富士興産株式会社(証券コード: 5009)に対する公開買付けの開始に関するお知らせ

Announcement of the Launch of Tender Offer for Fuji Kosan Co., Ltd. (Securities Code: 5009)

アスリード・キャピタルは、富士興産株式会社の普通株式を金融商品取引法に基づく公開買付け(以下「本公開買付け」といいます。)により取得することを決定いたしましたので、お知らせいたします。

なお、詳細につきましては、2021年4月28日提出の公開買付届出書をご参照頂くとともに、応募のご判断に際しては公開買付説明書をご参照下さい。

本公開買付けに関する弊社ウェブサイトはこちらです。

https://www.aslead.com/fujikosan/

弊社の公式Twitterアカウントはこちらです。

https://twitter.com/AsleadC

To view the Press Releases in English, please refer to the our website.

https://www.aslead.com/fujikosan/Aslead_Fujikosan_Press_20210427_final_eg.pdf

なお、詳細につきましては、2021年4月28日提出の公開買付届出書をご参照頂くとともに、応募のご判断に際しては公開買付説明書をご参照下さい。

本公開買付けに関する弊社ウェブサイトはこちらです。

https://www.aslead.com/fujikosan/

弊社の公式Twitterアカウントはこちらです。

https://twitter.com/AsleadC

To view the Press Releases in English, please refer to the our website.

https://www.aslead.com/fujikosan/Aslead_Fujikosan_Press_20210427_final_eg.pdf

1. 本公開買付の概要

アスリード・キャピタル ピーティーイー エルティーディー(以下「アスリード・キャピタル」といいます。)は、 アスリード・ストラテジック・バリュー・ファンド及びアスリード・グロース・インパクト・ファンド(以下「公開買付者ら」といいます。)の資産運用を目的として、株式会社東京証券取引所(以下「東京証券取引所」といいます。)市場第一部(以下「東証一部」といいます。)に上場している富士興産株式会社(証券コード:5009、東京証券取引所市場第一部上場。以下、「対象者」といいます。)の普通株式(以下「対象者株式」といいます。)の市場価格がアスリード・キャピタルの考える対象者の企業価値に比べ割安であると考えたことから、対象者株式の市場価格が500円を下回る水準であった2020年8月7日より、議決権の行使により対象者の業務執行を支配することを目的とせず、中長期的な企業価値の向上を伴う値上がり益及び配当益を得るという純投資目的で、公開買付者らの資産を運用するために、市場内外取引で対象者株式を取得してきました。

アスリード・キャピタルは公開買付届出書記載の通り、対象者経営陣との複数回に亘る面談を重ねてきましたが、今後の対象者の企業価値向上の方針について、対象者経営陣からアスリード・キャピタルが十分納得できる方策が提示されることはなかったことから、この度、アスリード・キャピタルは、対象者の中長期的な企業価値向上のためにも、非公開化が必要であると考え、対象者の支配権の取得及び対象者の非公開化を目的として、2021年4月27日、買付け予定数に上限を設けず、本公開買付け成立後の公開買付者らの所有割合が40%となる株式数を買付予定数の下限とし、本公開買付けが成立した際には、対象者の株主を公開買付者らのみとするための一連の手続きを実施することによる非公開化を目指す本公開買付けを実施することを決定いたしました。

アスリード・キャピタルは、本公開買付けに応募することによって対象者株式を売却したい意向のある対象者の株主の皆様には、買付予定数の下限を設定せずにより多くの売却の機会を確保することが望ましいと考えている一方、公開買付届出書記載のとおり、対象者の株主を公開買付者らのみとするための一連の手続を実施することによる非公開化を予定しております。アスリード・キャピタルは、対象者の支配権の取得及び対象者の非公開化を目的としていることから、本公開買付けの買付予定数の下限を本公開買付け成立後の公開買付者らの所有割合が40%となる株式数である3,188,600株(100株未満切上げ)から公開買付届出書提出日現在において公開買付者らが所有する対象者株式の合計数1,335,500株を控除した株式数である1,853,100株(所有割合:23.25%)に設定しております。従って、本公開買付けに応じて売付け等がなされた株券等(以下「応募株券等」といいます。)の総数が買付予定数の下限(1,853,100株)以上の場合には、応募株券等の全部の買付け等を行います。

なお、アスリード・キャピタルが本公開買付けの買付予定数の下限を本公開買付け成立後の公開買付者らの所有割合が40%となる水準に設定する理由は、公開買付者らの所有割合が40%以上の場合には、対象者が2020年7月1日に提出した臨時報告書によれば、直近の対象者の定時株主総会における議決権行使比率が70%程度にとどまっていることや、パッシブ・インデックス運用ファンド等の取引条件の適否に関わらず公開買付けへの応募を行わない方針で対象者株式を保有する株主の存在する可能性を考慮すれば、本公開買付けに応募しなかった株主の中には、公開買付届出書に記載の臨時株主総会が開催された場合、非公開化のための手続として本公開買付けの成立後に株式併合を行うこと及び当該株式併合の効力発生を条件として単元株式数の定めを廃止する旨の定款変更を行うことに係る付議議案に賛成する株主も存在する可能性があり、非公開化を実現することができると認識していることが理由です。

(1) 対象者の名称

富士興産株式会社 (証券コード:5009、東京証券取引所市場第一部上場)

(2) 買付け等を行う株券等の種類

普通株式

(3) 買付け等の期間

2021年4月28日(水曜日)から2021年6月14日(月曜日)まで(30営業日)

(4) 買付け等の価格

普通株式1株につき 金1,250円

(5) 買付け予定の株券等の数

買付け前保有株式数:1,335,500株 (所有割合16.8%)

買付予定数: 6,635,803 株

買付予定数の下限: 1,853,100 株(買付け後所有割合40.0%)

買付予定数の上限: 上限無し

(6) 公開買付代理人

三田証券株式会社

東京都中央区日本橋兜町3番11号

なお、公開買付代理人は、その事務の一部を再委託するために以下の復代理人を選定しています。

マネックス証券株式会社(復代理人)

東京都港区赤坂一丁目12番32号

※ 公開買付代理人である三田証券株式会社に口座を保有されていない応募株主の方で、日本国内に居住される個人の方は、復代理人であるマネックス証券株式会社に口座を開設してください。それ以外の方は、三田証券株式会社に口座を開設してください。

(7) 決済の開始日

2021年6月21日(月曜日)

2. 本公開買付けの実施を決定するに至った背景

アスリード・キャピタルは、対象者が明確な成長戦略を持ち合わせていない状態が長く続いていると考えており、対象者代表取締役社長の保谷尚登氏も、既存事業の現状水準からの増益はそれほど期待できず、対象者は新たな成長戦略として新規事業の着手を考えているが、仮に新たな成長戦略の一環として新規事業に着手したとしても、それらの新規事業が新たな事業セグメントとして成立するようになるまでには次期中期経営計画の3年間を超える時間がかかると考えているものと、2020年9月30日の面談において認識しました。

また、これまで 中長期にわたり対象者は利益の伸長を実現できなかったと考えたことを踏まえ、企業価値向上は短期的には実現できず、中長期的な期間が必要になるとアスリード・キャピタルは想定していました。その結果、対象者の株価は、1株当たり純資産価格を下回る低い水準で長らく評価されてきたと考えました。

また、アスリード・キャピタルは2021年3月19日及び4月14日の対象者経営陣との面談から、次期中期経営計画の期間中にも営業利益で過去15年の最高益を超えることは難しい見通しであり、また新規事業についても新たな事業の柱となるようなものは未だ見つかっていないものと認識したことにより、対象者の企業価値向上の実現は短期的には難しく、次期中期経営計画の3年間という期間を超える、より中長期的な期間が企業価値向上の実現には必要であると認識するに至りました。これまでも対象者は中長期にわたり利益の伸長を実現できなかったこと、そして、対象者の株価は1株当たり純資産価格を下回る低い水準で長らく評価されてきたことを踏まえると、今後、企業価値向上の結果を出すまでに次期中期経営計画の期間である3年間を超える時間を要するようであると、企業価値向上の実現による短期的な株価の上昇は見込みにくく、株価上昇を見込むための企業価値向上を実現するまでに時間を要してしまうにもかかわらず対象者経営陣が短期的な株価の上昇を期待する株主も多い資本市場への配慮から、多少なりとも短期的な企業価値向上を追求することにより、時間を要しても中長期的には企業価値向上により効果のある施策を検討していない可能性もあるのではないかとアスリード・キャピタルは考えました。

3. 公開買付価格について

本公開買付価格については、アスリード・キャピタルは、公開買付者らが本公開買付価格である1,250円で対象者株式を取得することができるのであれば、対象者株式の株価純資産倍率(PBR)が1倍となる価格が1,240円である点を踏まえると、一般的に株価純資産倍率(PBR)が1倍となる株価は、会社が解散した際に株主に分配される1株あたり財産の価額と等しい水準と考えられる点から、本公開買付価格は解散価値と概ね等しいという点において、本公開買付価格は割高とは考えられないこと、そして、本公開買付価格であれば本公開買付けの成立後に企業価値の向上が実現できず利益水準が横ばいであり続けたとしても、定期的な配当益があれば中長期的には十分な投資収益を確保でき、公開買付者らの経済合理性に適うと2021年4月26日に考えました。また、アスリード・キャピタルは、直近の市場価格、具体的には本公開買付けを実施することについての決定日の前営業日である2021年4月26日の過去3ヶ月間(2021年1月27日から2021年4月26日まで)の終値単純平均値1,253円(小数点以下を四捨五入。以下、終値単純平均値について同じです。)及び過去1ヶ月間(2021年3月29日から2021年4月26日まで)の終値単純平均値1,207円はアスリード・キャピタルが大量保有報告書及び所有割合の増加を提出事由とした変更報告書を断続的に提出していることにより、公開買付けの手法を含む、さらなる対象者株式の追加取得の期待が一部の市場参加者において醸成され、本公開買付価格を超える価格で公開買付けが実施されることへの期待が織り込まれていると考えております。そのため、アスリード・キャピタルは、本公開買付価格が公表されることにより、このような過度な期待は是正されると考えております。従って、アスリード・キャピタルは、本公開買付価格は、本公開買付けを実施することについての決定日の前営業日である2021年4月26日の過去3ヶ月間の終値単純平均値(1,253円)を下回っているものの、本公開買付けに応募する株主は多くいると判断し、2021年4月27日、本公開買付価格を1,250円として本公開買付けを実施することを決定いたしました。

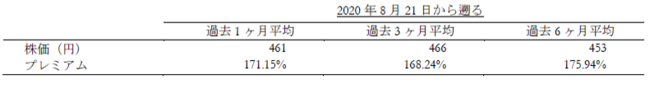

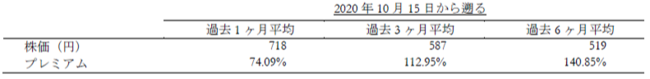

なお、2020年8月21日にアスリード・キャピタルが大量保有報告書を提出する直前の1ヶ月間(2020年7月21日から同年8月20日まで)、3ヶ月間(2020年5月21日から同年8月20日まで)及び6ヶ月間(2020年2月21日から同年8月20日まで)の終値単純平均値はそれぞれ461円、466円及び453円であり、本公開買付価格(1,250円)はそれらの終値単純平均値に対してそれぞれ171.15%(小数点以下第三位を四捨五入。以下、株価に対するプレミアム率の計算において同じです。)、168.24%及び175.94%のプレミアムを加えた価格となります。また、対象者から2020年10月15日に「主要株主の異動に関するお知らせ」が公表される直前の1ヶ月間(2020年9月15日から同年10月14日まで)、3ヶ月間(2020年7月15日から同年10月14日まで)及び6ヶ月間(2020年4月15日から同年10月14日まで)の終値単純平均値はそれぞれ718円、587円及び519円であり、本公開買付価格(1,250円)はそれらの終値単純平均値に対してそれぞれ74.09%、112.95%及び140.85%のプレミアムを加えた価格となります。加えて、対象者から2021年1月5日に「主要株主である筆頭株主の異動に関するお知らせ」が公表される直前の1ヶ月間(2020年12月7日から2021年1月4日まで)、3ヶ月間(2020年10月5日から2021年1月4日まで)及び6ヶ月間(2020年7月6日から2021年1月4日まで)の終値単純平均値はそれぞれ934円、885円及び720円であり、本公開買付価格(1,250円)はそれらの終値単純平均値に対してそれぞれ33.83%、41.24%及び73.61%のプレミアムを加えた価格となります。上記3つの基準日を起点としたいずれの直前の1ヶ月間、3ヶ月間及び6ヶ月間の終値単純平均値と比べるとプレミアム水準である本公開買付価格は、対象者の多くの株主の平均取得簿価を相当程度上回る水準になっているとアスリード・キャピタルは考えました。

「主要株主の異動に関するお知らせ」が公表された時点での株価水準と、そこからの本公開買付価格のプレミアム

「主要株主である筆頭株主の異動に関するお知らせ」が公表された時点での株価水準と、そこからの本公開買付価格のプレミアム

4. 本公開買付け成立後の経営方針等

アスリード・キャピタルとしては、対象者の現経営陣と企業価値向上とその持続的な成長に向けた建設的な対話を行って参りたいと考えていますが、経営は引き続き対象者経営陣に委ね、現在の事業継続に必要な従業員の雇用は維持して頂きたいとの方針を有しており、対象者経営陣と友好的な関係を築いていきたいと考えています。また、アスリード・キャピタルは、本公開買付けにおいて買付予定数の上限を設定していないことから本公開買付け成立後に対象者の支配権を取得する可能性がありますが、自らが対象者の経営を行うことは考えておらず、株主と経営陣といういわゆる所有と経営の分離の関係性に基づき、対象者経営陣に引き続き経営を委ねる予定であるため、今後対象者の経営陣が策定する経営計画を支持する予定であり、これと異なる独自の経営方針又は計画は有しておりません。

なお、アスリード・キャピタルは、本公開買付けの概要に記載のとおり、対象者の非公開化の方針を有しております。

アスリード・キャピタルは、次世代を牽引する企業への投資を通して活力を与え、世の中に必要な企業の一段の成長を応援し、より豊かで安寧な社会を創造していくことを使命とし、投資活動を通じて、真の企業価値を顕在化できていない企業に対して、中長期的支援をしていきます。

本件に関するお問い合わせ先: info@aslead.com

勧誘規制

本プレスリリースは、本公開買付けの公表に関して作成されたものであり、本公開買付けに係る売付け等の申込みの勧誘又は買付け等の申込みを目的として作成されたものではありません。売付け等の申込みをされる際には、必ず本公開買付けに係る公開買付説明書をご覧いただいた上で、株主ご自身の判断でなされるようお願いいたします。本プレスリリースは、有価証券に係る売却の申込みの勧誘、購入申込の勧誘に該当する、又はその一部を構成するものではなく、本プレスリリース(若しくはその一部)の内容又はその配信の事実が本公開買付けに係るいかなる契約の根拠となることもなく、また、契約締結に際してこれらに依拠することはできないものとします。

将来予測

本プレスリリースには、将来に関する記述が含まれています。既知若しくは未知のリスク、不確実性又はその他の要因により、実際の結果がこれら将来に関する記述と大きく異なることがあります。公開買付者又はその関連者は、かかる将来に関する記述が結果的に正しくなることについて何ら保証することはできません。本プレスリリースの中の将来に関する記述は、本プレスリリースの作成の時点で公開買付者らが有する情報を基に作成されたものであり、法令で義務付けられている場合を除き、公開買付者又はその関連者は、将来の事象や状況を反映するためにその記述を更新又は修正する義務を負うものではありません。

アスリード・キャピタル ピーティーイー エルティーディー(以下「アスリード・キャピタル」といいます。)は、 アスリード・ストラテジック・バリュー・ファンド及びアスリード・グロース・インパクト・ファンド(以下「公開買付者ら」といいます。)の資産運用を目的として、株式会社東京証券取引所(以下「東京証券取引所」といいます。)市場第一部(以下「東証一部」といいます。)に上場している富士興産株式会社(証券コード:5009、東京証券取引所市場第一部上場。以下、「対象者」といいます。)の普通株式(以下「対象者株式」といいます。)の市場価格がアスリード・キャピタルの考える対象者の企業価値に比べ割安であると考えたことから、対象者株式の市場価格が500円を下回る水準であった2020年8月7日より、議決権の行使により対象者の業務執行を支配することを目的とせず、中長期的な企業価値の向上を伴う値上がり益及び配当益を得るという純投資目的で、公開買付者らの資産を運用するために、市場内外取引で対象者株式を取得してきました。

アスリード・キャピタルは公開買付届出書記載の通り、対象者経営陣との複数回に亘る面談を重ねてきましたが、今後の対象者の企業価値向上の方針について、対象者経営陣からアスリード・キャピタルが十分納得できる方策が提示されることはなかったことから、この度、アスリード・キャピタルは、対象者の中長期的な企業価値向上のためにも、非公開化が必要であると考え、対象者の支配権の取得及び対象者の非公開化を目的として、2021年4月27日、買付け予定数に上限を設けず、本公開買付け成立後の公開買付者らの所有割合が40%となる株式数を買付予定数の下限とし、本公開買付けが成立した際には、対象者の株主を公開買付者らのみとするための一連の手続きを実施することによる非公開化を目指す本公開買付けを実施することを決定いたしました。

アスリード・キャピタルは、本公開買付けに応募することによって対象者株式を売却したい意向のある対象者の株主の皆様には、買付予定数の下限を設定せずにより多くの売却の機会を確保することが望ましいと考えている一方、公開買付届出書記載のとおり、対象者の株主を公開買付者らのみとするための一連の手続を実施することによる非公開化を予定しております。アスリード・キャピタルは、対象者の支配権の取得及び対象者の非公開化を目的としていることから、本公開買付けの買付予定数の下限を本公開買付け成立後の公開買付者らの所有割合が40%となる株式数である3,188,600株(100株未満切上げ)から公開買付届出書提出日現在において公開買付者らが所有する対象者株式の合計数1,335,500株を控除した株式数である1,853,100株(所有割合:23.25%)に設定しております。従って、本公開買付けに応じて売付け等がなされた株券等(以下「応募株券等」といいます。)の総数が買付予定数の下限(1,853,100株)以上の場合には、応募株券等の全部の買付け等を行います。

なお、アスリード・キャピタルが本公開買付けの買付予定数の下限を本公開買付け成立後の公開買付者らの所有割合が40%となる水準に設定する理由は、公開買付者らの所有割合が40%以上の場合には、対象者が2020年7月1日に提出した臨時報告書によれば、直近の対象者の定時株主総会における議決権行使比率が70%程度にとどまっていることや、パッシブ・インデックス運用ファンド等の取引条件の適否に関わらず公開買付けへの応募を行わない方針で対象者株式を保有する株主の存在する可能性を考慮すれば、本公開買付けに応募しなかった株主の中には、公開買付届出書に記載の臨時株主総会が開催された場合、非公開化のための手続として本公開買付けの成立後に株式併合を行うこと及び当該株式併合の効力発生を条件として単元株式数の定めを廃止する旨の定款変更を行うことに係る付議議案に賛成する株主も存在する可能性があり、非公開化を実現することができると認識していることが理由です。

(1) 対象者の名称

富士興産株式会社 (証券コード:5009、東京証券取引所市場第一部上場)

(2) 買付け等を行う株券等の種類

普通株式

(3) 買付け等の期間

2021年4月28日(水曜日)から2021年6月14日(月曜日)まで(30営業日)

(4) 買付け等の価格

普通株式1株につき 金1,250円

(5) 買付け予定の株券等の数

買付け前保有株式数:1,335,500株 (所有割合16.8%)

買付予定数: 6,635,803 株

買付予定数の下限: 1,853,100 株(買付け後所有割合40.0%)

買付予定数の上限: 上限無し

(6) 公開買付代理人

三田証券株式会社

東京都中央区日本橋兜町3番11号

なお、公開買付代理人は、その事務の一部を再委託するために以下の復代理人を選定しています。

マネックス証券株式会社(復代理人)

東京都港区赤坂一丁目12番32号

※ 公開買付代理人である三田証券株式会社に口座を保有されていない応募株主の方で、日本国内に居住される個人の方は、復代理人であるマネックス証券株式会社に口座を開設してください。それ以外の方は、三田証券株式会社に口座を開設してください。

(7) 決済の開始日

2021年6月21日(月曜日)

2. 本公開買付けの実施を決定するに至った背景

アスリード・キャピタルは、対象者が明確な成長戦略を持ち合わせていない状態が長く続いていると考えており、対象者代表取締役社長の保谷尚登氏も、既存事業の現状水準からの増益はそれほど期待できず、対象者は新たな成長戦略として新規事業の着手を考えているが、仮に新たな成長戦略の一環として新規事業に着手したとしても、それらの新規事業が新たな事業セグメントとして成立するようになるまでには次期中期経営計画の3年間を超える時間がかかると考えているものと、2020年9月30日の面談において認識しました。

また、これまで 中長期にわたり対象者は利益の伸長を実現できなかったと考えたことを踏まえ、企業価値向上は短期的には実現できず、中長期的な期間が必要になるとアスリード・キャピタルは想定していました。その結果、対象者の株価は、1株当たり純資産価格を下回る低い水準で長らく評価されてきたと考えました。

また、アスリード・キャピタルは2021年3月19日及び4月14日の対象者経営陣との面談から、次期中期経営計画の期間中にも営業利益で過去15年の最高益を超えることは難しい見通しであり、また新規事業についても新たな事業の柱となるようなものは未だ見つかっていないものと認識したことにより、対象者の企業価値向上の実現は短期的には難しく、次期中期経営計画の3年間という期間を超える、より中長期的な期間が企業価値向上の実現には必要であると認識するに至りました。これまでも対象者は中長期にわたり利益の伸長を実現できなかったこと、そして、対象者の株価は1株当たり純資産価格を下回る低い水準で長らく評価されてきたことを踏まえると、今後、企業価値向上の結果を出すまでに次期中期経営計画の期間である3年間を超える時間を要するようであると、企業価値向上の実現による短期的な株価の上昇は見込みにくく、株価上昇を見込むための企業価値向上を実現するまでに時間を要してしまうにもかかわらず対象者経営陣が短期的な株価の上昇を期待する株主も多い資本市場への配慮から、多少なりとも短期的な企業価値向上を追求することにより、時間を要しても中長期的には企業価値向上により効果のある施策を検討していない可能性もあるのではないかとアスリード・キャピタルは考えました。

3. 公開買付価格について

本公開買付価格については、アスリード・キャピタルは、公開買付者らが本公開買付価格である1,250円で対象者株式を取得することができるのであれば、対象者株式の株価純資産倍率(PBR)が1倍となる価格が1,240円である点を踏まえると、一般的に株価純資産倍率(PBR)が1倍となる株価は、会社が解散した際に株主に分配される1株あたり財産の価額と等しい水準と考えられる点から、本公開買付価格は解散価値と概ね等しいという点において、本公開買付価格は割高とは考えられないこと、そして、本公開買付価格であれば本公開買付けの成立後に企業価値の向上が実現できず利益水準が横ばいであり続けたとしても、定期的な配当益があれば中長期的には十分な投資収益を確保でき、公開買付者らの経済合理性に適うと2021年4月26日に考えました。また、アスリード・キャピタルは、直近の市場価格、具体的には本公開買付けを実施することについての決定日の前営業日である2021年4月26日の過去3ヶ月間(2021年1月27日から2021年4月26日まで)の終値単純平均値1,253円(小数点以下を四捨五入。以下、終値単純平均値について同じです。)及び過去1ヶ月間(2021年3月29日から2021年4月26日まで)の終値単純平均値1,207円はアスリード・キャピタルが大量保有報告書及び所有割合の増加を提出事由とした変更報告書を断続的に提出していることにより、公開買付けの手法を含む、さらなる対象者株式の追加取得の期待が一部の市場参加者において醸成され、本公開買付価格を超える価格で公開買付けが実施されることへの期待が織り込まれていると考えております。そのため、アスリード・キャピタルは、本公開買付価格が公表されることにより、このような過度な期待は是正されると考えております。従って、アスリード・キャピタルは、本公開買付価格は、本公開買付けを実施することについての決定日の前営業日である2021年4月26日の過去3ヶ月間の終値単純平均値(1,253円)を下回っているものの、本公開買付けに応募する株主は多くいると判断し、2021年4月27日、本公開買付価格を1,250円として本公開買付けを実施することを決定いたしました。

なお、2020年8月21日にアスリード・キャピタルが大量保有報告書を提出する直前の1ヶ月間(2020年7月21日から同年8月20日まで)、3ヶ月間(2020年5月21日から同年8月20日まで)及び6ヶ月間(2020年2月21日から同年8月20日まで)の終値単純平均値はそれぞれ461円、466円及び453円であり、本公開買付価格(1,250円)はそれらの終値単純平均値に対してそれぞれ171.15%(小数点以下第三位を四捨五入。以下、株価に対するプレミアム率の計算において同じです。)、168.24%及び175.94%のプレミアムを加えた価格となります。また、対象者から2020年10月15日に「主要株主の異動に関するお知らせ」が公表される直前の1ヶ月間(2020年9月15日から同年10月14日まで)、3ヶ月間(2020年7月15日から同年10月14日まで)及び6ヶ月間(2020年4月15日から同年10月14日まで)の終値単純平均値はそれぞれ718円、587円及び519円であり、本公開買付価格(1,250円)はそれらの終値単純平均値に対してそれぞれ74.09%、112.95%及び140.85%のプレミアムを加えた価格となります。加えて、対象者から2021年1月5日に「主要株主である筆頭株主の異動に関するお知らせ」が公表される直前の1ヶ月間(2020年12月7日から2021年1月4日まで)、3ヶ月間(2020年10月5日から2021年1月4日まで)及び6ヶ月間(2020年7月6日から2021年1月4日まで)の終値単純平均値はそれぞれ934円、885円及び720円であり、本公開買付価格(1,250円)はそれらの終値単純平均値に対してそれぞれ33.83%、41.24%及び73.61%のプレミアムを加えた価格となります。上記3つの基準日を起点としたいずれの直前の1ヶ月間、3ヶ月間及び6ヶ月間の終値単純平均値と比べるとプレミアム水準である本公開買付価格は、対象者の多くの株主の平均取得簿価を相当程度上回る水準になっているとアスリード・キャピタルは考えました。

アスリード・キャピタルが大量保有報告書を提出した時点での株価水準と、そこからの本公開買付価格のプレミアム

「主要株主の異動に関するお知らせ」が公表された時点での株価水準と、そこからの本公開買付価格のプレミアム

「主要株主である筆頭株主の異動に関するお知らせ」が公表された時点での株価水準と、そこからの本公開買付価格のプレミアム

4. 本公開買付け成立後の経営方針等

アスリード・キャピタルとしては、対象者の現経営陣と企業価値向上とその持続的な成長に向けた建設的な対話を行って参りたいと考えていますが、経営は引き続き対象者経営陣に委ね、現在の事業継続に必要な従業員の雇用は維持して頂きたいとの方針を有しており、対象者経営陣と友好的な関係を築いていきたいと考えています。また、アスリード・キャピタルは、本公開買付けにおいて買付予定数の上限を設定していないことから本公開買付け成立後に対象者の支配権を取得する可能性がありますが、自らが対象者の経営を行うことは考えておらず、株主と経営陣といういわゆる所有と経営の分離の関係性に基づき、対象者経営陣に引き続き経営を委ねる予定であるため、今後対象者の経営陣が策定する経営計画を支持する予定であり、これと異なる独自の経営方針又は計画は有しておりません。

なお、アスリード・キャピタルは、本公開買付けの概要に記載のとおり、対象者の非公開化の方針を有しております。

- アスリード・キャピタルについて

アスリード・キャピタルは、次世代を牽引する企業への投資を通して活力を与え、世の中に必要な企業の一段の成長を応援し、より豊かで安寧な社会を創造していくことを使命とし、投資活動を通じて、真の企業価値を顕在化できていない企業に対して、中長期的支援をしていきます。

本件に関するお問い合わせ先: info@aslead.com

- 免責事項

勧誘規制

本プレスリリースは、本公開買付けの公表に関して作成されたものであり、本公開買付けに係る売付け等の申込みの勧誘又は買付け等の申込みを目的として作成されたものではありません。売付け等の申込みをされる際には、必ず本公開買付けに係る公開買付説明書をご覧いただいた上で、株主ご自身の判断でなされるようお願いいたします。本プレスリリースは、有価証券に係る売却の申込みの勧誘、購入申込の勧誘に該当する、又はその一部を構成するものではなく、本プレスリリース(若しくはその一部)の内容又はその配信の事実が本公開買付けに係るいかなる契約の根拠となることもなく、また、契約締結に際してこれらに依拠することはできないものとします。

将来予測

本プレスリリースには、将来に関する記述が含まれています。既知若しくは未知のリスク、不確実性又はその他の要因により、実際の結果がこれら将来に関する記述と大きく異なることがあります。公開買付者又はその関連者は、かかる将来に関する記述が結果的に正しくなることについて何ら保証することはできません。本プレスリリースの中の将来に関する記述は、本プレスリリースの作成の時点で公開買付者らが有する情報を基に作成されたものであり、法令で義務付けられている場合を除き、公開買付者又はその関連者は、将来の事象や状況を反映するためにその記述を更新又は修正する義務を負うものではありません。

すべての画像