【東南アジアM&A最新動向】なぜ今「タイ」が海外進出・投資先に最適なのか!?|高齢化による事業承継ニーズ×中国・インド・ASEAN全域30億人・2000兆円市場へのハブとなる地政学的魅力

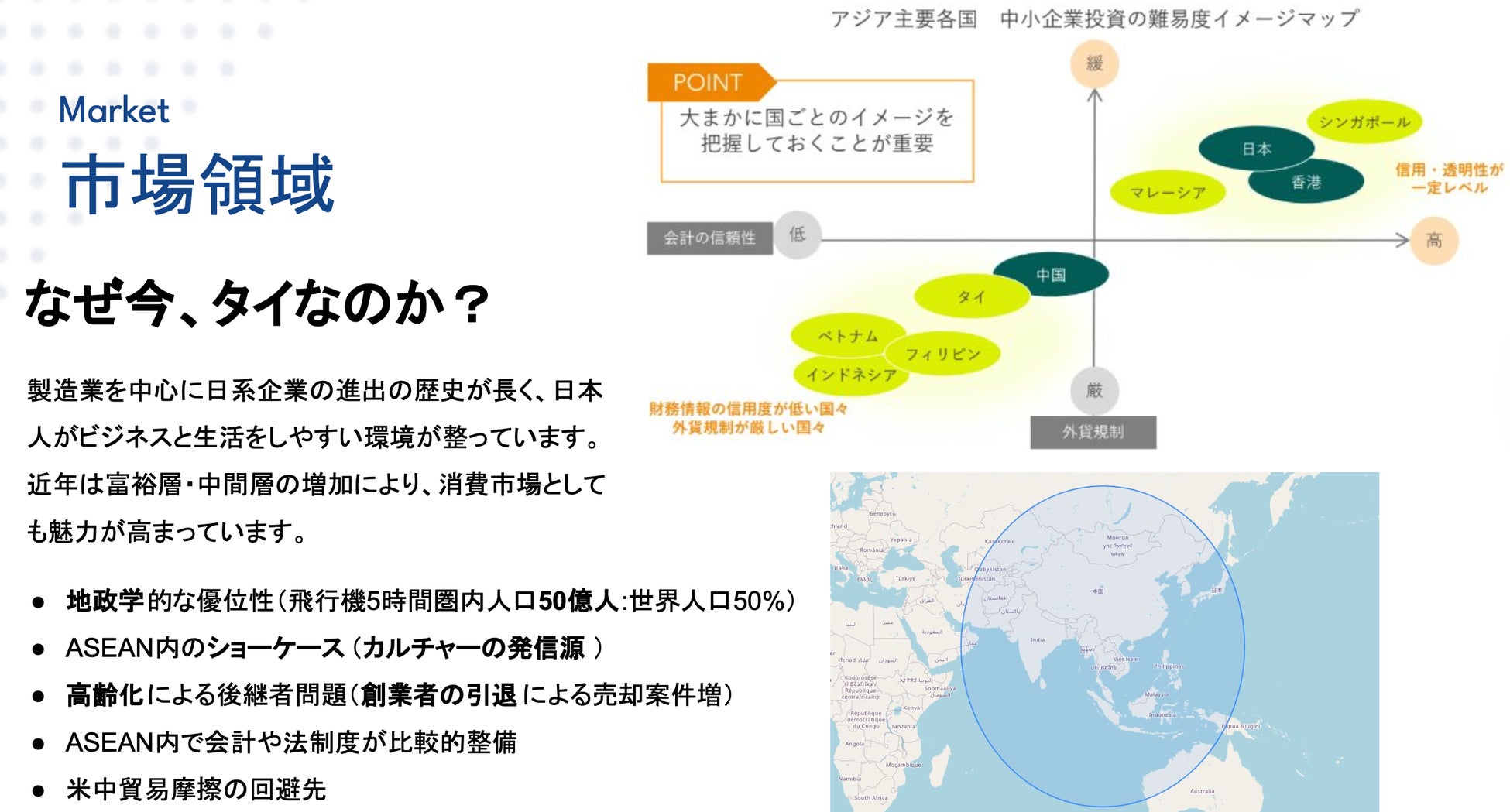

近年、日本企業が海外進出の候補地としてベトナムやインドネシアが増えていますが、「クロスボーダーM&A」に限れば、「タイ王国」が最適な投資先といえます。その背景には、高齢化と地政学的優位性が存在します。

日本企業のASEAN進出を加速するクロスボーダーM&A

近年、日本企業が海外進出の候補地としてベトナムやインドネシアを挙げるケースが増えていますが、「クロスボーダーM&A」に限れば、「タイ王国」が最適な投資先といえます。

その背景には、高齢化による事業承継ニーズの高まり、ASEANの中心に位置する地政学的優位性、そしてM&A市場の安定的成長が存在します。

そして、タイをハブにすることで、中国・インド・ASEAN全域30億人へ広がる巨大マーケットへの展開が可能です。

以下では、それぞれの要素をデータと事例を交えて詳しく解説します。

高齢化による事業承継ニーズの高まり

タイはASEANで最も早く高齢化が進む国のひとつです。現在、平均年齢は40.2歳、国連の推計によると、2030年には65歳以上の人口比率が20%を超えるとされ、既に日本と同様の「少子高齢化社会」に突入しています。

タイ経済を支える中小企業の多くはファミリービジネスであり、経営者の高齢化に伴って後継者不在問題が急速に深刻化しています。タイ商工会議所の調査によれば、中小企業経営者の約半数が「後継者候補がいない」と回答しており、今後10年で数万社規模の企業が事業承継の危機を迎えると予測されています。

その結果、中小企業オーナーの出口戦略としてM&Aが急速に注目されているのです。

例えば、2023年にはバンコク近郊の食品加工会社が、創業家の高齢化を背景に日系商社へ売却される事例がありました。買収後は日本市場への輸出ルートを獲得し、双方にとって大きなシナジーを生み出しています。

日本の投資家にとっては、まさに今が買収・提携の「好機」であり、競争優位性を持つ現地企業を獲得するチャンスとなっています。

地政学的魅力:ASEANの中心・サプライチェーン拠点

タイは地理的にアジアの中心に位置し、周辺のベトナム・マレーシア・カンボジア・ラオスなどASEAN諸国はもちろん、中国・インドを含む主要市場へのアクセスや物流網において高い優位性を持っています。特に、COVID-19以降のサプライチェーン再編で、タイは「中国プラスワン」の最有力候補地として、世界の製造業・投資家から注目を集めています。ASEAN全体のショーケースとしての役割も担うため、買収した企業を地域展開の起点とする戦略が描けます。

中国・インド・ASEAN全体で人口約30億人、名目GDP約2000兆円の「3大市場のハブ」となり得るのは今はタイだけです。

この地政学的優位性により、タイ企業をM&Aすることで、ASEAN域内だけでなく、中国やインドを含めたアジア全域に展開可能な戦略拠点を獲得することができます。

特に、政府が推進する「東部経済回廊(EEC)」は注目すべきプロジェクトです。EECは次世代産業クラスターを育成する国家プロジェクトであり、自動車・EV、バイオテクノロジー、デジタル産業などの分野で世界的な企業誘致が進んでいます。これにより、タイ企業のバリューチェーンが高度化しており、M&Aを通じた参入は他のASEAN諸国と比べても大きなメリットがあります。

さらに、2024年の外国直接投資(FDI)は前年比35%増となり、約1.1兆バーツ(330億ドル)に達しました。これは、ASEAN全体での投資競争においても、タイが依然として「ショーケース」としての魅力を維持していることを示しています。

タイM&A市場の現状と推移

近年のタイM&A市場は、年200件以上の取引が安定的に成立しており、2023年には258件と過去数年で増加傾向にあります。案件は製造業、消費財、物流、ITなど多岐にわたり、「日系企業による買収」の関与も拡大しています。

日系企業による案件では、化粧品大手コーセーが高級スパブランドを買収した事例、伊藤忠商事が保険会社へ出資した事例など、業種を問わず積極的な動きが確認されています。

主な日系M&A事例

-

コーセー:タイ高級スパブランド「Pañpuri」を買収し、東南アジア市場でのプレゼンス強化。

-

伊藤忠商事:保険会社Thaivivat Insuranceへ出資し、金融市場へ参入。

-

東宝:バンコクの映像制作会社に少数株式を取得し、ASEANエンタメ市場への足掛かりを確保。

こうした事例は、日本企業がタイを拠点にASEAN各国へ展開する戦略の有効性を示しています。

日本企業にとっての結論:タイは「今」最適なM&A候補地

まとめると、タイはこの3点から、日本企業がクロスボーダーM&Aで最初に検討すべき市場です。

-

高齢化に伴う事業承継ニーズ=良質な売り案件の増加

-

ASEANの中心という地政学的優位性=成長市場へのハブ拠点

-

M&A件数増加と日系実績=安心できる投資環境

つまり、ベトナムやインドネシアが「新規進出のブーム」である一方で、M&Aによる投資先としてはタイこそが最適解と言えます。

弊社ACS Groupは、こうした市場環境を背景に、東南アジアのクロスボーダーM&A専門として、案件ソーシングからデューデリジェンス、交渉・クロージングまでワンストップで支援し、日本企業の海外進出と成長戦略を加速させています。

タイでの事業拡大のためSIAM ACS CO., LTD.を設立

Asia Capital Strategies 株式会社(ACS Group)は、タイ・バンコクに現地法人 SIAM ACS CO., LTD. を設立しました。

本現地法人は、タイにおける事業拡大およびクロスボーダーM&A支援体制の強化を目的としています。

これにより、現地企業との連携を一層強化し、日本企業のASEAN進出やM&A案件の現場支援をより迅速に提供できる体制を整備しました。

会社概要

-

Company Name: SIAM ACS CO., LTD.

-

Address: 7, Sukhumvit 69 Road, Phrakhanong Nua, Wattana, Bangkok, Thailand

-

Business Activities:

-

タイ進出戦略・市場調査・競合分析・テストマーケティング

-

タイ現地パートナーの発掘・交渉・業務提携支援

-

タイ現地パートナーとの資本提携・合弁・M&Aアドバイザリー

-

タイ現地への事業戦略・販売戦略・人材戦略

-

-

Contact: siam@asia-capital-strategies.com

会社概要

-

社名:Asia Capital Strategies株式会社(ACS Group)

-

事業内容:東南アジア(ASEAN)特化のクロスボーダーM&Aアドバイザリー/海外進出支援/市場調査/設立・申請支援/デューデリジェンス/交渉・契約支援/PMI/販売代理店スキーム構築

-

所在地:

-

日本本社:〒530-0001 大阪府大阪市北区梅田1-1-3大阪駅前第3ビル 29階1-1-1

-

タイ法人:L2, Summer Point Building, 7, Sukhumvit 69 Road, Phrakhanong Nua, Wattana, Bangkok

-

-

Email:info@asia-capital-strategies.com

すべての画像