新しい投資信託「脱炭素ジャパン」の設定について

投資先企業群の脱炭素化への貢献度合いを可視化

野村アセットマネジメント株式会社(CEO兼代表取締役社長:小池広靖、以下「当社」)は本日、新たな追加型株式投資信託「脱炭素ジャパン」(以下「当ファンド」)を設定し、運用を開始しました。

当ファンドは、脱炭素社会の実現に取り組む日本の企業への投資を通じて、社会的課題の解決に貢献しながら投資リターンを追求します。主にインパクト投資、サステナブル投資、エンゲージメント/株主行動といったESG投資の手法※1を用いて、脱炭素関連技術を持つ企業や脱炭素に取り組む企業を発掘し、大型株のみならず中小型株も含めた30~50銘柄に厳選投資します※2。

個別企業の取り組みをモニタリング、ファンド全体の貢献を可視化

当ファンドを通じ、企業の脱炭素化への取り組みが脱炭素社会の実現を前進させるだけでなく、企業価値向上による投資リターンの創出を可能にすると考えます。また、当ファンドでは投資リターンの追求に加え、個別企業の脱炭素社会への取り組みに対する貢献度合いを定期的なヒアリングや定量分析を通じてモニターしていきます。ファンド全体の貢献度を可視化することで、社会に向けてESG投資の重要性を伝え、その普及を目指します。

脱炭素化への取り組みに非常に積極的な日本

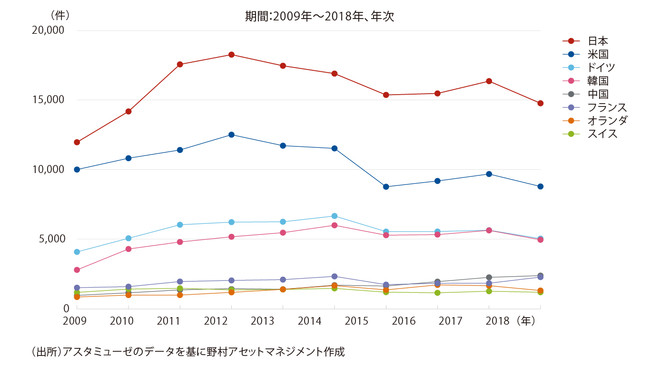

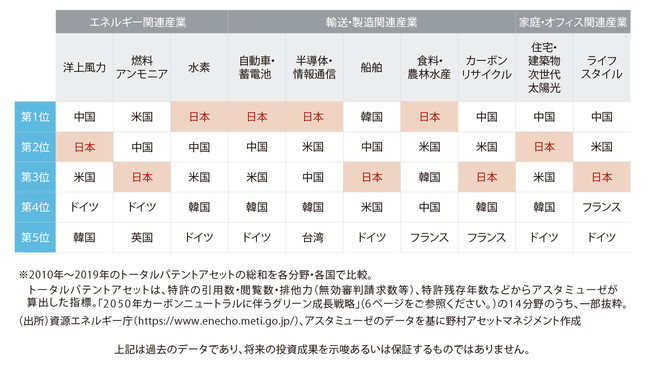

世界124カ国が、2050年の脱炭素※3を宣言するなど、世界の産業構造が大きく変わろうとする中で、巨大なビジネスチャンスが生まれつつあります。日本は、脱炭素化への取り組みについて非常に積極的な国の一つです。将来性の高い自動車・蓄電池、半導体・情報通信、水素の各分野で高い特許競争力を有しており、二酸化炭素排出削減関連技術の国別特許出願件数では10年連続で首位を獲得※4するなど、脱炭素社会の推進に貢献していると考えられます。

主要国の二酸化炭素排出削減関連技術の特許出願件数

当社は1990年6月、ESG投資による投資信託を業界に先駆けて※5設定しました。以来、地球環境保全等に貢献する企業へ投資する商品を国内外のお客様に積極的に提供しています。また、当社の取組みは、責任投資原則(PRI)による2020年の評価において、報告を行ったすべての項目で最高評価の「A+」を獲得するなど、グローバルに高い評価を得ています。

当社は今後も、お客様や投資先企業とともに、「投資の好循環(インベストメント・チェーン)※6」を生み出すことにより、持続可能で豊かな社会の実現を目指しつつ、お客様の資産形成に貢献していきます。

※1 GSIA(Global Sustainable Investment Alliance)分類による。

※2 当ファンドは「脱炭素ジャパン マザーファンド」を通じて投資します。

※3 脱炭素とは、温室効果ガスの排出を全体としてゼロ(二酸化炭素をはじめとする温室効果ガスの排出量から、森林などによる吸収量を差し引いた、実質ゼロを意味しています)にすることです。

※4 2010年~2019年のトータルパテントアセットの総和を各分野・各国で比較。トータルパテントアセットは、特許の引用数・閲覧数・排他力(無効審判請求数等)、特許残存年数などからアスタミューゼが算出した指標。(出所)資源エネルギー庁(https://www.enecho.meti.go.jp/)、アスタミューゼのデータを基に野村アセットマネジメント作成。

※5 当社調べ。

※6 投資対象となる企業が中長期的な価値向上によって利益を拡大し、それに伴う配当や賃金の上昇が最終的に家計にまで還元される一連の流れ。

当社について

商号:野村アセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第373号

加入協会:一般社団法人投資信託協会/一般社団法人日本投資顧問業協会/一般社団法人第二種金融商品取引業協会

ウェブサイト:https://www.nomura-am.co.jp/

Twitter:https://twitter.com/nomura_am_jp/

<当ファンドのリスク>

ファンドのリスクは下記に限定されません。

ファンドは、株式等を実質的な投資対象としますので、組入株式の価格下落や、組入株式の発行会社の倒産や財務状況の悪化等の影響により、基準価額が下落することがあります。また、外貨建資産に投資する場合には、為替の変動により基準価額が下落することがあります。

したがって、投資家の皆様の投資元金は保証されているものではなく、基準価額の下落により、損失が生じることがあります。なお、投資信託は預貯金と異なります。

※詳しくは投資信託説明書(交付目論見書)の「投資リスク」をご覧ください。

<基準価額の変動要因>

基準価額の変動要因は下記に限定されるものではありません。

株価変動リスク ― ファンドは実質的に株式に投資を行ないますので、株価変動の影響を受けます。

<その他の留意点>

・ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

・資金動向、市況動向等によっては、また、不慮の出来事等が起きた場合には、投資方針に沿った運用ができない場合があります。

・ファンドが実質的に組み入れる有価証券の発行体において、利払いや償還金の支払いが滞る可能性があります。

有価証券への投資等ファンドにかかる取引にあたっては、取引の相手方の倒産等により契約が不履行になる可能性があります。

・投資対象とするマザーファンドにおいて、他のベビーファンドの資金変動等に伴なう売買等が生じた場合などには、ファンドの基準価額に影響を及ぼす場合があります。また、ベビーファンドの換金等に伴ない、マザーファンドの換金を行なう場合には、原則として当該マザーファンドの信託財産に信託財産留保額を繰り入れます。

・ファンドは、計算期間中に発生した運用収益(経費控除後の配当等収益および評価益を含む売買益)を超えて分配を行なう場合があります。したがって、ファンドの分配金の水準は必ずしも計算期間におけるファンドの収益率を示唆するものではありません。投資者の個別元本(追加型投資信託を保有する投資者毎の取得元本)の状況によっては、分配金額の一部または全部が、実質的に元本の一部払戻しに相当する場合があります。

・分配金は、預貯金の利息とは異なりファンドの純資産から支払われますので、分配金支払い後の純資産はその相当額が減少することとなり、基準価額が下落する要因となります。計算期間中に運用収益があった場合においても、当該運用収益を超えて分配を行なった場合、当期決算日の基準価額は前期決算日の基準価額と比べて下落することになります。

<当ファンドに係る費用>

投資者が直接的に負担する費用

※詳しくは投資信託説明書(交付目論見書)の「ファンドの費用・税金」をご覧ください。

個別企業の取り組みをモニタリング、ファンド全体の貢献を可視化

当ファンドを通じ、企業の脱炭素化への取り組みが脱炭素社会の実現を前進させるだけでなく、企業価値向上による投資リターンの創出を可能にすると考えます。また、当ファンドでは投資リターンの追求に加え、個別企業の脱炭素社会への取り組みに対する貢献度合いを定期的なヒアリングや定量分析を通じてモニターしていきます。ファンド全体の貢献度を可視化することで、社会に向けてESG投資の重要性を伝え、その普及を目指します。

脱炭素化への取り組みに非常に積極的な日本

世界124カ国が、2050年の脱炭素※3を宣言するなど、世界の産業構造が大きく変わろうとする中で、巨大なビジネスチャンスが生まれつつあります。日本は、脱炭素化への取り組みについて非常に積極的な国の一つです。将来性の高い自動車・蓄電池、半導体・情報通信、水素の各分野で高い特許競争力を有しており、二酸化炭素排出削減関連技術の国別特許出願件数では10年連続で首位を獲得※4するなど、脱炭素社会の推進に貢献していると考えられます。

主要国の二酸化炭素排出削減関連技術の特許出願件数

当社は1990年6月、ESG投資による投資信託を業界に先駆けて※5設定しました。以来、地球環境保全等に貢献する企業へ投資する商品を国内外のお客様に積極的に提供しています。また、当社の取組みは、責任投資原則(PRI)による2020年の評価において、報告を行ったすべての項目で最高評価の「A+」を獲得するなど、グローバルに高い評価を得ています。

当社は今後も、お客様や投資先企業とともに、「投資の好循環(インベストメント・チェーン)※6」を生み出すことにより、持続可能で豊かな社会の実現を目指しつつ、お客様の資産形成に貢献していきます。

※1 GSIA(Global Sustainable Investment Alliance)分類による。

※2 当ファンドは「脱炭素ジャパン マザーファンド」を通じて投資します。

※3 脱炭素とは、温室効果ガスの排出を全体としてゼロ(二酸化炭素をはじめとする温室効果ガスの排出量から、森林などによる吸収量を差し引いた、実質ゼロを意味しています)にすることです。

※4 2010年~2019年のトータルパテントアセットの総和を各分野・各国で比較。トータルパテントアセットは、特許の引用数・閲覧数・排他力(無効審判請求数等)、特許残存年数などからアスタミューゼが算出した指標。(出所)資源エネルギー庁(https://www.enecho.meti.go.jp/)、アスタミューゼのデータを基に野村アセットマネジメント作成。

※5 当社調べ。

※6 投資対象となる企業が中長期的な価値向上によって利益を拡大し、それに伴う配当や賃金の上昇が最終的に家計にまで還元される一連の流れ。

当社について

商号:野村アセットマネジメント株式会社

金融商品取引業者 関東財務局長(金商)第373号

加入協会:一般社団法人投資信託協会/一般社団法人日本投資顧問業協会/一般社団法人第二種金融商品取引業協会

ウェブサイト:https://www.nomura-am.co.jp/

Twitter:https://twitter.com/nomura_am_jp/

<当ファンドのリスク>

ファンドのリスクは下記に限定されません。

ファンドは、株式等を実質的な投資対象としますので、組入株式の価格下落や、組入株式の発行会社の倒産や財務状況の悪化等の影響により、基準価額が下落することがあります。また、外貨建資産に投資する場合には、為替の変動により基準価額が下落することがあります。

したがって、投資家の皆様の投資元金は保証されているものではなく、基準価額の下落により、損失が生じることがあります。なお、投資信託は預貯金と異なります。

※詳しくは投資信託説明書(交付目論見書)の「投資リスク」をご覧ください。

<基準価額の変動要因>

基準価額の変動要因は下記に限定されるものではありません。

株価変動リスク ― ファンドは実質的に株式に投資を行ないますので、株価変動の影響を受けます。

<その他の留意点>

・ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

・資金動向、市況動向等によっては、また、不慮の出来事等が起きた場合には、投資方針に沿った運用ができない場合があります。

・ファンドが実質的に組み入れる有価証券の発行体において、利払いや償還金の支払いが滞る可能性があります。

有価証券への投資等ファンドにかかる取引にあたっては、取引の相手方の倒産等により契約が不履行になる可能性があります。

・投資対象とするマザーファンドにおいて、他のベビーファンドの資金変動等に伴なう売買等が生じた場合などには、ファンドの基準価額に影響を及ぼす場合があります。また、ベビーファンドの換金等に伴ない、マザーファンドの換金を行なう場合には、原則として当該マザーファンドの信託財産に信託財産留保額を繰り入れます。

・ファンドは、計算期間中に発生した運用収益(経費控除後の配当等収益および評価益を含む売買益)を超えて分配を行なう場合があります。したがって、ファンドの分配金の水準は必ずしも計算期間におけるファンドの収益率を示唆するものではありません。投資者の個別元本(追加型投資信託を保有する投資者毎の取得元本)の状況によっては、分配金額の一部または全部が、実質的に元本の一部払戻しに相当する場合があります。

・分配金は、預貯金の利息とは異なりファンドの純資産から支払われますので、分配金支払い後の純資産はその相当額が減少することとなり、基準価額が下落する要因となります。計算期間中に運用収益があった場合においても、当該運用収益を超えて分配を行なった場合、当期決算日の基準価額は前期決算日の基準価額と比べて下落することになります。

<当ファンドに係る費用>

投資者が直接的に負担する費用

| 購入時手数料 | 購入価額に3.3%(税抜3.0%)以内で販売会社が独自に定める率を乗じて得た額(詳しくは販売会社にお問い合わせ、もしくは購入時手数料を記載した書面をご覧ください。)購入時手数料は、商品及び関連する投資環境の説明および情報提供等、ならびに購入に関する事務コストの対価として、購入時に頂戴するものです。 |

| 信託財産留保額 | 換金時に、基準価額に0.3%の率を乗じて得た額を1口あたりに換算して、換金する口数に応じてご負担いただきます。 |

投資者が信託財産で間接的に負担する費用

| 運用管理費用 (信託報酬) |

信託報酬の総額は、日々のファンドの純資産総額に信託報酬率を乗じて得た額とします。 ファンドの信託報酬は、日々計上され、ファンドの基準価額に反映されます。なお、毎計算期間の最初の6ヵ月終了日および毎計算期末または信託終了のときファンドから支払われます。 信託報酬率の配分は下記の通りとします。

|

| その他の費用・手数料 | その他の費用・手数料として、以下の費用等がファンドから支払われます。これらの費用等は、運用状況等により変動するものであり、事前に料率、上限額等を表示することができません。 ・組入有価証券等の売買の際に発生する売買委託手数料 ・外貨建資産の保管等に要する費用 ・監査法人等に支払うファンドの監査に係る費用 ・ファンドに関する租税 等 |

上記の費用の合計額については、投資家の皆様がファンドを保有される期間等に応じて異なりますので、表示することができません。

※詳しくは投資信託説明書(交付目論見書)の「ファンドの費用・税金」をご覧ください。

すべての画像

- 種類

- 商品サービス

- ビジネスカテゴリ

- 証券・FX・投資信託

- ダウンロード