税理士法人チェスター、国税庁「居住用の区分所有財産の評価についての法令解釈通達案」に対するパブリックコメントを提出

チェスターは、相続税申告実績の累計11,000件以上、年間2,200件以上で全国13拠点に展開をする国内最大級の相続税専門の税理士事務所です。国税庁が公募する「居住用の区分所有財産の評価について」の法令解釈通達(案)に対して提出したパブリックコメントの全文を以下に記載します。

「居住用の区分所有財産の評価について」の法令解釈通達(案)に対する意見

「居住用の区分所有財産の評価について」の法令解釈通達(案)(以下「マンション評価通達案」という。)について、次の意見を申し述べる。

マンション評価通達案では、評価水準が0.6以下となる区分所有マンションについて、その土地及び建物の評価額は、財産評価基本通達による評価額(以下、「通達評価額」という。)に、評価乖離率×0.6を乗じて算出するとされていることから、一定の格差縮小に資するものと考える。

しかし、最低でも市場価格(理論値)の0.6での評価とされることから、金融資産等に比べ居住用の区分所有マンションの有利性は軽減されるものの、依然として大きく、また、次の問題点があるものと考えられる。

Ⅰ. 家屋に対する評価乖離率の適用

マンション評価通達案では、評価水準が1を上回る場合、若しくは、評価水準が0.6未満の場合、土地及び家屋それぞれに対して、マンションの築年数、総階数、居住階などの指数による評価乖離率を用いて、土地及び家屋の評価額を算出するとされている。

このことから、土地については、次の問題点が生じる。

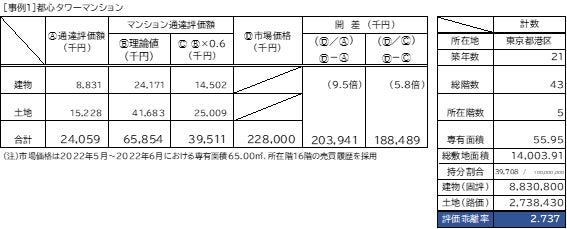

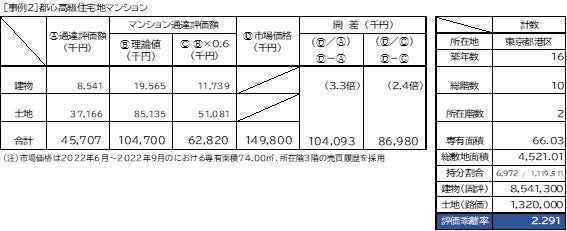

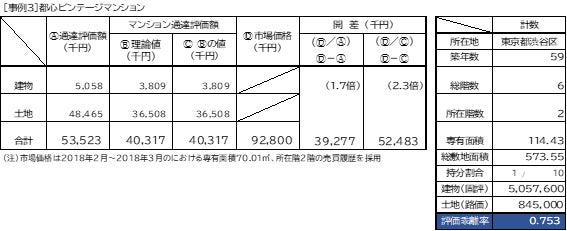

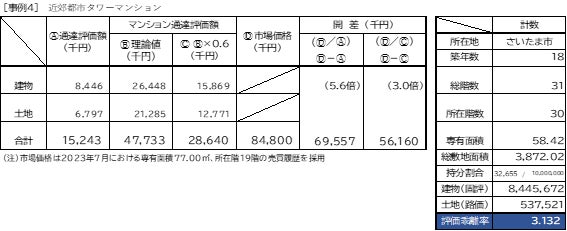

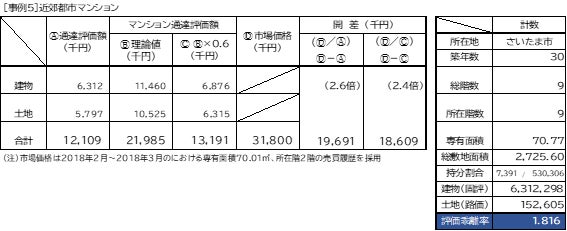

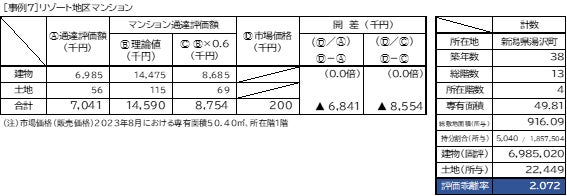

①マンション評価通達案を適用した土地について、通達評価額とマンション評価通達案による評価額(以下、「マンション通達評価額」という。)とで、乖離が生じる(別紙[事例1]~[事例7]参照)。

②ある土地に建てられている建物が、区分所有マンションかそれ以外の建物かによって、土地の評価額が大きく異なってしまう。

③築年数により、土地の評価額が逓減する。

このことから、マンション評価通達案を適用した場合、一般的には、土地のマンション通達評価額が通達評価額の2倍近くとなるが(別紙[事例1・2]、[事例4・5]参照)、その逆に築年数が古いマンションでは、都心のマンションであっても1倍未満となる(別紙[事例3]参照)。

④マンション評価通達案を適用した上で小規模宅地等の特例制度を活用することにより、一定の格差是正効果が薄まってしまう。

⑤マンション評価通達案を適用した土地における路線価は、区分所有マンションの市場売買価格やその地域の地価上昇などを考慮して、毎年改定されるものと承知している。その上で、上記①~④のように、区分所有マンションの土地とそれ以外の土地の評価額が異なることは、令和4年4月19日最判で判示された「合理的な理由がない限り、租税法上の一般原則としての平等原則に違反する」ものと解される。また、小規模宅地等の特例の適用額についても、理由なく拡大してしまうこととなる。

[是正案]

評価乖離率による評価額の是正は、建物のみに適用すべきである。

若しくは、建物に係る指数(下記(参考)A~C)は建物に適用し、土地に係る指数(下記(参考)D)は土地にのみ適用すべきである。

(参考)

マンション評価通達案での評価乖離率の算式

評価乖離率=A+B+C+D+3.220

「A」=当該一棟の区分所有建物の築年数×△0.033

「B」=当該一棟の区分所有建物の総階数指数×0.239(小数点以下第4位を切捨て)

「C」=当該一室の区分所有権等に係る専有部分の所在階×0.018

「D」=当該一室の区分所有権等に係る敷地持分狭小度×△1.195(小数点以下第4位を切上げ)

II. 地域格差

マンション評価通達案は、全国全ての居住用区分所有マンションに適用されるものと解される。

東京都心マンション・タワーマンションは、中古マンションであっても、市場価格は上昇傾向にあり、近郊都市のマンション・地方のマンションにおける通達評価案と市場価格との開差が大きく異なる(別紙[事例1]~[事例7]参照)。

なお、マンション評価通達における評価乖離率の変数は、平成30年中の全国の中古マンションの取引事例を基としていることから 、直近の首都圏のマンションの市場価格は反映されていない。

近年、中古マンションの市場価格(成約価格)は上昇傾向にあり、特に、首都圏のマンションの市場価格の上昇は著しい (不動産流通機構公表資料からすると、首都圏の中古マンションの成約価格の2022年の2018年対比では約1.5倍となっており、近畿圏及び中部圏の上昇率よりも高い状況となっている。)。

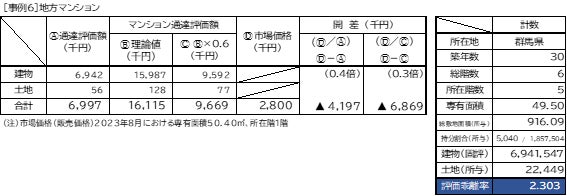

また、地方における売れないマンション(負動産)のマンション通達評価額は、通達評価額よりも高くなっており、市場価格と相続税評価額との差額の逆転現象が、これまで以上に拡がってしまう。

[是正案]

中古マンション価格の上昇傾向が強い、東京都心、三大都市圏、地方、リゾート地などで大きく異なっており、「地積規模の大きな宅地の評価」のように、それぞれの地域に応じた適用大使用及び評価乖離率の変数の適用が必要である。

また、通達評価額及びマンション通達評価額が市場価格より上回るマンションについては、別途の取扱いを規定すべきである(Ⅲ.参照)。

III. 通達評価額が市場価格よりも上回ると見込まれる場合(評価水準が1を超える場合)

地方マンションやリゾート地のマンションなどでは、そもそも市場価格が通達評価額を下回るケースが散在している(別紙[事例6]、[事例7]参照)。

今回のマンション評価通達案を検討したとする令和5年6月22日開催「マンションに係る財産評価基本通達に関する有識者会議」の資料『相続税評価の見直し案(要旨)』3.では、『当該評価方法に従って評価することが適当でないと認められる場合は、個別に課税時期における時価を鑑定価格その他合理的な方法により算定する旨を明確化する(他の財産の評価における財産評価通達6項に基づくこれまでの実務上の取扱いを適用。)』とされている。

しかし、マンション評価通達案では、上記文言に対応する明確化された取扱いは見当たらない。

マンション評価通達案の「評価水準が1を超える場合」がそれに当たるとするのであれば、評価水準で用いる評価乖離率で求められる市場価格は各種変数による理論値であって、「個別に課税時期における時価」ではないことは明らかである。

これまで課税庁は「相続土地国庫帰属法」が適用されるような土地や、相続開始後、競争入札により売却した土地などで、市場価格(売却価格)が通達評価額を下回る場合であっても、通達評価額での評価を指導し、また、争訟においても、「平等原則」を理由に通達評価額での評価を主張してきている。

そもそも財産評価基本通達総則1項には、「財産の価額は、時価によるものとし、(中略)その価額は、この通達の定めによって評価した価額による。」と規定し、時価は通達評価額である旨を謳い、同6項では「この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。」とされている。

よって、納税者が通達評価額によらない財産評価を行なうことは財産評価基本通達からは困難であり、市場価格とする売却価格での評価に対しては、調査での是正対象となっている。

なお、築年数が大きく、「評価水準が1を超える場合」であっても、東京都心のビンテージマンションでは、市場価格との開差は、マンション通達評価額により、更に拡大している([事例3]参照)。

[是正案]

今回のマンション評価通達案の制定は、令和4年4月19日最判が契機とされているところ、その判決文では、「課税庁の主張額が客観的交換価値としての時価を上回れば、その限度で更正処分は同条に違反するものとして当然に違法とな(る。)」と判示されている。

このことからも、「個別に課税時期における時価を鑑定価格その他合理的な方法により算定する旨を明確化」することが必要である。

また、令和5年6月22日開催有識者会議における「財産評価通達6項に基づくこれまでの実務上の取扱い」についても、どのような取扱いなのか法令解釈通達など公表通達では示されていない。

是非、通達評価額が市場価格を上回る場合を含む市場価格評価方法に従って評価することが適当でないと認められる場合における6項に基づく実務上の取扱い(具体的な基準)について明らかにしていただきたい。

IV. マンション評価通達案の適用時期

マンション評価通達案は令和6年1月1日から適用とされているが、マンション評価通達案の決定・公表から適用の時期まで数か月しかなく、マンション評価通達案が適用される前の駆込み贈与など、混乱が生じかねない。

[是正案]

相続・贈与において対象となる者への周知期間が必要である。

少なくとも、所得税・消費税の確定申告時期を活用して周知を徹底するなどの施策を講じ、新事務年度である令和6年4月1日以後の相続及び贈与から適用とすべきである(仮に10月1日公表とすると、その6か月後となる。)。

[別紙]

下記事例は、意見者所属の事務所で扱った事例ほかを参考に設定したものである。

各事例の「市場価格」は、住宅情報サイトから、同一のマンションの近接階及び近接専有面積の売買履歴を採用した。

■税理士法人チェスターとは

2008年6月に創業し、相続税申告実績は累計11,000件以上、年間2,200件以上の国内最大級の相続税専門の税理士事務所です。全国に13拠点を展開し、グループ会社には不動産会社、司法書士事務所、行政書士事務所、弁護士事務所などあらゆる相続に関連した専門家との連携体制があり、税務調査率は1%以下を実現しています。グループ会社を含む社員数は300名を超え、相続税専門の税理士事務所で圧倒的No.1を目指してまいります。

チェスター公式サイト:https://chester-tax.com/

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像