譲渡金額の向上に向けたコンサルティングを月額無料で提供ーM&A・事業売却を有利に進めたい企業オーナー向けに、事前対策や買い手にとっての魅力度向上施策を行う成果報酬型のM&Aサービスを提供開始

中小企業向けFA専門会社の中小企業ファイナンシャルアドバイザリーと業務提携、売主の利益を最大化するサービスを実現

M&Aアドバイザーの代理選定やセカンドオピニオンを行うM&A One株式会社(本社:東京都中央区、代表:吉川将平、読み:エムエーワン、以下「当社」)は、M&Aや事業売却を有利に進めたい中小企業オーナー(以下、売主)に対し、FA(売主・買主いずれか片側の代理としてM&A等を支援する形態)を専門で行っている株式会社中小企業ファイナンシャルアドバイザリーと業務提携し、売主の側に立ち、譲渡金額の向上に向けた施策をはじめ、買い手に向けた魅力度アップ、売主に有利になるような交渉の支援など、買い手を見つける以上のメリットを売主に提供するM&Aサービス「アップセル・ワン」を提供開始します。

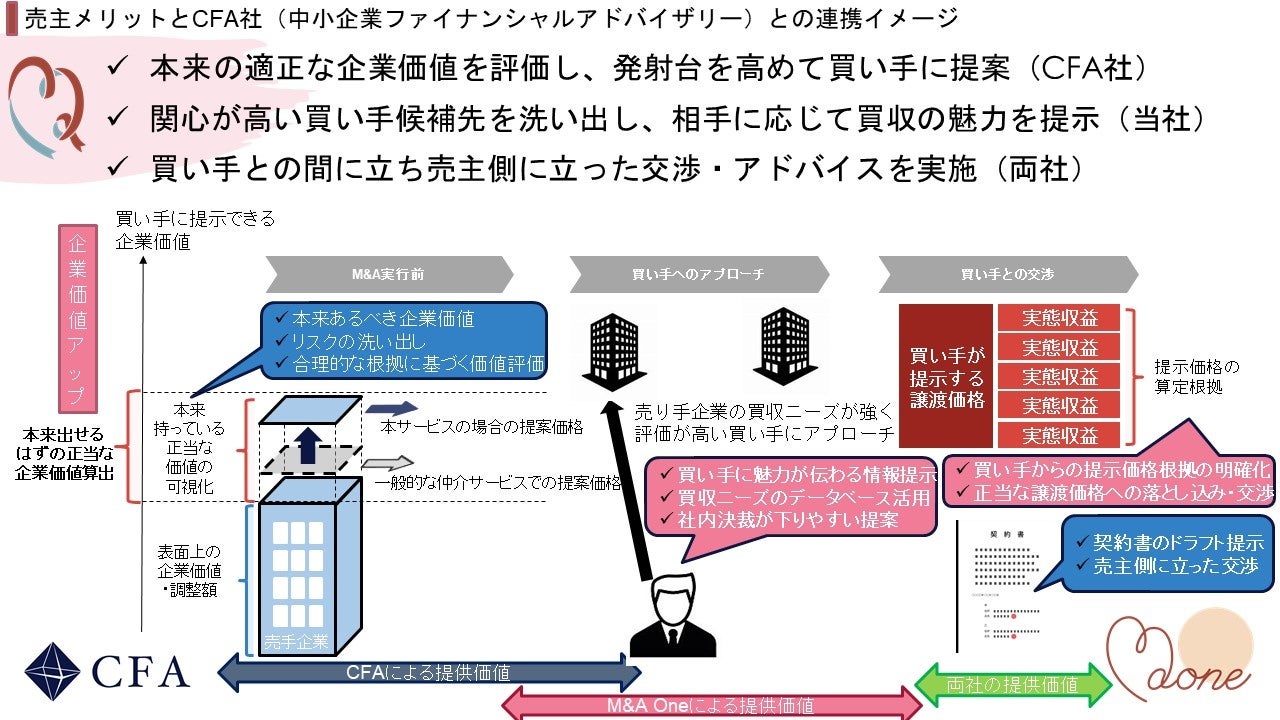

本サービスでは、創業以来、中小企業向けにM&AのFAサービスを専門に行ってきた中小企業ファイナンシャルアドバイザリーと当社との提携により、売り手企業が本来評価されるべきM&Aの企業価値に基づき、買収時を想定した買収メリットを買い手に提示し、また買い手との交渉において売主の側に立って支援することで、売主にとっての売却メリットを最大化することが可能となります。

本サービスでは、創業以来、中小企業向けにM&AのFAサービスを専門に行ってきた中小企業ファイナンシャルアドバイザリーと当社との提携により、売り手企業が本来評価されるべきM&Aの企業価値に基づき、買収時を想定した買収メリットを買い手に提示し、また買い手との交渉において売主の側に立って支援することで、売主にとっての売却メリットを最大化することが可能となります。

- 中小M&A業界の現状

- 当社について

またその中で、売り手オーナーの意向により、M&Aアドバイザリーの自社提供も開始しました。M&Aアドバイリーの提供にあたっては、当社代表自身の買い手における経験・実務能力を活用した支援を行っております。また「One Trust」の提供にあたり1社ずつ面談して調査した330社のM&A会社の中から、売り手オーナーの志向性を最重視した上で、最適なM&Aアドバイザーチームを構成する体制が整っています。

- サービス提供の背景

売り手にとってより最適な条件で売却するには、買い手と交渉を始める前に、事前の対策を行うことが重要です。売却時の評価を向上させる余地があったり、対策なしでは売却できなかったような買い手への売却が実現できたりと、メリットは売却条件に直結します。特に、企業規模が売上10億円以上といった、一定規模より大きな売り手企業の場合には、買い手側が個人や中小企業ではなく、上場企業や大手企業となるため、売り手企業にも一定水準の管理体制が求められることがあります。その際、買い手は買収リスクを想定して交渉してくるため、実務経験が豊富な専門家によるサポートの重要性が一層増してきます。

今まで、売り手向けに売却価格向上に向けたコンサルティングは、一部のFA会社が月額報酬などで提供しておりました。当社もそのようなサービスを積極的に売り手オーナーに案内していた一方で、売り手企業の中には月額のコンサルティング費用の捻出が難しく、中小M&A業界において成果報酬型のサービスが一般的になっている中で、売り手側のハードルを下げながら、売り手側に寄り添ったサービスを提供することが中小M&A業界の課題でありました。

そのような環境の中、今回の提携により共同してサービス提供する株式会社中小企業ファイナンシャルアドバイザリーは、FA専業の会社の中でも、事前対策の必要性を売主に訴えかけて実行しており、成果報酬型でサービス提供している、といった志向性と料金設計の両面において、売り手側の負担を下げながらもリソースを投入し、売主のメリットの最大化に向けたFAサービスを提供しております。

そこで、売り手に最適なサービス開発の一環として、中小企業ファイナンシャルアドバイザリー株式会社のFAサービスノウハウと当社による売却ニーズのヒアリング力や当社代表の買収実務経験を付加価値とし、売却価格の向上などのコンサルティングと、買い手向けの資料作成や買い手との面談アレンジ、売り手側に立った交渉などのFA(M&Aアドバイザリー)業務とをセットで、成果報酬型の一体サービスとして提供することといたしました。

- サービスの概要

今後も当社は、中小企業オーナーに対してM&Aに関する知見提供や実務支援を行い、適切な経営施策としてのM&A支援が可能な体制を広げてまいります。それによって、より多くのオーナーが最適なM&Aによって目的を達成し、オーナーと従業員両者の幸せを実現できる社会への貢献を目指します。

- 本サービスにて業務提携する株式会社中小企業ファイナンシャルアドバイザリーについて

株式会社中小企業ファイナンシャルアドバイザリーは、「中堅・中小企業の経営者・オーナー様にもあるべきM&Aサービスを提供し、あるべき対価を受け取ってほしい」という想いから、M&A業務専門の公認会計士が設立したM&Aのファイナンシャルアドバイザリー(FA)サービスに特化したM&A専門会社です。クライアント(依頼主)のためにサービスを提供するというポリシーのもと、相手先の探索・マッチング・諸調整から最終契約の締結サポートまでの一連のM&Aのフルサポートを、仲介(両手取引)ではなくFA(売主・買主の片方からのみ費用を受領する形態)としてサービス提供しています。

設立日:2020年10月8日

代表者:代表取締役社長 上楽裕三

本社所在地:東京都千代田区丸の内1-1-3 日本生命丸の内ガーデンタワー3F

事業内容:M&Aのファイナンシャルアドバイザリー(FA)業務専門

URL:https://ma-cfa.co.jp/

代表取締役 上楽裕三 氏のコメント

当社は、クライアント(依頼主)のためにサービスを提供するというポリシーのもと、仲介業務はせず、依頼主側に特化したFA(売主・買主の片方からのみ費用を受領する形態)に拘ってサービス提供をしてきました。当社サービスの根幹にあるのは、創業前に私自身がFAと仲介を両方経験して痛感したことにあります。FAの立場であれば依頼主のためにアドバイスできることが、仲介会社では、売主も買主もお客であるが故に、いずれかのためになるアドバイス・助言・進め方があったとしても、その立場上・構造上できないジレンマがありました。FAと仲介を両方経験したからこそ、M&Aを考える全ての中小企業オーナーに、相手先の探索・マッチング・調整から最終契約の締結までの一連のM&Aにおいて、同じM&Aフルサポートを依頼するのであれば、自身のために動いてくれるFA契約を依頼することを推奨しています。この度、M&A OneさんのPR力、売主に特化したサービスの企画やセミナー等の情報提供、それにあらわれる売り手側を想う姿勢に期待し、当社のサービスを提供するに至りました。

今後、同社と組むことでより多くの中小企業にFAサービスの認知を広げ、売主のメリットの向上に向けたサービス提供を行ってまいります。

・支援事例

中小企業ファイナンシャルアドバイザリーによるM&A支援では、下記のようなメリットを提供しています。

- 事例① 買い手企業からの提示金額が増えた事例

中小企業ファイナンシャルアドバイザリーでは、提案先の買い手企業に手数料が発生しない分、買い手企業側の予算がそのまま売主への譲渡提示価格に反映されます。結果として、売主に提示される金額は、売主の希望する条件または満足する条件に近くなり、両者合意への確度が高くなります。

- 事例② 検討可能な候補先数が増えた事例

売り手企業は過去M&Aを検討していて候補先探索を行っていましたが、結果有力な候補先が現れませんでした。中小企業ファイナンシャルアドバイザリーに依頼頂いたところ、買い手に対して報酬を請求しない分、以前検討見送りとされていた買い手候補先が買収予算に収まるということで改めて検討が進み、売り手企業としては候補先の選択肢が広がりました。

- 新サービス「アップセル・ワン」の詳細

このことで、売却価格を向上することへのインセンティブがサービス提供側にも働き、売主と同じ目線でサービス提供が可能となります。

・提供開始日:2022年6月1日

・サービス対象者:事業売却、企業売却を進めたい中小企業オーナー

・サービス内容:

- 売却目的のヒアリング、現状分析、実態把握および目的の実現に向けた売却戦略の提案

- 売却までに必要な事前対策の実施

- M&Aを想定した正常収益力の算出

- 買い手の目線と買収ニーズのデータベース、人的ネットワーク等を活用した買い手企業の探索

- 買収ニーズが強く高い評価を得られそうな買い手や、社内決裁が下りやすそうな買い手へのアプローチおよび買い手企業から魅力的に映るような資料の作成

- 買い手企業との交渉・各種調整および対応(意向表明書受領のための支援・サポート、基本合意書締結のための支援・サポート、DD対応支援・サポート、最終契約書締結のための支援・サポート)

・料金:

-成果報酬として、譲渡価格に対するレーマン方式(※2)を採用

※2:譲渡金額に対して、下表の料率を譲渡成約時に受領

※最低報酬は1,000万円

※譲渡金額が1億円未満の場合、要相談

- サービス提供イメージ:過去のM&Aにおいて本サービスでメリットが出ると見られた事例

- 事例① ひと工夫で売却額を向上できた事例

一般的なM&A仲介会社では、役員報酬や保険積立金などを決算書上の利益に加算して、売り手企業の正常

収益力を調整することが多いです。本サービスのようなFAサービスの場合は、表面上の簡易的な調整にとど

まらず、M&Aを想定した場合に買い手企業側で本来発生しない役員関連コストを緻密に精査し、本来の価値

で相手先に提案していきます。例えば、年商20億円超の規模の売り手企業で、1.5億円の営業利益、役員報

酬が5,000万円のとき、一般的な仲介サービスでは正常収益力2億円と評価されることがありますが、本サ

ービスのようなFAサービスで企業価値評価を行った場合は、売主のメリットになることがあれば必要に応じ

て、その他の交際費や諸経費、本社コストなど本来削減可能なコストなどを精査した結果、会社の持つ実質

のポテンシャルとして2.5億円以上の正常収益力と評価し相手先に提案することがあります。仮に企業価値

(売却価格の提案価格)が正常収益力の5倍だった場合、2.5億円の違いが出てきます。当該金額は売主オーナ

ーが長い年月をかけて企業を成長させてきた本来受け取るべき対価だと考えています。

- 事例② 買い手によって評価額が変わった事例

買い手の目線に立つと、同じように「こういう会社を買収したい」といっても、「そもそもなぜM&Aをす

るのか」という目的が異なるため、買収ニーズの強さが変わってきます。事業戦略上の必要性が高いほ

ど、買収意欲が高く、評価も高く出すインセンティブが働きます。買収ニーズに始まり、投資予算、企業

価値評価の仕方や内部検討のステップまで全てが買い手企業ごとに異なります。買い手企業個社の特徴を

鑑み、買収ニーズ等が最もマッチする買い手企業にアプローチすることで、評価額が過去当社以外の紹介

で破断した相手先の6倍で提示された事例もあります。

- 事例③ 契約交渉で売却後の懸念事項を解消できた事例

一般的に、契約交渉は先に契約書のドラフトを作った方が有利です。含める条項や構成を初手としてコント

ロールできるためです。M&Aにおいては、仲介ですと買主と売主の利害調整役になるため、手馴れている 買主側からドラフトを提示される場合が殆どです。本サービスのような売り手向けFAサービスの場合、先

に買主との契約書のドラフトを作って提示することができます。そうすることで、例えば売却後の競業避止

義務を短期間にしたり、回避できたりと、売主に有利なように働きかけ、交渉力の強い買い手から利害を守

ることがでます。

※1:中小企業庁 財務課 「中小M&Aガイドライン」について(2020年3月31日)

https://www.meti.go.jp/press/2019/03/20200331001/20200331001-1.pdf

- 当社M&A One株式会社の会社概要

設立日:2021年5月19日

代表者:代表取締役社長 吉川 将平

本社所在地:東京都中央区日本橋小網町11-5 ACN日本橋小網町ビル8F

事業内容:M&Aに関するコンサルタント及び情報提供

URL:https://maone.jp

M&A One株式会社 代表取締役 吉川将平(きっかわしょうへい)

【経歴】

京都大学卒業後、野村證券株式会社投資銀行部門に新卒入社。ベンチャーキャピタルやスタートアップでの経営支援、管理会計構築を経て、東証一部上場企業、株式会社トレジャー・ファクトリー経営企画室にてM&Aやグループ会社管理、IR、予実管理などを担当。M&A案件の発掘から企業価値算定、投資や回収プランの策定、企業価値算定及び投資回収計画の改善、案件の執行・管理、経営統合、統合後の経営管理まで一貫して実行。

2020年10月には同社過去最大規模となる売上20億円規模のM&A案件の全体統括及び条件交渉等、案件執行全体を担当。他、同社初の出資案件の発掘、交渉及び執行、同社初の異業種M&A案件などに従事。中小M&A支援の品質に問題意識を持ち、2021年5月、M&A One株式会社を創業。「痛みよりも幸せを生むM&A」を信念に、買い手側での現場体験を元に情報提供活動にも力を注ぐ。

【講演実績】

●YouTube番組:行政書士&財務コンサルタント運営「赤沼慎太郎公式チャンネル」

▼第1回:「M&Aに失敗しないためにセカンドオピニオンを活用する~M&A One株式会社 代表 吉川 将平 氏~」

https://www.youtube.com/watch?v=yvCWr0MD-cs

▼第2回:「失敗しないM&A支援会社の見極め方~M&A One株式会社 代表 吉川 将平 氏~」

https://www.youtube.com/watch?v=HYeKJMytyio

▼第3回:「M&Aでよくある失敗事例について① 値付け~M&A One株式会社 代表 吉川 将平 氏~」

https://www.youtube.com/watch?v=v7XMhkRUmwk

▼第4回:「M&Aでよくある失敗事例について②アドバイザー選び~M&A One株式会社 代表 吉川 将平 氏~」

https://www.youtube.com/watch?v=zWctd8Ac494

▼第5回:「M&Aでよくある失敗事例について③M&Aの条件交渉~M&A One株式会社 代表 吉川 将平 氏~」

https://www.youtube.com/watch?v=vmp-PFHWV5U

●共催セミナー:「M&Aアドバイザーの選び方と注意点~今注目のセカンドオピニオン&FAとは?」

https://bizgate.nikkei.co.jp/event/GqSJAM3y7MXc/

※アーカイブ配信は当社HPにて公開 https://maone.jp/seminar/archive

●自社セミナー:「会社を買った人が教える!会社を上手く売却するためのM&Aセミナー」

https://wizbiz.jp/SeminarDetail.do?sid=1607

※アーカイブ配信は当社HPにて公開 https://maone.jp/seminar/archive

●自社公式YouTubeチャンネル:【M&A One】事業承継・M&Aのお悩み解決【エムエーワン公式チャンネル】

https://www.youtube.com/channel/UCvOT7XAkB9v3A6cLQk8vGwg

「【10分で徹底解説】事業承継とは?|後継者問題の解決法」

https://youtu.be/b_lS8Q1UUE0

●YouTube番組:税理士法人&コンサルティング会社社長運営「社長の資産防衛チャンネル」

▼第1回:「M&A売却はこうすればうまくいく!3つの失敗の罠と対処法!」

https://www.youtube.com/watch?v=poZFRFcaNUg&t=0s

▼第2回:「会社を高く売る方法!M&Aで買った本人が教えます」

https://www.youtube.com/watch?v=HYeKJMytyio

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像

- 種類

- 商品サービス

- ビジネスカテゴリ

- 経営・コンサルティング

- ダウンロード