当社2回目のトランジションボンドを発行

脱炭素ソリューションへ重点投資

当社は本年7月に、トランジションボンド(第45回無担保社債、以下「本社債」 (注1))を国内公募形式で発行します。トランジションボンドの発行は2021年7月に続き、当社として2回目となります。

本社債は、本年3月10日に発表した中期経営計画 “Sail Green, Drive Transformations 2026 - A Passion for Planetary Wellbeing -”※で中核をなすESG経営推進の一環です。本社債の発行により資金調達リソースの拡大を図るとともに、脱炭素ソリューションを拡充し、温室効果ガス排出削減の取り組みを加速させます。

当社は、2018年に海運業界で世界初のグリーンボンドを発行したことを皮切りに、グリーンローンやサステナビリティ・リンク・ローンの締結、2021年には日本初のトランジションボンドを発行するなどESGファイナンスの深度化を図ってきました。今後も環境問題解決に向けた投資を支えるために、ESGファイナンスを推進し、ESG経営をベースとした成長戦略を幅広いステークホルダーの皆様に認知頂くことを目指します。

本発行の概要

回号 | 第45回 |

発行体 | 日本郵船株式会社 |

発行年限 | 5年債(注2) |

発行額 | 最大200億円程度 |

発行時期 | 2023年7月を予定 |

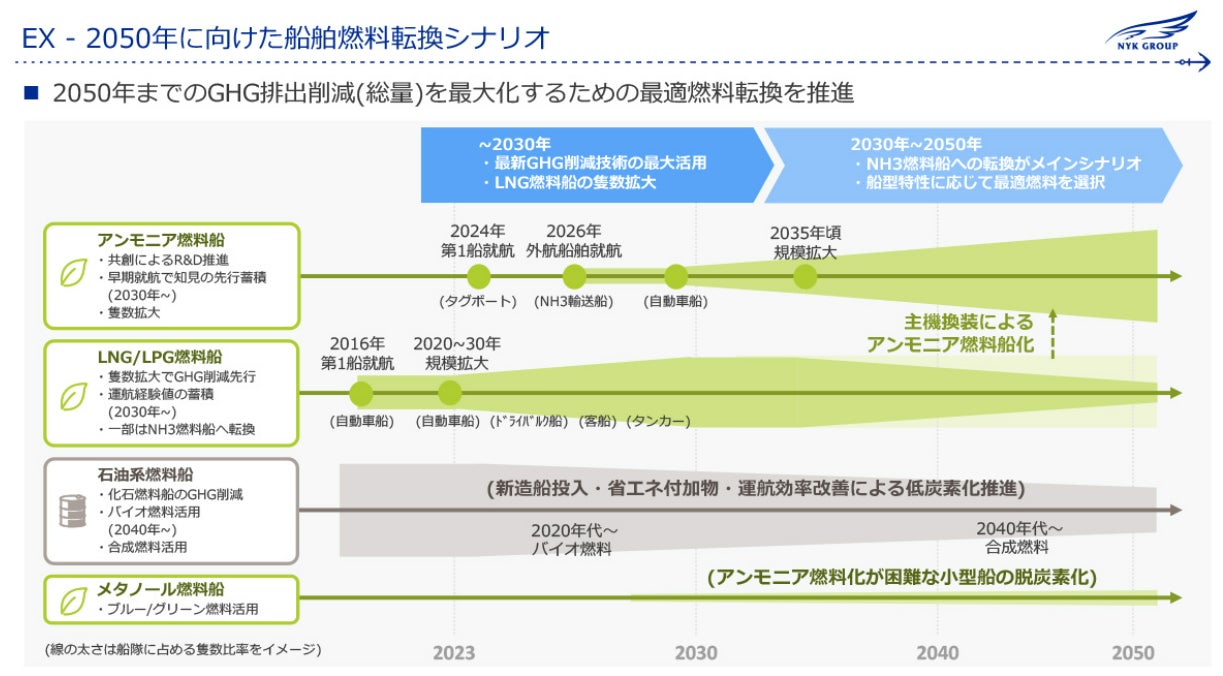

資金使途候補 | 中期経営計画に掲げた「2050年に向けた船舶燃料転換シナリオ」で予定する投資(新規支出及び既存支出のリファイナンス)等 例)LNG燃料船、LPG燃料船、等 |

第三者評価機関 | DNVビジネス・アシュアランス・ジャパン株式会社(注3) |

主幹事 | 野村證券株式会社、三菱UFJモルガン・スタンレー証券株式会社、ゴールドマン・サックス証券株式会社、SMBC日興証券株式会社 |

ストラクチャリングエージェント | 野村證券株式会社 |

(注1) トランジションボンド

企業の温室効果ガス排出削減に向けた長期的な移行(トランジション)戦略に則ったプロジェクトへの投資を使途とする債券。

(注2)社債市況等を勘案し、より長期年限での起債の可能性があります。

(注3) 同社により第三者評価審査、確認を受け、本トランジションボンドに対するSPO(セカンド・パーティ・オピニオン)を取得しています。

中期経営計画 “Sail Green, Drive Transformations 2026 - A Passion for Planetary Wellbeing –” ( https://www.nyk.com/profile/plan/ )

2050年に向けた船舶燃料転換シナリオ(中期経営計画からの抜粋)

今回の取り組みが特に貢献するSDGsの目標

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像

- 種類

- 商品サービス

- ビジネスカテゴリ

- 物流・倉庫・貨物

- キーワード

- トランジションボンド日本郵船NYK

- ダウンロード