ブラックストーンによるユニゾホールディングス株式会社(証券コード:3258)に対する検討状況について-1株当たり6,000円での公開買付けを同社の同意を条件として開始する意向に関するお知らせ-

Blackstone Real Estateにより運営及び助言されるファンドの関連会社であるUrchin Holdings I Pte. Limited.

(以下「ブラックストーン」といいます。)は、株式会社チトセア投資(以下「チトセア」といいます。)による1株当たり5,700円での公開買付け(以下「チトセア公開買付け」といいます。)への買付価格の増額を踏まえ、ユニゾホールディングス株式会社(証券コード:3258、株式会社東京証券取引所市場第一部上場。以下「対象者」といいます。)に関する状況を再検討した結果、対象者が同意すること及びブラックストーンと対象者との間で以下に詳述される公開買付けに係る一定の条件を規定する合意書が2020年4月30日までに締結されることを条件として、ブラックストーンの完全子会社であるアーチンビッドコー合同会社(以下「公開買付者」といいます。)をして、対象者の発行済普通株式(以下「対象者株式」といいます。)の全てを取得することを目的とした、1株当たり6,000円による公開買付けを開始させる意向を有していること(以下「本公開買付け」といいます。)をお知らせいたします。

対象者の株式について、当時チトセアにより提示されていた1株当たりの買付価格を上回る価格での公開買付けの実施の意向を公表した2020年1月28日付のブラックストーンによるプレスリリース(以下「2020年1月28日付プレスリリース」といいます。)の公表後、対象者は、ブラックストーンに対し、対象者の2019年11月24日付「公開買付けに係るスポンサー候補者との協議状況の概要」と題する公表資料において記載されている分離独立の仕組みに関して一定の追加条件の提案を行いました。ブラックストーンは、対象者と合意の上での取引を迅速に行う確固たる姿勢を示すため、2020年2月6日に、対象者に対して、対象者より提案のあった重要な条件の全てを応諾した法的拘束力のある合意書(以下「本修正合意書」といいます。)を、署名済みの調印頁と共に提出いたしました。もっとも、その後、2020年2月9日にチトセアが公開買付価格の増額を公表しました。

こうした状況の進展に鑑み、ブラックストーンは、チトセア公開買付けにおいて対象者の株主に対して支払われる普通株式1株当たりの5,700円の価格を有意に増加(5%)させた上で、改めて提案をすることとし、ブラックストーンによる署名済みの本修正合意書を、本日付けで対象者に対して再度提示することを決定いたしました。従前と同様、ブラックストーンは、合意の上での取引が、全ての当事者にとって最適であると確信すると同時に、ブラックストーンの投資方針の核となる根源的な要素であるため、引き続き対象者の合意を本公開買付けの条件としております。現在の状況並びにチトセア公開買付け及びサッポロ合同会社による公開買付け(以下「サッポロ公開買付け」といいます。)がいずれも2020年2月28日に期間満了を迎えることに鑑み、ブラックストーンは、対象者との潜在的な取引について具体的な確約を示してきているブラックストーンと有意義な協議を行うよう対象者に対して強く要請します。

対象者が本修正合意書に署名又は本修正合意書に定める条件その他の条件に合意するかについて、また、ブラックストーン及び対象者の間での取引に関して合意が成立又は最終的に実施に至るかについては、何らの保証もございません。

ブラックストーンは、本公開買付けが、対象者株主の株式価値を最大化だけでなく、対象者の全従業員にとって、ブラックストーンのスチュワードシップと潤沢な資本に裏付けされた持続可能な不動産プラットフォームとして対象者が成長していくことで達成される企業価値向上に伴う利益を享受できる点において、最善の選択肢を提供するものであると確信しております。本公開買付けの公開買付価格は、以下に記載する価格にプレミアムを付したものとなっております。

ブラックストーンは、対象者の同意の取得を含め、下記「本公開買付けの開始の条件」に記載されている本公開買付けの条件が充足された場合、本公開買付けを速やかに開始いたします。

ブラックストーンは、対象者及び(必要に応じて)対象者の株主との間で、本公開買付け、本修正合意書及び上記記載の各事項について引き続き協議をする用意がございます。

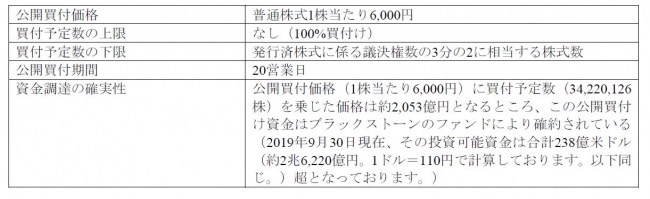

本公開買付けの主要な条件

公開買付けに関する主要な条件は以下の通りです。

公開買付者は、以下の条件全てが充足された後、本公開買付けを速やかに開始します。

対象者との合意:対象者が、ブラックストーンとの間で、2020年4月30日までに、上記及び以下の主要な条件その他ブラックストーンが満足する条件(本修正合意書に現時点で含まれていない条件であっても、対象者より提案され、ブラックストーンが応諾可能なその他の条件を含む。)を含む合意書(以下「本合意書」といいます。)が締結されること。

(以下「ブラックストーン」といいます。)は、株式会社チトセア投資(以下「チトセア」といいます。)による1株当たり5,700円での公開買付け(以下「チトセア公開買付け」といいます。)への買付価格の増額を踏まえ、ユニゾホールディングス株式会社(証券コード:3258、株式会社東京証券取引所市場第一部上場。以下「対象者」といいます。)に関する状況を再検討した結果、対象者が同意すること及びブラックストーンと対象者との間で以下に詳述される公開買付けに係る一定の条件を規定する合意書が2020年4月30日までに締結されることを条件として、ブラックストーンの完全子会社であるアーチンビッドコー合同会社(以下「公開買付者」といいます。)をして、対象者の発行済普通株式(以下「対象者株式」といいます。)の全てを取得することを目的とした、1株当たり6,000円による公開買付けを開始させる意向を有していること(以下「本公開買付け」といいます。)をお知らせいたします。

対象者の株式について、当時チトセアにより提示されていた1株当たりの買付価格を上回る価格での公開買付けの実施の意向を公表した2020年1月28日付のブラックストーンによるプレスリリース(以下「2020年1月28日付プレスリリース」といいます。)の公表後、対象者は、ブラックストーンに対し、対象者の2019年11月24日付「公開買付けに係るスポンサー候補者との協議状況の概要」と題する公表資料において記載されている分離独立の仕組みに関して一定の追加条件の提案を行いました。ブラックストーンは、対象者と合意の上での取引を迅速に行う確固たる姿勢を示すため、2020年2月6日に、対象者に対して、対象者より提案のあった重要な条件の全てを応諾した法的拘束力のある合意書(以下「本修正合意書」といいます。)を、署名済みの調印頁と共に提出いたしました。もっとも、その後、2020年2月9日にチトセアが公開買付価格の増額を公表しました。

こうした状況の進展に鑑み、ブラックストーンは、チトセア公開買付けにおいて対象者の株主に対して支払われる普通株式1株当たりの5,700円の価格を有意に増加(5%)させた上で、改めて提案をすることとし、ブラックストーンによる署名済みの本修正合意書を、本日付けで対象者に対して再度提示することを決定いたしました。従前と同様、ブラックストーンは、合意の上での取引が、全ての当事者にとって最適であると確信すると同時に、ブラックストーンの投資方針の核となる根源的な要素であるため、引き続き対象者の合意を本公開買付けの条件としております。現在の状況並びにチトセア公開買付け及びサッポロ合同会社による公開買付け(以下「サッポロ公開買付け」といいます。)がいずれも2020年2月28日に期間満了を迎えることに鑑み、ブラックストーンは、対象者との潜在的な取引について具体的な確約を示してきているブラックストーンと有意義な協議を行うよう対象者に対して強く要請します。

対象者が本修正合意書に署名又は本修正合意書に定める条件その他の条件に合意するかについて、また、ブラックストーン及び対象者の間での取引に関して合意が成立又は最終的に実施に至るかについては、何らの保証もございません。

ブラックストーンは、本公開買付けが、対象者株主の株式価値を最大化だけでなく、対象者の全従業員にとって、ブラックストーンのスチュワードシップと潤沢な資本に裏付けされた持続可能な不動産プラットフォームとして対象者が成長していくことで達成される企業価値向上に伴う利益を享受できる点において、最善の選択肢を提供するものであると確信しております。本公開買付けの公開買付価格は、以下に記載する価格にプレミアムを付したものとなっております。

- チトセア公開買付けの公開買付価格である1株当たり5,700円に対して、5%のプレミアム

- サッポロ公開買付けの公開買付価格である1株当たり5,200円に対して、15%のプレミアム

- 労働条件を維持又は改善することにより、従業員にとってユニゾが前向きで働きがいのある職場であり続けることを全てのユニゾ従業員のために確保すること

- ユニゾ従業員に対して、企業価値の将来の増加分に伴う利益を享受するためのインセンティブプログラムに参加する権利を付与すること

- ユニゾ従業員に対して、対象者の株式を取得し、対象者の将来の良好な業績から生じる利益を共有する機会を提供すること

- ユニゾ従業員が対象者の将来の方向性に関する議論への参加を可能とするため、対象者の取締役会に少数の取締役を派遣する権利

ブラックストーンは、対象者の同意の取得を含め、下記「本公開買付けの開始の条件」に記載されている本公開買付けの条件が充足された場合、本公開買付けを速やかに開始いたします。

ブラックストーンは、対象者及び(必要に応じて)対象者の株主との間で、本公開買付け、本修正合意書及び上記記載の各事項について引き続き協議をする用意がございます。

本公開買付けの主要な条件

公開買付けに関する主要な条件は以下の通りです。

公開買付者は、以下の条件全てが充足された後、本公開買付けを速やかに開始します。

対象者との合意:対象者が、ブラックストーンとの間で、2020年4月30日までに、上記及び以下の主要な条件その他ブラックストーンが満足する条件(本修正合意書に現時点で含まれていない条件であっても、対象者より提案され、ブラックストーンが応諾可能なその他の条件を含む。)を含む合意書(以下「本合意書」といいます。)が締結されること。

- 対象者の経営 対象者は、本合意書締結日から対象者を完全子会社化するための手続の完了までの間、本合意書締結日以前に行われていたのと実質的に同一かつ通常の業務の範囲内においてその事業を遂行し、かつ対象者の子会社をして遂行させ、かつ、一定の重要な取引又は通常の業務の範囲ではない取引又は行為(株式の発行、剰余金の配当その他の処分の決議又は支払い(2020年3月31日に予定されていたものを含む。)、及び資産の取得又は処分(本合意書に定める条件により行われるものを除く。)を含む。)を行わず、かつ対象者の子会社をして行わせないものとする。

- 対象者による協力 対象者は、公開買付け及び完全子会社化に関して必要な措置をとることに合意するものとする(本公開買付けを通じてブラックストーンが取得することのできなかった対象者株式を取得するため及び対象者取締役会の再構成するために必要な株主総会を速やかに招集することを含む。)

- 取締役会 本公開買付けの成立後、ブラックストーンは、対象者の取締役の過半数を指名する権利を有するものとする。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像

- 種類

- その他

- ビジネスカテゴリ

- 証券・FX・投資信託

- ダウンロード