フィデリティ投信、リスク抑制に重点をおいたマルチ・アセット型ファンドを新たに設定

インフレや不透明な市場環境下で資産を守りたい個人投資家ニーズに対応

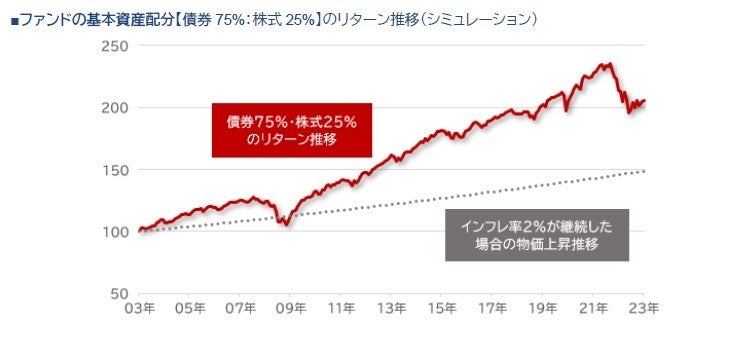

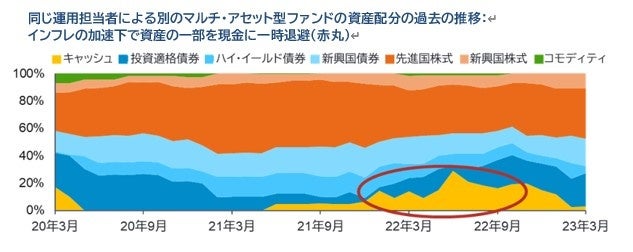

このたび設定するのは、フィデリティ・インターナショナル(以下「フィデリティ」)のボトムアップ・アプローチ(徹底した企業調査)をもとに、基本資産配分と戦略的な配分調整を行うマルチ・アセット戦略です。2%の物価上昇の環境下においても長期にわたって実質的に資産を増やすことができ、かつリスク・リターンの観点から運用効率が優れているとフィデリティが考える配分の目安、「債券75%:株式25%」を基本として運用します。一方で市場の上昇局面では、株式組み入れを引き上げ、下落局面ではキャッシュの配分を引き上げるなどの調整を行いながら、また商品価格の上昇局面ではコモディティの組み入れ、為替見通しに応じて為替ヘッジの調整などを柔軟に行うことで、資産を守り、リターン確保も狙います。

基本の資産配分「債券75%:株式25%」は、長期のリターン推移において、日銀の物価上昇目標(前年比+2%)を上回っており、リスクを抑えながらもインフレに負けないリターンが期待できる比率と考えられます。

運用は、30年以上の運用経験を有するフィデリティのマルチ・アセット運用チームが担当し、グローバルな運用・調査体制を最大限活用しつつ機動的に資産配分を調整します。

投資対象は、株式、債券、コモディティ、キャッシュ等の幅広い資産クラスで、低コストのETFなどを通じ分散投資を行います。

フィデリティ投信代表取締役社長 デレック・ヤングは次のようにコメントしています。「このたび、日本の投資家の皆さんにフィデリティならではのグローバルな運用力を駆使したマルチ・アセット戦略をご紹介できることをとても喜ばしく思います。フィデリティは徹底的な企業調査をもとにした各資産および景況感見通しを活用して運用を行います。こうした運用戦略の数々は、幅広い資産クラスで投資家に支持されています。」

本ファンドは、先行き不透明な相場環境において新たな投資先を探している、もしくは、長引くインフレによる資産の目減りを避けたい投資家や、リスクを抑制しながら安定的なリターンを生み出すファンドを通じ中長期の資産形成を目指したい個人投資家を含め、さまざまな投資家ニーズに応えるファンドとなっています。9月8日に設定、株式会社みずほ銀行、みずほ信託銀行株式会社にて継続募集となります。

フィデリティ投信は、今後もさまざまなニーズに応えられる優れた運用商品を提供し、日本の投資家のみなさまの資産形成をサポートしてまいります。

当戦略の詳細については、フィデリティ投信のウェブサイト( https://www.fidelity.co.jp/ )をご覧ください。

以上

(注)グラフ:RIMES、Refinitivよりフィデリティ投信作成。2003年4月末~2023年4月末。期初を100として指数化。トータルリターン、円ベース。*ファンドの基本資産配分をもとに債券約75%(世界債券約64%、ハイ・イールド債券約6%、新興国債券約6%)、株式約25%(世界株式約21%、新興国株式約3%)を月次のリバランスで保有し続けたと仮定(四捨五入の関係で、個別資産の合計値はカテゴリー全体の数値と一致しないことがあります)。各種費用等は控除せず。世界債券はブルームバーグ・グローバル総合インデックス(円ヘッジベース)、ハイ・イールド債券はICE BofA USハイ・イールド・インデックス(円ヘッジベース)、新興国債券は、JPモルガン・ガバメント・ボンド・インデックス - エマージング・マーケッツ・グローバル・ディバーシファイド(円ヘッジベース)、世界株式は、MSCIコクサイ・インデックス(円ヘッジベース) 、新興国株式はMSCIエマージング・マーケット・インデックス(ヘッジなし・円ベース)。

お問い合わせ フィデリティ投信株式会社 コーポレート・コミュニケーションズ TEL: 03-4560-6130 E-mail: FIL-JapanPR@fil.com |

フィデリティ投信について

フィデリティ投信株式会社は、独立系資産運用グループのフィデリティ・インターナショナルの一員として、投資信託および、企業年金や機関投資家向け運用商品やサービスを提供する資産運用会社です。1969年に外資系運用会社として初めて本邦に拠点を設け、日本企業の調査を開始。1990年より日本の年金向け運用業務に参入、1995年に証券投資信託委託業務免許を取得し、同年12月に最初の国内投資信託を設定しました。公募投資信託の純資産残高は約3兆5,970億円で、外資系運用会社では首位となります。(2023年3月末日現在)

フィデリティ・インターナショナルについて

フィデリティ・インターナショナルは、世界で250万以上のお客様に投資に関するソリューション・サービス、退職関連の専門的知見を提供しています。創立以来50年超、非上場で、世界で25を超える拠点で事業を展開。運用管理総資産額は約97.0兆円(7,286億ドル)に上ります。顧客は、中央銀行、政府系ファンド、大手企業、金融機関、保険会社、資産管理会社から個人まで多岐にわたります。

運用総資産額(AUM)は、資産運用ソリューション・サービス事業と合わせて約69.9兆円(5,249億ドル)にのぼります。資産運用の専門知識と、私達独自のソリューションを組み合わせることで、より良い金融サービスの提供を目指しています。また職域および個人向け金融サービス事業では、個人、アドバイザー、経営者に世界トップクラスのさまざまな金融商品、サービスツール、管理サービスや年金関連のガイダンスを提供しています。(2023年 3 月末日現在。為替レートは133.090円で算出)

当社は1946年米国ボストンで創業された「フィデリティ・インベスメンツ」の国際投資部門として1969年に設立しました。1980年に米国の組織から独立し、現在は経営陣と創業家が主要株主となっています。

詳細についてはhttps://fidelityinternational.com をご覧ください。

フィデリティ ・ロイヤル・コア・ファンドについて

追加型投信/内外/資産複合

ファンドに係る費用・税金

購入時手数料 3.30%(税抜3.00%)を上限として販売会社がそれぞれ定める料率とします。

換金時手数料 なし

運用管理費用 純資産総額に対し年率0.8525%(税抜0.775%)

( 信託報酬)

その他費用・手数料

・組入有価証券の売買委託手数料、信託事務の諸費用等がファンドより支払われます。(運用状況等により変動するため、事前に料率、上限額等を表示できません。)

・法定書類等の作成等に要する費用、監査費用等がファンドより差し引かれます。(ファンドの純資産総額に対して年率0.10%(税込)を上限とします。)

税金 原則として、収益分配時の普通分配金ならびにご換金時の値上がり益および償還時の償還差益に対して課税されます。税法が改正された場合等には、上記内容が変更になる場合があります。

信託財産留保額 なし

※当該手数料・費用等の上限額および合計額については、お申込み金額や保有期間等に応じて異なりますので、表示することができません。

※課税上は株式投資信託として取扱われます。公募株式投資信託は税法上、少額投資非課税制度「NISA(ニーサ)」、「ジュニアNISA」の適用対象であり、2024年1月1日以降は一定の要件を満たしたファンドのみがNISAの適用対象となります。当ファンドは、NISAの「成長投資枠(特定非課税管理勘定)」の対象となる予定です。

※ファンドに係る費用・税金の詳細については、投資信託説明書(交付目論見書)をご覧ください。

注意

・当資料は、信頼できる情報をもとにフィデリティ投信が作成しておりますが、正確性・完全性について当社が責任を負うものではありません。

・当資料に記載の情報は、作成時点のものであり、市場の環境やその他の状況によって予告なく変更することがあります。また、いずれも将来の傾向、数値、運用結果等を保証もしくは示唆するものではありません。

当資料に記載されている個別の銘柄・企業名については、あくまでも参考として申し述べたものであり、その銘柄又は企業の株式等の売買を推奨するものではありません。

・当資料にかかわる一切の権利は引用部分を除き当社に属し、いかなる目的であれ当資料の一部又は全部の無断での使用・複製は固くお断りいたします。

・投資信託のお申し込みに関しては、下記の点をご理解いただき、投資の判断はお客様自身の責任においてなさいますようお願い申し上げます。なお、当社は投資信託の販売について投資家の方の契約の相手方とはなりません。

・投資信託は、預金または保険契約でないため、預金保険および保険契約者保護機構の保護の対象にはなりません。

・販売会社が登録金融機関の場合、証券会社と異なり、投資者保護基金に加入しておりません。

・投資信託は、金融機関の預貯金と異なり、元本および利息の保証はありません。

・投資信託は、国内外の株式や公社債等の値動きのある証券を投資対象とし投資元本が保証されていないため、当該資産の市場における取引価格の変動や為替の変動等により投資一単位当たりの価値が変動します。従ってお客様のご投資された金額を下回ることもあります。又、投資信託は、個別の投資信託毎に投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なりますので、ご投資に当たっては目論見書や契約締結前交付書面を良くご覧下さい。

・投資信託説明書(目論見書)については、販売会社またはフィデリティ投信までお問い合わせください。なお、販売会社につきましては以下のホームページ( https://www.fidelity.co.jp/ )をご参照ください。

フィデリティ投信株式会社 金融商品取引業者

登録番号: 関東財務局長(金商)第388号

加入協会: 一般社団法人 投資信託協会、一般社団法人 日本投資顧問業協会

BCR20230906-Y1

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像