CBREが日本の投資市場動向(2017年第4四半期)を発表日本の累計投資額は3.9兆円、対前年比29%増加 - 海外投資家による投資が大幅増

2017年の世界の事業用不動産投資額は9,576億ドル、対前年期比2.1%増加 東京の期待利回り、全アセットタイプで調査開始(2003年第1四半期)以来の最低水準が続く

CBRE(日本本社:東京都千代田区丸の内)は本日、2017年第4四半期(Q4)の投資市場動向(Japan Investment MarketView)及び第58回「不動産投資に関するアンケート」(CBRE Japan Cap Rate Survey)の最新調査結果を発表しました(調査概要は7ページに記載)。

【注目動向】

投資市場

2017年の世界の事業用不動産投資額は9,576億ドル(約108兆円[1])、対前年比2.1%増加しました。投資額が増加したのはアジア太平洋地域とEMEA(欧州・中東・アフリカ)で、それぞれ1,400億ドル(約16兆円、同20%増)、3,367億ドル(約38兆円、同9.5%増)でした。一方、米州の投資額は4,809億ドルで同6.3%減少しました。米国については、新規供給の増加による賃料上昇の鈍化懸念に加え、金利上昇によるスプレッドの圧縮懸念が、投資額の減少につながったと考えられます。

日本における2017年の事業用不動産の投資額(10億円以上の取引)は対前年比29%増の3.9兆円。四半期別ではQ1とQ4の投資額がそれぞれ72%、64%と前年同期を大きく上回りました。同期間に300億円を超える取引や大型のM&Aが複数見られたことが主因です。投資額の増加幅がもっとも大きかったのは海外投資家で、前年比102%増の1.24兆円。次いでJ-REITを除く国内投資家が同18%増の1.34兆円でした。一方、J-REITは同3%増の1.3兆円と、微増にとどまりました。全体の投資額としては過去3年で最大となったものの、取引件数は対前年比9%減で、過去3年でもっとも少ない結果となりました。

2017年の東京23区における投資額の割合は41%と、2005年調査開始以来の最低値を更新しました。投資対象地域は都心の外へ分散しています。投資額が大きく増加したのは東京23区を除く首都圏で、前年比119%増の1.1兆円と、2005年の集計開始以来はじめて1兆円を超えました。横浜のオフィスや浦安のホテルなどの大型取引が増加をけん引しました。次いで増加幅が大きかったのは大阪で、同5%増2,860億円。J-REITなどの国内投資家による大型取引が散見されました。

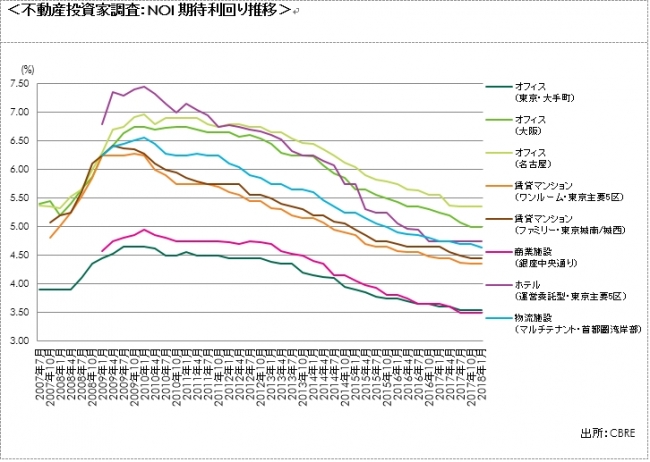

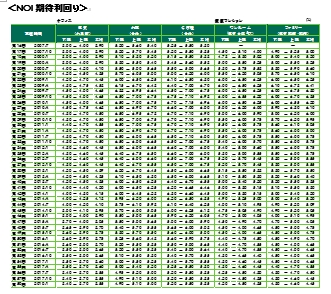

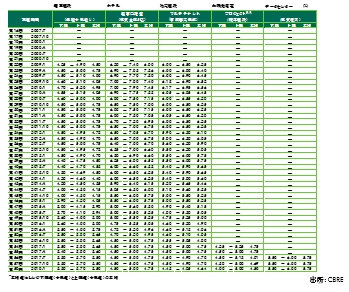

期待利回り

CBREが四半期ごとに実施している不動産投資家調査(2018年1月時点)によれば、東京の期待利回り(NOIベース)の平均値は、物流施設が前期から6bps低下の4.64%。それ以外の4アセットタイプは横ばいとなりました。いずれのアセットタイプも調査開始以来[2]の最低水準です。また、地方都市のオフィス期待利回りについては、仙台が前期から5bps低下の5.60%に、広島も同2bps低下して5.88%となり、両都市は2003年調査開始以来の最低値を更新しました。

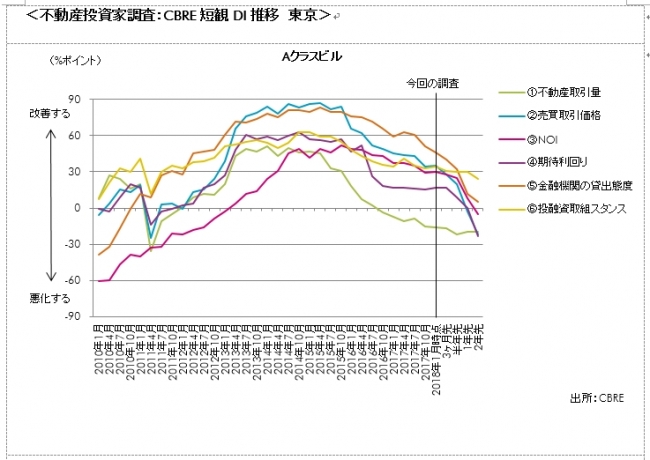

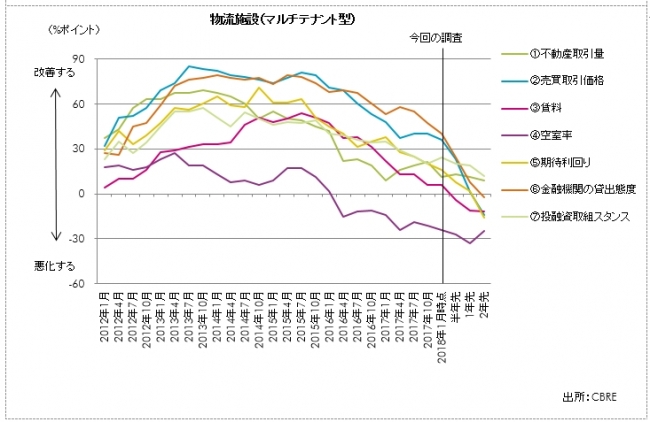

CBRE短観

「不動産取引量」、「売買取引価格」、「NOI」(物流施設は「賃料」と「空室率」)、「期待利回り」、「金融機関の貸出態度」、「投融資取組スタンス」の各項目に関して尋ねた回答結果(DI[3]として集計)は、オフィス(Aクラスビル)では「3カ月前と比べた最近(回答時点)」が、「金融機関の貸出態度」と「不動産取引量」で悪化、その他の4項目は改善しました。もっとも大きく悪化した「金融機関の貸出態度」(対前期比-5ポイント)は、「緩い」の回答率が前期から減少したことが主因です。

一方、物流施設(マルチテナント型)の「6カ月前と比べた最近(回答時点)」のDIでは、「投融資取組スタンス」と「賃料」を除いた5項目で悪化しました(「投融資取組スタンス」は同2ポイント改善、「賃料」は横ばい)。

もっとも大きく悪化したのは「不動産取引量」(同-10ポイント)で、「減少した」の回答率が増加したことが主因です。次いで、オフィスと同様、「金融機関の貸出態度」も同7ポイント悪化しました。「緩い」の回答率が減少したためです。残りの3項目「売買取引価格」「空室率」「期待利回り」については「変わらない」の回答率が増加しました。

オフィス・物流施設ともに「金融機関の貸出態度」は3期連続で悪化しました。金融機関の融資姿勢は徐々に変化しているようです。しかし、同項目のDI値そのものは全項目の中でもっとも高い水準を維持しており、「厳しい」と回答する投資家はほとんどいないことから、良好な資金調達環境が続いているとみられます。

売買市場の解説詳細は、2月20日発刊の「ジャパンインベストメントマーケットビュー Q4 2017」でご覧いただけます。https://www.cbre.co.jp/ja-jp/research-reports/investment-reports

[1] 112.896円/ドル

[2] 調査開始年はアセットタイプ別に異なります。2003年7月:オフィス、賃貸マンション、2009年1月:商業施設、ホテル、物流施設。

[3] DI(= Diffusion Index):改善すると答えた回答者の割合(%)から、悪化すると答えた回答者の割合(%)を引いた指数

※ 1 NOI利回り・NCF利回り・IRRについて

中央値・平均値・最大値・最小値・標準偏差、それぞれの下限・上限値

*設問によっては、回答者属性別の集計あり。

※ 2 「トピック設問」について

CBREグローバルリサーチで実施の投資に関する「不動産投資家意識調査」をトピック設問とした。

CBRE Japan Cap Rate Survey 調査の概要について

調査目的

期待利回り水準等の把握に資する参考データの収集・分析のため

調査方法及び調査期間

メールにより送付

2017年12月4日~2018年1月12日(ただし、締め切り後に到着した回答についても集計対象とした)

調査対象及び回収率

対象者数:184名(社数:168社)

回答者数:147名(社数:145社)

回収率:79.9%(社数回収率86.3%)

ご回答者の属性

アレンジャー、レンダー(シニアを主とする)、レンダー(メザニンを主とする)、デベロッパー・不動産賃貸、アセットマネージャー(J-REITを主とする)、アセットマネージャー(J-REIT以外を主とする)、エクイティ投資家、その他

調査結果の公表について

本レポートでは、調査実施項目のうち一部の結果のみ公表

詳しくは、日本国内ホームページ から公表レポートをご覧ください。

https://www.cbre.co.jp/ja-jp/research-reports/investment-reports

CBRE日本法人について

CBRE日本法人は、不動産賃貸・売買仲介サービスにとどまらず、各種アドバイザリー機能やファシリティマネジメント(FM)などの18の幅広いサービスラインを全国規模で展開する法人向け不動産のトータル・ソリューション・プロバイダーです。CBREの前身となった生駒商事が1970年に設立されて以来、半世紀近くにわたり、日本における不動産の専門家として、全国10拠点で地域に根ざしたサービスを展開してきました。企業にとって必要不可欠な「ビジネスインフラ」として認められる不動産アドバイザリー&サービス企業を目指して、国内1,000名を超えるプロフェッショナルが、最適かつ的確な不動産ソリューションを中立的な立場で提供いたします。詳細につきましては日本国内ホームページwww.cbre.co.jp をご覧ください。 公式Twitterアカウント:@cbrejapan

CBREグループについて

CBREグループ(NYSE:CBG)は、「フォーチュン500」や「S&P 500」にランクされ、ロサンゼルスを本拠とする世界最大の事業用不動産サービスおよび投資顧問会社です(2017年の売上ベース)。全世界で80,000 人を超える従業員、約450 カ所以上の拠点(系列会社および提携先は除く)を有し、投資家、オキュパイアーに対し、幅広いサービスを提供しています。不動産売買・賃貸借の取引業務、プロパティマネジメント、ファシリティマネジメント、プロジェクトマネジメント、事業用不動産ローン、不動産鑑定評価、不動産開発サービス、不動産投資マネジメント、戦略的コンサルティングを主要業務としています。

※免責事項: 本文書は貴社の責任と判断で利用いただくものであり、弊社は、貴社又は第三者が本文書に基づいて行われた検討、判断、意思決定及びその結果について法律構成・請求原因の如何を問わず一切の責任を負わないものとします。

- 2017年の世界の事業用不動産投資額は9,576億ドル、対前年同期比2.1%増加。

- 日本においては、2017年の事業用不動産投資額は3.9兆円、対前年比29%増加。海外投資家による投資額が同102%増加。一方、J-REITは同3%と伸び悩んでいる。

- 投資家調査による東京の期待利回りは、物流施設が対前期比6bps低下して2009年調査開始以来の最低値をさらに更新。いずれのアセットタイプも最低水準が続く。

- CBRE短観DI (東京):Aクラスオフィス、物流施設(マルチテナント型)ともに「金融機関の貸出態度」は3期連続で悪化。金融機関の融資姿勢が徐々に変化するも、資金調達環境は依然良好。

投資市場

2017年の世界の事業用不動産投資額は9,576億ドル(約108兆円[1])、対前年比2.1%増加しました。投資額が増加したのはアジア太平洋地域とEMEA(欧州・中東・アフリカ)で、それぞれ1,400億ドル(約16兆円、同20%増)、3,367億ドル(約38兆円、同9.5%増)でした。一方、米州の投資額は4,809億ドルで同6.3%減少しました。米国については、新規供給の増加による賃料上昇の鈍化懸念に加え、金利上昇によるスプレッドの圧縮懸念が、投資額の減少につながったと考えられます。

日本における2017年の事業用不動産の投資額(10億円以上の取引)は対前年比29%増の3.9兆円。四半期別ではQ1とQ4の投資額がそれぞれ72%、64%と前年同期を大きく上回りました。同期間に300億円を超える取引や大型のM&Aが複数見られたことが主因です。投資額の増加幅がもっとも大きかったのは海外投資家で、前年比102%増の1.24兆円。次いでJ-REITを除く国内投資家が同18%増の1.34兆円でした。一方、J-REITは同3%増の1.3兆円と、微増にとどまりました。全体の投資額としては過去3年で最大となったものの、取引件数は対前年比9%減で、過去3年でもっとも少ない結果となりました。

2017年の東京23区における投資額の割合は41%と、2005年調査開始以来の最低値を更新しました。投資対象地域は都心の外へ分散しています。投資額が大きく増加したのは東京23区を除く首都圏で、前年比119%増の1.1兆円と、2005年の集計開始以来はじめて1兆円を超えました。横浜のオフィスや浦安のホテルなどの大型取引が増加をけん引しました。次いで増加幅が大きかったのは大阪で、同5%増2,860億円。J-REITなどの国内投資家による大型取引が散見されました。

期待利回り

CBREが四半期ごとに実施している不動産投資家調査(2018年1月時点)によれば、東京の期待利回り(NOIベース)の平均値は、物流施設が前期から6bps低下の4.64%。それ以外の4アセットタイプは横ばいとなりました。いずれのアセットタイプも調査開始以来[2]の最低水準です。また、地方都市のオフィス期待利回りについては、仙台が前期から5bps低下の5.60%に、広島も同2bps低下して5.88%となり、両都市は2003年調査開始以来の最低値を更新しました。

CBRE短観

「不動産取引量」、「売買取引価格」、「NOI」(物流施設は「賃料」と「空室率」)、「期待利回り」、「金融機関の貸出態度」、「投融資取組スタンス」の各項目に関して尋ねた回答結果(DI[3]として集計)は、オフィス(Aクラスビル)では「3カ月前と比べた最近(回答時点)」が、「金融機関の貸出態度」と「不動産取引量」で悪化、その他の4項目は改善しました。もっとも大きく悪化した「金融機関の貸出態度」(対前期比-5ポイント)は、「緩い」の回答率が前期から減少したことが主因です。

一方、物流施設(マルチテナント型)の「6カ月前と比べた最近(回答時点)」のDIでは、「投融資取組スタンス」と「賃料」を除いた5項目で悪化しました(「投融資取組スタンス」は同2ポイント改善、「賃料」は横ばい)。

もっとも大きく悪化したのは「不動産取引量」(同-10ポイント)で、「減少した」の回答率が増加したことが主因です。次いで、オフィスと同様、「金融機関の貸出態度」も同7ポイント悪化しました。「緩い」の回答率が減少したためです。残りの3項目「売買取引価格」「空室率」「期待利回り」については「変わらない」の回答率が増加しました。

オフィス・物流施設ともに「金融機関の貸出態度」は3期連続で悪化しました。金融機関の融資姿勢は徐々に変化しているようです。しかし、同項目のDI値そのものは全項目の中でもっとも高い水準を維持しており、「厳しい」と回答する投資家はほとんどいないことから、良好な資金調達環境が続いているとみられます。

売買市場の解説詳細は、2月20日発刊の「ジャパンインベストメントマーケットビュー Q4 2017」でご覧いただけます。https://www.cbre.co.jp/ja-jp/research-reports/investment-reports

[1] 112.896円/ドル

[2] 調査開始年はアセットタイプ別に異なります。2003年7月:オフィス、賃貸マンション、2009年1月:商業施設、ホテル、物流施設。

[3] DI(= Diffusion Index):改善すると答えた回答者の割合(%)から、悪化すると答えた回答者の割合(%)を引いた指数

※ 1 NOI利回り・NCF利回り・IRRについて

中央値・平均値・最大値・最小値・標準偏差、それぞれの下限・上限値

*設問によっては、回答者属性別の集計あり。

※ 2 「トピック設問」について

CBREグローバルリサーチで実施の投資に関する「不動産投資家意識調査」をトピック設問とした。

CBRE Japan Cap Rate Survey 調査の概要について

調査目的

期待利回り水準等の把握に資する参考データの収集・分析のため

調査方法及び調査期間

メールにより送付

2017年12月4日~2018年1月12日(ただし、締め切り後に到着した回答についても集計対象とした)

調査対象及び回収率

対象者数:184名(社数:168社)

回答者数:147名(社数:145社)

回収率:79.9%(社数回収率86.3%)

ご回答者の属性

アレンジャー、レンダー(シニアを主とする)、レンダー(メザニンを主とする)、デベロッパー・不動産賃貸、アセットマネージャー(J-REITを主とする)、アセットマネージャー(J-REIT以外を主とする)、エクイティ投資家、その他

調査結果の公表について

本レポートでは、調査実施項目のうち一部の結果のみ公表

詳しくは、日本国内ホームページ から公表レポートをご覧ください。

https://www.cbre.co.jp/ja-jp/research-reports/investment-reports

CBRE日本法人について

CBRE日本法人は、不動産賃貸・売買仲介サービスにとどまらず、各種アドバイザリー機能やファシリティマネジメント(FM)などの18の幅広いサービスラインを全国規模で展開する法人向け不動産のトータル・ソリューション・プロバイダーです。CBREの前身となった生駒商事が1970年に設立されて以来、半世紀近くにわたり、日本における不動産の専門家として、全国10拠点で地域に根ざしたサービスを展開してきました。企業にとって必要不可欠な「ビジネスインフラ」として認められる不動産アドバイザリー&サービス企業を目指して、国内1,000名を超えるプロフェッショナルが、最適かつ的確な不動産ソリューションを中立的な立場で提供いたします。詳細につきましては日本国内ホームページwww.cbre.co.jp をご覧ください。 公式Twitterアカウント:@cbrejapan

CBREグループについて

CBREグループ(NYSE:CBG)は、「フォーチュン500」や「S&P 500」にランクされ、ロサンゼルスを本拠とする世界最大の事業用不動産サービスおよび投資顧問会社です(2017年の売上ベース)。全世界で80,000 人を超える従業員、約450 カ所以上の拠点(系列会社および提携先は除く)を有し、投資家、オキュパイアーに対し、幅広いサービスを提供しています。不動産売買・賃貸借の取引業務、プロパティマネジメント、ファシリティマネジメント、プロジェクトマネジメント、事業用不動産ローン、不動産鑑定評価、不動産開発サービス、不動産投資マネジメント、戦略的コンサルティングを主要業務としています。

※免責事項: 本文書は貴社の責任と判断で利用いただくものであり、弊社は、貴社又は第三者が本文書に基づいて行われた検討、判断、意思決定及びその結果について法律構成・請求原因の如何を問わず一切の責任を負わないものとします。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像