新型コロナショックが資産形成の追い風に?新年度は「クセになる資産形成」への扉が開く!

三井住友トラスト・資産のミライ研究所が令和の資産形成事情についてレポートをリリース

三井住友信託銀行株式会社(取締役社長:橋本 勝)が設置している「三井住友トラスト・資産のミライ研究所(所長:丸岡 知夫)以下、ミライ研」は、新春レポートとして「新型コロナショックが資産形成の追い風に?-好条件がそろい『クセになる資産形成』への扉が開く-」をリリースしました。このレポートの中では、三井住友信託銀行が2020年8月に実施した「資産形成層における金融面での非対面行動に関するアンケート調査」(対象:全国の20歳~64歳の正規社員1万人)の結果から判明した、金融面の相談・契約時に窓口/オンラインのどちらを希望するかといった「対面/非対面についての意向」などを踏まえた考察が示されています。

【本レポートのポイント】

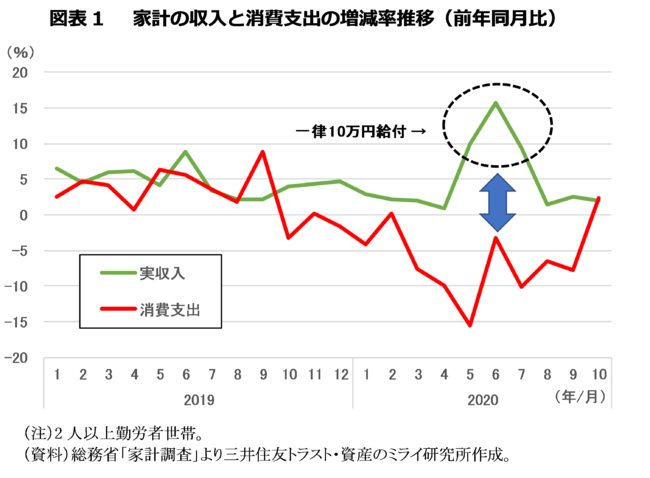

新型コロナショックのもと、家計は総じて財布のひもを引き締め気味で、「一律10万円の給付金が消費に回り、経済が活性化する」という政府の期待通りには進んでいません。家計の収入は、2017年なかば以降、一貫して前年同月を上回ってきましたが、2020年5月~7月にかけては、給付金支給の影響で10~15%の大幅プラスになりました。一方で、消費支出は、2020年3月~9月まで7ヶ月連続で前年同月を下回っています<図表1>。

消費の伸びが収入の伸びを下回る傾向は、2019年10月の消費税増税の頃から続いていましたが、コロナショック下で両者のギャップは更に拡大しました。

2. 貯蓄だけではなく資産形成の兆しも

このように、コロナ下における家計貯蓄の増加は、主に流動性預金の積み上がりによるものでしたが、資産形成・資産運用への資金の動きも見られました。

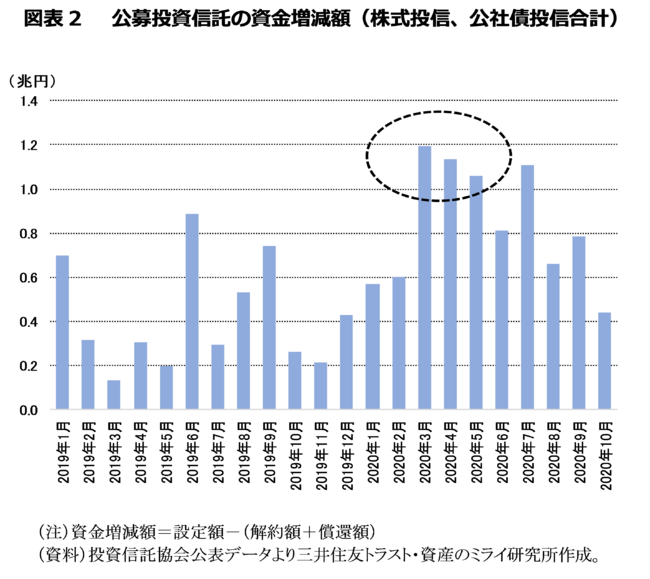

例えば、投資信託の資金増減額(設定額-解約額-償還額)は、2020年3月~5月の3ヶ月連続で1兆円以上の純増となりました。新型コロナの感染拡大が本格化したタイミングで投資信託への資金流入が活発化していたことがわかります<図表2>。

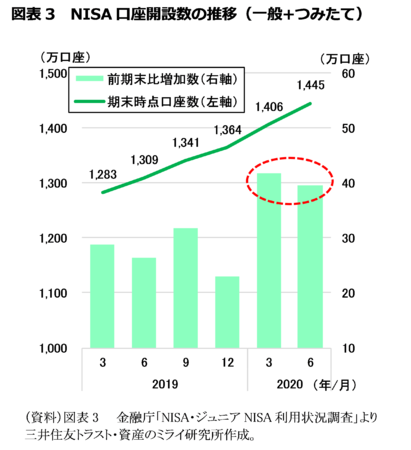

なお、NISAについては、資産形成世代にあたる20歳代~40歳代のつみたてNISAの口座開設数の伸びが特に大きく、2020年6月末時点で30歳代と40歳代は60万口座、20歳代と50歳代では40万口座超となっています。

このように資産形成に向けた動きが活発化した背景を考えてみると、新型コロナショックがもたらした社会的な変化が少なくありません。わかりやすいのは感染拡大防止のためにテレワークが強く推奨され、プライベートでも外出自粛を余儀なくされた数ヶ月で、多くの人の「おうち時間」が増えたことでしょう。

時間的なゆとりを得て、お金のことや資産の計画についてじっくり考えることができた人、口座開設などの手続きをすることができた人は少なくありません。これまでは時間がなくて後回しにしていたけれども、「今ならできる!」と資産形成へのアクションを起こしたことが、前述のNISA口座数の増加などにつながっているとみられます。

オンライン社会への秒速転換も後押し

感染拡大防止のため、前述のテレワークを筆頭に、学校の授業から、企業の営業活動や採用活動、会議やセミナー、イベント、果ては飲み会まで、様々な分野においてオンライン化が急速に進みました。資産形成や金融行動でも、オンライン形式のセミナーの急増や、オンラインでの資産運用相談や手続きの充実・一般化が進みました。

こうした流れのメリットをより享受しやすいのは、オンライン生活に慣れ親しんでいる若い世代の人たちでしょう。総務省の調査によると、インターネットで情報検索をする人や金融取引をする人の比率は、若い世代ほど高く、60歳以上になると急速に低下します。

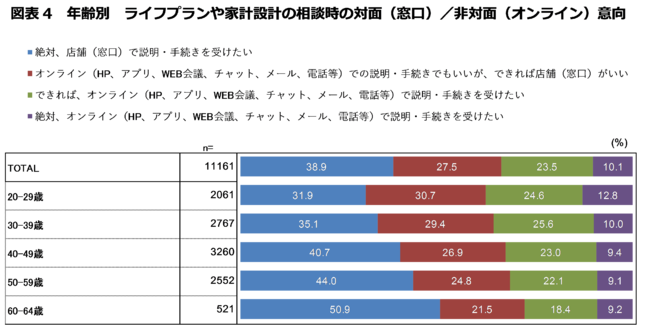

三井住友信託銀行が2020年8月に実施したアンケート調査でも、若年層ほどオンライン志向が高いことが確認できます。

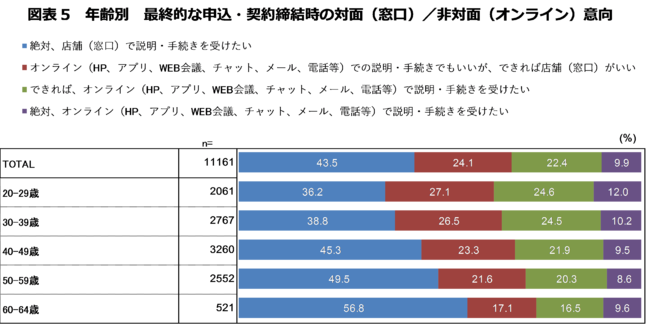

「金融機関での相談や契約時の対面/非対面意向(窓口を希望するか、オンラインを希望するか)」についてたずねたところ、「ライフプランや家計設計の相談」、「最終的な申込・契約締結」のいずれの場面においても、若いほど「オンライン派」の比率が高く、高齢になるにつれ「窓口派」の比率が上昇するという結果が得られました。30歳代以下では、相談時も契約時も「オンライン派(「絶対オンライン」と「できればオンライン」の合計)」が1/3を超えています<図表4、5>。

資産形成のスタートにも継続にもうってつけの株価動向

新型コロナショックによる世界的な景気後退を受け、日経平均株価は2週間で5,000円弱急落して3月半ばには16,000円台に大きく落ち込みました<図表6>。前述の公募投資信託への資金流入の活発化やNISA口座開設数の増加などは、急落した株式相場を資産づくりの好機と捉えた個人投資家の動きを反映したものですが、この中には、「投資へのハードルが大きく下がった」ことに背中を押された資産形成への新規参入者も相当数含まれていたとみられます。

資産形成への1歩を踏み出したあと、早いタイミングで成果が出れば、資産形成へのモチベーションが上がり継続の意思も強まるのが人間の心理です。つみたてNISAや企業型DC、iDeCoは、始めてしまえば自動的に積み立てが継続されていく仕組みなので、成果がマイナスになったからといってすぐに解約するケースは稀かもしれませんが、資産形成を成功体験からスタートできたという意味で、今回の株価の動きは理想的だったと言えます。

4. 地味ながら進んでいた投資・資産形成への制度整備

最近の資産形成への動きに「コロナ効果」が関与していることは明らかです。ただ、1996年に「貯蓄から投資へ」が掲げられて以来、投資優遇制度の創設、投資商品の小口化、低手数料商品の増加など、投資や資産形成を推し進めるための制度や環境が少しずつ整えられてきたことも見逃せません。

制度面では、2001年10月にDC(確定拠出年金)、2014年1月年にNISA(少額投資非課税制度)、2018年1月につみたてNISAがスタート、2012年1月に企業型DCにマッチング拠出制度が導入され、2017年1月には個人型DC= iDeCoの加入対象が拡大されるなど、制度の拡充も進んでいます。

投資商品の小口化については、2001年の商法改正で株式投資単位の引下げが簡易化され、以後、多くの企業が投資単位を引き下げています。また、投資信託の最低購入額も、足下では銀行窓口が1万円、インターネットバンキングや総合証券が1,000円、ネット証券が100円と、小口化も最終局面まで来ている感があります。

こうした、資産形成への一歩を踏み出しやすくする「下地」に、新型コロナショックによる社会的な変化(時間的なゆとりの出現やオンライン化の進展)が重なったからこそ、資産形成世代のマインドが「いつか始めたい」「始めなければ」から「今始められる」に変わったのではないでしょうか。

もちろん、現時点で資産形成を始めていない人も少なくないと思われますが、「機会を逸したと」あきらめる必要はありません。株価の底値は逃したかもしれないですが、各種優遇制度はもともと中長期にわたる資産形成を意図した設計になっていますし、投資商品の小口化やテレワークを含むオンライン生活への移行も、「ニューノーマル」として定着する可能性が高い(逆戻りは考えにくい)と考えられるからです。一度始めてしまえば意外とクセになるのが資産形成。好条件の多くは、少なくとも当面は継続することが予想されますので、これからスタートしても決して遅くはないでしょう。

を、資産のミライ研究所のHP(https://mirai.smtb.jp/)に掲載しています。是非、ご覧ください。

■記事内容に関する照会先

三井住友信託銀行 三井住友トラスト・資産のミライ研究所

主任研究員 青木美香 E-MAIL:mirai@smtb.jp

- コロナ下での「守り」の家計行動により家計の貯蓄が増加している

- 単に預貯金が増加しているだけでなく、資産形成を意識した資金移動の兆しもみられる

- この背景の1つには新型コロナショックによる社会的な変化(時間的なゆとりの出現やオンライン化の進展)がある

- また、地味ながら進展していた「資産形成のための制度整備」も流れを促進している

- 資産形成への一歩を踏み出しやすくする「下地」に、新型コロナショックによる社会的な変化が重なったことで、資産形成世代のマインドが「いつか始めたい」から「今始められる」に変わった

- 一度始めてしまえば意外とクセになるのが資産形成であり、好条件の多くは当面は継続することが予想される。その意味で、今は資産形成を始める好機といえる

新型コロナショックのもと、家計は総じて財布のひもを引き締め気味で、「一律10万円の給付金が消費に回り、経済が活性化する」という政府の期待通りには進んでいません。家計の収入は、2017年なかば以降、一貫して前年同月を上回ってきましたが、2020年5月~7月にかけては、給付金支給の影響で10~15%の大幅プラスになりました。一方で、消費支出は、2020年3月~9月まで7ヶ月連続で前年同月を下回っています<図表1>。

消費の伸びが収入の伸びを下回る傾向は、2019年10月の消費税増税の頃から続いていましたが、コロナショック下で両者のギャップは更に拡大しました。

また、家計の貯蓄率(預貯金、保険、有価証券の純増額合計が可処分所得に占める比率)は例年よりかなり高い水準で推移しています。例えば5月は、「賞与支給前」で大型連休での支出が増えるため、通常は1年のうちで最も貯蓄率が低くのですが、2020年5月は24.9%の大幅プラスとなりました。また、6月は、サラリーマンの賞与月なので、例年貯蓄率は40%前後まで上がるのですが、2020年6月はこれをはるかに上回る62.4%となり、6月としては過去最高を記録しました。

この結果、特に意識して貯蓄に励んだわけではないけれども、結果として家計貯蓄が増加する「意図せざる貯蓄増加」が発生しました。主に「普通預金口座に振り込まれたものの、使われずに残ったコロナ給付金」なので、基本的には「流動性預金の増加」となります。実際、2020年6月末の家計における流動性預金残高は、前期比で30兆円増加し、初めて500兆円を突破しました。家計金融資産全体に占める流動性預金の比率も、過去最高を更新し、3割に迫る勢いです。2. 貯蓄だけではなく資産形成の兆しも

このように、コロナ下における家計貯蓄の増加は、主に流動性預金の積み上がりによるものでしたが、資産形成・資産運用への資金の動きも見られました。

例えば、投資信託の資金増減額(設定額-解約額-償還額)は、2020年3月~5月の3ヶ月連続で1兆円以上の純増となりました。新型コロナの感染拡大が本格化したタイミングで投資信託への資金流入が活発化していたことがわかります<図表2>。

なお、NISAについては、資産形成世代にあたる20歳代~40歳代のつみたてNISAの口座開設数の伸びが特に大きく、2020年6月末時点で30歳代と40歳代は60万口座、20歳代と50歳代では40万口座超となっています。

3. 背景には新型コロナによる社会的変化

「おうち時間」のゆとりがアクションにつながったこのように資産形成に向けた動きが活発化した背景を考えてみると、新型コロナショックがもたらした社会的な変化が少なくありません。わかりやすいのは感染拡大防止のためにテレワークが強く推奨され、プライベートでも外出自粛を余儀なくされた数ヶ月で、多くの人の「おうち時間」が増えたことでしょう。

時間的なゆとりを得て、お金のことや資産の計画についてじっくり考えることができた人、口座開設などの手続きをすることができた人は少なくありません。これまでは時間がなくて後回しにしていたけれども、「今ならできる!」と資産形成へのアクションを起こしたことが、前述のNISA口座数の増加などにつながっているとみられます。

オンライン社会への秒速転換も後押し

感染拡大防止のため、前述のテレワークを筆頭に、学校の授業から、企業の営業活動や採用活動、会議やセミナー、イベント、果ては飲み会まで、様々な分野においてオンライン化が急速に進みました。資産形成や金融行動でも、オンライン形式のセミナーの急増や、オンラインでの資産運用相談や手続きの充実・一般化が進みました。

こうした流れのメリットをより享受しやすいのは、オンライン生活に慣れ親しんでいる若い世代の人たちでしょう。総務省の調査によると、インターネットで情報検索をする人や金融取引をする人の比率は、若い世代ほど高く、60歳以上になると急速に低下します。

三井住友信託銀行が2020年8月に実施したアンケート調査でも、若年層ほどオンライン志向が高いことが確認できます。

「金融機関での相談や契約時の対面/非対面意向(窓口を希望するか、オンラインを希望するか)」についてたずねたところ、「ライフプランや家計設計の相談」、「最終的な申込・契約締結」のいずれの場面においても、若いほど「オンライン派」の比率が高く、高齢になるにつれ「窓口派」の比率が上昇するという結果が得られました。30歳代以下では、相談時も契約時も「オンライン派(「絶対オンライン」と「できればオンライン」の合計)」が1/3を超えています<図表4、5>。

資産形成のスタートにも継続にもうってつけの株価動向

新型コロナショックによる世界的な景気後退を受け、日経平均株価は2週間で5,000円弱急落して3月半ばには16,000円台に大きく落ち込みました<図表6>。前述の公募投資信託への資金流入の活発化やNISA口座開設数の増加などは、急落した株式相場を資産づくりの好機と捉えた個人投資家の動きを反映したものですが、この中には、「投資へのハードルが大きく下がった」ことに背中を押された資産形成への新規参入者も相当数含まれていたとみられます。

資産形成への1歩を踏み出したあと、早いタイミングで成果が出れば、資産形成へのモチベーションが上がり継続の意思も強まるのが人間の心理です。つみたてNISAや企業型DC、iDeCoは、始めてしまえば自動的に積み立てが継続されていく仕組みなので、成果がマイナスになったからといってすぐに解約するケースは稀かもしれませんが、資産形成を成功体験からスタートできたという意味で、今回の株価の動きは理想的だったと言えます。

4. 地味ながら進んでいた投資・資産形成への制度整備

最近の資産形成への動きに「コロナ効果」が関与していることは明らかです。ただ、1996年に「貯蓄から投資へ」が掲げられて以来、投資優遇制度の創設、投資商品の小口化、低手数料商品の増加など、投資や資産形成を推し進めるための制度や環境が少しずつ整えられてきたことも見逃せません。

制度面では、2001年10月にDC(確定拠出年金)、2014年1月年にNISA(少額投資非課税制度)、2018年1月につみたてNISAがスタート、2012年1月に企業型DCにマッチング拠出制度が導入され、2017年1月には個人型DC= iDeCoの加入対象が拡大されるなど、制度の拡充も進んでいます。

投資商品の小口化については、2001年の商法改正で株式投資単位の引下げが簡易化され、以後、多くの企業が投資単位を引き下げています。また、投資信託の最低購入額も、足下では銀行窓口が1万円、インターネットバンキングや総合証券が1,000円、ネット証券が100円と、小口化も最終局面まで来ている感があります。

こうした、資産形成への一歩を踏み出しやすくする「下地」に、新型コロナショックによる社会的な変化(時間的なゆとりの出現やオンライン化の進展)が重なったからこそ、資産形成世代のマインドが「いつか始めたい」「始めなければ」から「今始められる」に変わったのではないでしょうか。

もちろん、現時点で資産形成を始めていない人も少なくないと思われますが、「機会を逸したと」あきらめる必要はありません。株価の底値は逃したかもしれないですが、各種優遇制度はもともと中長期にわたる資産形成を意図した設計になっていますし、投資商品の小口化やテレワークを含むオンライン生活への移行も、「ニューノーマル」として定着する可能性が高い(逆戻りは考えにくい)と考えられるからです。一度始めてしまえば意外とクセになるのが資産形成。好条件の多くは、少なくとも当面は継続することが予想されますので、これからスタートしても決して遅くはないでしょう。

■上記の記事に加え、より多くのデータと考察をまとめた資産のミライ研究所 新春レポート

を、資産のミライ研究所のHP(https://mirai.smtb.jp/)に掲載しています。是非、ご覧ください。

■記事内容に関する照会先

三井住友信託銀行 三井住友トラスト・資産のミライ研究所

主任研究員 青木美香 E-MAIL:mirai@smtb.jp

すべての画像

- 種類

- 調査レポート

- ビジネスカテゴリ

- 銀行・信用金庫・信用組合

- ダウンロード