【コロナ禍における経営者のイグジット戦略に関する実態調査】IPOを目指す若手経営者の4割が「M&A」も検討、コロナ禍でIPO一択トレンドに変化

〜20〜30代経営者の6割がM&A後にIPOを目指す「二段階イグジット」に関心あり〜

【調査背景】

当社は、2017年設立以来、独自のM&A仲介サービスによってあらゆる業種・エリアの中小企業のM&Aを支援してきました。当社成約実績の特徴として、約2割が20〜40代の若手経営者によるM&Aとなり、なかでも、ファンドなどと協業しIPOの確度を高める「二段階イグジット*1」という手法への関心が高まっています。この度、コロナ禍における経営者のイグジット戦略に対する意識や取り組み状況を正確に把握するため、本調査実施に至りました。

【主な調査結果】

1. 20〜30代経営者の3割(31.6%)がコロナをきっかけにイグジット戦略に変化ありと回答

2. IPOを目指す20〜30代経営者の4割(42.1%)がM&Aも検討

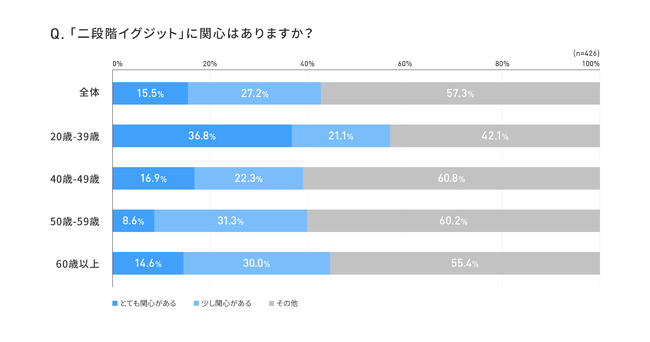

3. 全体の4割(42.7%)がM&A後にIPOを目指す「二段階イグジット」に関心あり、20〜30代経営者では6割(57.9%)

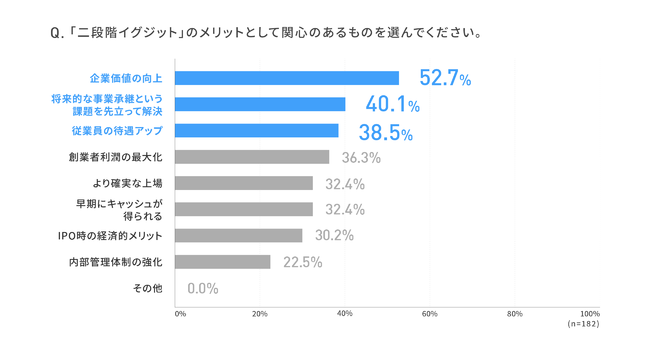

4. 「二段階イグジット」のメリットで関心があるものは「企業価値の向上」「将来的な事業承継問題を先立って解決できる」「従業員の待遇アップ」

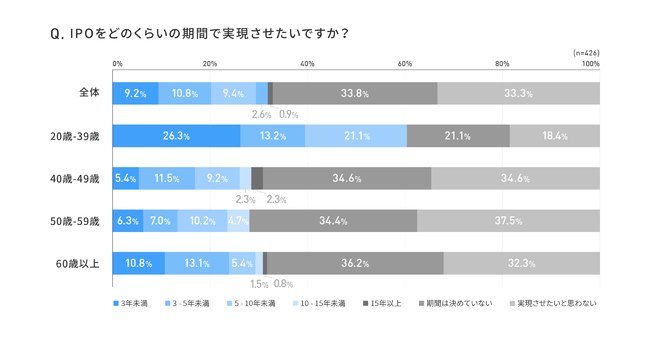

5. 全体の1割(9.2%)が「3年未満」のIPO実現を計画、20〜30代経営者では2割(26.3%)

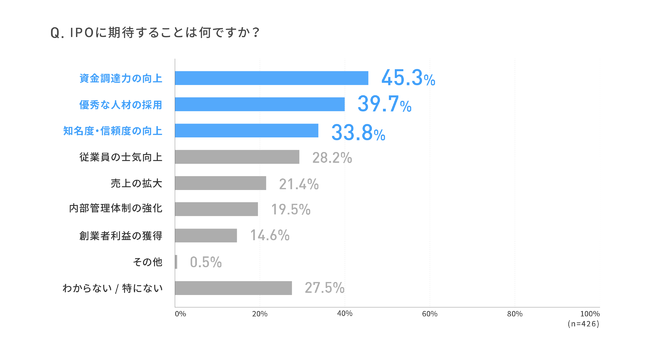

6. IPOに期待することは「資金調達力の向上」「優秀な人材の採用」「知名度・信用度の向上」

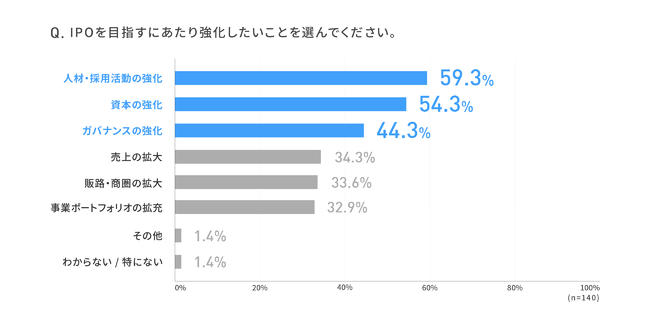

7. IPOを目指すにあたり強化したいことは「人材・採用活動の強化」「資本の強化」「ガバナンスの強化」

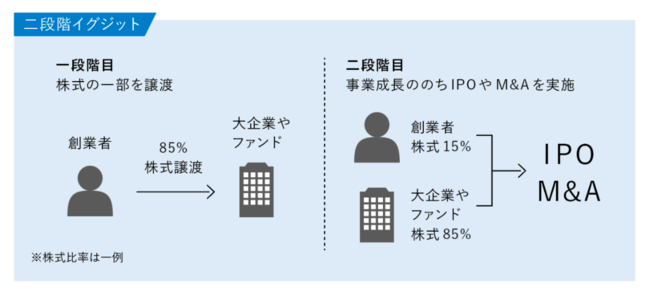

(*1)二段階イグジットについて

一部株式を残した状態でファンドや大企業に株式を譲渡し、そのパートナーと共に自社を成長させた後、さらにIPOやM&Aを行う手法。

利潤の一部をキャッシュとして早期に確定でき、パートナーの持つ豊富なノウハウや潤沢な資金を活用しながら事業成長を実現させることで、さらなる創業者利潤が得られる点が大きなメリット。二段階イグジットは主に自社の事業成長と、イグジットにおけるリターンの最大化を目的として実行されるが、昨今では、若い経営者を中心に、より高い確度でIPOを実現できる手段として注目されている。

【調査結果詳細】

1. 20〜30代経営者の3割(31.6%)がコロナをきっかけにイグジット戦略に変化ありと回答

全体の2割(17.2%)が、コロナ禍によりIPOの見送り・中止や、新たにM&Aを検討するなどイグジット戦略に変化があったと回答。特に20〜30代経営者では3割(31.6%)と他年代に比べて高くなりました。コロナをきっかけにイグジット戦略を見直し、状況の変化に対応できるよう広く選択肢を検討する経営者が増えていると考えられます。

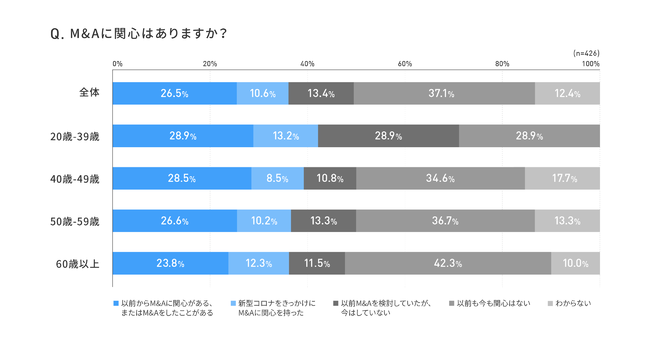

2. IPOを目指す20〜30代経営者の4割(42.1%)がM&Aも検討

M&Aの検討状況については、全体の3割(37.1%)の経営者がM&Aに関心を示す結果となり、20〜30代経営者では4割(42.1%)でした。IPOを目指しながらM&Aも視野に入れ、確実なイグジット戦略を遂行したいと考える経営者が一定層いることが推測されます。

3. 4割(42.7%)がM&A後にIPOを目指す「二段階イグジット」に関心あり、20〜30代経営者では6割(57.9%)

全体の4割(42.7%)が「二段階イグジット」に関心があると回答し、20〜30代経営者では6割(57.9%)と他の年代と比較して、関心が高いことがわかりました。若手経営者ほど、ファンドや大企業がもつ豊富なノウハウや潤沢な資金を活用しながら事業を成長させ、より高い確度でIPOを実現したいと考える傾向にある実態が明らかになりました。

4. 「二段階イグジット」のメリットで関心があるものは「企業価値の向上」「将来的な事業承継問題を先立って解決できる」「従業員の待遇アップ」

「二段階イグジット」のメリットで関心があるもの上位は、「企業価値の向上(52.7%)」「将来的な事業承継問題を先立って解決できる(40.1%)」「従業員の待遇アップ(38.5%)」で、会社や従業員へのメリットに関心が集まったほか、事業承継問題という社会的課題への関心も高い結果となりました。

5. 1割(9.2%)が「3年未満」のIPO実現を計画、20〜30代経営者では2割(26.3%)

IPOの時期については、全体の1割(9.2%)が「3年未満」にIPOを実現させたいと回答し、20〜30代経営者では2割(26.3%)と、早期にIPOを実現させたい若手経営者が多い傾向が明らかとなりました。当社の支援先で、「二段階イグジット」によりIPOを目指している企業では、多くが「3〜5年未満」での実現を計画しています。

6. IPOに期待することは「資金調達力の向上」「優秀な人材の採用」「知名度・信用度の向上」

IPOに期待すること上位は、「資金調達力の向上(45.3%)」「優秀な人材の採用(39.7 %)」「知名度・信頼度の向上(33.8 %)」でした。IPOにより、健全な経営体制を対外的に訴求することで、資金調達を円滑に進めることや、信用度の地盤を強固にすることを望む経営者が多いことが予想されます。

7. IPOを目指すにあたり強化したいことは「人材・採用活動の強化」「資本の強化」「ガバナンスの強化」

IPOに向けて強化したいことは「人材・採用活動の強化」が最多(59.3%)で、次いで「資本の強化(54.3%)」「ガバナンスの強化(44.3%)」でした。IPO実現のためには、優秀な人材の確保や資金力の強化が必須と考える経営者が多いことがわかりました。

【調査概要】

調査期間:2020年10月16日〜10月23日

調査対象:未上場企業の経営者で、IPOに関心をもつ20代から60代までの男女442名

調査方法:インターネット調査

<FUNDBOOKについて>

株式会社FUNDBOOKは、M&A・資本提携のアドバイザリー業務を行う企業です。約4,000社の優良企業とのエリア・業種を超えたマッチングを実現する「プラットフォーム」と、高い専門性を有する6つの部門が成約までサポートする特化型分業モデルにより、従来の課題である属人的なM&Aを解決し、経営者を真の成功へと導きます。そして「SUCCESS FOR ALL」というビジョンのもと、あらゆる企業の存続と成長を支え、希望にあふれた社会の実現を目指します。

<株式会社FUNDBOOK 会社概要>

設立:2017年8月7日

代表者:代表取締役CEO 畑野幸治

事業内容:M&A仲介事業

本社:東京都港区虎ノ門1-23-1 虎ノ門ヒルズ森タワー24階

資本金:20億円(資本剰余金含む)

URL :https://fundbook.co.jp

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像