森トラスト 東京23区の大規模オフィスビル供給量調査 '18

’18年-’20年は供給増加もその後は反動減~’21年-’22年は過去平均の半分以下~

森トラスト株式会社(本社:東京都港区)では、各種公表資料、現地確認およびヒアリングに基づいて、1986年より東京23区の大規模オフィスビル(オフィス延床面積※10,000㎡以上)、2013年より中規模オフィスビル(オフィス延床面積5,000㎡以上10,000㎡未満)の供給動向を調査しており、以下に最新の調査結果を取りまとめました。

※オフィス延床面積:対象が店舗や住宅、ホテル等と一体の複合用途ビルである場合には、オフィス以外の用途を除いた延床面積。〔調査時点:2017年12月〕

※オフィス延床面積:対象が店舗や住宅、ホテル等と一体の複合用途ビルである場合には、オフィス以外の用途を除いた延床面積。〔調査時点:2017年12月〕

調査結果のポイント

1.供給量の推移

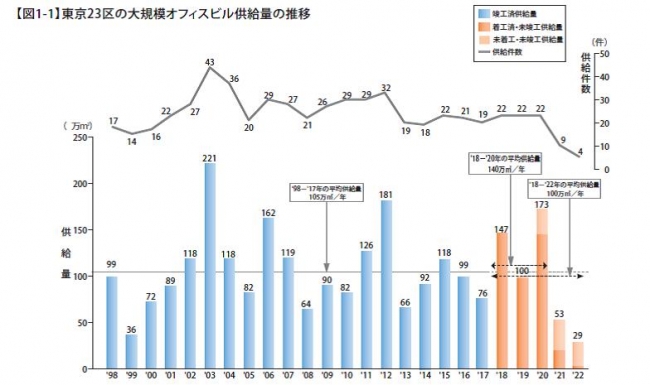

東京23区における’17年の大規模オフィスビル供給量は76万㎡と過去20年の平均(105万㎡/年)を下回った。’18年は147万㎡、’19年は100万㎡、’20年には過去20年で3番目に多い173万㎡の供給が予定されている。’21年以降の2年間は一転し、過去平均を大きく下回る供給量となる。

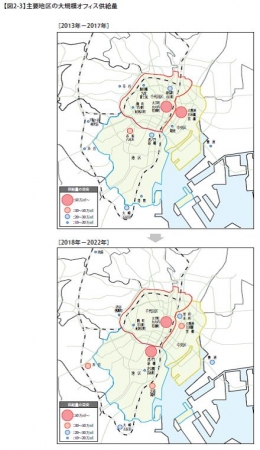

2.供給エリアの傾向

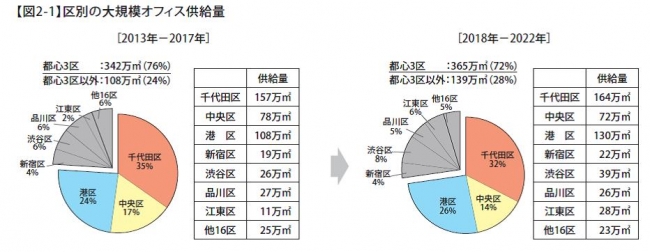

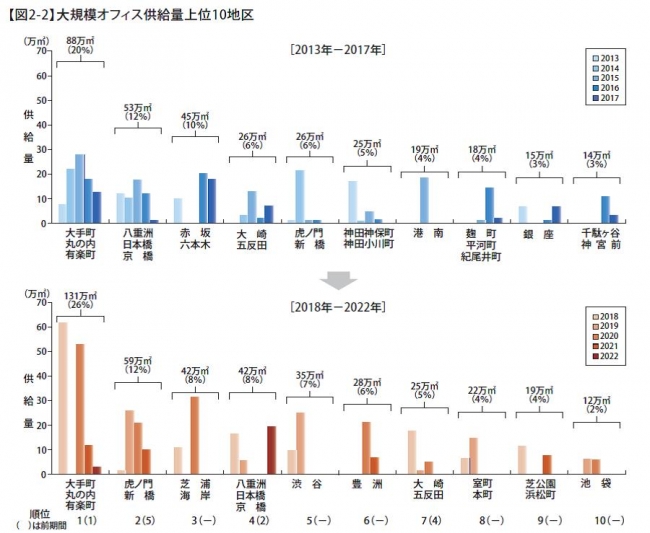

’18年から’22年も供給エリアの都心集中傾向は継続し、「都心3区」での供給が7割を維持する。地区別では、「大手町・丸の内・有楽町」が引き続き最も供給の多いエリアとなるが、港区では「虎ノ門・新橋」「芝浦・海岸」「芝公園・浜松町」の3エリアでの供給が進む。「渋谷」「大崎・五反田」「豊洲」「池袋」の都心3区以外にも供給範囲は広がる。

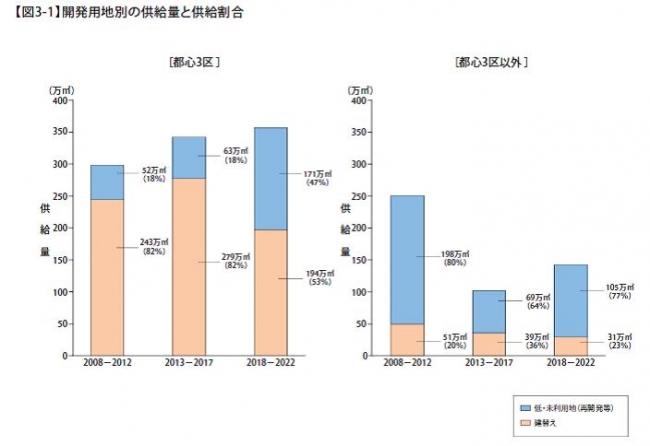

3.開発用地別の供給動向

都心3区では、’18年-’22年も「建替え」による供給が過半数を占めるが、「低・未利用地(再開発等)」での供給が伸びており、過去5年と比較すると供給量は約3倍となる。都心3区以外では、「低・未利用地(再開発等)」での供給が約8割を占める。

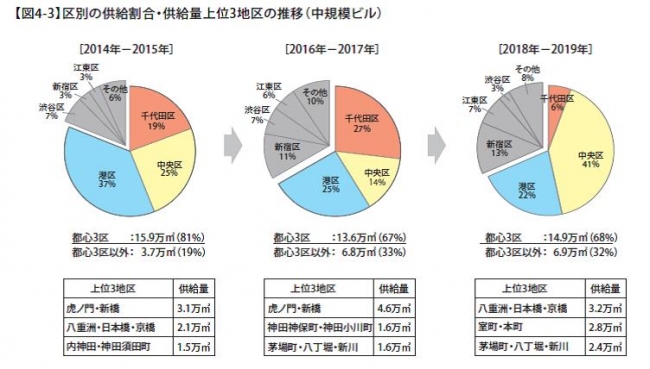

4.中規模ビルの供給動向

’17年の供給量は9.1万㎡と4年連続で過去10年の平均(13.3万㎡)を下回った。’18年は13.8万㎡と過去平均を上回るが、’19年は再び転落する。’18-’19年の区別の供給割合は「中央区」が最多になる。「港区」では過去4年に引続き一定の割合での供給が進む。

総括

‘17年は供給が過去平均を下回ったこともあり、新築オフィスビルの空室消化は順調に進んだ。既存ビルの空室率も下落を続けており、オフィス市場の足元は堅調である。

今後5年間のオフィス市場を展望すると、‘18年からの3年間は、大量供給が見込まれているものの既にテナント誘致を終了させたビルも多く、さらに’21年以降の2年間は、供給量が過去平均の約半分にまで急落する見込みであることから、旺盛な需要に支えられ、引き続き好調に推移すると予想される。

強い需要の背景には、生産性向上に向けた働き方改革を進める企業を中心とした、多様な働き方や、クリエイティブな活動をサポートする環境を求める動きがあり、今後はより拡大していくとみられる。

こういったニーズに対応すべく、今後のオフィスには、快適性、先進性、多様性、交流機能などを最新のテクノロジーやオープンなコミュニティによって実現し、様々なシーンで新しい出会いやアイディアを創出する、「都市のクリエイティブ・プラットフォーム機能」が求められる。

これは、世界から企業や優秀な人材を呼び込むうえでも重要な都市機能であり、国際競争力の強化促進を図るうえでも、官民連携によってより積極的に取り組むべき課題といえよう。

1. 供給量の推移

東京23区における’17年の大規模オフィス供給量は76万㎡と過去20年の平均(105万㎡/年)を下回った。

一方、’18年は過去平均を上回る147万㎡が供給され、’19年には100万㎡と一服するものの、’20年には173万㎡と過去20年で3番目に高い水準での供給が見込まれる。

’18年以降の3年間では年平均140万㎡の供給が予想され、’02年-’04年の平均153万㎡に次ぐ供給となる。

一転して、’21年-’22年の供給量は大幅減となり、特に’22年は29万㎡と過去20年で最も低い水準となる。これは’20年までの大量供給の反動とみられる。【図1-1】 結果的に、’18年以降の5年間の平均供給量は100万㎡となり、過去20年平均105万㎡を下回る水準に落ち着く見通しである。

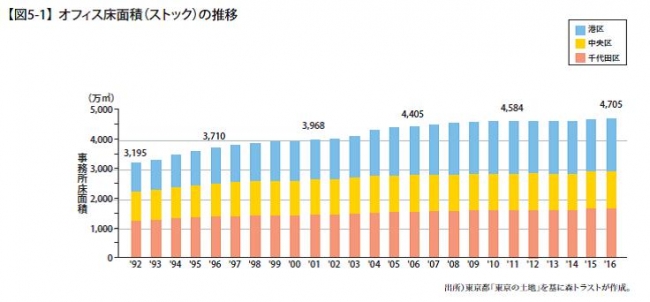

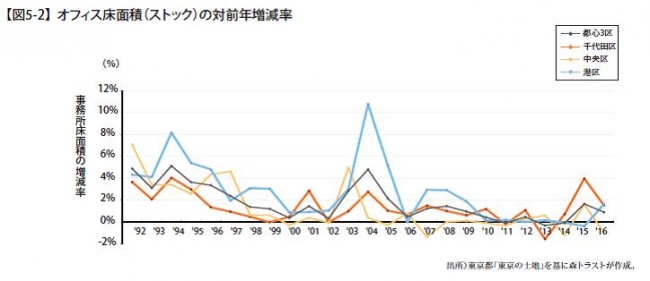

‘18年以降の供給量の動向を都心3区と都心3区以外に分けて集計すると、都心3区が供給の中心ではあるが、都心3区以外においても’18年―’20年にかけて供給が増加していく。’20年は大量・広範囲の供給となる見込みである。【図1-2】

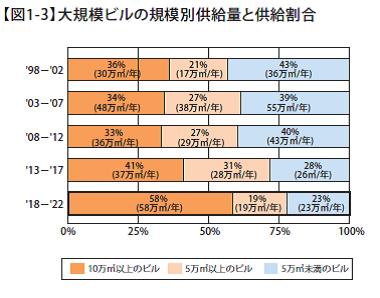

ビルの規模別の供給動向をみると、5万㎡以上の供給が全体の約8割にのぼり供給の中心となっているほか、そのうち10万㎡以上の供給が全体の約6割を占めており、超大規模化の進展がうかがえる。【図1-3】

地区別の供給量の推移をみると、引き続き「大手町・丸の内・有楽町」が最多である傾向に変化はないものの、区別でシェアを伸ばす港区からは「虎ノ門・新橋」「芝浦・海岸」「芝公園・浜松町」の3エリアが供給量上位10地区以内に入った。また、「渋谷」「大崎・五反田」「豊洲」「池袋」と都心3区以外のエリアもランクインしており、供給の範囲は広がりをみせている。

都心3区以外では、「低・未利用地(再開発等)」での供給が約8割を占める。【図3-1】

全体でみると、「低・未利用地(再開発等)」での供給が「建替え」を上回り、これまでオフィス供給の主体となっていた「建替え」も一段落しつつあるようだ。

建替え : 従前、オフィスやホテル、住宅等の用途で敷地を一体利用していた建物があり、それを取り壊した跡地(での開発)。

低・未利用地 : 小規模ビル等をまとめて開発するなど、高度有効利用を目指した土地(での開発)、駐車場や老朽建物が混在した虫食い状の土地、住宅密集地、工場跡地、鉄道敷地、遊休地など、有効利用されていなかった土地(での開発)。

4. 東京23区における中規模オフィスビルの供給動向

本項では、オフィス延床面積5,000㎡以上10,000㎡未満の中規模ビルの供給動向について述べる。

‘17年の中規模オフィスビル供給量は9.1万㎡と4年連続で過去10年の平均(13.3万㎡)を下回った。

‘18年は平均を上回るが、19年は下回る見通しであり、中規模オフィスビルの供給量は多くない。【図4-1】

供給エリアについては、’18年-’19年も「都心3区」での供給が約7割を占め、引き続き開発の中心となる。なかでも「中央区」での供給量が大きく増し、地区別の供給量上位3地区も全て「中央区」が占める。「港区」での供給は一定割合で推移している一方、「千代田区」は大きくシェアを減らしている。【次項図4-3】

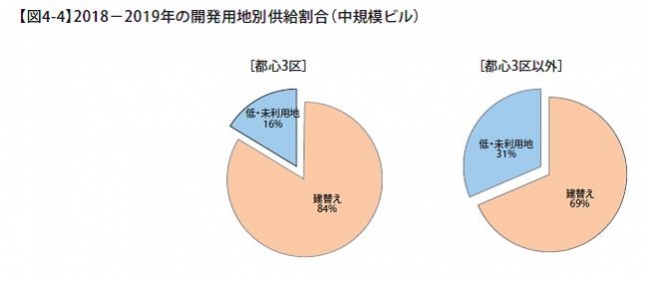

開発用地別でみると、’18年-’19年は都心3区、都心3区以外ともに「建替え」が過半を占める。【次項図4-4】

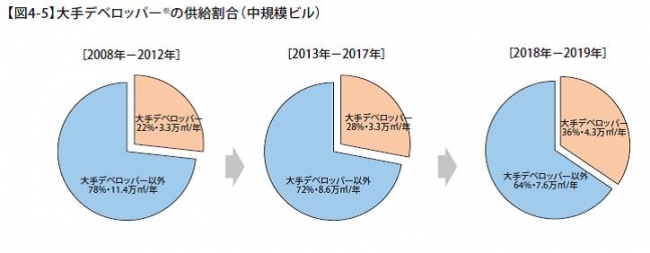

中規模オフィスビルの事業主体として、大手デベロッパーの存在感が増している傾向は変わらない。【図4-5】

5. 総括

‘17年は供給が過去平均を下回ったこともあり、新築オフィスビルの空室消化は順調に進んだ。既存ビルの空室率も下落を続けており、オフィス市場の足元は堅調である。

今後5年間のオフィス市場を展望すると、‘18年からの3年間は、大量供給が見込まれているものの既にテナント誘致を終了させたビルも多く、さらに’21年以降の2年間は、供給量が過去平均の約半分にまで急落する見込みであることから、旺盛な需要に支えられ、引き続き好調に推移すると予想される。

現在の強い需要の背景には、生産性向上に向けた働き方改革を進める企業を中心とした、多様で柔軟な働き方や、クリエイティブな活動をサポートする環境を求める動きがあり、今後はより拡大していくとみられる。

【P11 Appendix 参照】

こういったニーズに対応すべく、今後のオフィスには、快適性、先進性、多様性、交流機能などを最新のテクノロジーやオープンなコミュニティによって実現し、様々なシーンで新しい出会いやアイディアを創出する、「都市のクリエイティブ・プラットフォーム機能」が求められる。

これは、世界から企業や優秀な人材を呼び込むうえでも重要な都市機能であり、国際競争力の強化促進を図るうえでも、官民連携によってより積極的に取り組むべき課題といえよう。

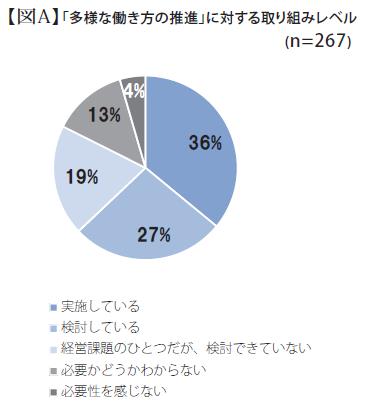

「多様で柔軟な働き方に対応する環境整備等の推進」について、36%の企業が「実施している」、27%の企業が「検討している」と回答しており、「必要性を感じない」企業は4%に留まった。昨今の世情に違わず、「多様な働き方」に対する関心の高さが窺える結果となった。【図A】

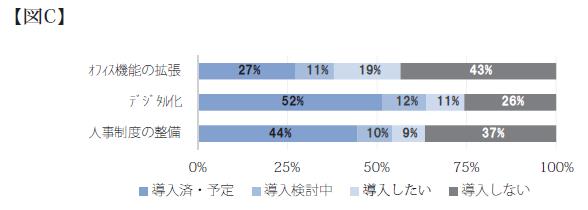

多様な働き方の推進のための機能について、導入状況は【図B】の通りとなり、機能を「オフィス機能の拡張」「デジタル化推進」「人事制度の整備」に再整理したうえで集計したところ「オフィス機能の拡大」と「デジタル化推進」、「人事制度の整備」では導入状況の差があることが明らかとなった。【図C】

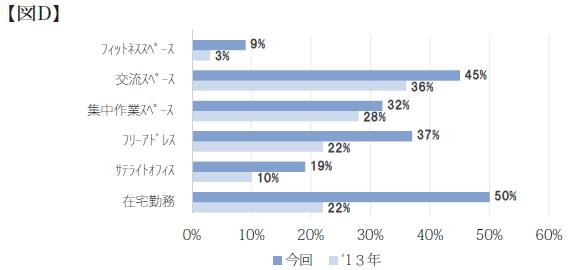

しかし、「オフィス機能の拡大」の機能の一部の導入状況を’13年と比較する【図D】と、導入が進んでいない訳で

はない。

【本件に関する報道関係者からのお問合せ先】

森トラスト株式会社

社長室戦略本部 事業企画戦略室 黒川 啓二 米原 充宏

http://www.mori-trust.co.jp

〒105-0001 東京都港区虎ノ門2-3-17 虎ノ門2丁目タワー

Tel.03-5511-2343

1.供給量の推移

東京23区における’17年の大規模オフィスビル供給量は76万㎡と過去20年の平均(105万㎡/年)を下回った。’18年は147万㎡、’19年は100万㎡、’20年には過去20年で3番目に多い173万㎡の供給が予定されている。’21年以降の2年間は一転し、過去平均を大きく下回る供給量となる。

2.供給エリアの傾向

’18年から’22年も供給エリアの都心集中傾向は継続し、「都心3区」での供給が7割を維持する。地区別では、「大手町・丸の内・有楽町」が引き続き最も供給の多いエリアとなるが、港区では「虎ノ門・新橋」「芝浦・海岸」「芝公園・浜松町」の3エリアでの供給が進む。「渋谷」「大崎・五反田」「豊洲」「池袋」の都心3区以外にも供給範囲は広がる。

3.開発用地別の供給動向

都心3区では、’18年-’22年も「建替え」による供給が過半数を占めるが、「低・未利用地(再開発等)」での供給が伸びており、過去5年と比較すると供給量は約3倍となる。都心3区以外では、「低・未利用地(再開発等)」での供給が約8割を占める。

4.中規模ビルの供給動向

’17年の供給量は9.1万㎡と4年連続で過去10年の平均(13.3万㎡)を下回った。’18年は13.8万㎡と過去平均を上回るが、’19年は再び転落する。’18-’19年の区別の供給割合は「中央区」が最多になる。「港区」では過去4年に引続き一定の割合での供給が進む。

総括

‘17年は供給が過去平均を下回ったこともあり、新築オフィスビルの空室消化は順調に進んだ。既存ビルの空室率も下落を続けており、オフィス市場の足元は堅調である。

今後5年間のオフィス市場を展望すると、‘18年からの3年間は、大量供給が見込まれているものの既にテナント誘致を終了させたビルも多く、さらに’21年以降の2年間は、供給量が過去平均の約半分にまで急落する見込みであることから、旺盛な需要に支えられ、引き続き好調に推移すると予想される。

強い需要の背景には、生産性向上に向けた働き方改革を進める企業を中心とした、多様な働き方や、クリエイティブな活動をサポートする環境を求める動きがあり、今後はより拡大していくとみられる。

こういったニーズに対応すべく、今後のオフィスには、快適性、先進性、多様性、交流機能などを最新のテクノロジーやオープンなコミュニティによって実現し、様々なシーンで新しい出会いやアイディアを創出する、「都市のクリエイティブ・プラットフォーム機能」が求められる。

これは、世界から企業や優秀な人材を呼び込むうえでも重要な都市機能であり、国際競争力の強化促進を図るうえでも、官民連携によってより積極的に取り組むべき課題といえよう。

1. 供給量の推移

東京23区における’17年の大規模オフィス供給量は76万㎡と過去20年の平均(105万㎡/年)を下回った。

一方、’18年は過去平均を上回る147万㎡が供給され、’19年には100万㎡と一服するものの、’20年には173万㎡と過去20年で3番目に高い水準での供給が見込まれる。

’18年以降の3年間では年平均140万㎡の供給が予想され、’02年-’04年の平均153万㎡に次ぐ供給となる。

一転して、’21年-’22年の供給量は大幅減となり、特に’22年は29万㎡と過去20年で最も低い水準となる。これは’20年までの大量供給の反動とみられる。【図1-1】 結果的に、’18年以降の5年間の平均供給量は100万㎡となり、過去20年平均105万㎡を下回る水準に落ち着く見通しである。

‘18年以降の供給量の動向を都心3区と都心3区以外に分けて集計すると、都心3区が供給の中心ではあるが、都心3区以外においても’18年―’20年にかけて供給が増加していく。’20年は大量・広範囲の供給となる見込みである。【図1-2】

ビルの規模別の供給動向をみると、5万㎡以上の供給が全体の約8割にのぼり供給の中心となっているほか、そのうち10万㎡以上の供給が全体の約6割を占めており、超大規模化の進展がうかがえる。【図1-3】

2. 供給エリアの傾向

地区別の供給量の推移をみると、引き続き「大手町・丸の内・有楽町」が最多である傾向に変化はないものの、区別でシェアを伸ばす港区からは「虎ノ門・新橋」「芝浦・海岸」「芝公園・浜松町」の3エリアが供給量上位10地区以内に入った。また、「渋谷」「大崎・五反田」「豊洲」「池袋」と都心3区以外のエリアもランクインしており、供給の範囲は広がりをみせている。

3. 開発用地別の供給動向

都心3区以外では、「低・未利用地(再開発等)」での供給が約8割を占める。【図3-1】

全体でみると、「低・未利用地(再開発等)」での供給が「建替え」を上回り、これまでオフィス供給の主体となっていた「建替え」も一段落しつつあるようだ。

建替え : 従前、オフィスやホテル、住宅等の用途で敷地を一体利用していた建物があり、それを取り壊した跡地(での開発)。

低・未利用地 : 小規模ビル等をまとめて開発するなど、高度有効利用を目指した土地(での開発)、駐車場や老朽建物が混在した虫食い状の土地、住宅密集地、工場跡地、鉄道敷地、遊休地など、有効利用されていなかった土地(での開発)。

4. 東京23区における中規模オフィスビルの供給動向

本項では、オフィス延床面積5,000㎡以上10,000㎡未満の中規模ビルの供給動向について述べる。

‘17年の中規模オフィスビル供給量は9.1万㎡と4年連続で過去10年の平均(13.3万㎡)を下回った。

‘18年は平均を上回るが、19年は下回る見通しであり、中規模オフィスビルの供給量は多くない。【図4-1】

供給エリアについては、’18年-’19年も「都心3区」での供給が約7割を占め、引き続き開発の中心となる。なかでも「中央区」での供給量が大きく増し、地区別の供給量上位3地区も全て「中央区」が占める。「港区」での供給は一定割合で推移している一方、「千代田区」は大きくシェアを減らしている。【次項図4-3】

開発用地別でみると、’18年-’19年は都心3区、都心3区以外ともに「建替え」が過半を占める。【次項図4-4】

中規模オフィスビルの事業主体として、大手デベロッパーの存在感が増している傾向は変わらない。【図4-5】

5. 総括

‘17年は供給が過去平均を下回ったこともあり、新築オフィスビルの空室消化は順調に進んだ。既存ビルの空室率も下落を続けており、オフィス市場の足元は堅調である。

今後5年間のオフィス市場を展望すると、‘18年からの3年間は、大量供給が見込まれているものの既にテナント誘致を終了させたビルも多く、さらに’21年以降の2年間は、供給量が過去平均の約半分にまで急落する見込みであることから、旺盛な需要に支えられ、引き続き好調に推移すると予想される。

現在の強い需要の背景には、生産性向上に向けた働き方改革を進める企業を中心とした、多様で柔軟な働き方や、クリエイティブな活動をサポートする環境を求める動きがあり、今後はより拡大していくとみられる。

【P11 Appendix 参照】

こういったニーズに対応すべく、今後のオフィスには、快適性、先進性、多様性、交流機能などを最新のテクノロジーやオープンなコミュニティによって実現し、様々なシーンで新しい出会いやアイディアを創出する、「都市のクリエイティブ・プラットフォーム機能」が求められる。

これは、世界から企業や優秀な人材を呼び込むうえでも重要な都市機能であり、国際競争力の強化促進を図るうえでも、官民連携によってより積極的に取り組むべき課題といえよう。

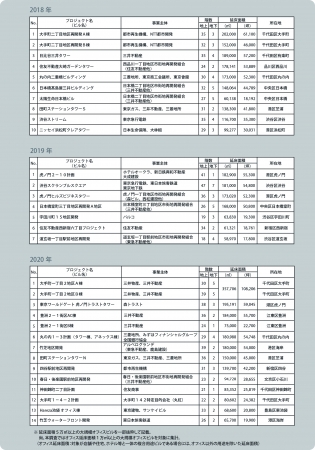

Appendix .2018年以降竣工予定の主な大規模オフィスビル

Appendix .’17年テナントアンケート抜粋

「多様で柔軟な働き方に対応する環境整備等の推進」について、36%の企業が「実施している」、27%の企業が「検討している」と回答しており、「必要性を感じない」企業は4%に留まった。昨今の世情に違わず、「多様な働き方」に対する関心の高さが窺える結果となった。【図A】

多様な働き方の推進のための機能について、導入状況は【図B】の通りとなり、機能を「オフィス機能の拡張」「デジタル化推進」「人事制度の整備」に再整理したうえで集計したところ「オフィス機能の拡大」と「デジタル化推進」、「人事制度の整備」では導入状況の差があることが明らかとなった。【図C】

しかし、「オフィス機能の拡大」の機能の一部の導入状況を’13年と比較する【図D】と、導入が進んでいない訳で

はない。

【本件に関する報道関係者からのお問合せ先】

森トラスト株式会社

社長室戦略本部 事業企画戦略室 黒川 啓二 米原 充宏

http://www.mori-trust.co.jp

〒105-0001 東京都港区虎ノ門2-3-17 虎ノ門2丁目タワー

Tel.03-5511-2343

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像