2022・2023年度の日本経済見通し ~国内もウィズコロナに動き出す兆し~

2022年1~3月期の実質GDPは、年明け以降のオミクロン株流行による感染拡大が個人消費の重石となり、前期比▲0.2%のマイナス成長。ワクチン接種が進展した中でも、国民の根強い感染症への警戒が続き、2021年度は、1年を通じて感染拡大の波に景気が左右され、前年比2.1%のプラス成長で着地したものの、2020年度のコロナショックからの反発は鈍かった。足下、新規感染者数が下げ切らない中でも、政府は行楽シーズンの外出自粛を求めないなど感染拡大防止対策に緩和の兆し。先行き、4~6月期は人出の回復を背景に大幅なプラス成長を予測、その先はウィズコロナを前提とした経済活動の正常化が進展し、雇用・賃金も持ち直しが持続しよう。そのため、成長率は徐々に鈍化しながらも、サービス消費を中心に景気回復は続くとみられ、実質GDP成長率は2022年度+2.3%、2023年度+1.3%と予測。但し、ウクライナ危機の長期化によるコモディティ価格の更なる高騰、中国のゼロコロナ政策や米国のインフレ・利上げペース加速を背景とした世界経済の失速、国民の根強い感染症への警戒などが日本経済を下押しするリスクも非常に大きい。

1.2022年1~3月期の実質GDP

実質GDPは、2022年1~3月期に前期比▲0.2%(年率▲1.0%)のマイナス成長となった (図表1)。項目別にみると、輸出(前期比+1.1%)は供給制約の影響が和らぎ増加が続いた。設備投資(同+0.5%)は弱い増加に留まっており、感染拡大などによる不確実性の高まりや供給制約が重石となったとみる。個人消費(同▲0.0%)は、年明け以降の変異株(オミクロン株)の流行による感染拡大の影響からサービス消費が下押しされ、横ばい推移となった。加えて、住宅投資(同▲1.1%)や公共投資(同▲3.6%)の減少も大きく、設備投資と同じく供給制約が影響したとみる。その結果、2021年度は1年を通じて感染拡大の波に景気が左右される状況が続き、前年比+2.1%のプラス成長で着地したものの、コロナショックからの回復ペースとしては他国と比べて緩慢であった。足下の実質GDP水準は感染拡大前(2019年10~12月期)の99.3%となっている(図表2)。

3.日本経済の現状と見通し

(1) 輸出

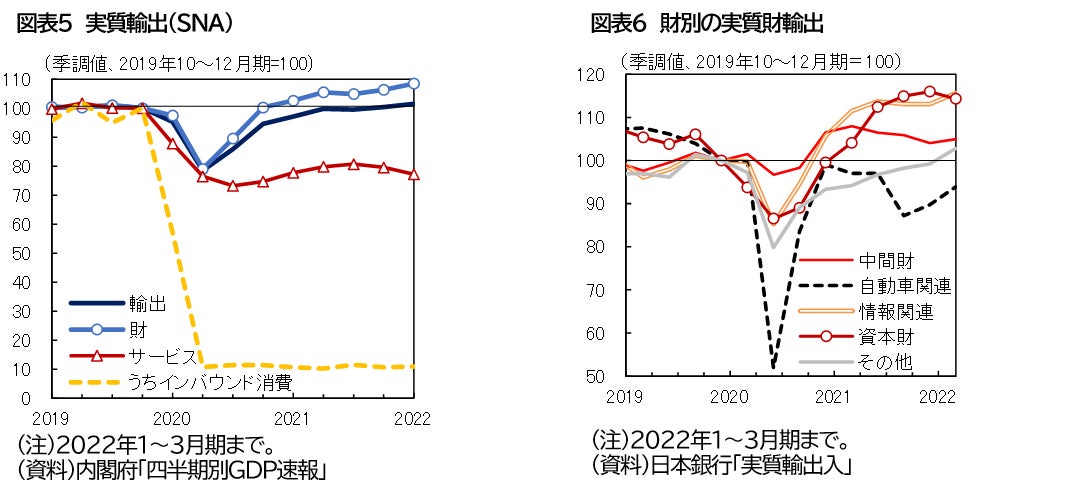

2022年1~3月期の実質輸出(SNA)は、引き続きサービス輸出が停滞する一方で、財輸出の増加が続き、前期比+1.1%の増加となった(図表5)。世界的な半導体不足やコモディティ価格の高騰を背景に、半導体製造装置や建設・鉱山用機械などの資本財、半導体・電子部品などの情報関連財は、増加ペースが鈍化するも高水準を維持した(図表6)。加えて、自動車関連財は、半導体などの部品不足の影響が和らいできたことを背景に、持ち直しの動きを見せた。但し、大手自動車メーカーでは引き続き生産調整が実施されるなど、供給制約の影響は残っている。先行き、海外経済の回復が続くことから、財輸出も増加基調を示すと予想するものの、先述の通り、世界経済がウクライナ危機や米欧のインフレ・金融引締め、中国の「ゼロコロナ政策」により下押しされることから、財輸出への下押し圧力も強まるとみる。

一方、インバウンド需要を含むサービス輸出は、訪日外客数を制限する水際対策の行方に左右される。政府は、現在の1日1万人とする入国者数の上限を、6月以降、1日2万人へと緩和する方針を表明している。水際対策が一度緩和されれば、足下の海外から日本への旅行を割安とする円安も相俟って、訪日外客数の回復基調は勢いづくとみる。しかし、これまで訪日外客数の中核であった中国からの訪日客が戻ってくるかは、中国政府の「ゼロコロナ政策」の行方に左右され不透明感が非常に高い。欧米に比べて、水際対策緩和のスピードが慎重であることも踏まえ、訪日外客数が感染拡大前(2019年12月)の水準を回復する時期は、前回見通しよりも1年後ろ倒しとなる2024年度以降と予想する。

以上を踏まえ、実質輸出(SNA)は2022年度+2.8%、2023年度+4.3%と予測する。

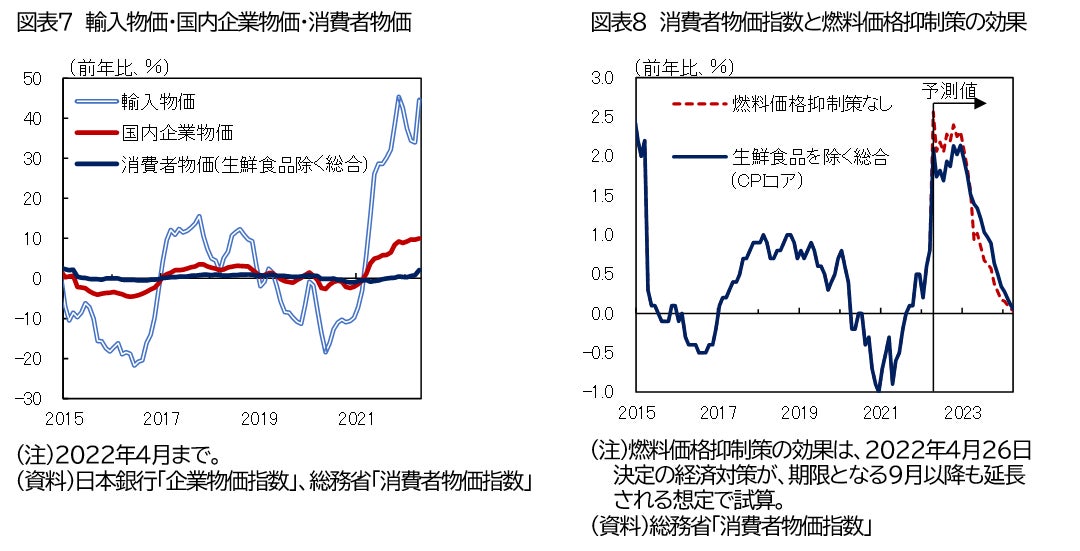

欧米の経済活動の再開に伴う需要回復に、グローバルサプライチェーンの混乱、ウクライナ危機に伴う供給懸念が重なり、原油や小麦など広範なコモディティ価格が高騰した。その結果、日米金融政策のスタンスの違いによる円安も相俟って、日本でも輸入物価が急上昇し、国内物価に上昇圧力がかかっている。しかし、企業物価は輸入物価に追随し価格転嫁の動きが早い一方、消費者物価(生鮮食品を除く総合)の上昇は限定的である(図表7)。現状、企業物価の上昇を消費者価格に転嫁しやすい欧米とは異なり、日本では輸入物価上昇は主に企業のコスト上昇として吸収され、企業収益への悪影響が大きくなろう。消費者物価に関しては、エネルギー価格や食料品などの特定品目で価格転嫁が進みつつあるものの、その他財やサービス価格への波及は限定的である。また、政府のガソリンや灯油などの燃料価格高騰対策の効果で、2022年度のインフレ率の上昇は0.2~0.3%程度抑制されると試算される。生鮮食品を除く総合(CPIコア)の前年比は、スマホ通信料値下げの影響が一部剥落したことで2022年4月に+2.1%と日本銀行の目標とする2%まで上昇し、今後も年内は2%前後での推移が続くとみる(図表8)。しかし、消費者価格へのコスト転嫁の動きが一巡し、原油価格の高騰が落ち着けば、2023年度のインフレ率は1.0%以下まで鈍化していくと予測する。

(4) 個人消費

2022年1~3月期の個人消費は、1~2月に変異株(オミクロン株)の流行による新規感染者数の増加で外出自粛の動きが強まり、サービス消費が減少した(次頁図表11)。3月には感染拡大のピークアウトを受けて人出は回復基調となったものの、均すと前期比▲0.0%の横ばい推移となった。国内のワクチン接種率(2回接種済の割合)は8割を超え、重症化リスクが抑制されていても国民の感染症への警戒が根強いことが示された。

足下、新規感染者数が下げ切らない中でも、政府はゴールデンウィークの外出自粛要請を実施しなかった他、マスク着用基準の緩和方針を表明したり、各地の旅行需要喚起策に財政支援を行ったりと、感染拡大防止対策にウィズコロナに向けた緩和の兆しがみられる。先行き、4~6月期は、人出の回復基調が続いていることから個人消費は大幅な増加となろう。その後は、新型コロナウイルス感染症による重症者数や死亡者数が抑制されていることを前提に、欧米での経済活動再開の動きや政府の感染症対応の変化に徐々に追随する形で、ウィズコロナによる経済活動の再開が国内でも本格化していくであろう。消費性向がコロナ禍前の水準を大幅に下回っていることもあり、当面はサービス消費が感染拡大前の水準へ向けて戻っていく力を原動力に、個人消費の回復は続くとみる。なお、サービス消費が感染拡大前(2019年10~12月期)の水準を回復する時期は、在宅勤務やオンライン授業などが定着し、職場や駅の人出が減少していることも考慮して、2024年度以降と想定している。但し、欧米に比べて限定的とはいえ、エネルギー価格や食料品価格の上昇による消費者物価の上昇は実質所得を下押しする(図表12)。2022年度の春闘における賃上げの動きが現時点で底堅いことや、経済活動再開に伴い雇用も回復に向かうことが支えとなるものの、インフレ率がピークアウトするまでは実質所得の低迷が続き、個人消費の重石となろう。以上を踏まえ、個人消費(SNA)は2022年度+4.3%、2023年度+0.9%と予測する。

経済見通し全体を総括すると、2022年4~6月期はオミクロン株による感染拡大のピークアウトから人出の回復が続き、前期比+1.4%(年率+5.8%)と大幅なプラス成長を見込む(図表13)。その先は、新型コロナウイルス感染症の重症化率が抑制された状況が続くことを前提に、ウィズコロナによる経済活動の再開が進み、それに伴って雇用・賃金も回復に向かうことから、景気の回復基調は続くと予想する。但し、海外経済の減速や供給制約、コモディティ価格高騰による企業収益・実質所得の下押しなどが重石となり、回復ペースは抑制されよう。以上を踏まえ、日本の実質GDP成長率は、2022年度+2.3%、2023年度+1.3%と予測する。また実質GDP水準は2022年4~6月期に四半期ベースで感染拡大前(2019年10~12月期)の水準を回復しよう(図表14)。

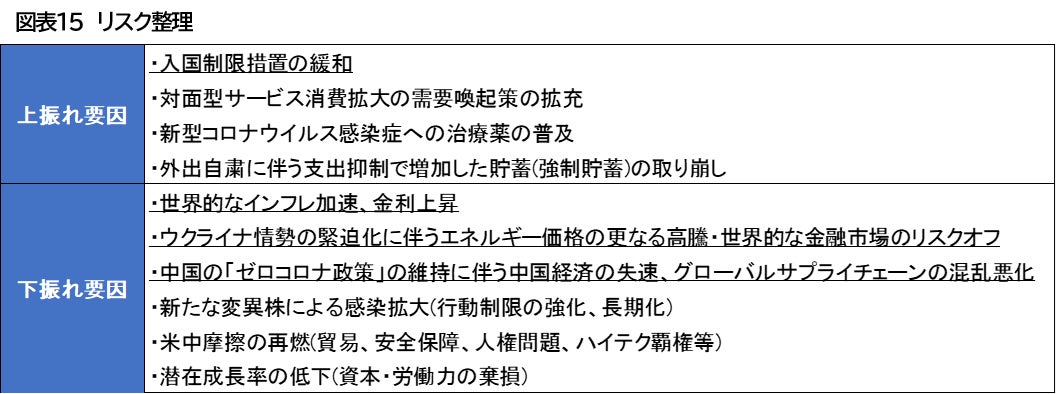

上述の日本経済の見通しから外れるリスク要因としては、図表15に挙げた項目がある。本稿の見通しでは、欧米と同じく日本も今後はウィズコロナによる経済活動の回復が徐々に進むことを前提としている。入国における水際対策の緩和が加速すれば、インバウンド消費の増加が国内景気に追い風となろう。また、これまで抑制されてきた対面型サービス消費拡大の需要喚起策の拡充が期待される。加えて、新型コロナの治療薬が一般化すれば、国民の外出活発化を後押しすることにもなろう。

一方、下振れ要因としては、世界的な更なるインフレ加速と金利上昇が注目される。欧米の金融引締めは、需要面のインフレ圧力に働きかけることはできても、ウクライナ危機やグローバルサプライチェーンの混乱、人手不足など供給面のインフレ圧力を抑えることは出来ない。ウクライナ危機の長期化や中国の「ゼロコロナ政策」の継続によるロックダウン長期化は、世界的なインフレに拍車をかけることが懸念される。インフレの先行きは非常に不透明感が高いといえよう。

欧米の金融引締めの過程で、海外債務を多く抱える新興国や低格付国が金融面で不安定化しリスクオフの動きが世界的に波及すれば、国内家計・企業のマインドを悪化させる可能性もある。もちろん、重症化リスクを高める新たな変異株の出現や、政府の感染拡大防止対策の方針が緩和しても国民の感染症に対する警戒が残り続けることなども、国内景気の下押し要因として残り続けている。

実質GDPは、2022年1~3月期に前期比▲0.2%(年率▲1.0%)のマイナス成長となった (図表1)。項目別にみると、輸出(前期比+1.1%)は供給制約の影響が和らぎ増加が続いた。設備投資(同+0.5%)は弱い増加に留まっており、感染拡大などによる不確実性の高まりや供給制約が重石となったとみる。個人消費(同▲0.0%)は、年明け以降の変異株(オミクロン株)の流行による感染拡大の影響からサービス消費が下押しされ、横ばい推移となった。加えて、住宅投資(同▲1.1%)や公共投資(同▲3.6%)の減少も大きく、設備投資と同じく供給制約が影響したとみる。その結果、2021年度は1年を通じて感染拡大の波に景気が左右される状況が続き、前年比+2.1%のプラス成長で着地したものの、コロナショックからの回復ペースとしては他国と比べて緩慢であった。足下の実質GDP水準は感染拡大前(2019年10~12月期)の99.3%となっている(図表2)。

3.日本経済の現状と見通し

(1) 輸出

2022年1~3月期の実質輸出(SNA)は、引き続きサービス輸出が停滞する一方で、財輸出の増加が続き、前期比+1.1%の増加となった(図表5)。世界的な半導体不足やコモディティ価格の高騰を背景に、半導体製造装置や建設・鉱山用機械などの資本財、半導体・電子部品などの情報関連財は、増加ペースが鈍化するも高水準を維持した(図表6)。加えて、自動車関連財は、半導体などの部品不足の影響が和らいできたことを背景に、持ち直しの動きを見せた。但し、大手自動車メーカーでは引き続き生産調整が実施されるなど、供給制約の影響は残っている。先行き、海外経済の回復が続くことから、財輸出も増加基調を示すと予想するものの、先述の通り、世界経済がウクライナ危機や米欧のインフレ・金融引締め、中国の「ゼロコロナ政策」により下押しされることから、財輸出への下押し圧力も強まるとみる。

一方、インバウンド需要を含むサービス輸出は、訪日外客数を制限する水際対策の行方に左右される。政府は、現在の1日1万人とする入国者数の上限を、6月以降、1日2万人へと緩和する方針を表明している。水際対策が一度緩和されれば、足下の海外から日本への旅行を割安とする円安も相俟って、訪日外客数の回復基調は勢いづくとみる。しかし、これまで訪日外客数の中核であった中国からの訪日客が戻ってくるかは、中国政府の「ゼロコロナ政策」の行方に左右され不透明感が非常に高い。欧米に比べて、水際対策緩和のスピードが慎重であることも踏まえ、訪日外客数が感染拡大前(2019年12月)の水準を回復する時期は、前回見通しよりも1年後ろ倒しとなる2024年度以降と予想する。

以上を踏まえ、実質輸出(SNA)は2022年度+2.8%、2023年度+4.3%と予測する。

欧米の経済活動の再開に伴う需要回復に、グローバルサプライチェーンの混乱、ウクライナ危機に伴う供給懸念が重なり、原油や小麦など広範なコモディティ価格が高騰した。その結果、日米金融政策のスタンスの違いによる円安も相俟って、日本でも輸入物価が急上昇し、国内物価に上昇圧力がかかっている。しかし、企業物価は輸入物価に追随し価格転嫁の動きが早い一方、消費者物価(生鮮食品を除く総合)の上昇は限定的である(図表7)。現状、企業物価の上昇を消費者価格に転嫁しやすい欧米とは異なり、日本では輸入物価上昇は主に企業のコスト上昇として吸収され、企業収益への悪影響が大きくなろう。消費者物価に関しては、エネルギー価格や食料品などの特定品目で価格転嫁が進みつつあるものの、その他財やサービス価格への波及は限定的である。また、政府のガソリンや灯油などの燃料価格高騰対策の効果で、2022年度のインフレ率の上昇は0.2~0.3%程度抑制されると試算される。生鮮食品を除く総合(CPIコア)の前年比は、スマホ通信料値下げの影響が一部剥落したことで2022年4月に+2.1%と日本銀行の目標とする2%まで上昇し、今後も年内は2%前後での推移が続くとみる(図表8)。しかし、消費者価格へのコスト転嫁の動きが一巡し、原油価格の高騰が落ち着けば、2023年度のインフレ率は1.0%以下まで鈍化していくと予測する。

(4) 個人消費

2022年1~3月期の個人消費は、1~2月に変異株(オミクロン株)の流行による新規感染者数の増加で外出自粛の動きが強まり、サービス消費が減少した(次頁図表11)。3月には感染拡大のピークアウトを受けて人出は回復基調となったものの、均すと前期比▲0.0%の横ばい推移となった。国内のワクチン接種率(2回接種済の割合)は8割を超え、重症化リスクが抑制されていても国民の感染症への警戒が根強いことが示された。

足下、新規感染者数が下げ切らない中でも、政府はゴールデンウィークの外出自粛要請を実施しなかった他、マスク着用基準の緩和方針を表明したり、各地の旅行需要喚起策に財政支援を行ったりと、感染拡大防止対策にウィズコロナに向けた緩和の兆しがみられる。先行き、4~6月期は、人出の回復基調が続いていることから個人消費は大幅な増加となろう。その後は、新型コロナウイルス感染症による重症者数や死亡者数が抑制されていることを前提に、欧米での経済活動再開の動きや政府の感染症対応の変化に徐々に追随する形で、ウィズコロナによる経済活動の再開が国内でも本格化していくであろう。消費性向がコロナ禍前の水準を大幅に下回っていることもあり、当面はサービス消費が感染拡大前の水準へ向けて戻っていく力を原動力に、個人消費の回復は続くとみる。なお、サービス消費が感染拡大前(2019年10~12月期)の水準を回復する時期は、在宅勤務やオンライン授業などが定着し、職場や駅の人出が減少していることも考慮して、2024年度以降と想定している。但し、欧米に比べて限定的とはいえ、エネルギー価格や食料品価格の上昇による消費者物価の上昇は実質所得を下押しする(図表12)。2022年度の春闘における賃上げの動きが現時点で底堅いことや、経済活動再開に伴い雇用も回復に向かうことが支えとなるものの、インフレ率がピークアウトするまでは実質所得の低迷が続き、個人消費の重石となろう。以上を踏まえ、個人消費(SNA)は2022年度+4.3%、2023年度+0.9%と予測する。

経済見通し全体を総括すると、2022年4~6月期はオミクロン株による感染拡大のピークアウトから人出の回復が続き、前期比+1.4%(年率+5.8%)と大幅なプラス成長を見込む(図表13)。その先は、新型コロナウイルス感染症の重症化率が抑制された状況が続くことを前提に、ウィズコロナによる経済活動の再開が進み、それに伴って雇用・賃金も回復に向かうことから、景気の回復基調は続くと予想する。但し、海外経済の減速や供給制約、コモディティ価格高騰による企業収益・実質所得の下押しなどが重石となり、回復ペースは抑制されよう。以上を踏まえ、日本の実質GDP成長率は、2022年度+2.3%、2023年度+1.3%と予測する。また実質GDP水準は2022年4~6月期に四半期ベースで感染拡大前(2019年10~12月期)の水準を回復しよう(図表14)。

上述の日本経済の見通しから外れるリスク要因としては、図表15に挙げた項目がある。本稿の見通しでは、欧米と同じく日本も今後はウィズコロナによる経済活動の回復が徐々に進むことを前提としている。入国における水際対策の緩和が加速すれば、インバウンド消費の増加が国内景気に追い風となろう。また、これまで抑制されてきた対面型サービス消費拡大の需要喚起策の拡充が期待される。加えて、新型コロナの治療薬が一般化すれば、国民の外出活発化を後押しすることにもなろう。

一方、下振れ要因としては、世界的な更なるインフレ加速と金利上昇が注目される。欧米の金融引締めは、需要面のインフレ圧力に働きかけることはできても、ウクライナ危機やグローバルサプライチェーンの混乱、人手不足など供給面のインフレ圧力を抑えることは出来ない。ウクライナ危機の長期化や中国の「ゼロコロナ政策」の継続によるロックダウン長期化は、世界的なインフレに拍車をかけることが懸念される。インフレの先行きは非常に不透明感が高いといえよう。

欧米の金融引締めの過程で、海外債務を多く抱える新興国や低格付国が金融面で不安定化しリスクオフの動きが世界的に波及すれば、国内家計・企業のマインドを悪化させる可能性もある。もちろん、重症化リスクを高める新たな変異株の出現や、政府の感染拡大防止対策の方針が緩和しても国民の感染症に対する警戒が残り続けることなども、国内景気の下押し要因として残り続けている。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像