「サステナビリティボンド」を発行します

~環境と社会双方の課題解決に資する事業へ調達資金を充当~

詳細は下記のとおりです。

1. 背景

当社は、「地域価値の向上に努め、永く社会に貢献する」という使命のもと、名鉄グループ長期ビジョン「VISION2030~未来への挑戦~」を策定し、同ビジョンに基づいた名鉄グループ中期経営計画「Turn-Over 2023 ~反転攻勢に向けて~」の着実な実行による、持続的な成長を目指しています。また、2022年4月には、「環境保全への貢献」や「地域価値の向上」といった5つのサステナビリティを巡る重要課題(マテリアリティ)を特定しました。そのうち、「環境保全への貢献」に関連し、「気候関連財務情報化開示タスクフォース(TCFD)」提言への賛同を表明すると同時に、2050年カーボンニュートラルの実現に向けた目標設定を行っています。

このような取り組みを推進していくため、この度、サステナビリティボンドによる資金調達を決定しました。

2. 本社債の概要

3. サステナビリティファイナンス・フレームワーク策定および外部評価の取得

当社は本社債の発行にあたり、国際資本市場協会(ICMA)の定める「サステナビリティボンド・ガイドライン2021」をはじめとする各原則に則したサステナビリティファイナンス・フレームワークを策定しました。また、本フレームワークについて、株式会社格付投資情報センター(以下、「R&I」)より、上述の各原則との適合性に対する外部評価(セカンドオピニオン)を取得しています。

●サステナビリティファイナンス・フレームワーク

https://www.meitetsu.co.jp//ir/reference/sustainability_bond/230620sustainabilitybond-framework.pdf

●R&Iによる外部評価(セカンドオピニオン)

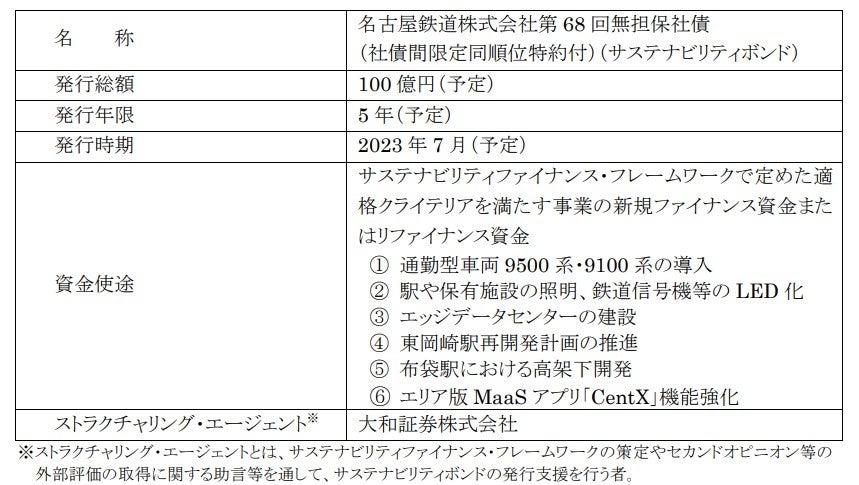

4. 調達資金の使途

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像