相続に伴う家計金融資産の地域間移動-年間死亡数140万人超の「大相続時代」~125兆円の金融資産が地域間を移動、東京圏に4割が集中

年間死亡数が140万人を超える「大相続時代」を迎え、日本の家計資産の世代間移転が加速している。親と子が別の地域に住むケースが多いことから、世代間のみならず地域間の資産移動も多発している。今後30年程度の間に相続される金融資産総額は650兆円弱で、うち2割、125兆円が地域をまたいで移動する見込みである。

資産の移動先として突出しているのは東京圏で、全国から58兆円が流入し、他地域への流出額を差し引いても、相続の発生に伴い38兆円の資産増加となる。この結果、家計金融資産の4割超が東京圏に集中することになる。

都道府県別にみても、相続により家計資産の1/4以上が地域外に流出する県が全体の3割を占める中で、東京圏1都3県では地域外に流出する資産は1割に満たない。

相続は、東京への家計資産集中が進む大きな要因になると言える。

資産の移動先として突出しているのは東京圏で、全国から58兆円が流入し、他地域への流出額を差し引いても、相続の発生に伴い38兆円の資産増加となる。この結果、家計金融資産の4割超が東京圏に集中することになる。

都道府県別にみても、相続により家計資産の1/4以上が地域外に流出する県が全体の3割を占める中で、東京圏1都3県では地域外に流出する資産は1割に満たない。

相続は、東京への家計資産集中が進む大きな要因になると言える。

1.「大相続時代」は「家計資産の大移動時代」

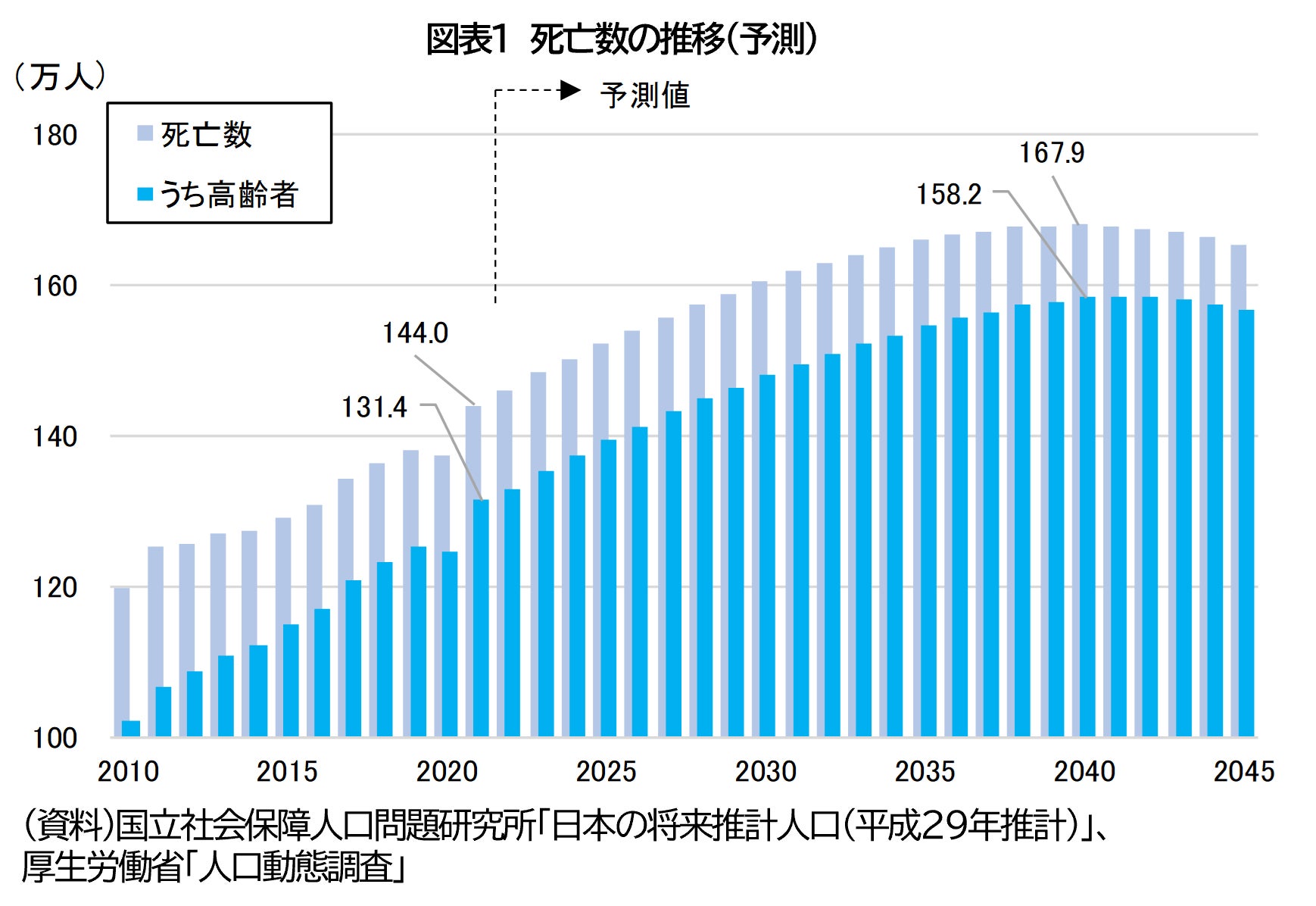

「大相続時代」を迎えたと言われる日本。年間の死亡数は、現在の144万人から、ピーク時2040年には168万人まで増加する。

とりわけ、「高齢者の死亡数」は、長寿化の進展や団塊世代の死亡時期が近づくことと相まって、死亡総数を上回るスピードで増加、2040年前後に160万人弱でピークを迎える見込みである(図表1)。

いくつかの統計をもとに試算したところ、今後30年程度の間に相続される金融資産総額は650兆円弱で、このうちの2割、125兆円が地域をまたいで移動するとみられる(詳細後述)。

2. 地域間移動促す「親が地方で子が大都市圏」の組み合わせ~高度経済成長期の置き土産

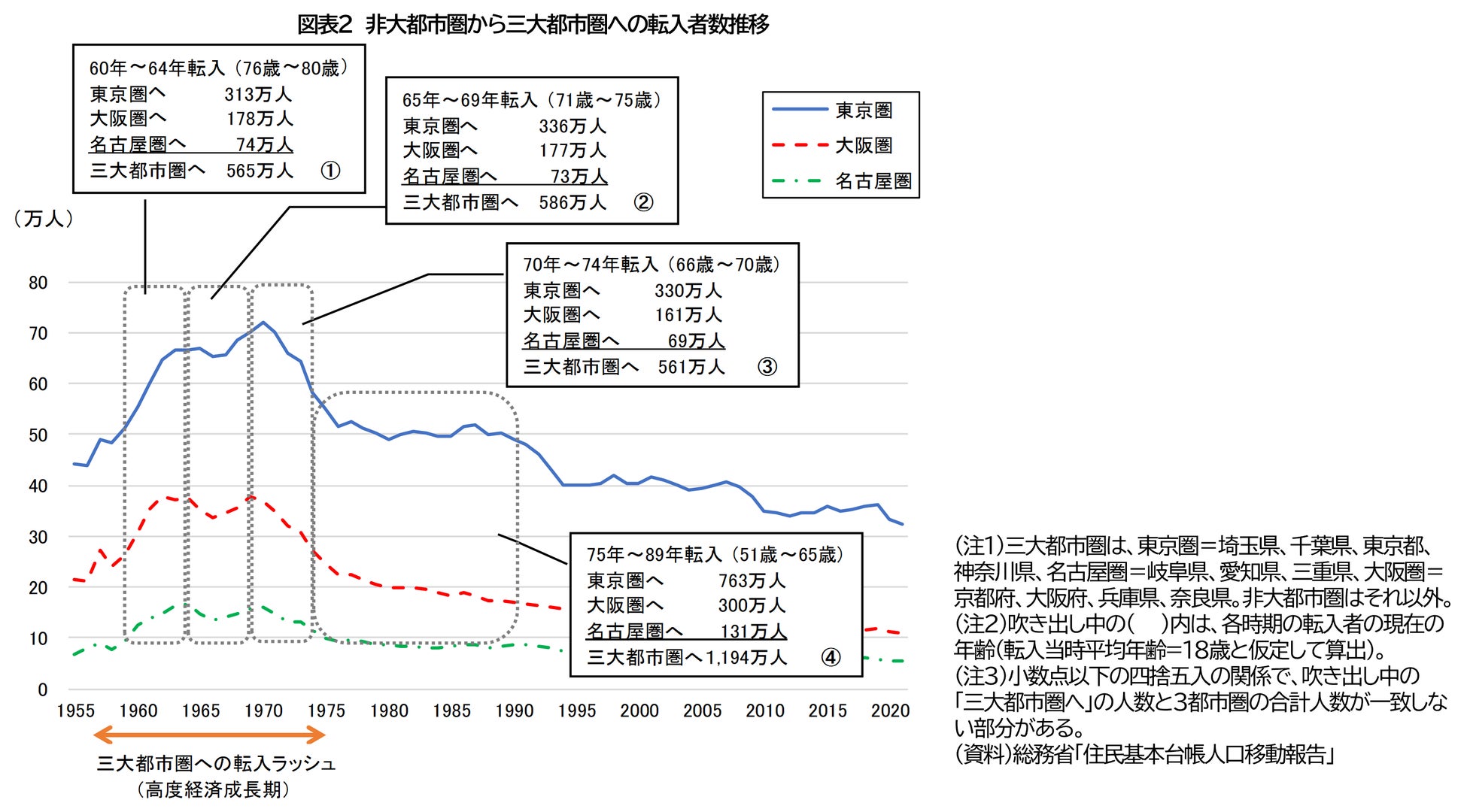

相続の発生に伴い家計資産の地域間移動が膨らむ最大の要因は、「地方に住む親と三大都市圏に住む子」という組み合わせが多いことである。日本では、1960年代~70年代前半にかけ、非大都市圏(地方)から三大都市圏への大規模な人口移動が発生した(図表2の①~③)。

「地方に住む親と三大都市圏に住む子」の組み合わせが多いのは、基本的には高度経済成長期の転入ラッシュの名残りだが、こと東京圏に関しては、大学数や就業機会の多さによる継続的な流入にも起因していると言えよう。

子の年齢別にみた親の生存率データを参考にして、1960年代後半転入組(同②)の2割、70年代前半転入組(同③)の4割、70年代後半~80年代後半転入組(同④)の7割を、今後「地方に住む親の遺産を大都市圏で相続する人」の母集団と考えると1,200万人弱が該当する。これは転入当初の人数を基に計算したものなので、正確には転出者数や死亡者数を差し引く必要があるが、それでもかなりのボリュームであり、相続による家計資産の地域間移動を促すことは間違いない。

3.約3割の県で家計資産の1/4以上が地域外に流出

では、実際にどの程度の家計資産が地域[末尾1参照]をまたいで移動することになるのだろう。

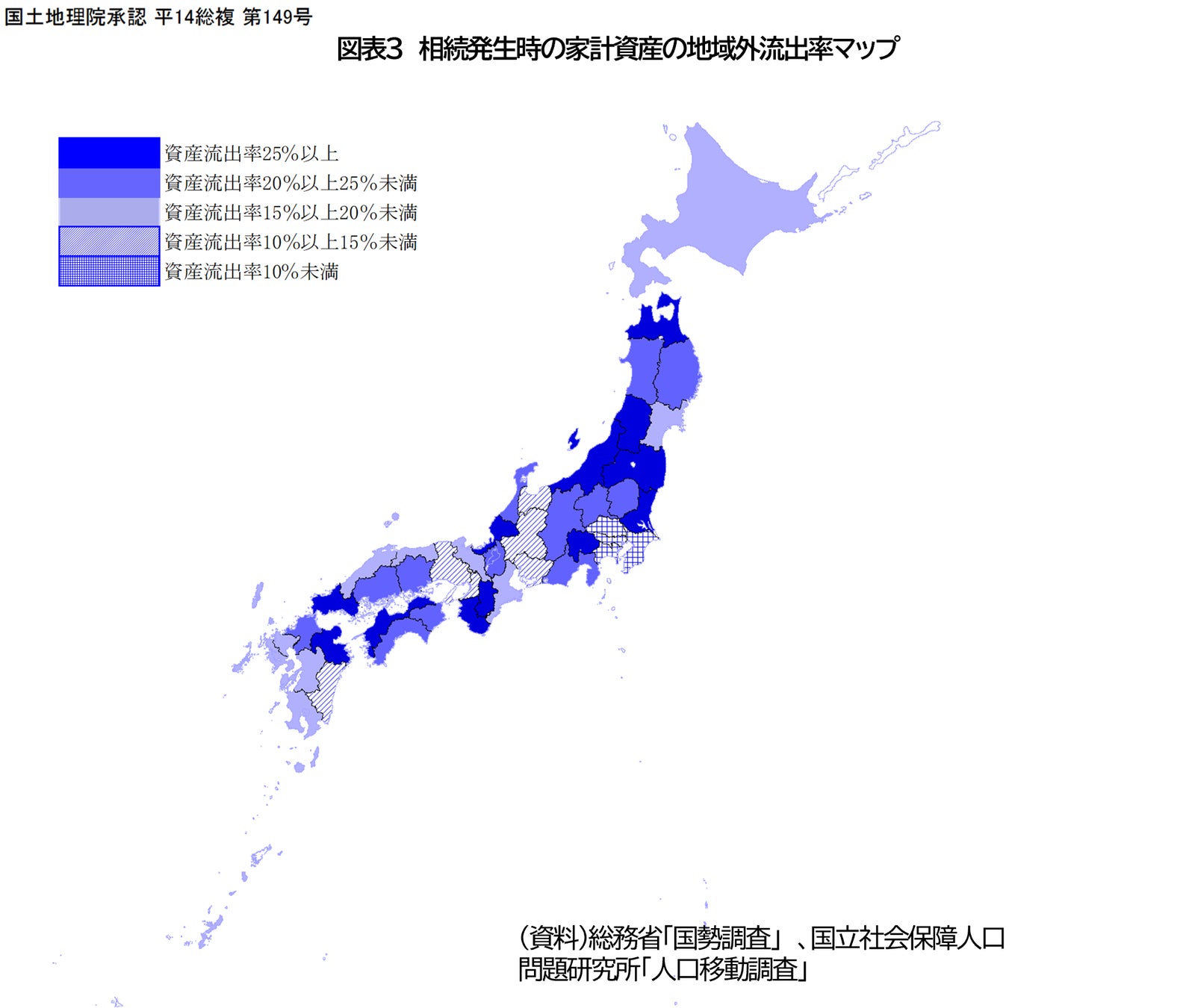

相続の発生に伴い地域外に流出する家計資産の比率(以下「地域外流出率」)を、親子の同居/別居世帯比率や別居地域の内訳データをもとに算出したところ、47都道府県中半数以上、26県で2割を超え、うち約3割、13県では資産の1/4以上が地域外に流出する可能性があるという結果が得られた。地域外流出率が高い県は、東北地方や中部・北陸地域に比較的多いが、奈良県や愛媛県、大分県など分布は全国にわたる。

一方、地域外流出率が低い県をみると、三大都市圏各県を中心とした10県で15%未満となっていた。中でも東京圏1都3県では、親子が同居する世帯の比率は低いが、親子別居世帯のうち「親子ともに東京圏内」の比率がおよそ9割と非常に高いため、地域外への資産の流出率は6~7%台と飛びぬけて低くなっている。言い換えれば、相続が発生しても家計資産の9割以上が東京圏内に留まるということである。

相続発生時の家計資産の行き先を、もう少し細かく①県内残留(資産保有者が若い世代で、そもそも相続が発生しない資産を含む)、②地域内の他県への流出、③地域外への流出(②+③=県外流出)-の3つに分けてみたところ、資産のゆくえは県ごとにかなり異なり、同じ地域内の県であっても一様ではない。

「県外流出率」と「地域外流出率」を軸に、各県の相続発生時の資産流出先を整理すると、いくつかのパターンがみえてくる。

A:県外流出率が高く、その多くは地域外に出ていく県……青森県、山形県、新潟県、福井県、奈良県、和歌山県、愛媛県など。

同一地域内に地方中核都市がないかあっても遠い、あるいは地方中核都市よりむしろ三大都市圏の方が近いため、親元を離れた子が地域外(三大都市圏など)に出ていくケースが多い。

B:県外流出率は高いが、同一地域内の他県への移動に留まり、地域外(三大都市圏など)への流出は比較的少ない県……岩手県、秋田県、岐阜県、佐賀県、長崎県など。

仙台、名古屋、福岡といった同一地域内にある地方中核都市に近く、親元を離れた子がこの近辺で暮らすケースが多い。

C:県外流出率、地域外流出率ともに相対的に低い(=県内残留率が高い)県……大阪府、京都府、兵庫県、北海道、宮城県、愛知県など。地方中核都市を包含する県や大阪圏各府県では、子は親元を離れても親と同一県内や少なくとも地域内には留まるケースが多い。

D:地域外流出率が極めて低い県……東京都、神奈川県、埼玉県、千葉県。

大学や就業機会が圧倒的に多い東京圏では、子は親元を離れても、県内か少なくとも地域内には留まるケースが殆ど。

近年、高齢化や人口減少を起点とした地域経済の停滞などから、地域金融機関の生き残り戦略が取りざたされることも多い。上述のような「相続発生時の家計資産の行き先」の県別特性は、地域金融機関の店舗戦略(再編、出店)や他の金融機関などとの提携戦略などにも影響を与えることになろう。

5.東京圏の資産吸収力はブラックホール並み、相続後は家計金融資産の4割が集中

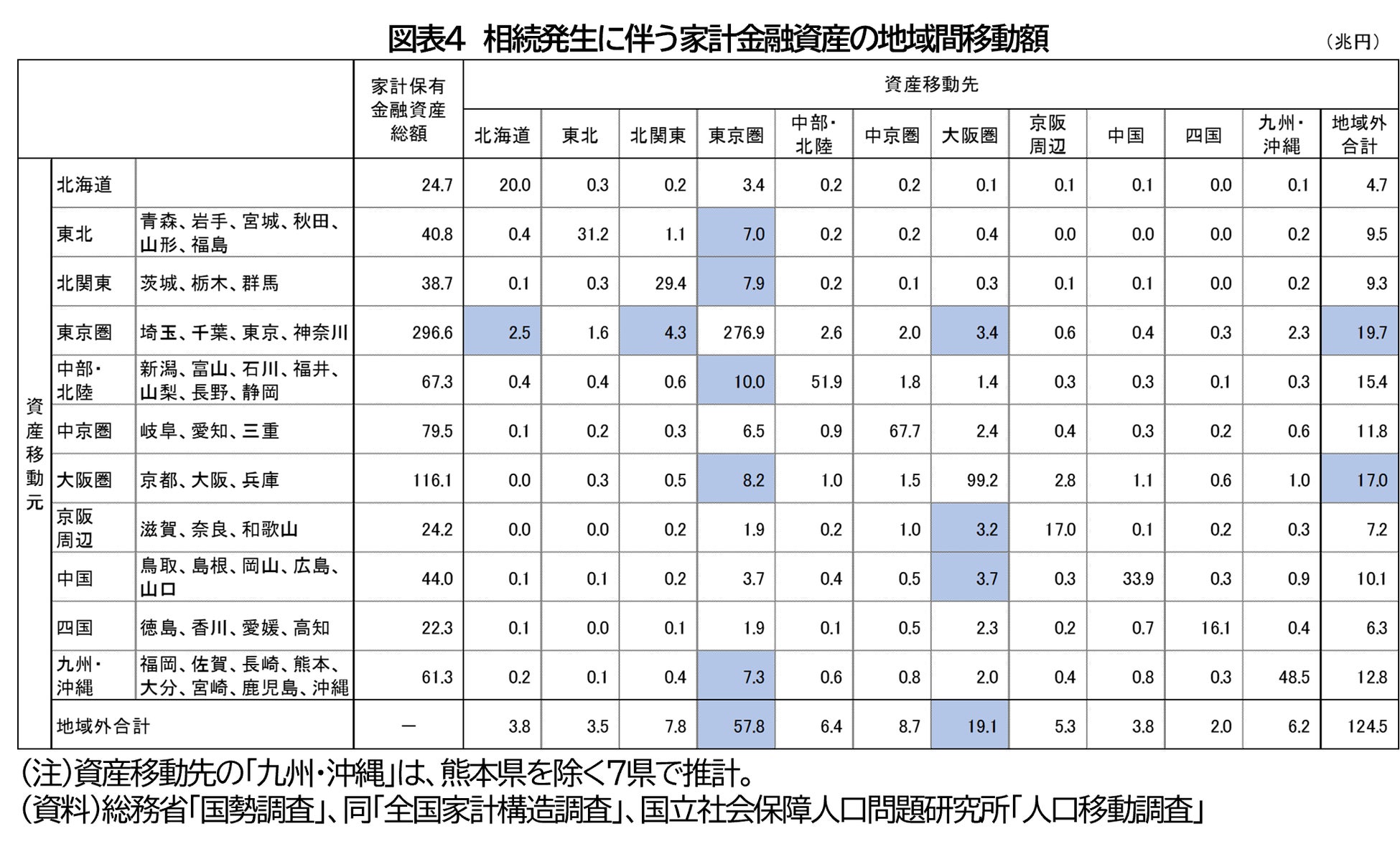

続いて、家計資産の中でも、相続の際に確実に移動し、かつ移動金額が把握しやすい「家計金融資産[末尾2参照]」について、今後30年程度の間に発生する相続に伴い、どの地域からどの地域へ、どれぐらいの金額が移動するのかを試算した。結果が図表4である。

資産の流入・流出ともに2番目に大きいのは大阪圏で、中国地域や京阪周辺といった近隣エリア、並びに東京圏からの流入が多く、主な流出先は東京圏となっている。流入額は19.1兆円と東京圏の1/3程度だが、流出額は17.0兆円で東京圏とさほど差がなく、相続に伴う資産の流入超過額は2.2兆円と、東京圏には遠く及ばない。

日本全体では、相続に伴う家計金融資産の地域間移動は総額124.5兆円に上る(図表4の右下)。家計金融資産の地域分布に変化を生じさせる大きな要因となろう。

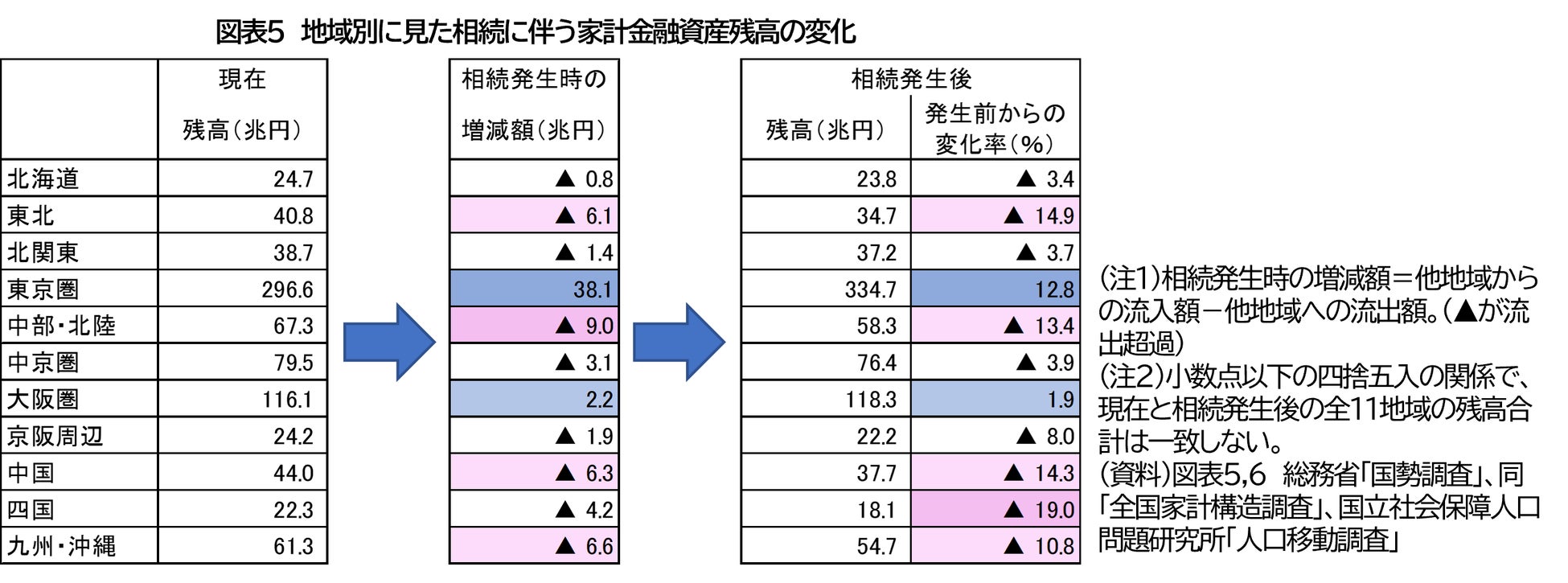

図表4に示したような資産の地域間移動を経て、家計金融資産が増加するのは東京圏と大阪圏の2地域である。ただ、東京圏の家計金融資産残高は297兆円から335兆円へと1割強増加するのに対し、大阪圏では116兆円から118兆円へと約2%の増加に留まるので、実質的には、相続に伴う資産の地域間移動で資産が増加するのは「東京圏」と言って良いかもしれない。

残る9地域では、資産の出入りは流出超過となり、相続の発生によって家計金融資産残高は減少する。流出超過額(減少額)は、最も大きい中部・北陸地域で9兆円、東北、中国、九州・沖縄の3地域でも6兆円を超える。相続発生前からの資産の変化率でみると東北、中部・北陸、中国、四国、九州・沖縄の5地域で1割以上の減少、中でも四国では2割に迫る大幅減少となる見込みである。

1つ目は、相続に伴う東京圏への家計資産の集中は、今後更に進むと考えられること。

高度経済成長期の地方から東京圏への転入者は、これから順次、子や孫に資産を残す側(被相続人)になっていくが、彼らの子供世代は、親元を離れても東京圏内に留まっているケースが多い。このため今後は、「親も子も東京圏内」という組み合わせでの相続が増加していく可能性が高い。

他地域からの資産の流入が11地域で最も多い点は変わらず、地域外への資産の流出は減るわけで、東京圏においては、相続に伴う家計資産の増加要因が2つ重なることになる。

2つ目は、相続で地方から大都市圏に移動した資産が、その後、「相続によらず」他地域に再移動するパターンも出始めているということ。

リタイア後の地方移住で資産が地方へUターンするケースや、長寿化の進展とともに増えてきた「親の呼び寄せ」により、遺産を相続した大阪の高齢者が、子供が暮らす東京に移り住む(資産が大阪から東京に移動)といったケースが増加しつつある。実際、高齢者の三大都市圏からの転出者数は、2010年の2.9万人から、足下2021年には3.6万人へと増加している。

3つ目は、子世代に遺産を残す意向を持たない人が増加しているということ。

「家計の⾦融⾏動に関する世論調査」によると、「子供に財産を残す」意向を持つ人の比率は、2010年の66.0%から大きく低下し、2021年には47.0%と5割を切っている。そもそも「財産を残す子供がいない」人が増えていることも事実だが(2010年5.6%→2021年15.9%)、これを差し引いても8.7%の低下である。

通常であれば子や孫に引き継がれる親の資産が、地元の社会貢献活動などに活かされて地方に留まったり、海外に流出するなど、資産移動の新たな道筋が生まれ、これまで続いてきた「地方から大都市圏への資産移動の波」を若干やわらげる可能性もある。相続発生時における金融機関等の最大の役割が、円滑な資産移転の実現であることは間違いないが、上記のような個別ニーズに対するサポートの重要性も増すだろう。

[1] 地域区分は、国立社会保障人口問題研究所「人口移動調査」に基づいたもので、図表4に記載。

[2] 金融資産……預貯金、生命保険など、有価証券(株式、債券、投資信託、貸付信託・金銭信託)。

※本レポートは作成時に入手可能なデータに基づく情報を提供するものであり、投資勧誘を目的としたものではありません。また、執筆者個人の見解であり、当社の公式見解ではありません。

「大相続時代」を迎えたと言われる日本。年間の死亡数は、現在の144万人から、ピーク時2040年には168万人まで増加する。

とりわけ、「高齢者の死亡数」は、長寿化の進展や団塊世代の死亡時期が近づくことと相まって、死亡総数を上回るスピードで増加、2040年前後に160万人弱でピークを迎える見込みである(図表1)。

いくつかの統計をもとに試算したところ、今後30年程度の間に相続される金融資産総額は650兆円弱で、このうちの2割、125兆円が地域をまたいで移動するとみられる(詳細後述)。

2. 地域間移動促す「親が地方で子が大都市圏」の組み合わせ~高度経済成長期の置き土産

相続の発生に伴い家計資産の地域間移動が膨らむ最大の要因は、「地方に住む親と三大都市圏に住む子」という組み合わせが多いことである。日本では、1960年代~70年代前半にかけ、非大都市圏(地方)から三大都市圏への大規模な人口移動が発生した(図表2の①~③)。

高度経済成長期の集団就職者を中心に、15年間で合計1,700万人以上が転入、中でも東京圏1都3県は、980万人という現在の東京23区の人口にも匹敵する大量の転入者を迎え入れた(各大都市圏への5年ごとの転入者数は図表2の吹き出し参照)。

およそ15年にわたる三大都市圏への転入ラッシュは、高度経済成長とともに終了するが、東京圏では、その後も1990年頃まで、毎年50万人前後の地方からの人口流入が続いた(図表2の④)。「地方に住む親と三大都市圏に住む子」の組み合わせが多いのは、基本的には高度経済成長期の転入ラッシュの名残りだが、こと東京圏に関しては、大学数や就業機会の多さによる継続的な流入にも起因していると言えよう。

子の年齢別にみた親の生存率データを参考にして、1960年代後半転入組(同②)の2割、70年代前半転入組(同③)の4割、70年代後半~80年代後半転入組(同④)の7割を、今後「地方に住む親の遺産を大都市圏で相続する人」の母集団と考えると1,200万人弱が該当する。これは転入当初の人数を基に計算したものなので、正確には転出者数や死亡者数を差し引く必要があるが、それでもかなりのボリュームであり、相続による家計資産の地域間移動を促すことは間違いない。

3.約3割の県で家計資産の1/4以上が地域外に流出

では、実際にどの程度の家計資産が地域[末尾1参照]をまたいで移動することになるのだろう。

相続の発生に伴い地域外に流出する家計資産の比率(以下「地域外流出率」)を、親子の同居/別居世帯比率や別居地域の内訳データをもとに算出したところ、47都道府県中半数以上、26県で2割を超え、うち約3割、13県では資産の1/4以上が地域外に流出する可能性があるという結果が得られた。地域外流出率が高い県は、東北地方や中部・北陸地域に比較的多いが、奈良県や愛媛県、大分県など分布は全国にわたる。

一方、地域外流出率が低い県をみると、三大都市圏各県を中心とした10県で15%未満となっていた。中でも東京圏1都3県では、親子が同居する世帯の比率は低いが、親子別居世帯のうち「親子ともに東京圏内」の比率がおよそ9割と非常に高いため、地域外への資産の流出率は6~7%台と飛びぬけて低くなっている。言い換えれば、相続が発生しても家計資産の9割以上が東京圏内に留まるということである。

相続発生時の家計資産の行き先を、もう少し細かく①県内残留(資産保有者が若い世代で、そもそも相続が発生しない資産を含む)、②地域内の他県への流出、③地域外への流出(②+③=県外流出)-の3つに分けてみたところ、資産のゆくえは県ごとにかなり異なり、同じ地域内の県であっても一様ではない。

「県外流出率」と「地域外流出率」を軸に、各県の相続発生時の資産流出先を整理すると、いくつかのパターンがみえてくる。

A:県外流出率が高く、その多くは地域外に出ていく県……青森県、山形県、新潟県、福井県、奈良県、和歌山県、愛媛県など。

同一地域内に地方中核都市がないかあっても遠い、あるいは地方中核都市よりむしろ三大都市圏の方が近いため、親元を離れた子が地域外(三大都市圏など)に出ていくケースが多い。

B:県外流出率は高いが、同一地域内の他県への移動に留まり、地域外(三大都市圏など)への流出は比較的少ない県……岩手県、秋田県、岐阜県、佐賀県、長崎県など。

仙台、名古屋、福岡といった同一地域内にある地方中核都市に近く、親元を離れた子がこの近辺で暮らすケースが多い。

C:県外流出率、地域外流出率ともに相対的に低い(=県内残留率が高い)県……大阪府、京都府、兵庫県、北海道、宮城県、愛知県など。地方中核都市を包含する県や大阪圏各府県では、子は親元を離れても親と同一県内や少なくとも地域内には留まるケースが多い。

D:地域外流出率が極めて低い県……東京都、神奈川県、埼玉県、千葉県。

大学や就業機会が圧倒的に多い東京圏では、子は親元を離れても、県内か少なくとも地域内には留まるケースが殆ど。

近年、高齢化や人口減少を起点とした地域経済の停滞などから、地域金融機関の生き残り戦略が取りざたされることも多い。上述のような「相続発生時の家計資産の行き先」の県別特性は、地域金融機関の店舗戦略(再編、出店)や他の金融機関などとの提携戦略などにも影響を与えることになろう。

5.東京圏の資産吸収力はブラックホール並み、相続後は家計金融資産の4割が集中

続いて、家計資産の中でも、相続の際に確実に移動し、かつ移動金額が把握しやすい「家計金融資産[末尾2参照]」について、今後30年程度の間に発生する相続に伴い、どの地域からどの地域へ、どれぐらいの金額が移動するのかを試算した。結果が図表4である。

全国11地域の家計金融資産の出入りを俯瞰すると、他地域から東京圏への流入額の大きさが際立つ。中部・北陸地域からの10兆円を筆頭に、大阪圏と北関東からはそれぞれ8兆円前後、東北と九州・沖縄からも同じく7兆円前後が流入、相続の発生に伴い合計57.8兆円もの資産を他地域から吸収することになる。

東京圏は、相続を通じた金融資産の流出額も11地域中最大で、北関東、大阪圏、北海道などに合計19.7兆円が出て行くことになるが、流入額57.8兆円との差し引きでは38.1兆円の大幅な流入超過となる。つまり、東京圏には、相続を通じた40兆円弱の家計金融資産増加ポテンシャルがあるということである。資産の流入・流出ともに2番目に大きいのは大阪圏で、中国地域や京阪周辺といった近隣エリア、並びに東京圏からの流入が多く、主な流出先は東京圏となっている。流入額は19.1兆円と東京圏の1/3程度だが、流出額は17.0兆円で東京圏とさほど差がなく、相続に伴う資産の流入超過額は2.2兆円と、東京圏には遠く及ばない。

日本全体では、相続に伴う家計金融資産の地域間移動は総額124.5兆円に上る(図表4の右下)。家計金融資産の地域分布に変化を生じさせる大きな要因となろう。

図表4に示したような資産の地域間移動を経て、家計金融資産が増加するのは東京圏と大阪圏の2地域である。ただ、東京圏の家計金融資産残高は297兆円から335兆円へと1割強増加するのに対し、大阪圏では116兆円から118兆円へと約2%の増加に留まるので、実質的には、相続に伴う資産の地域間移動で資産が増加するのは「東京圏」と言って良いかもしれない。

残る9地域では、資産の出入りは流出超過となり、相続の発生によって家計金融資産残高は減少する。流出超過額(減少額)は、最も大きい中部・北陸地域で9兆円、東北、中国、九州・沖縄の3地域でも6兆円を超える。相続発生前からの資産の変化率でみると東北、中部・北陸、中国、四国、九州・沖縄の5地域で1割以上の減少、中でも四国では2割に迫る大幅減少となる見込みである。

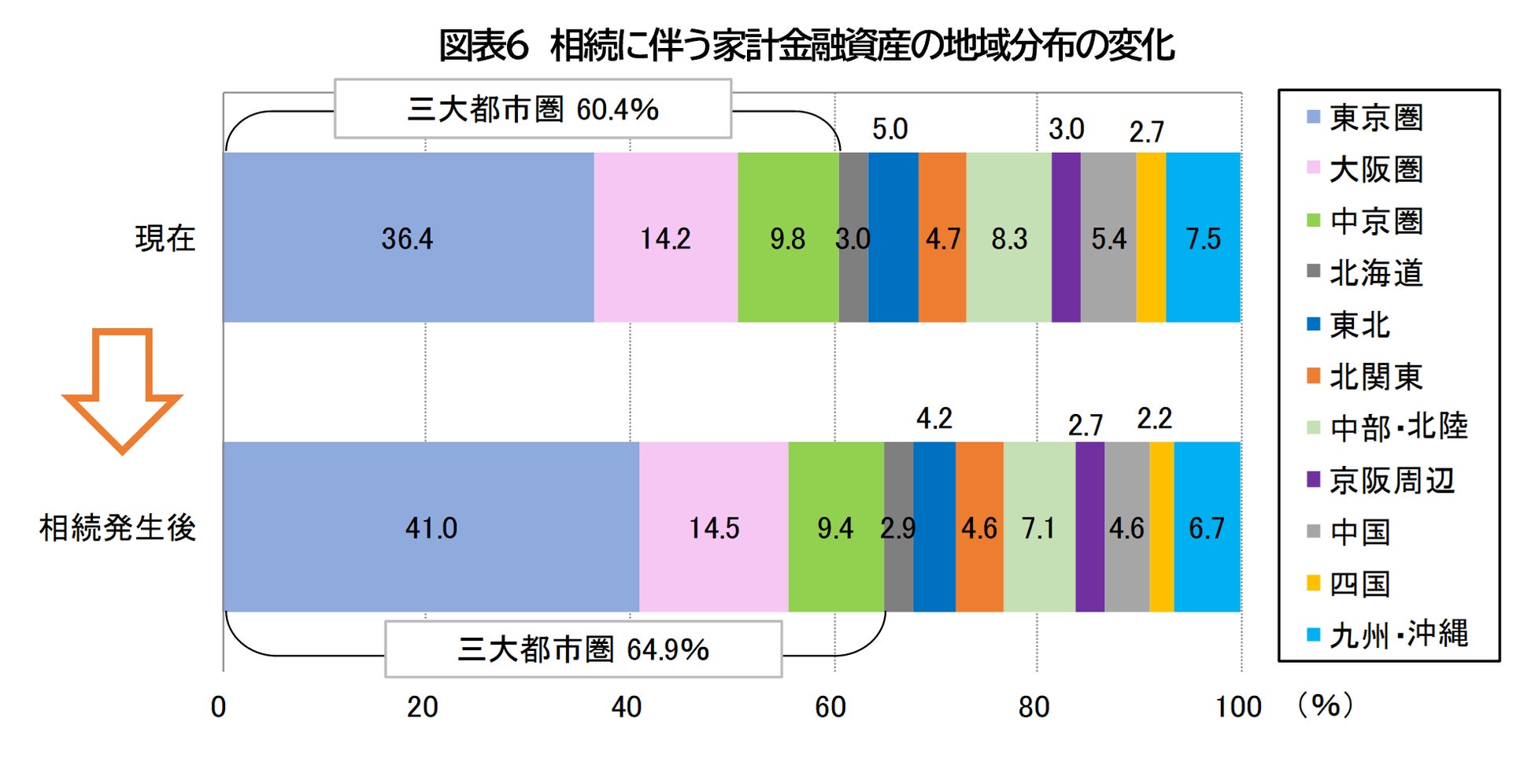

現在と、今後30年程度の間に発生した相続の後の家計金融資産の地域分布の変化をみると、より一層大都市圏、とりわけ東京圏への資産集中が進むことがわかる(図表6)。現在は、日本の家計金融資産の36.4%が東京圏に集中しているが、相続に伴う資産移動の結果、この比率は41.0%と4割を超える。大阪圏と中京圏も加えた三大都市圏では、家計金融資産の2/3弱(64.9%)を保有することになる見込みである。

6.相続による資産移動のこれから~多様化する移動の道筋

以上、相続発生時には家計資産の地域間移動が多発すること、それにより家計資産の大都市圏への集中が更に進むことなどをみてきた。 最後に、今後の相続に伴う資産の地域間移動に ついて、3点指摘しておきたい。1つ目は、相続に伴う東京圏への家計資産の集中は、今後更に進むと考えられること。

高度経済成長期の地方から東京圏への転入者は、これから順次、子や孫に資産を残す側(被相続人)になっていくが、彼らの子供世代は、親元を離れても東京圏内に留まっているケースが多い。このため今後は、「親も子も東京圏内」という組み合わせでの相続が増加していく可能性が高い。

他地域からの資産の流入が11地域で最も多い点は変わらず、地域外への資産の流出は減るわけで、東京圏においては、相続に伴う家計資産の増加要因が2つ重なることになる。

2つ目は、相続で地方から大都市圏に移動した資産が、その後、「相続によらず」他地域に再移動するパターンも出始めているということ。

リタイア後の地方移住で資産が地方へUターンするケースや、長寿化の進展とともに増えてきた「親の呼び寄せ」により、遺産を相続した大阪の高齢者が、子供が暮らす東京に移り住む(資産が大阪から東京に移動)といったケースが増加しつつある。実際、高齢者の三大都市圏からの転出者数は、2010年の2.9万人から、足下2021年には3.6万人へと増加している。

3つ目は、子世代に遺産を残す意向を持たない人が増加しているということ。

「家計の⾦融⾏動に関する世論調査」によると、「子供に財産を残す」意向を持つ人の比率は、2010年の66.0%から大きく低下し、2021年には47.0%と5割を切っている。そもそも「財産を残す子供がいない」人が増えていることも事実だが(2010年5.6%→2021年15.9%)、これを差し引いても8.7%の低下である。

通常であれば子や孫に引き継がれる親の資産が、地元の社会貢献活動などに活かされて地方に留まったり、海外に流出するなど、資産移動の新たな道筋が生まれ、これまで続いてきた「地方から大都市圏への資産移動の波」を若干やわらげる可能性もある。相続発生時における金融機関等の最大の役割が、円滑な資産移転の実現であることは間違いないが、上記のような個別ニーズに対するサポートの重要性も増すだろう。

[1] 地域区分は、国立社会保障人口問題研究所「人口移動調査」に基づいたもので、図表4に記載。

[2] 金融資産……預貯金、生命保険など、有価証券(株式、債券、投資信託、貸付信託・金銭信託)。

※本レポートは作成時に入手可能なデータに基づく情報を提供するものであり、投資勧誘を目的としたものではありません。また、執筆者個人の見解であり、当社の公式見解ではありません。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像