ファンダメンタルズと価格設定で分かれるオフィスへの需要

アジア太平洋地域では、メルボルンと東京が世界レベルで際立った価値の安定と回復への道筋が見られます。

大手総合不動産プロフェッショナルサービス・投資運用会社であるコリアーズ・インターナショナル・ジャパン株式会社(代表:小笠原 行洋、本社:東京都千代田区、NASDAQおよびTSX:CIGI、以下コリアーズ・ジャパン)は、本日、「グローバル キャピタルマーケット インサイト&アウトルック 2023年6月(6月15日発行レポート和訳)」を発表いたしました。当レポートは、コロナ後のオフィスアプローチへの回帰、都市機能の基本的ファンダメンタルズ、ESGコンプライアンスへのアプローチの違い、インフレや金利の変化に対する市場の反応などにより、世界のオフィス投資量、価格、需要に大きな違いがあることが明らかになりました。

詳細は、下記URLよりレポートのダウンロードをお願いいたします。

アジア太平洋地域ハイライト

·メルボルンと東京は、コペンハーゲン、トロント、サンフランシスコとともに、世界レベルで際立った価値の安定と回復への道筋が見られます。

·APAC(アジア太平洋地域)とEMEA(ヨーロッパ・中東・アフリカ地域)では、主要オフィスは引き続き投資家のトップ選択肢となっており、現在のオフィス投資量からも裏付けられています。しかし、北米ではまったく異なる状況が展開されています。

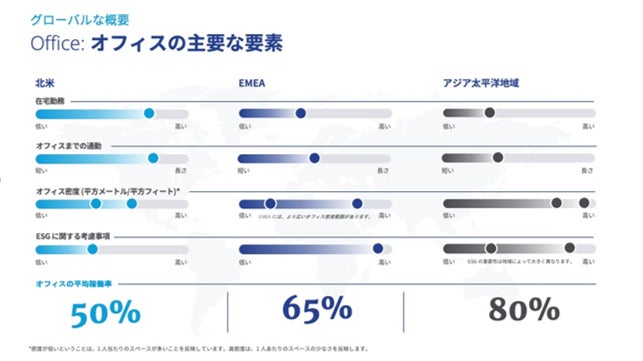

· APACのオフィス稼働率は平均80%であり、オフィス密度は依然として高い水準にあります。ヨーロッパでは稼働率が65%まで回復し、北米では主要都市で改善の兆しが見られるものの、50%の水準にあります。

·ソウルとシンガポールの両市場は、過去の平均を30%上回るネットアブソープションを記録し、世界の主要市場の多くとは逆に、2022年に空室率が低下しました。

· 2023年第1四半期の売買取引は限定的でしたが、2023年下半期に金利サイクルのピークが訪れ、投資家やベンダーが地域全体の資産価値や借入コストについて明確な確信を持てるようになれば、市場心理は回復すると予想されます。

グローバル・キャピタルマーケット|アジア太平洋地域のマネージング・ディレクターであるChris Pilgrimは、「世界のオフィス市場が短期的な課題に直面するなかでも、アジア太平洋地域は長期的にオフィス投資にとって魅力的な市場であることに変わりはありません。多様な市場、需要の観点から見たオフィスへの好感度、人口主導の強い経済が、EMEAや米国と比較してより強固な経済成長を示していることなどが、強力なファンダメンタルズとなっています」と述べています。

グローバル&EMEAキャピタルマーケットリサーチのヘッドであるDamian Harringtonは、「オフィス資産の価格設定は、世界的にインフレや金利といった主要なマクロ要因と同調して動いています。また、市場のファンダメンタルズにも適応しており、その要因には大きな違いがあります。各地域のローカル市場全体においても、パフォーマンスやファンダメンタルズには大きな多様性があります」 と述べています。

APACとEMEAでは、空室率は8~10%と安定しており、オフィス稼働率はパンデミック前の水準にほぼ戻りました。APACのオフィス稼働率は平均80%で、オフィス密度は依然として高く、これは通勤時間の短さとオフィスへの回帰のしやすさに起因しています(図表1)。一方、ヨーロッパのオフィス稼働率は平均65%まで回復しています。北米では50%台で推移していますが、長い通勤時間と快適な在宅勤務環境がこの動きを後押しし、早期に改善の兆しを見せています。入居者の需要の低迷と相まって、北米の空室率は平均16%以上にまで上昇し、賃料を支える家主のインセンティブは引き続き厳しい状況にあります。

一方、ヨーロッパ全体のプライム賃料は、特にESGに準拠した資産に対するより高品質のスペースの需要が大きいため、上昇しています。グローバル&EMEAキャピタルマーケットのヘッドであるLuke Dawsonは、「ますます多くの建物が老朽化に直面しているため、現代の需要に合わないスペースを再利用しようとする圧力がかかっています」と述べています。「これは、主要市場、特に英国やオーストラリアなどESGを重視する市場において、付加価値の高い物件へのシフトを促しています。」

過去12ヶ月間、金利上昇により利回り/キャップレートが低下したため、資本価値はマイナスの影響を受けています。ほとんどの都市で利上げサイクルは終わりに近づいていますが、資本サイドではさらなる価格調整が予想されます。各都市の長期的な経済見通しは総じて非常に良好ですが、成長率は顕著に異なります。全体として、価値の安定と回復への道筋において、一部の市場が先発者としての優位性を持っていることを意味しています。

Chirs Pilgrimは、「オフィスセクターがAPAC(アジア太平洋地域)の資本第一の焦点であり、地域の投資家の68%が2023年の投資焦点としてオフィスを挙げています。この地域におけるオフィスへのポジティブな感情は、今年の取引量でも明らかになっており、全体的な取引量が世界的に減少している中、APACのオフィス投資量は(38%)EMEA(35%)や北米(15%)に比べてはるかに高い割合で持ちこたえています。」と述べました。

「オフィス不動産への投資は、市場に影響を与える要因が非常に多様であるため、より複雑になっています。広範な価格設定が調整され続ける一方で、オフィスへの投資意欲が再びバランスを取るには時間がかかるでしょう」とDamian Harringtonは締めくくりました。

図表1

コリアーズについて

コリアーズは、ナスダックおよびトロント証券取引所に上場する、世界有数の大手総合不動産プロフェッショナルサービス・投資運用会社です。世界65か国で事業を展開し、18,000人のエンタープライズ精神に富んだ従業員が、テナント、オーナー、投資家といった顧客企業の不動産価値を最大化するため、専門的なアドバイス・サービスを提供しています。また、当社株式を保有する経験豊富な経営陣は、28年以上にわたり、年間20%の投資収益率を株主に提供してきました。年間収益は45億ドル、運用資産は980億ドルです。

コリアーズ・ジャパンについて

コリアーズ・ジャパンは東京・大阪の拠点に100人以上の専門家を擁し、国内外の投資家・オーナー・テナント向けに、オフィス・リーシング、キャピタルマーケット&インベストメントサービス、プロジェクトマネジメント、デザイン・ビルド、ワークプレス・コンサルティングおよび不動産鑑定などのアドバイザリー業務を提供しています。

コリアーズの最新情報については、弊社のウェブサイトをご参照ください。

https://www.colliers.com/ja-jp/about

LinkedIn: https://www.linkedin.com/company/colliers-international/

Twitter: https://twitter.com/Colliers

Instagram: https://www.instagram.com/colliers_japan/

Facebook: https://www.facebook.com/ColliersJP/

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像