人生100年時代、アラフォー世代の漠然とした「不安」を探る『モヤフォー研究所』「withコロナ時代のマネー」に関する調査を実施

~貯蓄ゼロ円世帯VS貯蓄2000万円世帯、差がつくポイントは「出費のメリハリ」~ ~後回しにしがちな老後のイメージをすり合わせすることが老後破綻防止の第一歩と専門家~

総合情報サイト「All About」を運営する株式会社オールアバウト(本社:東京都渋谷区、代表取締役社長:江幡 哲也、以下「オールアバウト」)は、専門家の知見で人生100年時代を生き抜く“選択肢”を提示する「モヤフォー研究所」の第4弾として「withコロナ時代のマネー」に関する不安を調べ、調査結果と解説マンガを公開しました。

◆同時公開!モヤフォー研究所解説マンガ「マネーにモヤモヤ」

https://about.allabout.co.jp/moya40/manga4

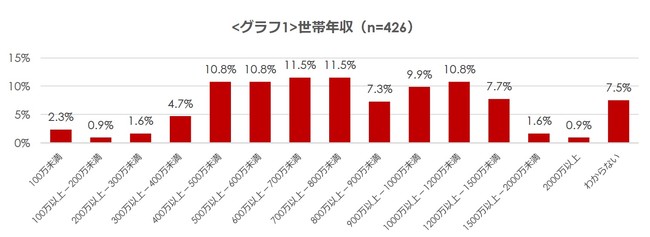

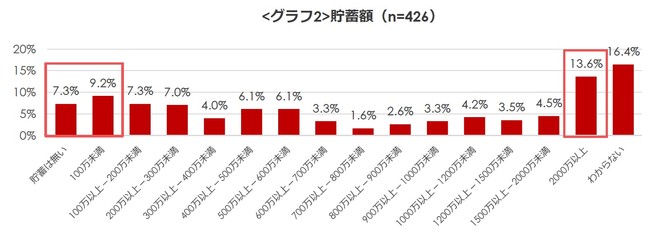

- アラフォー世代の年収・貯蓄額のリアル

- アラフォー家計へのコロナ禍の影響は?収入・住宅ローン・郊外移住など不安が多岐にわたる

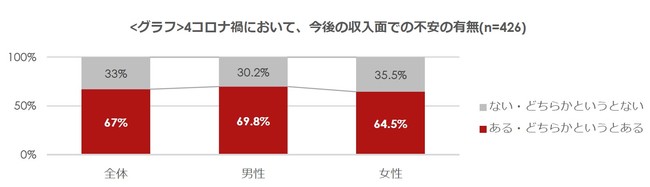

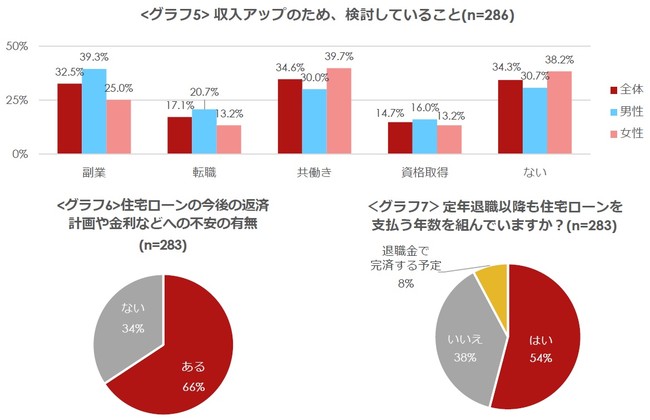

コロナ禍の影響がアラフォー家計にどの程度でているのかを調査しました。今後の給料や雇用など今後の収入面で不安を持つことはあるかを尋ねたところ、約7割が「ある」と答え、男性のほうが女性よりも不安を持つ割合が約5ポイント高い結果となりました(グラフ4)。「不安を持つ」と答えた人に、収入アップのために取り組んでいることや検討していることを伺ったところ、男性の約4割が「副業」、女性の約4割が「共働き」を考えていることが分かりました(グラフ5)。今回の調査で住宅ローンを組んでいる人は66%となり、そのうち約7割が住宅ローンの返済プランや今後の金利の変動について「不安を持つことがある」と回答。収入面での不安は住宅ローンにも波及していることが推察されます(グラフ6) 。また、住宅ローン年数の傾向について、「定年退職後も住宅ローンを支払う年数で組んでいる」と答えた人は半数以上、「退職金で完済する予定」とした人は8%となりました(グラフ7)。多くの人が退職金など本来老後に使う予定の資金や、老後の生活費まで住宅ローンとして支払う計画にしていることから、親世代と異なり、住宅ローンが老後資金をひっ迫する可能性もあると推察されます。

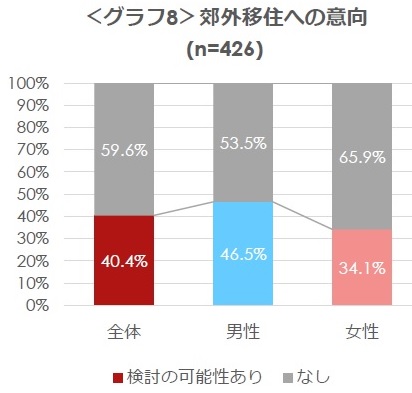

■三密回避や働き方の多様性により、郊外への引っ越しを検討意向は約4割と高い結果に

コロナ禍による三密回避の観点やリモートワークなどの働き方の多様性により、アラフォー世代の居住地に関する価値観がどのように変化しているのかを調査しました。現在の住まいよりも都心から離れた場所に引っ越すかの意向を伺ったところ、約4割が「検討の可能性がある(「検討している」、「現在検討している」「今後検討したい」の合算)と回答し、男女別にみると男性のほうが女性よりも約12ポイントもその意向が高いことが分かりました(グラフ8) 。コロナ禍による影響は収入や住宅ローンへの不安のみならず、住まいへの価値観さえも変えつつあることがわかりました。

- 貯蓄ゼロ円VS貯蓄2000万円家庭は何が違う? 老後を見据えたマネープランの準備の状況とは

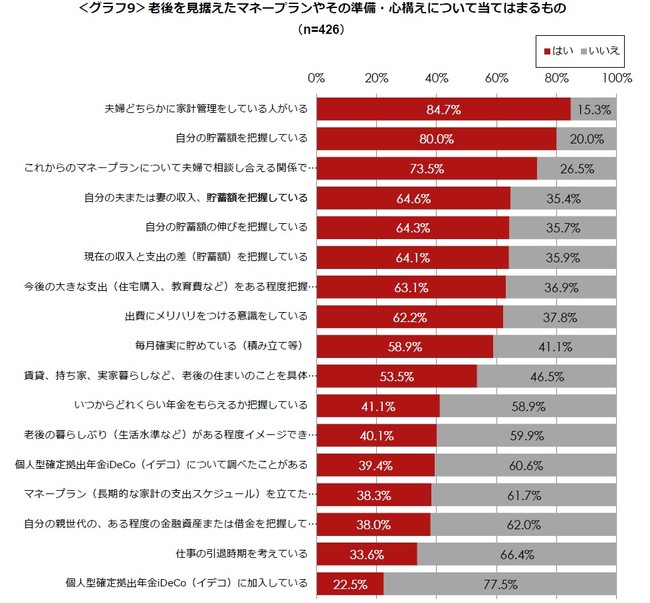

老後2000万円問題を発端とする、老後への備えへの不安が顕著化する今、All Aboutマネーガイド西山美紀氏による監修のもと、老後を見据えたマネープランやその準備・心構えに必要なポイントについてその実施度合いを確認しました。最も実施度合いが高かったのは「夫婦どちらかに家計管理をしている人がいる」となり、約9割が実施していると回答。次いで「自分の貯蓄額を把握している(80%)」「これからのマネープランについて夫婦で話し合える関係である(73%)」と高い実施率となりました。一方で、「iDeCoへの加入」が約2割と最も低く、次いで「仕事の引退時期を考えている(34%)」「自分の親世代のある程度の金融資産または借金を把握している(38%)」の実施率となり、現状把握の実施率は高い一方で、仕事の引退時期や将来の介護にかかわる親世代の資産の把握など先の見通しに関しては、まだ低い数値となっていることが分かりました。(グラフ9)

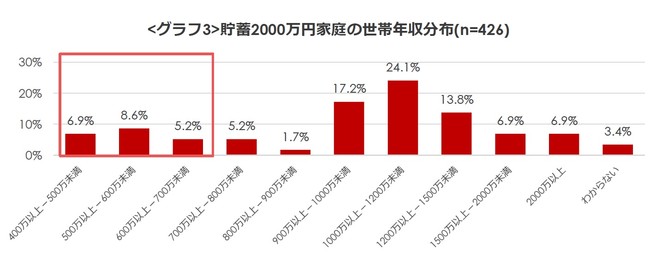

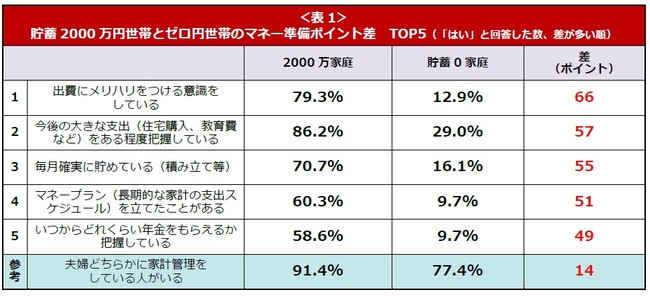

また、貯蓄2000万円以上と回答した人と貯蓄が無いと回答した人における実施度合いを比較したところ、「出費にメリハリをつける意識をしている」の実施率の差が66ポイントと最も高く、次いで、「今後の大きな支出をある程度把握している(57ポイント差)」「毎月確実に貯めている(55ポイント差)」となりました。また、最も差がつかなかった項目は「夫婦どちらかに家計管理をしている人がいる(14ポイント差)」となり、家計管理をしているかどうかよりも、家計管理のなかでも “大きな支出の把握”や、“いつどれくらい年金をもらえるかの把握”、“マネープランを立てる”など、先の収入・支出の見通し力や、“毎月確実に貯める習慣”が重要であることが推察されます。(表1)

- 悠々自適な老後とは? アラフォー世代が描く老後のイメージについて

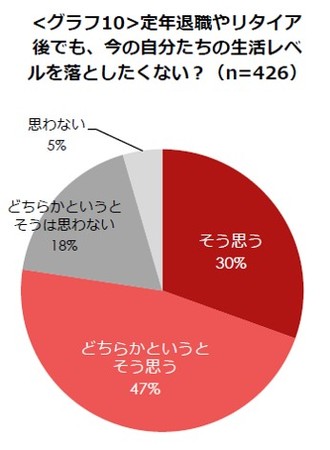

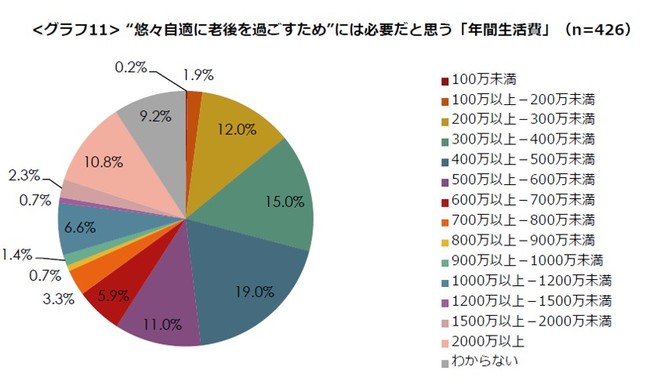

定年退職後の過ごし方について意向を聞きました。老後も今の自分たちの生活レベルを落としたくない、と思う人は約8割となりました(グラフ10) 。また、いわゆる“悠々自適に老後を過ごすため”には「年間生活費」はどの程度あればよいと思うかを聞いたところ、最も多かったのが「400~500万円未満」で約2割、次いで、「300~400万円」となりました。全体を見ると、約6割以上が400万円以上を希望しており、総務省が発表している2018年の老後の夫婦の生活費は最低27万円/月※、324万円/年となり、その金額よりも上回る結果となりました。(グラフ11)

※参照:家計調査年報(家計収支編)2018年(平成30年)|総務省

■老後マネープランの計画ができていない人は約6割、できない理由TOPは「教育費や生活費で手一杯」

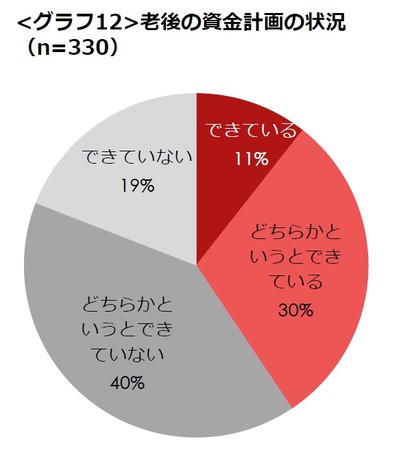

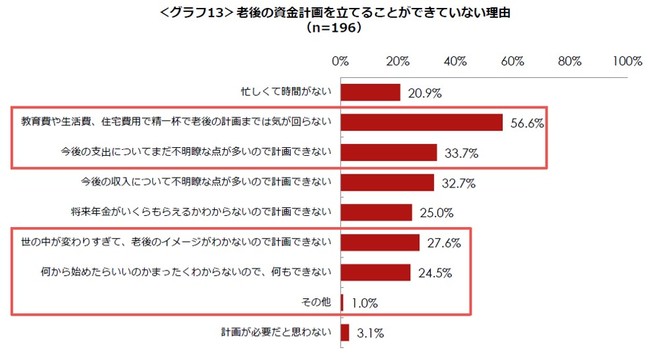

現在の老後生活費よりも高い金額を希望していることが明らかとなりましたが、実際にどのように備えているのか、定年退職後の老後マネープランについてその計画ができているかを聞きました。「できている(できている、どちらかというとできているの合算)」と答えたのは4割、「できていない(できていない、どちらかというとできていないの合算)」と答えたのは6割となりました (グラフ12) 。できていない理由を聞いたところ、「教育費や生活費、住宅費用で精いっぱいで老後の計画までは気が回らない」が6割、「今後の支出についてまだ不明瞭な点が多いので企画できない」が次いで3割となりました。また、「世の中変わりすぎて、老後のイメージがわかない」「何から始めたらいいのかまったくわからないので何もできない」という人も3割いました。(グラフ13)

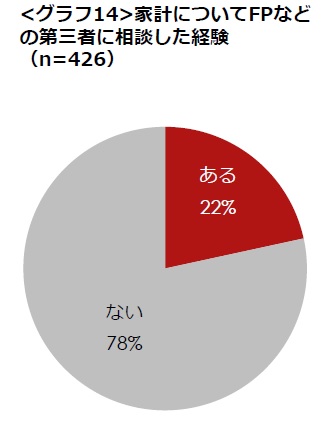

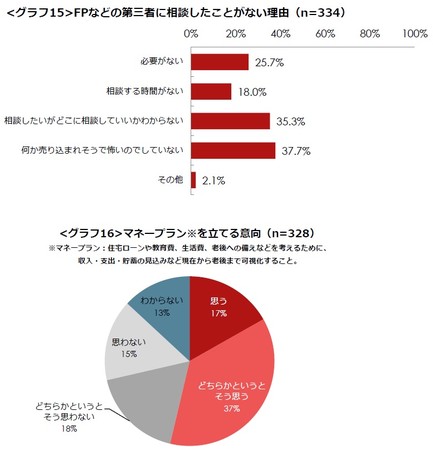

■お金の専門家への相談経験は約2割、相談のハードルは高いものの、マネープラン作成への意欲は高い傾向に

グラフ13では、「世の中が変わりすぎて、老後のイメージがわかない」「何から始めたらいいかわからない」などが、老後資金計画が立てられない理由となっており、またこの不確実な世の中において自分たちだけでは老後の資金計画まで実施することは難しいことが推察されます。そこで、頼りになるお金の相談先の活用状況について伺いました。海外ではかかりつけFP(ファイナンシャルプランナー)がいるほど定着していますが、お金のことを第三者に相談した経験の有無を聞いたところ、約8割が「無い」と回答しました (グラフ14) 。相談してこなかった理由として最も多かったのが「何か売り込まれそうで怖い」で約4割、次いで「相談したいがどこに相談したらよいかわからない」も約4割となり、アラフォー世代にとって、FPへの相談は保険や投資など、何か売り込まれそうといった心理的なハードルが高いことや相談先の不透明さが相談のしにくさにつながっていることがあきらかとなりました(グラフ15) 。一方で、貯蓄2000万円世帯では6割が実施している(P.5表1)マネープラン(住宅ローンや教育費、生活費、老後への備えなどを考えるために、収入・支出・貯蓄の見込みなど現在から老後まで可視化すること)を立ててみたいと答えた人は約半数以上となり、総合的に自分の生活を老後まで設計したい意欲は高いことが分かりました。(グラフ16)

■All Aboutガイドによる解説①

コロナ禍で不安な時代、まだ機動力のあるアラフォーだからこそ、

副業や資産運用での収入確保が住宅ローン・老後不安払しょくへの道

All About「住宅ローン・住宅購入のお金」ガイド

大島 浩之(おおしま ひろゆき)

住宅ローンを切り口に、ライフプランニングを提案するCFP

上智大学文学部新聞学科卒業後、大手ハウスメーカーや不動産業者などを経て、現在では、FP試験の講師を務める傍ら、住宅ローンを切り口に、住宅購入をはじめとしたライフプランニングの相談を受ける。

■住宅ローンへの不安払拭のみならず、老後への備えとなるポイントは?

今回の調査結果では、住宅ローンに不安を持つ人が約7割と高く、先行き不透明なコロナ禍においては、当然の数字のように思えます。そして、この住宅ローンへの不安として、今後の金利動向が挙げられます。しかし、「景気が良くならない→所得が増えない」という状況では、金利だけが上昇するという可能性は低いといえます。そのため、心配すべきは、金利の変動リスクではなく、いかに収入を確保できるのかという点になります。

この点、住宅ローンに不安を持ちながらも、収入アップのために取り組んでいることが「ない」人の割合が3割を超えている調査結果は、危険な状態といえます。コロナ禍であるため、収入アップを目指しての「転職」は難しいにせよ、今の雇用された立場を守りながらも、「副業」や「共働き」などの労働収入のアップをはじめ、資産運用などで収入を確保する対策が必要となります。

調査結果では、定年退職以降も住宅ローンを支払う年数を組んでいる割合が過半数ですが、年金があてにならないアラフォー世代にとっては、機動力のある今だからこそ、安定した収入の確保によって、住宅ローンへの不安を払拭するとともに、計画的な繰り上げ返済を実行することが、老後への備えとなるポイントといえるでしょう。

■郊外移住のトレンドに乗る?乗らない?

安定した収入を確保する一方、比較的、物価の安い郊外に移住することも一つの対策といえます。そして、調査結果でも、三密回避や働き方の多様性の後押しもあって、郊外への移住を検討している割合が4割にも上っています。しかし、安易な郊外移住は禁物です。移住先が、地元などの地縁のある場所ならまだしも、Iターン的に移住を検討しているのであれば、まずは、「週末だけ訪れてみる→賃貸で暮らしてみる」というように、段階を踏むことがお勧めです。なぜならば、住宅ローンの最大のリスクは、月々の支払いリスクではなく、売却する時に希望額で売れないリスク、特に、住宅ローンの残債よりも低い価格でしか売れないリスクであるためです。

■最後に

これまで以上に、先行き不透明なコロナ禍においては、様々な対策をしていたにもかかわらず、収入減などを起因として、住宅ローンの返済が苦しくなるといった事態に直面するかもしれません。万一、そんな時であっても、金融機関に無断で滞納することだけは、絶対に避けてください。状況に応じて、返済計画を見直してもらえることがほとんどであるため、まずは、返済が苦しくなっている状況を金融機関の窓口に相談してみましょう。また、本リリース時点において、住宅ローンの返済自体を救済する制度はありませんが、自治体が利子を負担してくれる融資を利用したり、年金保険料等の猶予制度によって、少しでも支出を減らしたりすることが対策になります。

■All Aboutガイドによる解説②

現在と老後は、地続き。老後の暮らしのイメージを家族ですり合わせることが、老後破綻を防ぐ第一歩

All About「貯蓄」ガイド 西山 美紀(にしやま みき)

うるおいのある毎日のためのお金の使い方・貯め方を伝授

FP・コラムニスト。女性の生き方、出産・子育て、共働き、日々の暮らしとそれにまつわるマネーをテーマに『Oggi』『LEE』『ミモレ』『日経DUAL』等の女性誌、WEB等で取材執筆・連載多数。

■貯蓄2000万世帯の傾向から読み解く“お金との付き合い方”

先行き不透明な時代で、さらに長い長い人生です。お金の心配を抱える人が増えていますが、「まずは家計管理をしよう!」と短絡的に思いがち。1か月の収支を把握したり、小さなお金を節約したりということは大切なことですが、それだけでは近視眼的で、なかなかうまくいきません。夫婦や家族のやりたいことを確認し、そのために必要なお金がいくらかを考えるなど、長い目で人生をとらえてマネープランを立て、家族で共有していくことが大切です。

「何もかも節約しているはずなのに、なぜかお金が貯まらない」という方もよく見られますが、小さな出費の頻度がものすごく多いというケースがあります。貯蓄2000万円世帯が、ゼロ円世帯に比べて「出費にメリハリをつける意識をしている」が非常に多い結果が出ているように、かけるべきお金と抑えるべきお金を見極めて、満足感を高めつつ、無駄な出費を減らすことも必要です。また、「今後の大きな支出をある程度把握している」や「マネープラン(長期的な家計の支出スケジュール)を立てたことがある」も貯蓄2000万円世帯では大きな割合をしめているとおり、少し先のことを見通したうえで、貯蓄の計画を立て、実行に移していきたいところです。

■現在と老後は地続き!老後破綻しないためにアラフォー世代がしておいたほうがよいこととは?

現状の家計管理をしているほか、夫婦でマネープランを話し合える関係である割合は全体的に高い結果でしたが、一方で老後に向けて、仕事の引退時期をイメージしたり、親世代の金融資産を把握したりといったことは先延ばしにしがちです。また、老後資金準備の方法のひとつであるiDeCoについても調べておくことと、老後の大きな支出になりうる老後の住まいイメージについても、夫婦で話し合っておけるといいでしょう。老後は遠い先の話は不確定要素が多いうえ、目の前のお金のやりくりで精一杯という人も多いと思いますが、現在と老後は、地続きです。夫婦で老後についてどう考えているかをすり合わせるだけでも、今後の収入・支出・貯蓄への意識も大きく変わっていくと思います。

今の時代はSNSなどでさまざまな人の暮らしぶりを見る機会が増えました。目が肥えることで、「生活にかけたいお金」は増えていると思われます。実際に調査でも、6割以上の方が老後の生活費として400万円以上を希望しており、現在の老後の生活費の平均値(324万円)より高め。現在の老後世帯の持ち家比率が高いことや、アラフォー世代が老後にもらえる年金が目減りする可能性があることを考えると、老後によりよい暮らしをするには、早めに老後資金の備えをしっかりしていく必要があるでしょう。

とはいえ、「マネープランついて、何から考え始めたらよいのかまったくわからない」という方も多いと思います。例えば、日本FP協会のサイトにあり、無料で利用できる「ライフプラン診断」で、夫婦で話し合いながら数値を入力してみることもおすすめです。将来の収支や貯蓄の目安がグラフで見ることができ(もちろん長い人生ですから必ずしもその通りにならないかもしれませんが)、ある程度の“たたき台”があることでイメージがわき、夫婦や家族でお金の話がしやすくなります。大きなお金を貯めるには、貯蓄2000万円世帯でも「毎月確実に貯めている(積み立て等)」の割合が非常に高かったことからもわかりますが、小さなお金の積み立てから始まります。お金について考えだしたときがまさにスタート時で、ぜひ家族で今後のライフプランについて話し合いながら、同時に毎月積み立てていくことで、将来家族みんながやりたいことを叶えられるように準備していきましょう。

■調査概要

・対象エリア :一都三県(東京、神奈川県、千葉、埼玉)

・対象者条件 :35~49歳

・サンプル数 :計426名(男性:214名、女性212名)

・調査手法 :インターネット調査

・調査期間 :2020年9月15日~9月18日

■オールアバウトについて URL:http://corp.allabout.co.jp/

約1,300のテーマごとに、専門の知識や経験を持った人=「ガイド」が、その分野に関する信頼性の高い情報を提供する総合情報サイトを運営。2001年2月15日のサイトオープン以来、順調にユーザ数を伸ばし、月間総利用者数は約2,600万人(2020年5月実績)となっています。「あなたの明日が動きだす」というサイトスローガンのもと、システムだけでは到達しない満足度へ“人”がナビゲートするサービスです。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像