国内初、ローン申込から契約までのプロセスを共通化するプラットフォーム提供を決定~ローン業務全般のデジタル化を支援~

SMBCCFとNTTデータは、本サービスの提供により、金融機関および保証会社が抱える「システムコスト肥大化」、「事務オペレーション煩雑化」における課題をDXの実現により解決します。更に、金融機関および利用者に新しい価値を提供することで、個人向けローン市場の拡大に寄与し、業界のスタンダードとなることを目指します。

【背景】

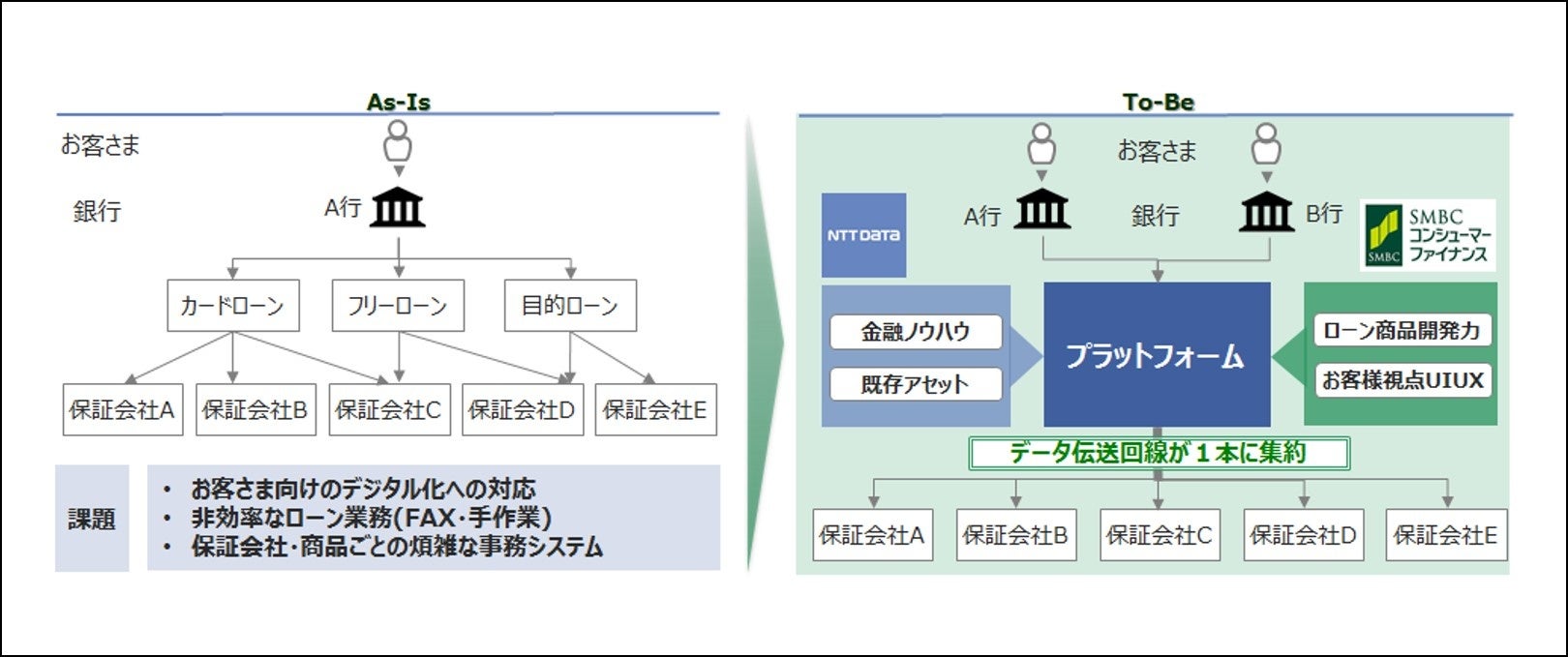

低金利環境や市場競争激化、人口減少等、金融機関のビジネス環境は厳しさを増しており、競争力の維持・向上のために各金融機関は申込~契約までを非対面で完結させる個人ローン商品の開発等、DXへの取り組みを加速させています。

しかし、個人ローンの分野においては、取り扱う商品の種類が多いこと、商品ごとに保証会社が異なるケースが多いこと等から、網羅的かつ抜本的な改善が進まず、金融機関と保証会社間のやり取りはFAXでの手続きが多く残っている状況です。そのため、金融機関・保証会社の双方にとって、システムとFAXの二重利用が続くことによるコストの肥大化や、事務オペレーションの複雑化が課題となっています。

SMBCCFとNTTデータは、これを業界全体の課題と捉え、網羅的かつ抜本的に解決するため、個人ローンを申込んだお客さま・金融機関・保証会社間のやりとりをデジタル化し、申込から契約締結までの手続きをWeb上で完結させる本サービスの提供を2023年9月より開始します。

【図1】課題と解決方向

【概要】

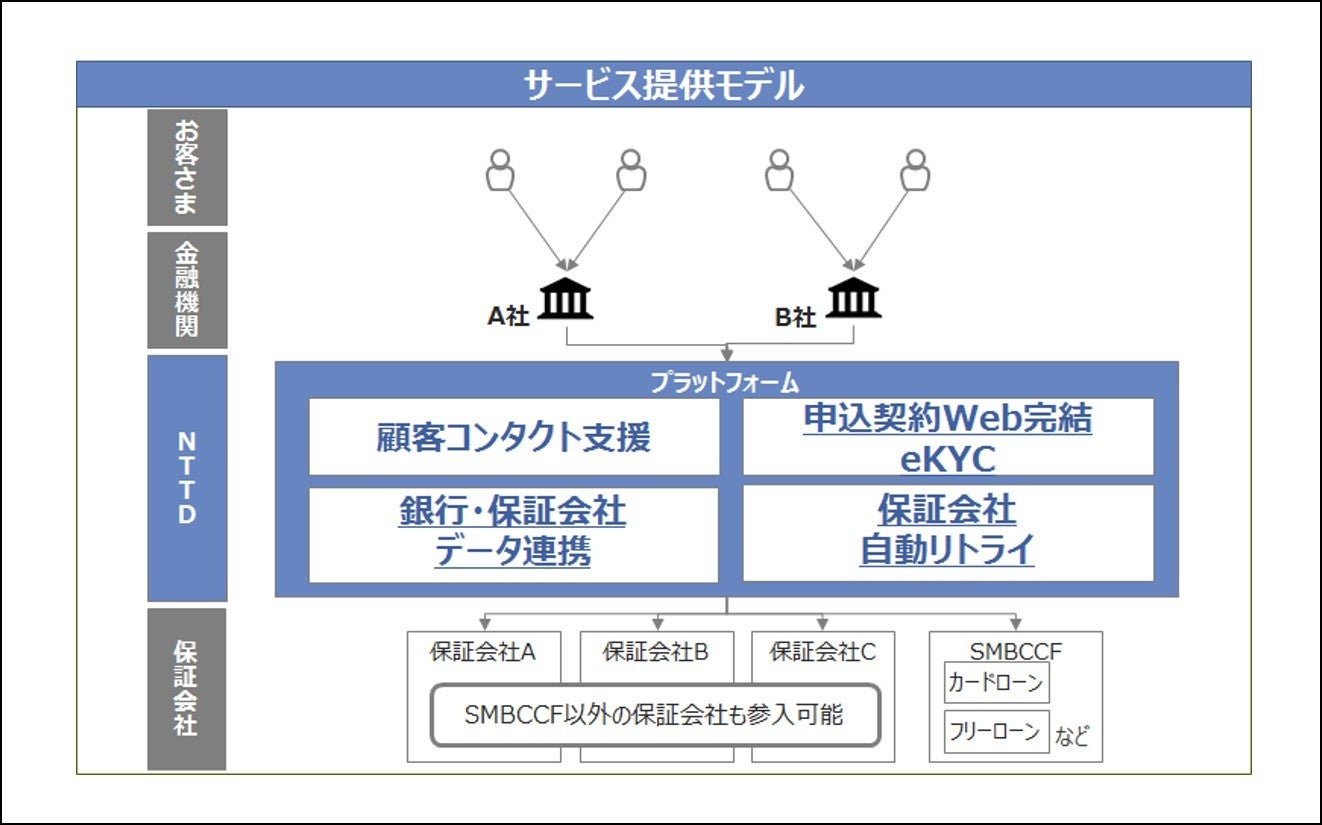

本サービスは、金融機関で個人ローンを利用するお客さま、金融機関や保証会社に対し、個人ローンの申込から契約締結までに必要となる各種機能をSaaS型※1で提供するものです。本サービスによるお客さまの利便性向上および、ローン申込の成約率向上に寄与いたします。代表的なメリットは以下の通りです。

※1「Software as a Service」の略称。ベンダーが提供するクラウドサーバーにあるソフトウェアをインターネット経由で利用する仕組み

1.Web上で申込から契約締結までを完結

個人ローンの申込から契約締結まで、全てWeb上で完結させる機能を提供します。また、eKYC※2による本人認証も標準搭載し、スマホ一台でお客さまの申込が完結する仕組みをご提供します。

※2「electronic Know Your Customer」の略称。オンライン上で本人確認を完結するための技術

2.プラットフォームをHUBとした保証会社とのデータ連携

個人ローンは多品種かつ保証会社も複数のため、個別対応が必要となり伝送化が進み辛い状況です。そこで、本サービスをHUBとすることで現在FAXが主体となっている各金融機関と保証会社間のやりとりのデータ伝送化による業務効率向上を実現します。

3.自動リトライ※3 機能

金融機関では、お客さまの資金ニーズに幅広く応えるため、一つの個人ローン商品に対して、保証会社A、保証会社Bといったように、複数の保証会社と提携しているケースがあります。この保証会社Aの結果を確認し、保証会社Bに依頼する自動リトライ業務を本サービスがシステム的に対応することで、迅速な審査体制を構築します。また、これまで一つの保証会社しか提携のなかった商品へ保証会社の追加が容易となることで、ローン審査の成約率向上に貢献します。

※3保証会社Aの審査結果が否決だった場合に、改めて保証会社Bに審査依頼すること

4.顧客コンタクト支援

お客さまからの個人ローンの申込に伴い、Web上に開設する「マイページ」を通じて、お客さまに対して入力不備や必要書類の再提出等の事務連絡が可能となります。旧来、お客さまとのコミュニケーション手段は電話・郵送・来店・FAXでしたが、Webを活用することにより、物理的・時間的な制約から解放され、業務効率化に繋がり、お客さまの利便性も向上します。

【図2】サービスの全体イメージ

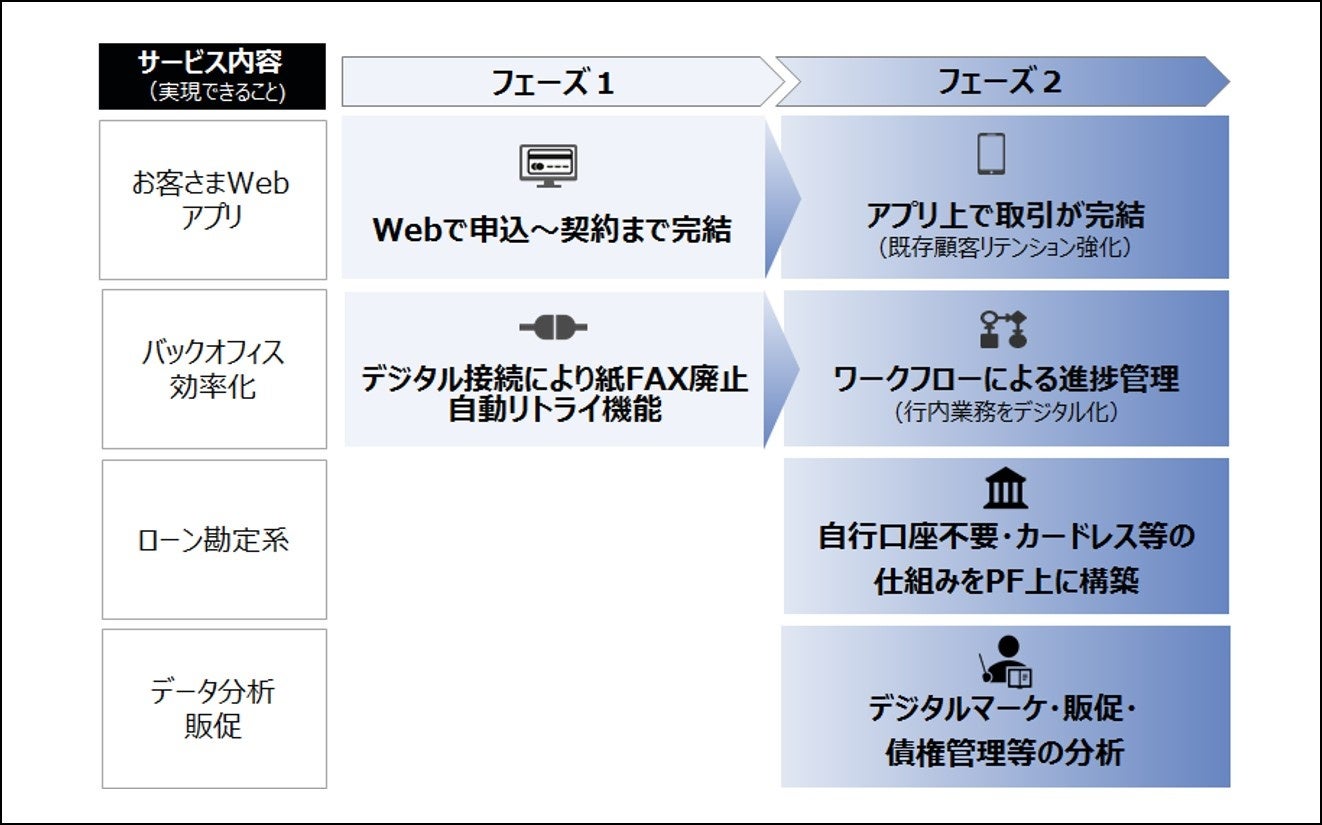

【今後について】

今後は、アプリ機能の提供、カードレスや他行口座における借入・返済を実現するデジタルカードローン機能、デジタルマーケティング等、追加機能・サービスの提供に向け機能を拡張していきます。

【図3】将来的なロードマップイメージ

以上

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像