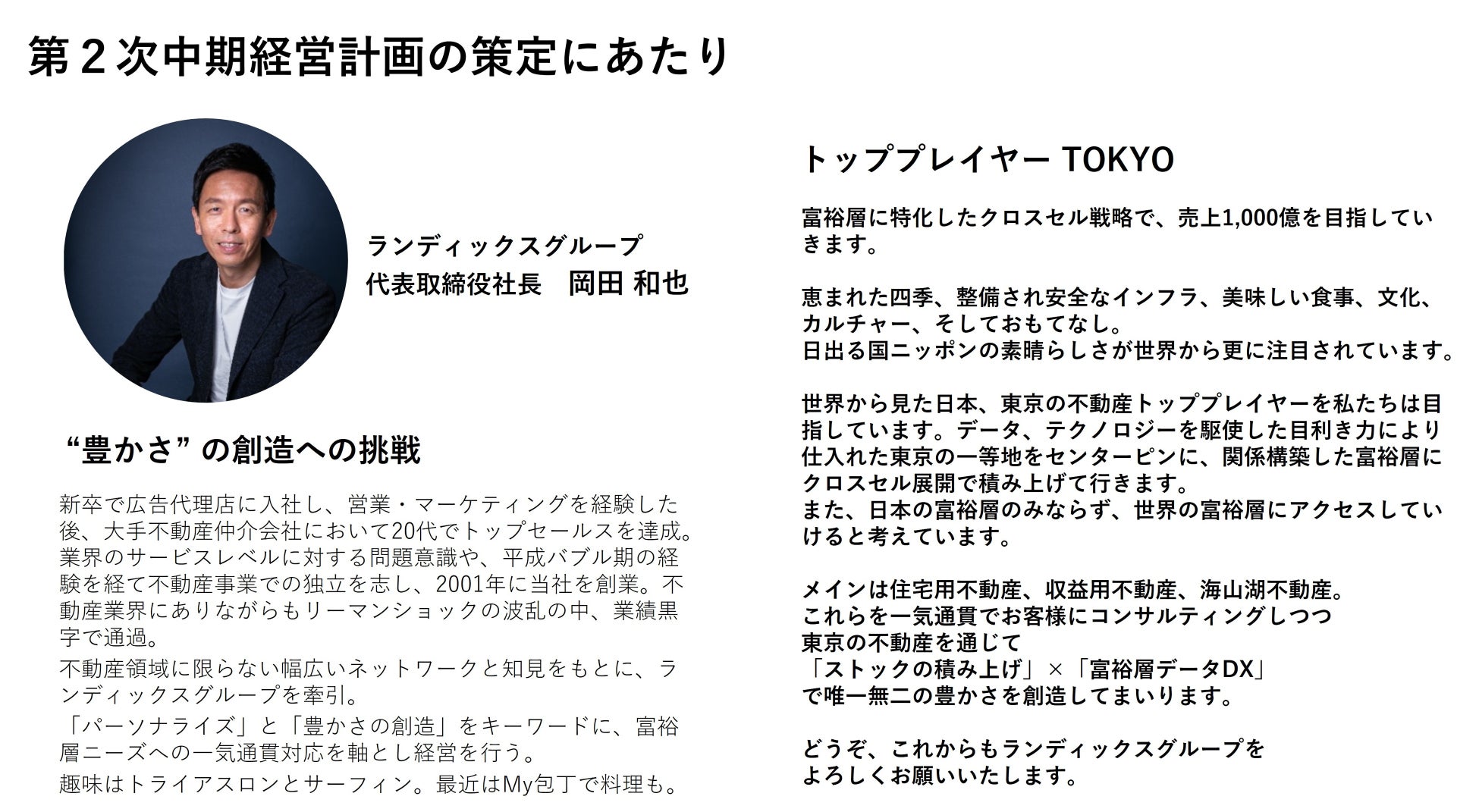

第2次中期経営計画(26/3期~28/3期)を発表しました

“世界の中の東京”における富裕層向け不動産の第一想起企業へ

当社ランディックスの第2次中期経営計画(26/3期~28/3期)を発表いたしました。

グループビジョンは

”トッププレイヤーTOKYO”です。

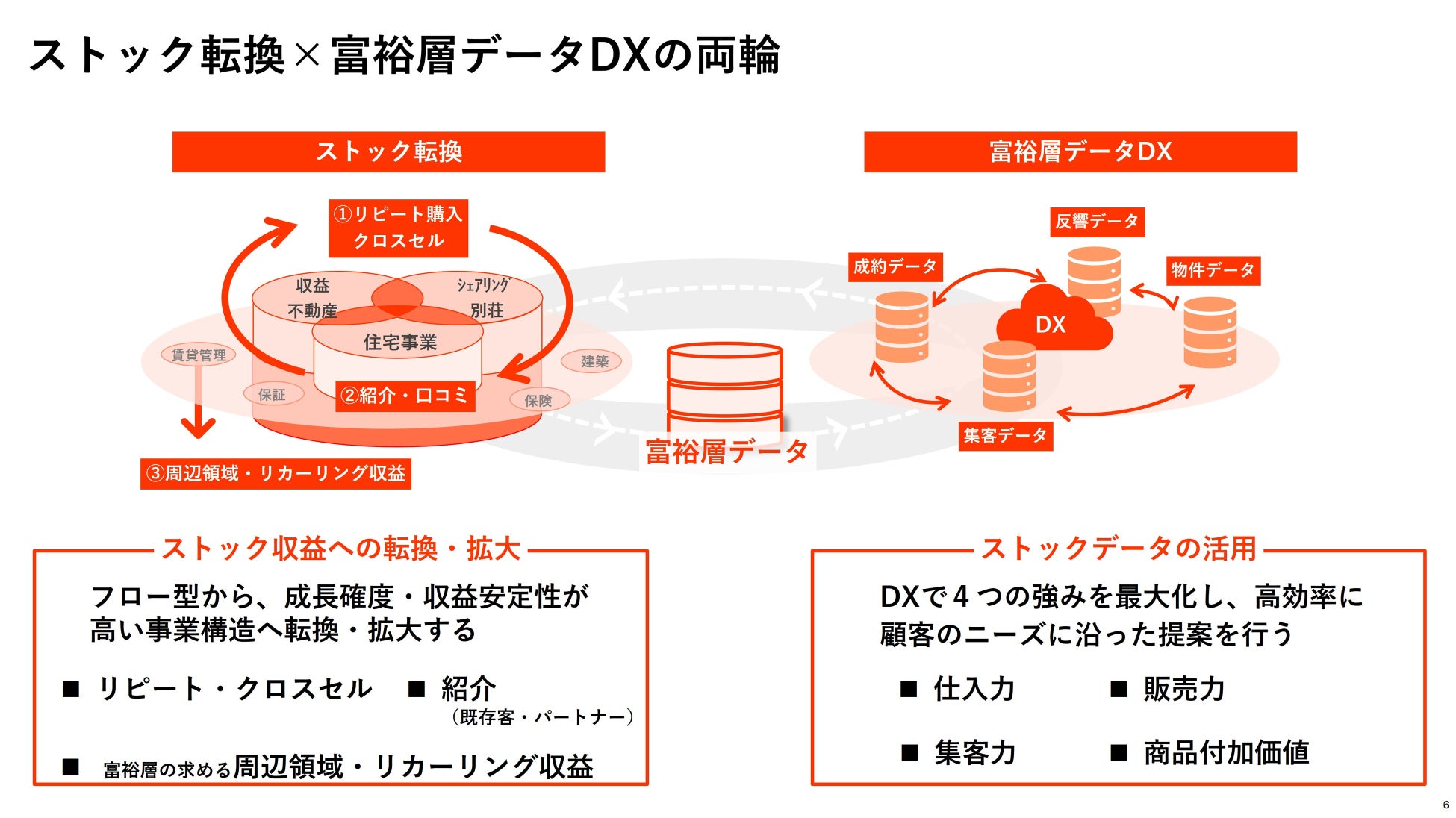

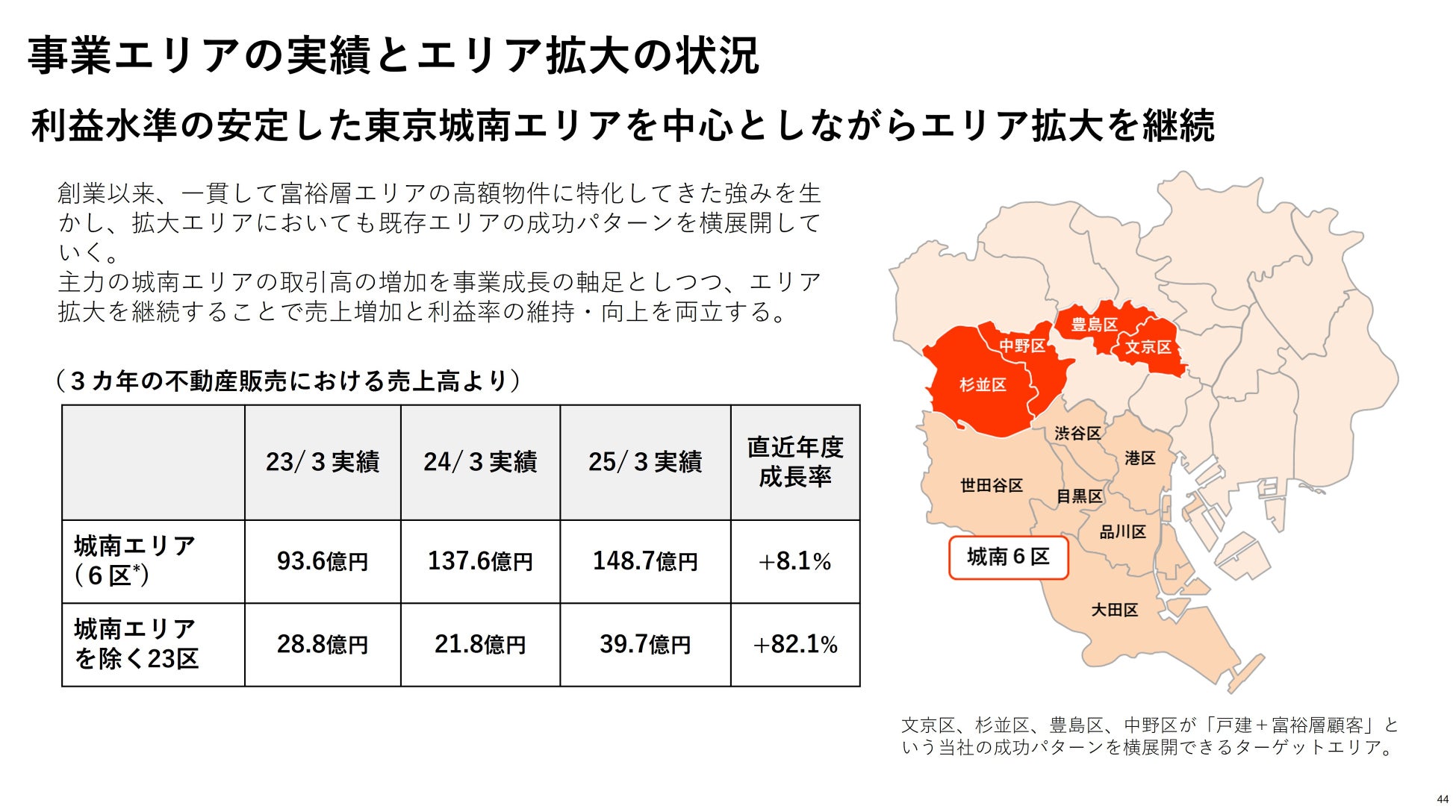

「ストック転換」×「富裕層データDX」をキーワードに、安定的かつ高い成長性を継続していきます。

ストック性のあるビジネスモデルを理解いただき、過去の成長実績とあわせて、これからのランディックスグループ3年間の成長に期待感を持って頂きたいと考えています。

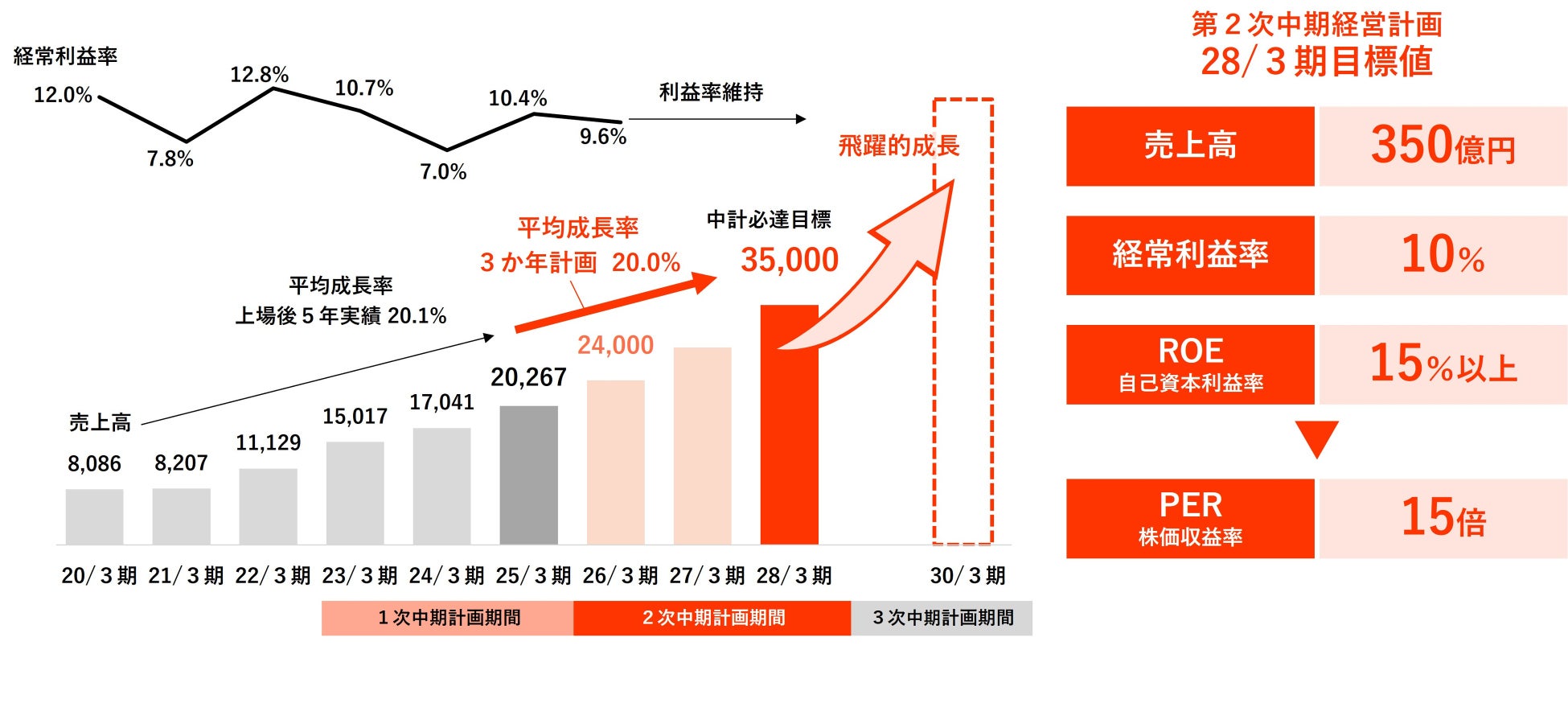

3か年の数値目標

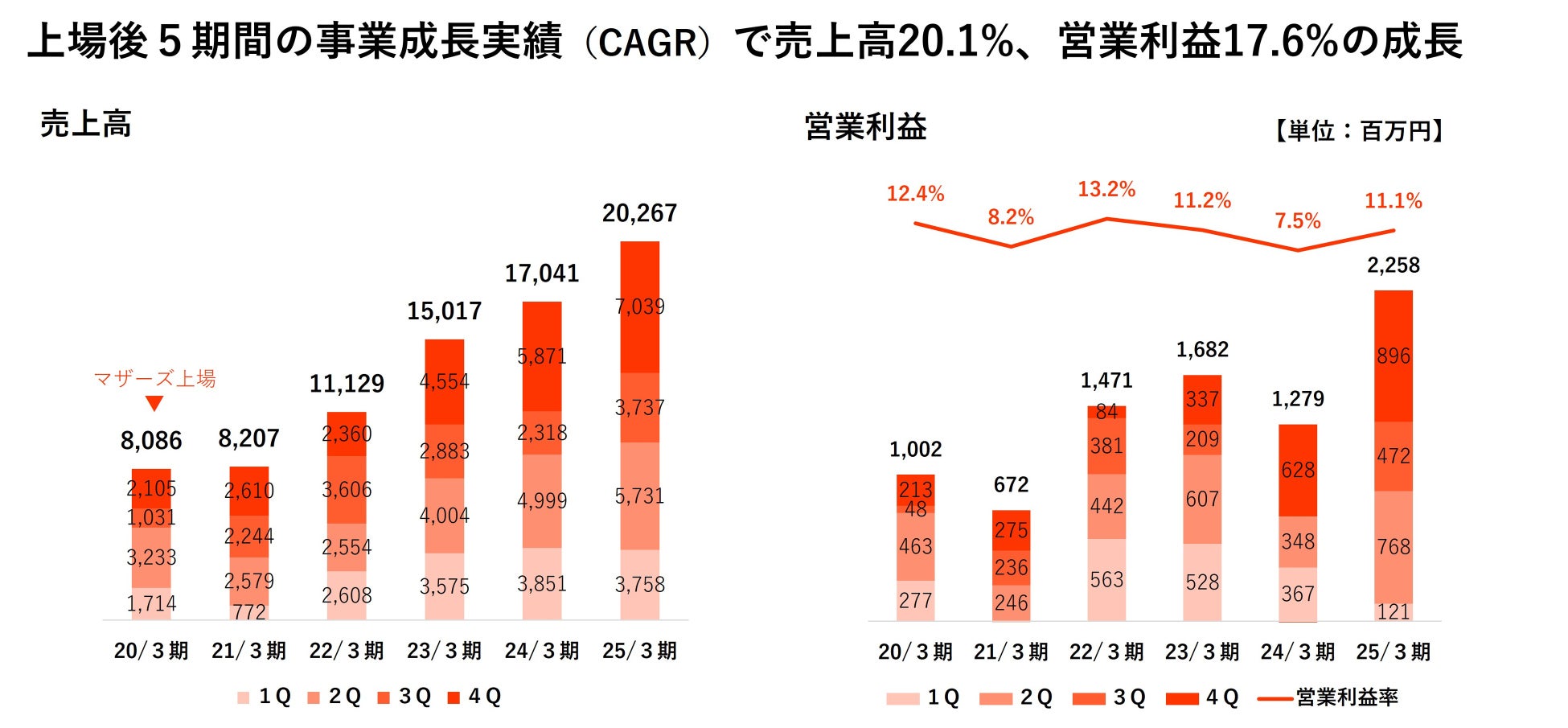

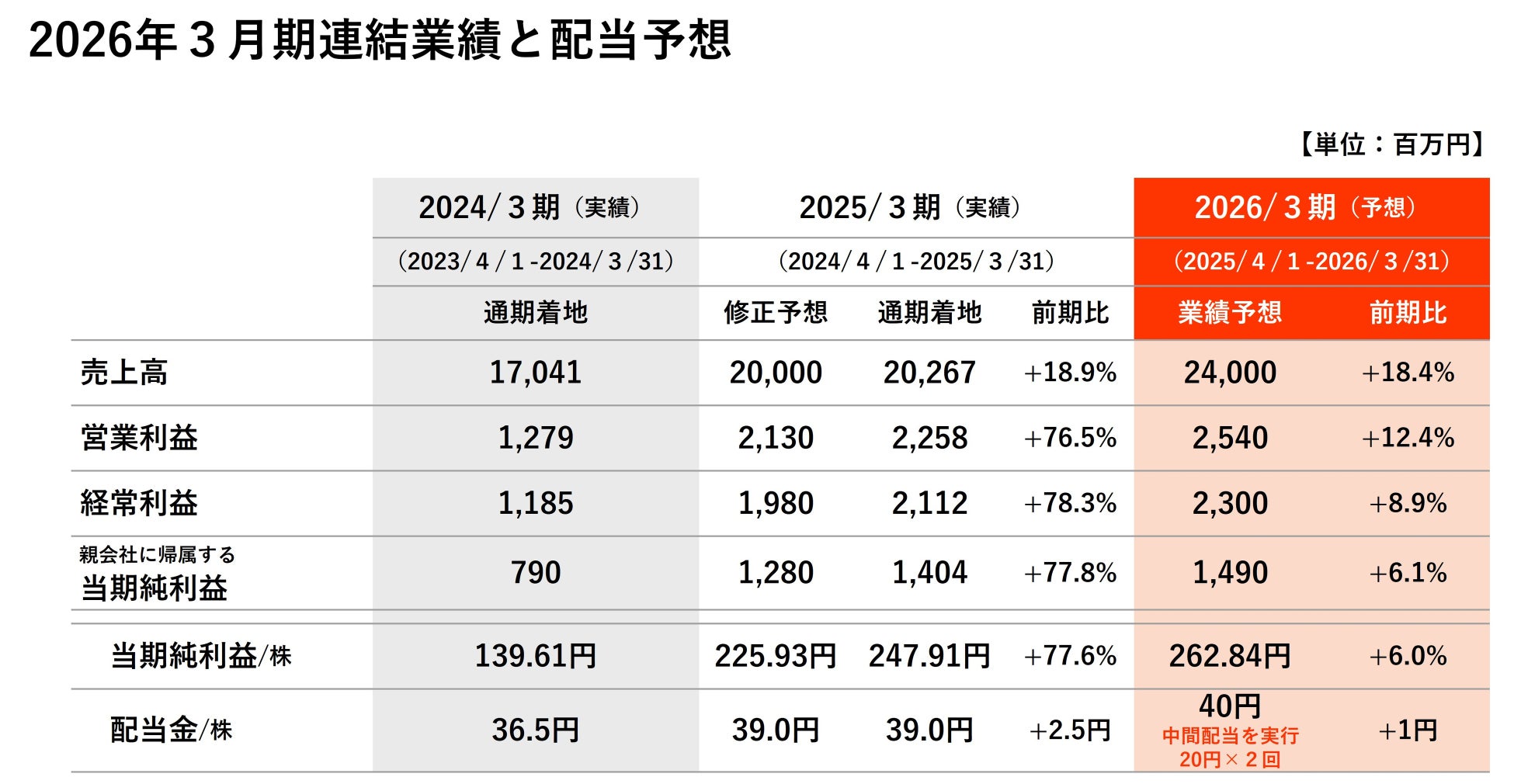

ランディックスは、上場後の5年間で年平均20.1%の売上高成長をし、売上も利益も2.5倍程度に成長しました。

この成長を継続することで、28/3期の350億円、経常利益率10%を達成していきます。

売上高350億円、経常利益率10%、ROE15%については、過去の成長ペースを継続し、必達目標として設定しています。第1次中期計画では、当初目標である300億円を下方修正する結果となり、202億円の着地となった苦い経験から、今回の350億円については実績に基づいた着実な計画を発表し、確実に達成するという意識でおります。

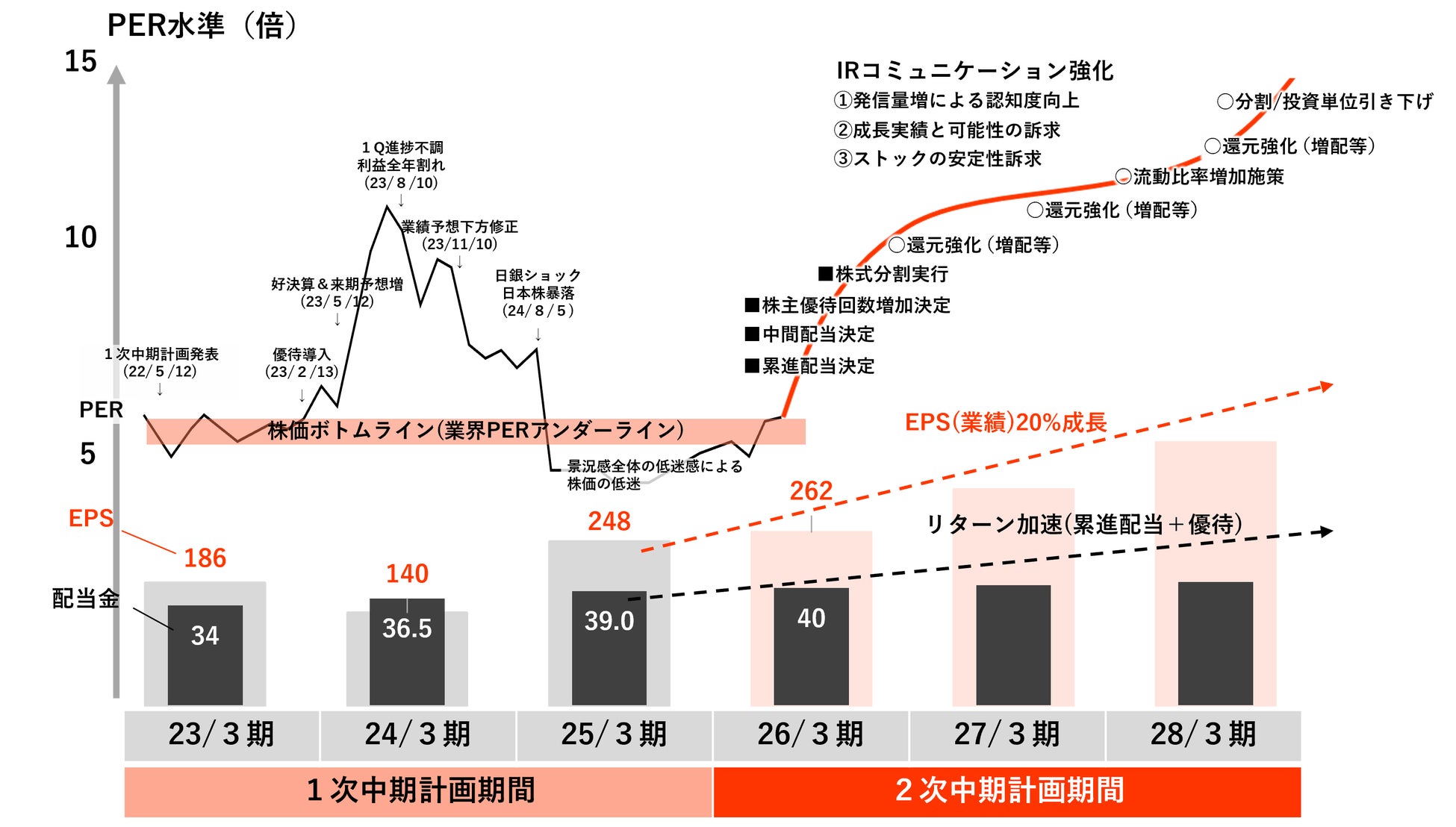

一方で中期計画発表後、PER15倍目標については、個人投資家の方々からは「ちょっと高い目標なのでは?」というお声を頂いておりますが、当社の成長性に鑑みれば、進行期の当期純利益E(Earning)に対する妥当な期待値R(Ratio)だと考えています。

企業価値向上に向けた3つの視点

今後3か年の企業価値向上へ向けて3つの視点を重視していきます。

① キャピタルゲイン

一つの単純な分解式として

株価=EPS×PER ということができます。

EPSの年20%成長(=つまり、株価の年20%成長)はベースラインとして、PERについて大きな向上を目指していきます。現状(2025年6月末)で6.5倍程度のPERとなっていますが、これを15倍まで引き上げていきます。

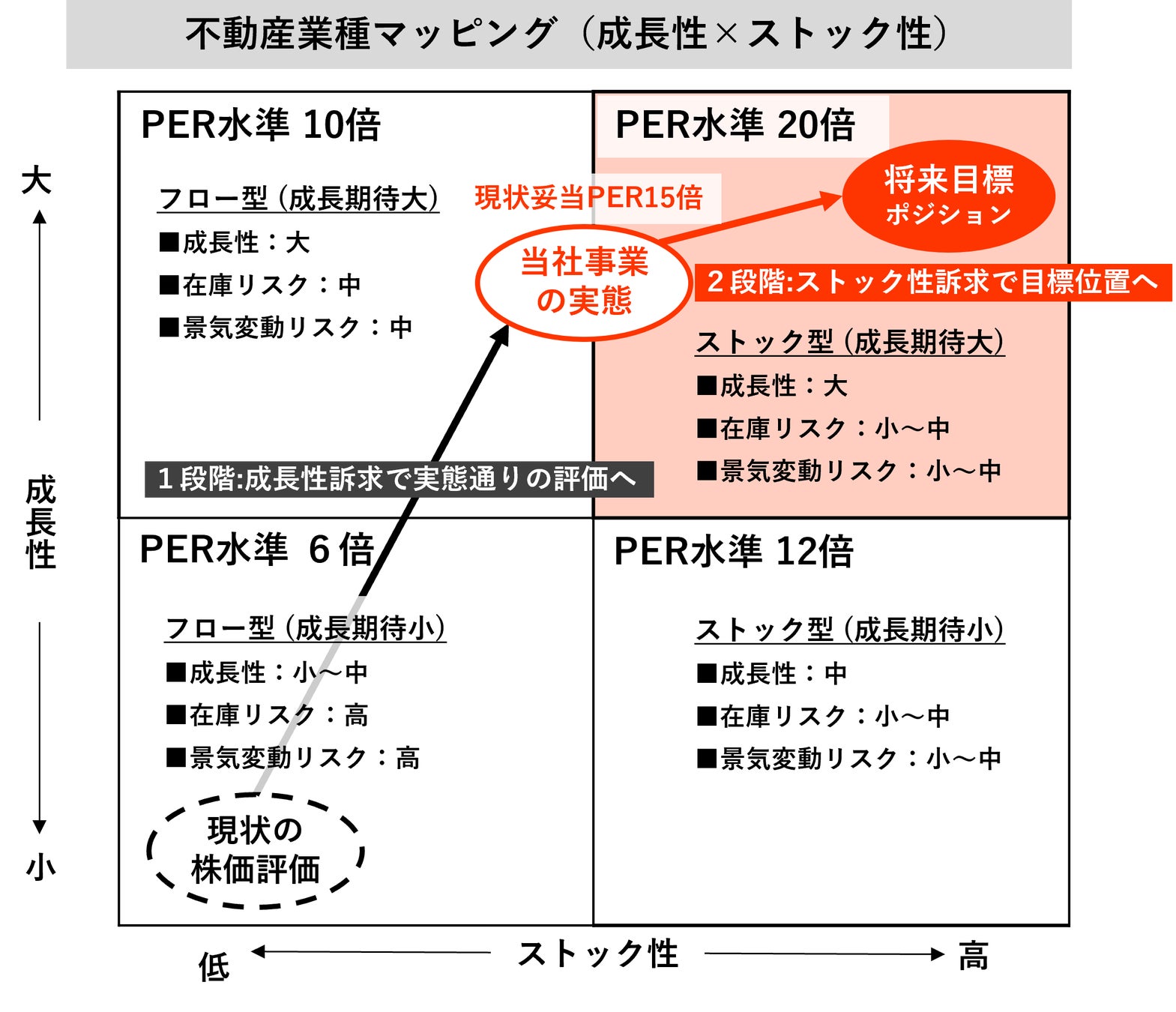

↓の図は不動産業界におけるPERの高低について認識イメージを図式化したものです。

基本的に、不動産銘柄というのは、利益水準や成長実績があったとしても、PER評価がとても低い傾向にあります。

業績が景況感に左右されやすいと思われるために(粗利マイナスなどの赤転落等の在庫リスク、金利上昇による急激な業績悪化・販売不振リスク等)、将来の業績の成長期待が今期の株価に織りまれないことが、その大きな要因の一つです。

一方で

-

事業の成長性が高く(年10%以上の成長実績がある)

-

ストック性が高い(安定的な収益構造がある)

場合には、不動産セクターであっても比較的高いPERがついている会社があります。(具体的な社名についての言及は控えさせて頂きますが。)

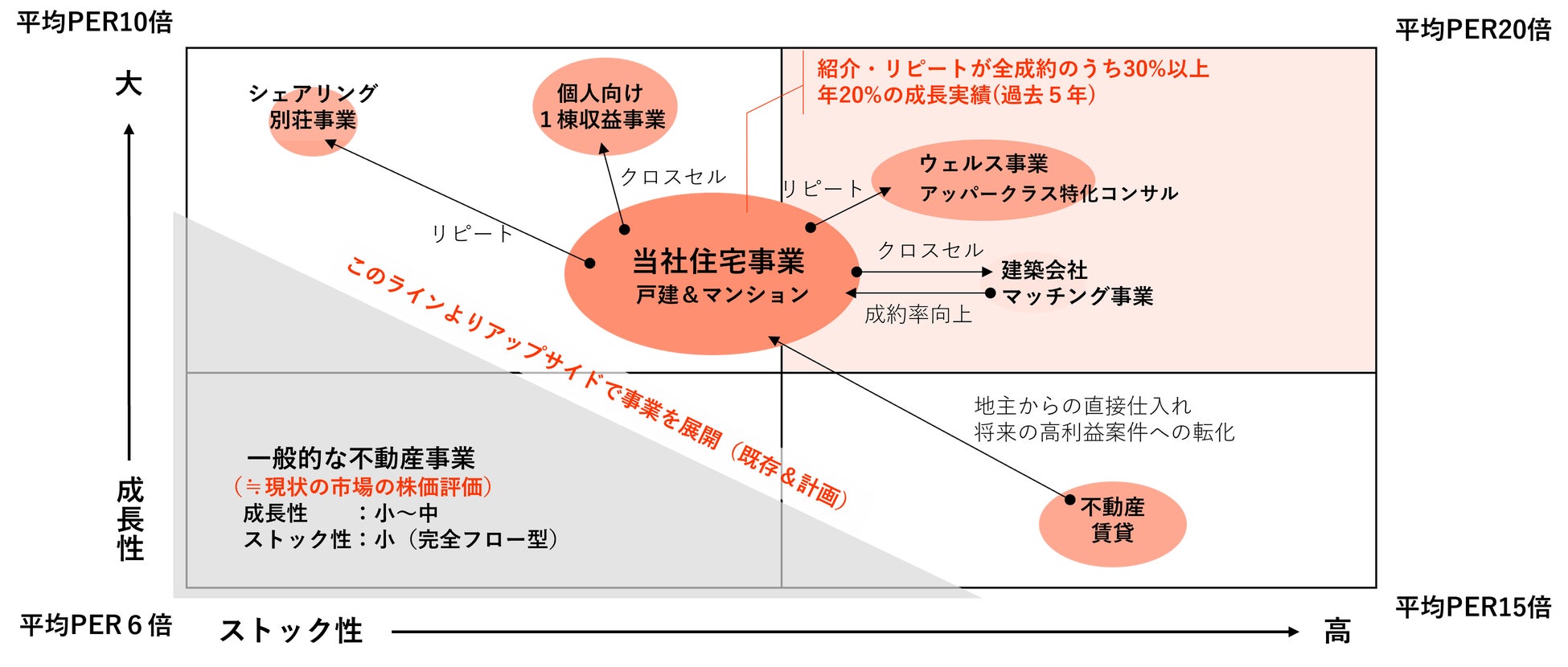

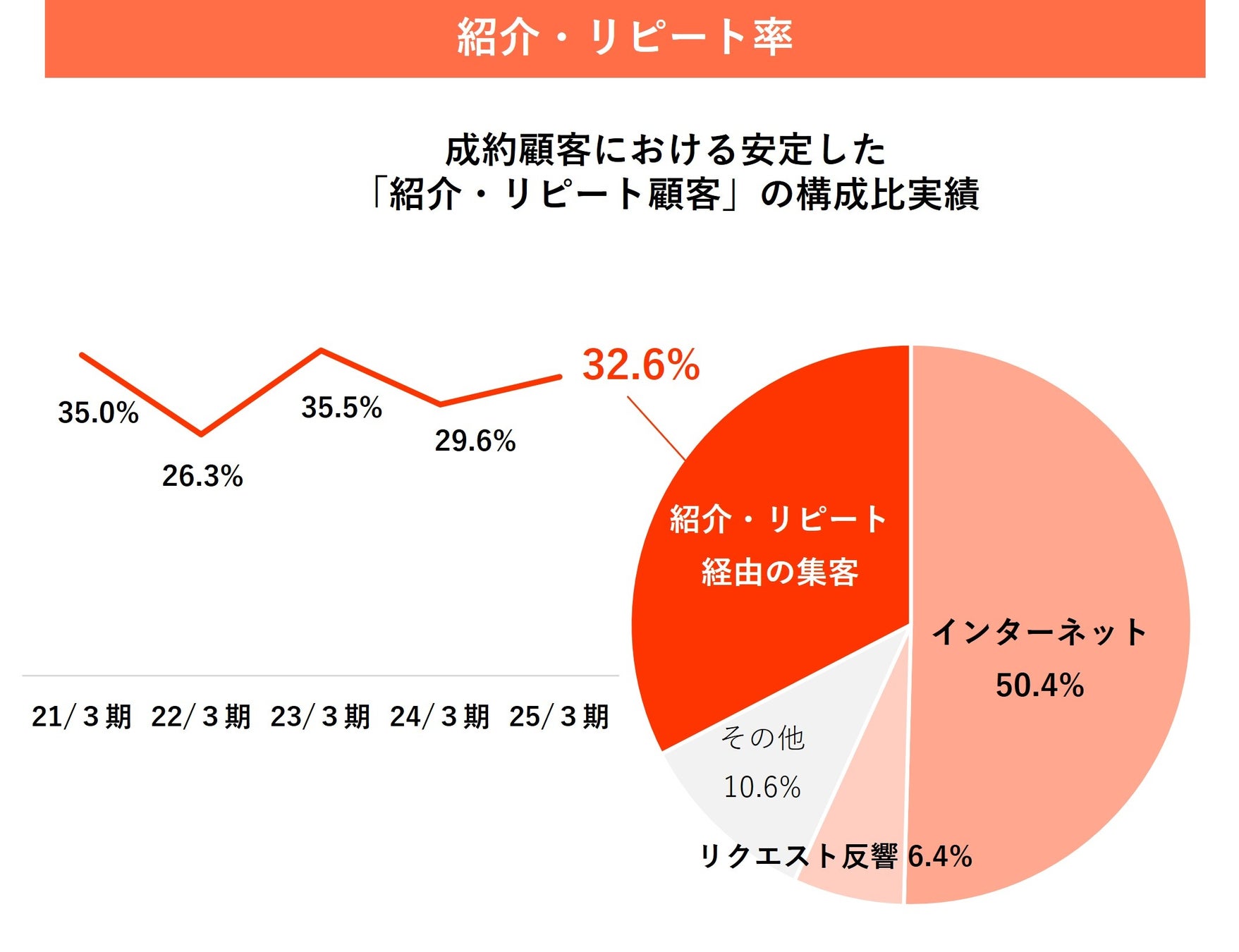

この点、当社においては既存事業において「成約の30%以上が紹介・リピートによる取引」であり、「事業間の相互送客(=クロスセル)」があることで、安定的な収益を上げることが可能です。

また、過去5年間の成長実績として年20%の事業成長をしているため、現状でPER15倍程度に評価されることが妥当であると考えています。

既存の事業でもPER15倍程度の実力値があると考えていますが、今後の事業展開では、ストック性・成長性ともにしっかりと株価を意識したうえで市場での評価が高まるような事業展開を行っていきます。

②インカムゲイン

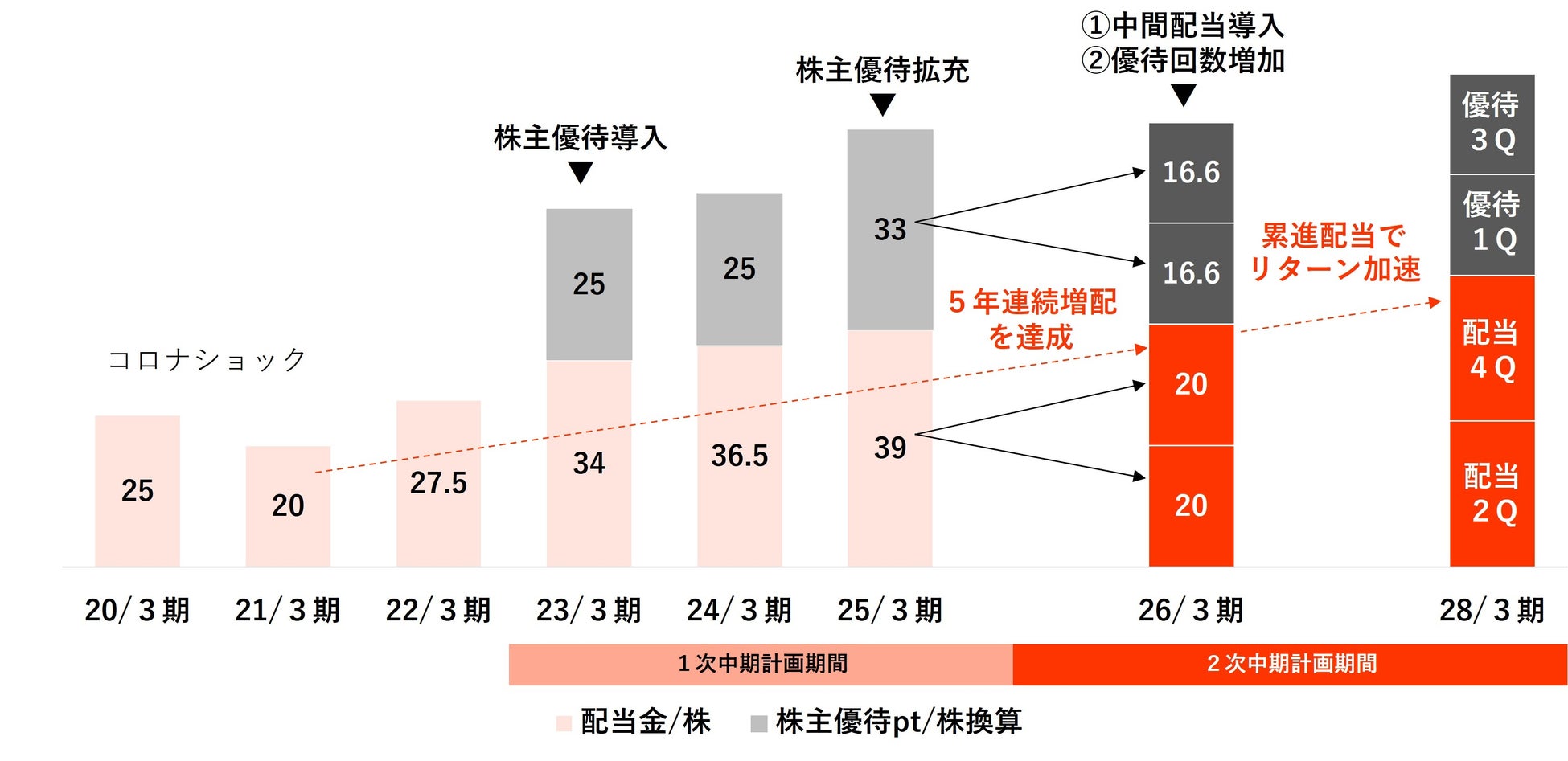

25/3期の本決算において配当の累進配当&中間配当開始、および株主優待の回数増加を発表しました。

四半期ごとに何かやってくる、という状態になっています。

短いスパンで株主還元があることで、出来高を喚起するとともに、株主様にとって長期的に持ちやすくなります。

③ROE(自己資本利益率)

ROEについては、15%以上の継続を目標としています。

ここでは、デュポン分解を行って、ROEの解像度を上げて説明します。

当期純利益率:

業績目標である経常利益率10%が達成されれば、6.5%程度の当期純利益率になります。

財務レバレッジ:

財務レバレッジの上昇(=自己資本比率の低下)はROEの向上要因ですが、不動産業においては必ずしもプラスではありません。しかし、当社では自己資本比率が40%と高く、安定した需要が見込まれる住宅用在庫がメインとなっているため、現状は財務レバレッジが上昇しても事業としての安全性は保ったまま、ROE上昇に寄与することが可能です。

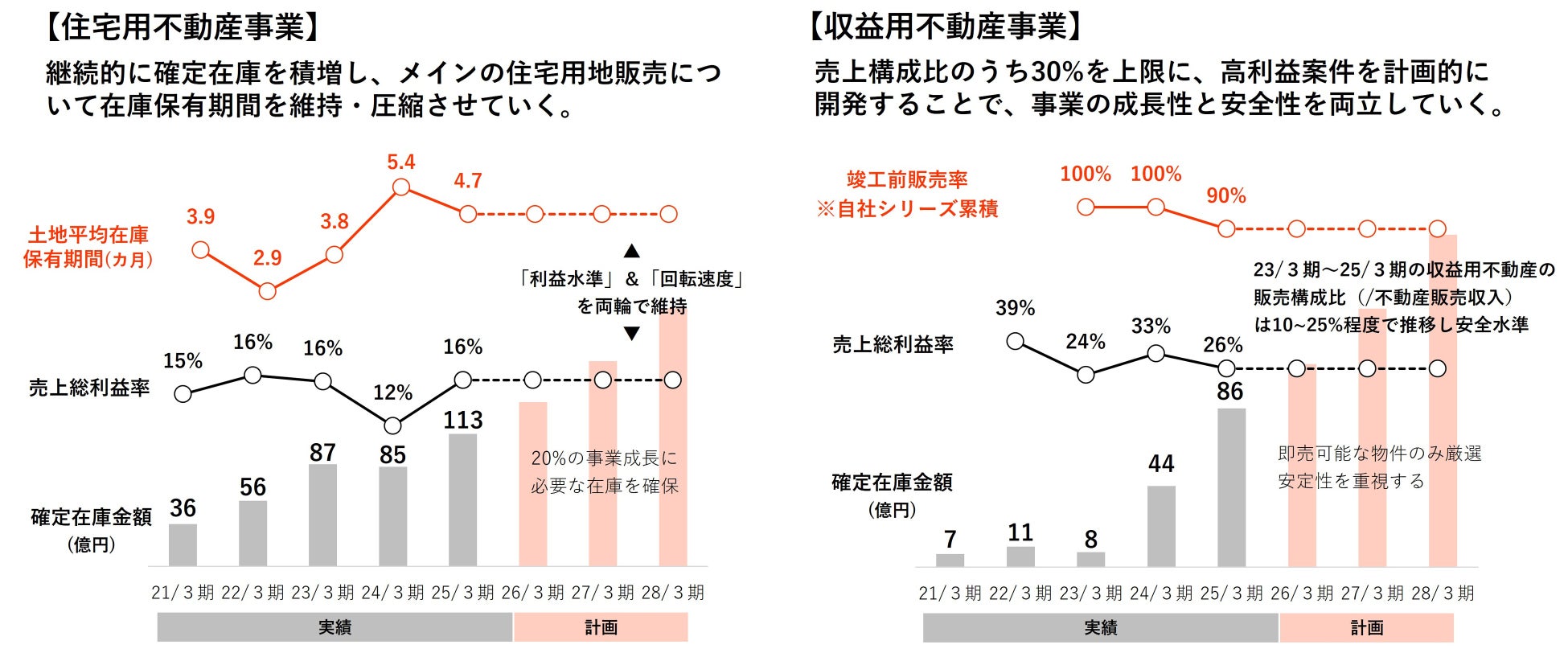

総資産回転率:

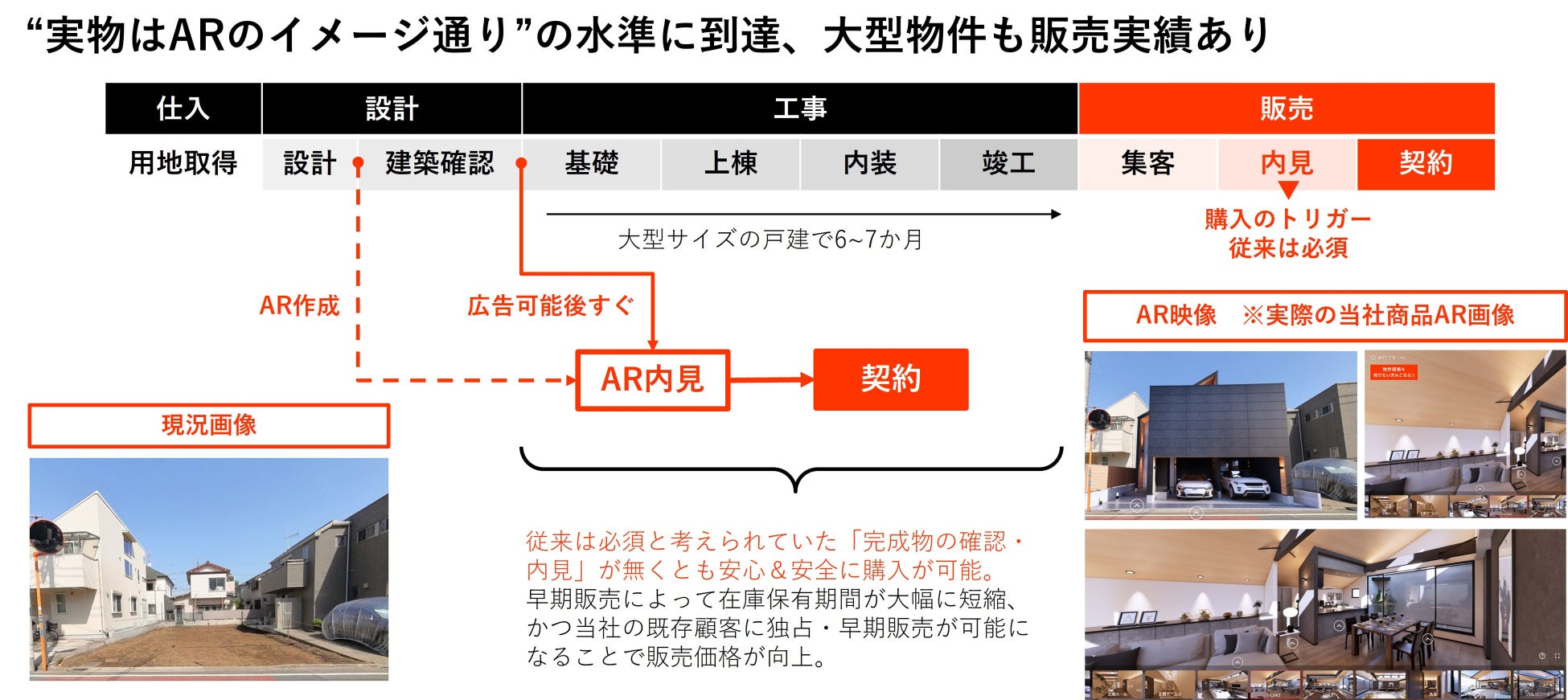

総資産回転率は過去1前後で安定しています。コア事業である住宅用地販売において5か月以内の在庫保有期間を維持・圧縮し、かつ収益用不動産は売上構成比30%以内に収めることで、最小限のB/Sで効率的に売上高を創出していきます。

成長戦略

繰り返しですが、当社の成長戦略は

「ストック転換」 × 「富裕層データDX」

の2軸です。

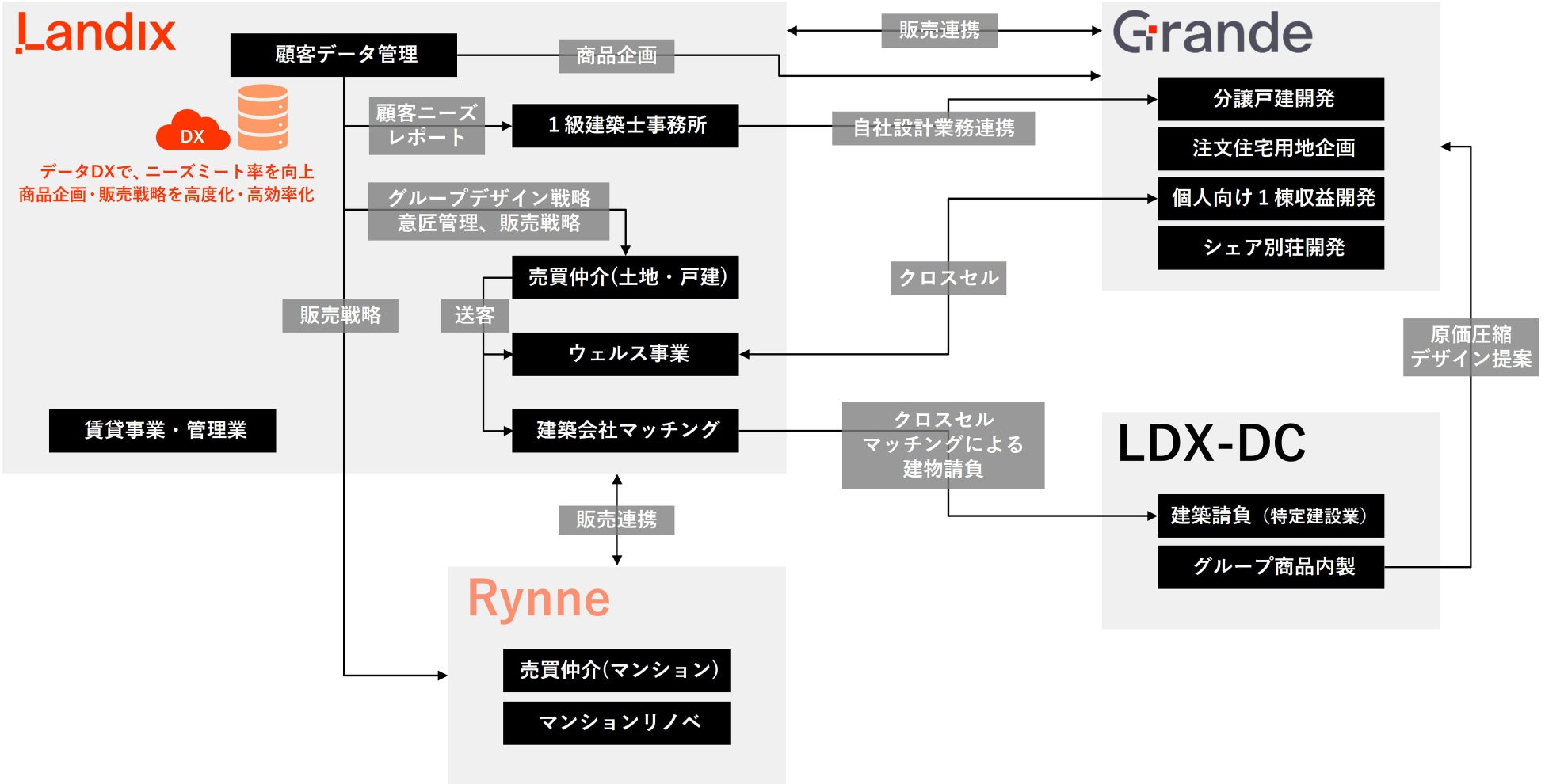

①富裕層に特化したクロスセル戦略

過去3年間(第1次中期計画期間)にはクロスセル体制の構築、データ活用のベースを整えてきましたが、お客様へのクロスセル(住宅購入→投資用物件購入、別荘購入。土地購入→建築請負販促費獲得、戸建⇔マンション相互商品の紹介など)だけでなく、グループ間の事業シナジーも強化されています。

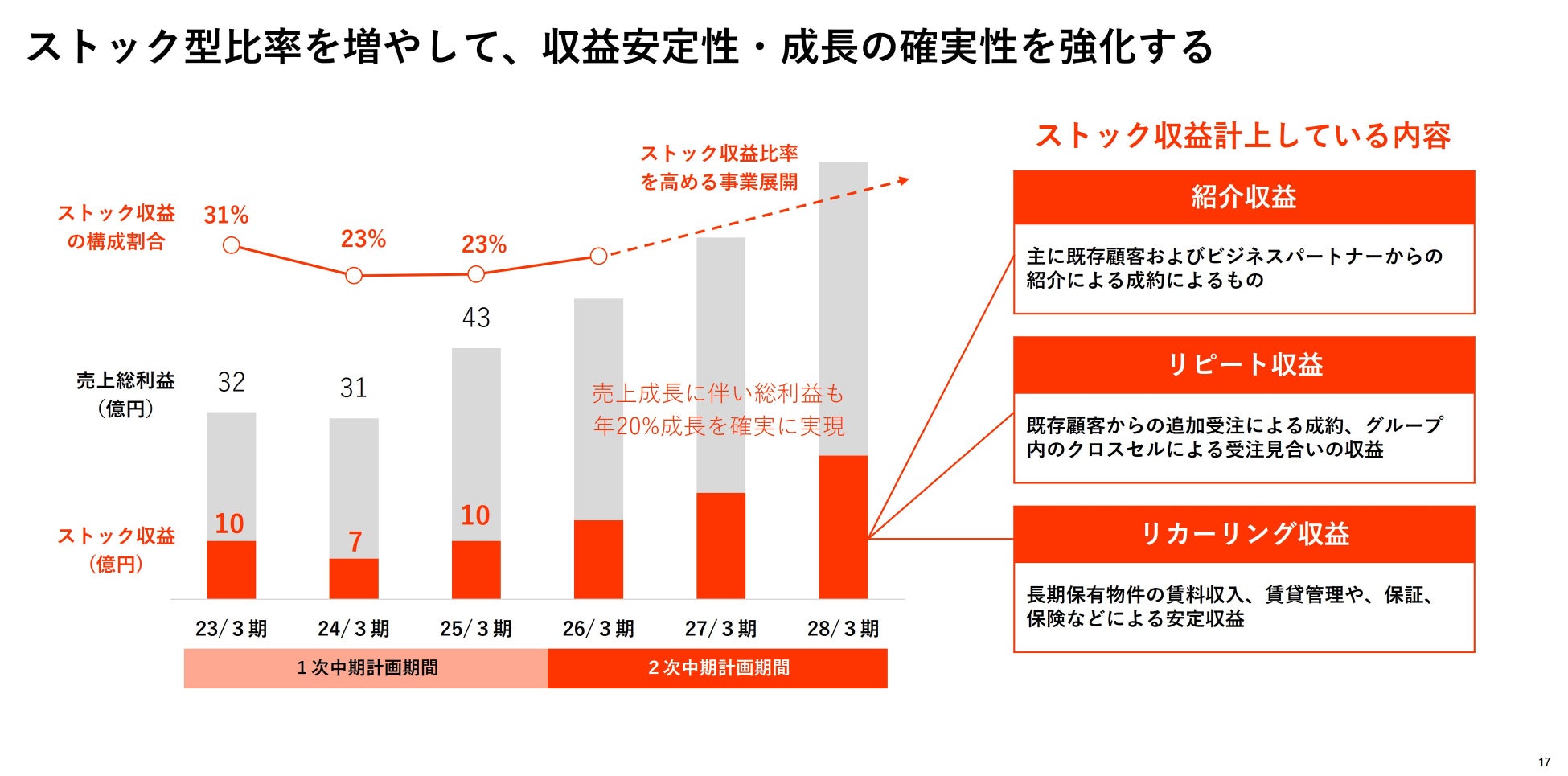

②ストック収益

冒頭、今回の中期計画のIRのポイントとして「安定性」を伝えていく、ということを申し上げました。

当社では、創業より25年間蓄積した潤沢な顧客層からの紹介リピートが継続的に発生しており、この部分がビジネスモデルとしてのストック性がある部分です。また、当社の特異な経営資源が実現している、他社には無い強みでもあります。

紹介顧客、リピート顧客、リカーリング収益(管理や長期保有物件の賃料収入)による売上総利益見合い部分を集計したものが下記の図です。

過去20%を超過しており、今後も紹介・リピート顧客を増やしていくことで、このストック性を強化していきます。

※例えば、現在では個人向け1棟収益不動産の自社開発、販売を行っていますが、この賃貸付け→その後の賃貸管理業→保証業務などグループで収益として取り込むために、不動産管理会社のM&Aなどは継続的に検討していますが、これなどは非常に実現性の高いストック収益となる見込みです。

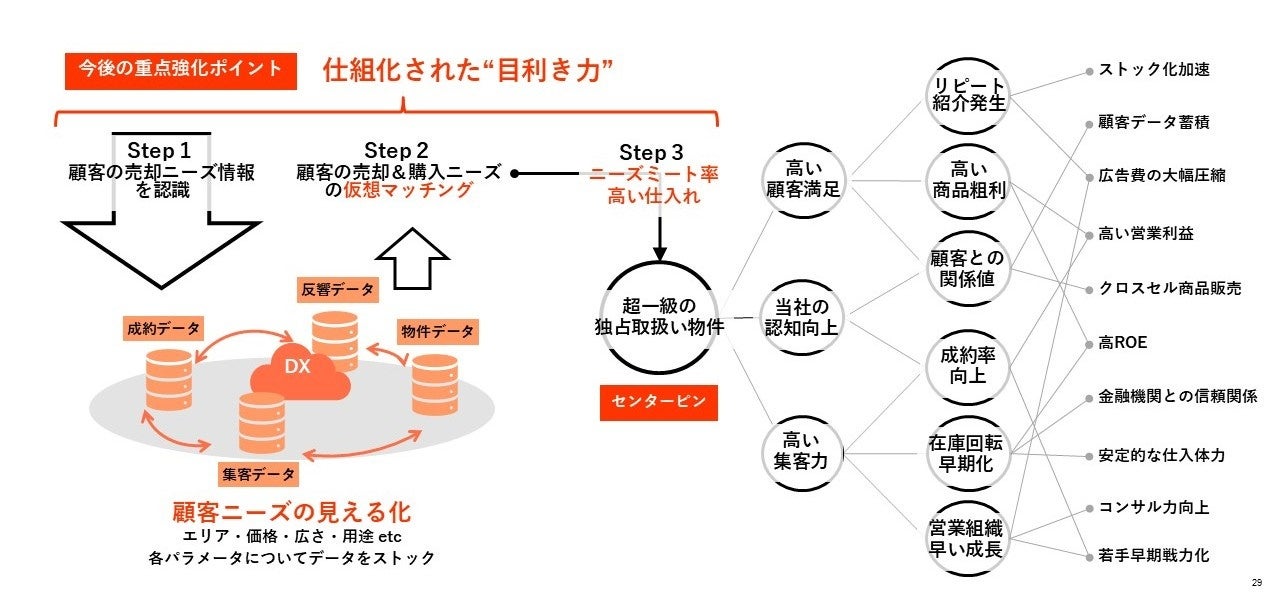

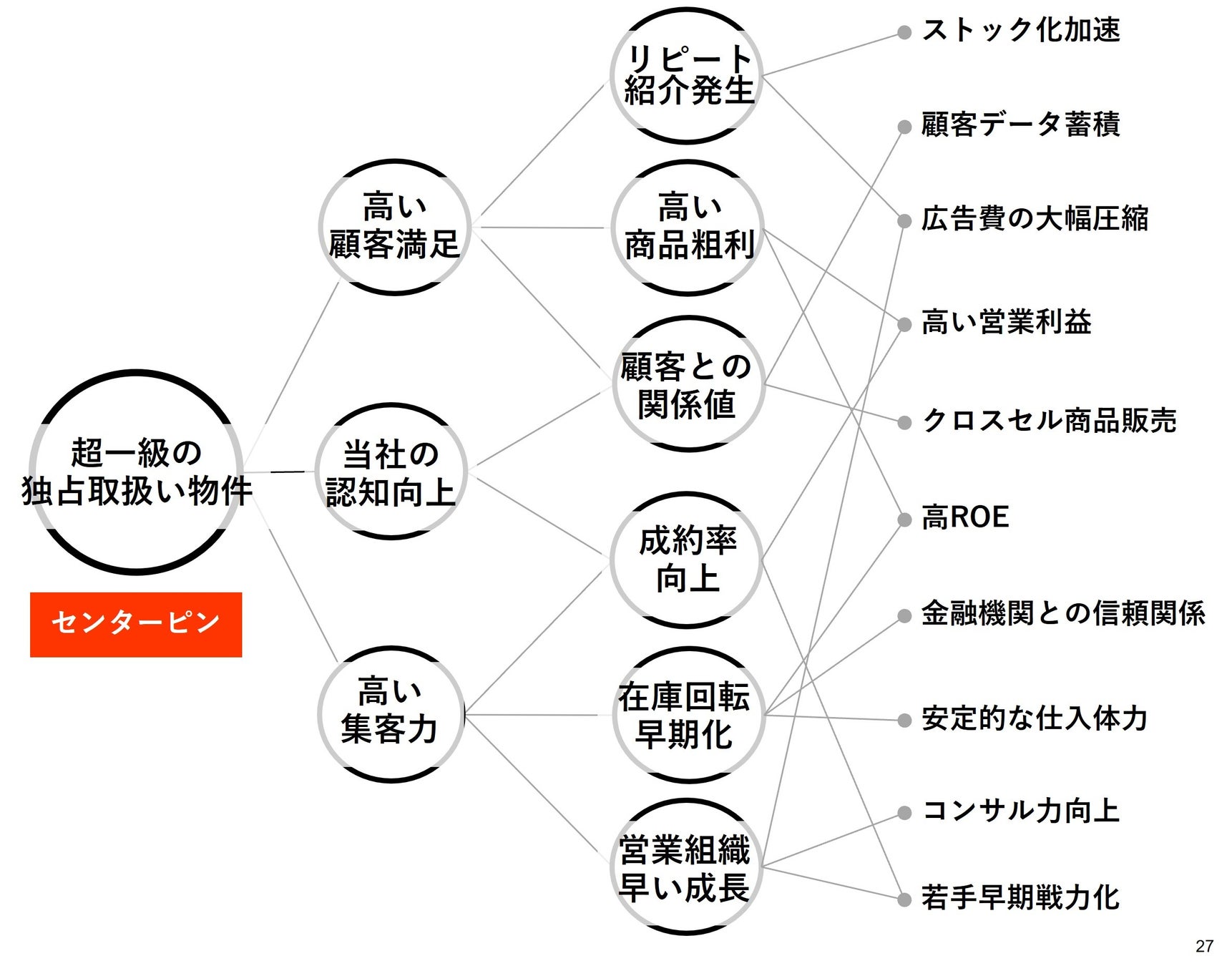

③目利き力の仕組化でセンターピンを倒す

当社では顧客データの蓄積を重視しています。

お客様の販売ニーズを社内の取引データ&購入ニーズデータと突合することで、社内で仮想的なマッチング確度を確認し、仕入れを実行します。

不動産業における仕入というのは属人化しがちですが、顧客満足度を高め→紹介・リピートを増やし→高い集客率を確保(≒早い在庫回転)することが重要な当社にとって、この仕入れのポイントである目利き力の仕組化が重要です。

そしてこの顧客のニーズミート率の高い仕入れを行うことで、超一級の当社しか扱えない商品をラインナップすることが可能となります。

この、良質な当社独占物件が当社事業のセンターピンであると考えています。

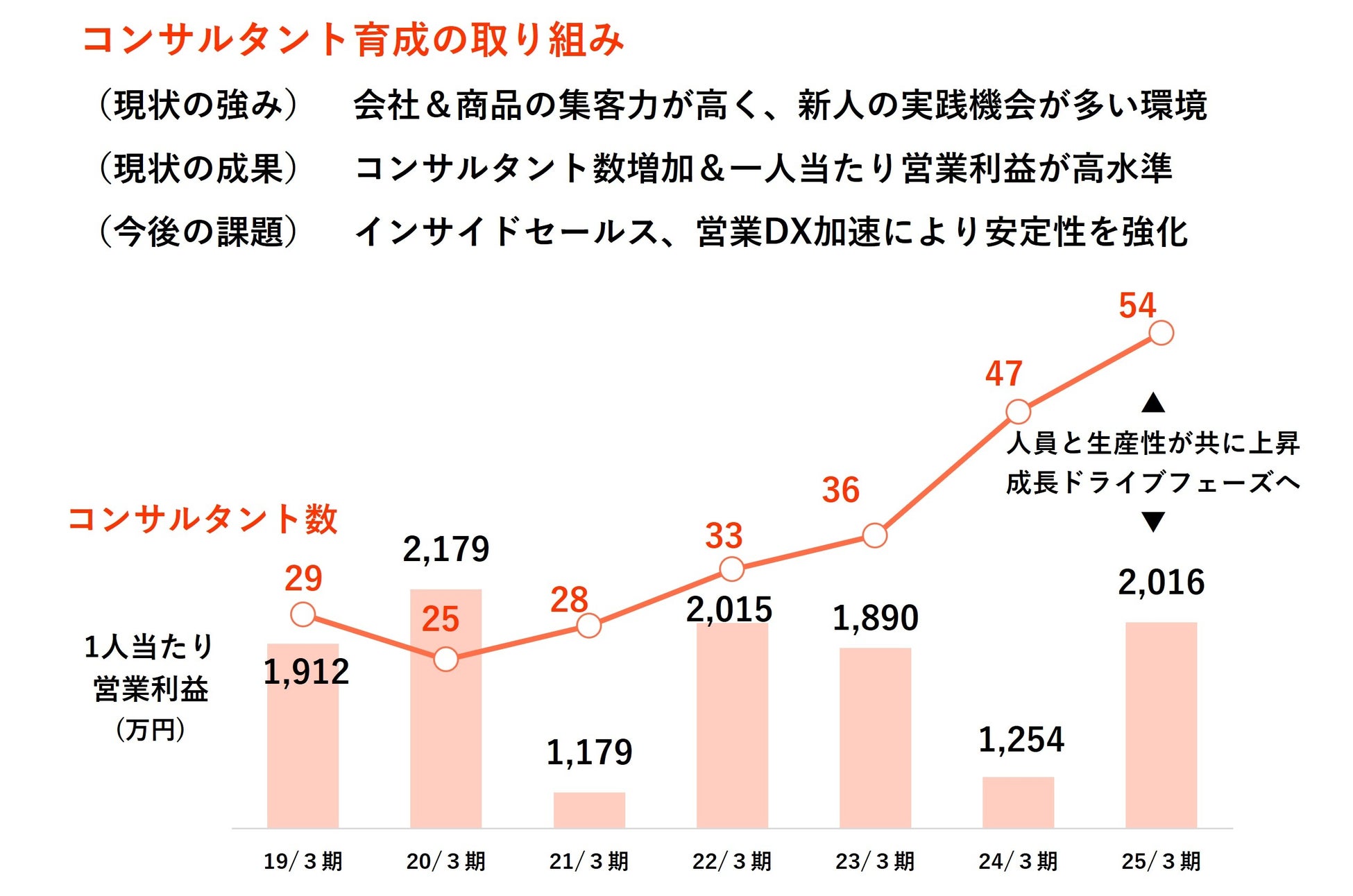

④ライフサポート型コンサルタント育成

当社では若手の積極採用を継続しています。

採用=収益力の向上とするべく、社員1人当たりの営業利益を定点観測することで、事業全体の収益力を維持しています。

直近25/3期では社員1人当たり2,000万円を超える営業利益を達成していますが、これは上場企業の中でも上位にランクインしています。

少し古いですが、2022年段階でも当社は2,000万円を超える1人当たり営業利益で、上場企業約4,000社中100位(トップ2.5%)になっています。▼

「1人当たり営業利益をドーンと稼ぐ」トップ500社(東洋経済オンライン)

⑤競争優位

事業KPI

今回の中期計画発表を機に、事業KPIを一部見直しました。

当社の成長のエンジンは棚卸資産(販売用不動産)ですが、その内容を住宅用と収益用に分けました。

ともに、総利益率水準をKPIとし、住宅用不動産事業においては在庫保有期間、収益用不動産事業においては竣工前販売率をKPIとしました。

収益用不動産事業では非常に高い利益率を記録していますが、在庫リスクとしては住宅用不動用在庫より大きいため、収益用不動産事業の開発規模として、全売上高の30%を上限とする方針で事業をすすめています。

株価向上へのコミット

この3年間の目標は、28/3期時点でPER15到達です。

事業成長20%によるEPS成長と累進配当をベースとしながら、IRを強化(発信量の増加+明確なメッセージ打ち出し→成長実績とストック性の訴求)し、株価喚起策を積極的に打ち込んでいくことで出来高の増加、株式の流動性を向上させていきます。

ビジネスモデル

最後に当社のビジネスモデルについて説明させて頂きます。

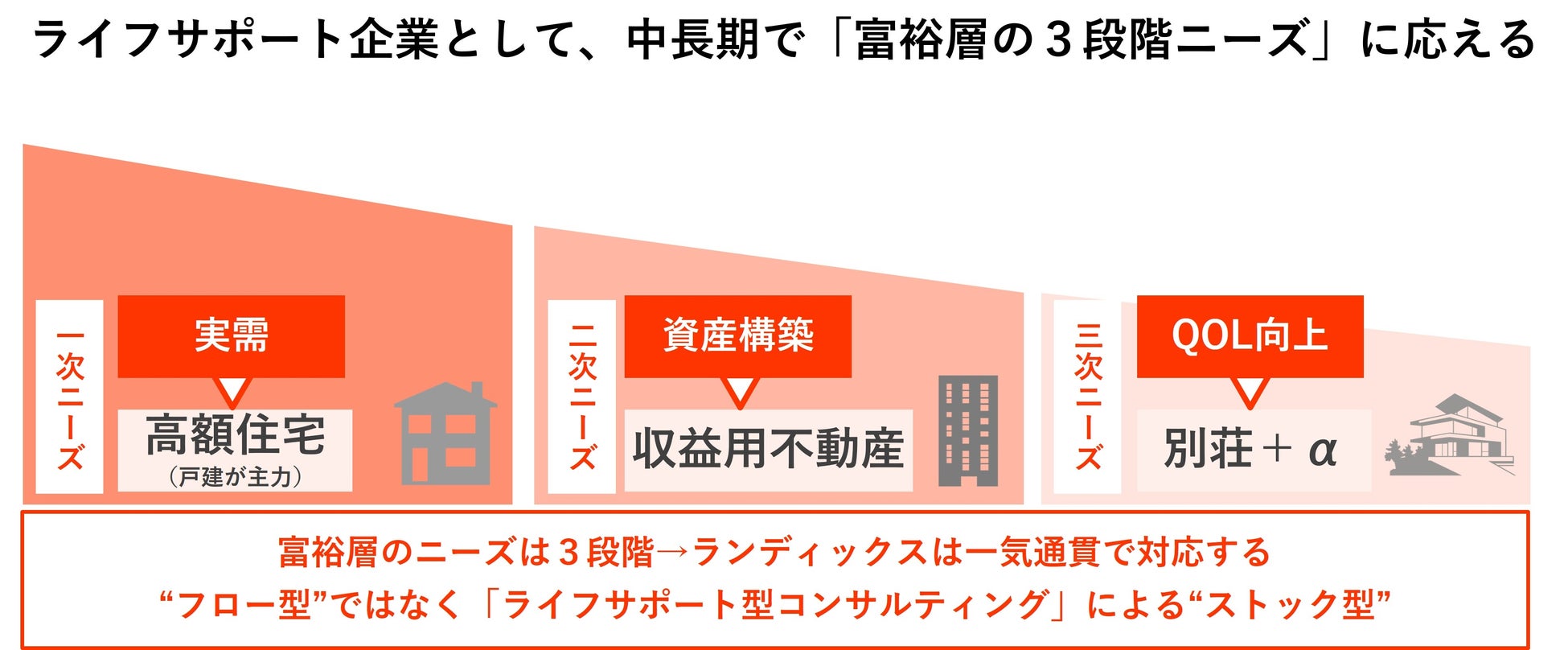

①富裕層の3段階ニーズに応える

②顧客データが作るセンターピン

こちらは再掲となりますが、当社にとっての事業のセンターピンは、超一級の独占物件がラインナップされていることです。

今後も、顧客データと取引データを活用することで、目利き力の仕組化を強化し、常に魅力的な物件をラインナップできる組織を目指していきます。

③成約の3割にのぼる紹介・リピート

全成約のうち3割以上が紹介・リピートによる成約となっています。

不動産他社とは異なり「長期の顧客フォロー」「何度も取引してもらう(関係が継続するからこそ丁寧に対応)」という視点を重視し、今後も高い顧客満足度を追求していきます。

※ご参考

ランディックスグループ、頑張っていきますので是非これからもよろしくお願いします!!

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像