子どもの教育資金と学資保険に関する調査 2015

このたび、ソニー生命保険株式会社(代表取締役社長 井原 勝美)は、2015 年2 月15 日~2

月16 日の2 日間、大学生以下の子ども(複数いる場合は長子)がいる20~69 歳の男女に対し、

2014 年1 月に発表した調査(※)に引き続き2 回目となる「子どもの教育資金と学資保険に関する

調査」をインターネットリサーチで実施し、1,000 名の有効サンプルの集計結果を公開しました。(調

査協力会社:ネットエイジア株式会社)

※ソニー生命保険株式会社「子どもの教育資金と学資保険に関する調査」、2014 年1 月発表

月16 日の2 日間、大学生以下の子ども(複数いる場合は長子)がいる20~69 歳の男女に対し、

2014 年1 月に発表した調査(※)に引き続き2 回目となる「子どもの教育資金と学資保険に関する

調査」をインターネットリサーチで実施し、1,000 名の有効サンプルの集計結果を公開しました。(調

査協力会社:ネットエイジア株式会社)

※ソニー生命保険株式会社「子どもの教育資金と学資保険に関する調査」、2014 年1 月発表

◆学校以外での教育費 一人あたり月額平均9,757円、中高生では16,079円

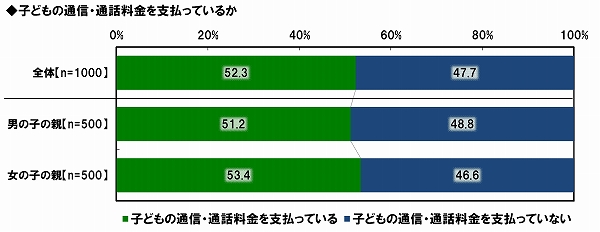

◆「子どもの携帯・スマホ料金を支払っている」5割強、月額平均7,558円

子どもを育てるにあたって、学校の学費以外にも様々な教育費がかかりますが、親はそれらに対していくらくらい支出しているのでしょうか。大学生以下の子どもがいる20~69歳の男女1,000名(全回答者)に、子ども一人に対し、学校以外での教育費に1ヶ月あたり平均でいくら支出しているかを聞きました(子どもが複数いる場合は長子について聴取)。

子ども一人あたりの学校以外での教育費の平均支出額を合計すると、9,757円/月となりました。内訳は、≪スポーツや芸術などの習い事≫は3,335円/月、≪家庭学習費用(通信教育、書籍など)≫は2,424円/月、≪教室学習費用(学習塾、英会話、そろばん教室など)≫では3,998円/月となっています。

子どもの就学段階別にみると、中高生の親が最も平均支出額が高く、16,079円/月となりました。内訳を比較すると、中高生の親の≪教室学習費用≫への平均支出額は、9,506円/月と、他の層に比べて突出して高い支出額となりました。高校受験や大学受験に向けた学習費に、支出がかさむことがうかがえます。 (図1)

(図1)

(図2)

◆未就学児の親 「ネット・SNSの利用に不安」8割弱

◆昨年に引き続き、未就学児の親の8割が「教育資金に不安あり」

◆子どもの独立までに必要な教育資金 約半数が「把握していない」

◆子どもが小学生から社会人になるまでに必要だと思う教育資金 平均1,156万円

◆「子どもが希望すれば留学資金支援」6割

◆「子どもがスポーツや芸能・芸術のプロを目指すなら金銭支援」6割

未就学児の親(248名)に対し、子どもの教育や将来に関する項目をいくつか挙げ、それぞれどの程度不安を感じるか聞きました。

「不安を感じる」の割合についてみると、≪学校生活≫では7割(69.4%)、≪就職活動≫については7割弱(67.7%)、≪インターネットやSNSの利用≫では8割弱(77.4%)となりました。2014年調査(※)と比較すると、≪就職活動≫については2014年調査の7割半(74.2%)から6.5ポイント減少しました。アベノミクスの効果なのか、この1年は新卒採用に関する明るいニュースもあり、親の不安はやや緩和されたようです。

≪教育資金≫では「不安を感じる」が8割(80.2%)に達し、2014年調査と同様に全項目中、最も高い割合を示しました。教育資金は親にとって大きな不安の種であることは変わらないようです。 (図4)

※:ソニー生命保険株式会社「子どもの教育資金と学資保険に関する調査」、2014年1月発表

経年調査(図4)

全回答者(1,000名)に聞いたところ、「把握していない」の割合は5割弱(47.8%)となり、半数近い親が、子どもの独立までに教育資金がいくら必要なのかを把握していないことが明らかになりました。教育資金に関する不安を払拭するためには、まずは必要な金額を把握し、それに向けた計画・行動をしていくことが重要ではないでしょうか。 (図5)

(図5)

経年調査(図6)

子どもが興味・関心を持っていることに対して、親はどの程度、金銭的な支援をしてあげたいと思うのでしょうか。

全回答者(1,000名)に、子どもが興味・関心のあることへの金銭的支援に関する意識について聞いたところ、≪子どもが留学を希望したら、金銭支援するつもり≫について、「あてはまる」は6割(60.6%)となりました。また、≪子どもがスポーツ・芸術・芸能分野でのプロを目指す場合、金銭支援するつもり≫でも、「あてはまる」は6割(60.7%)となりました。子どもが、留学することやスポーツなどの分野でプロを目指すことを希望した場合、6割の親は、金銭面での支援をしたい、と考えているようです。 (図7)

(図7)

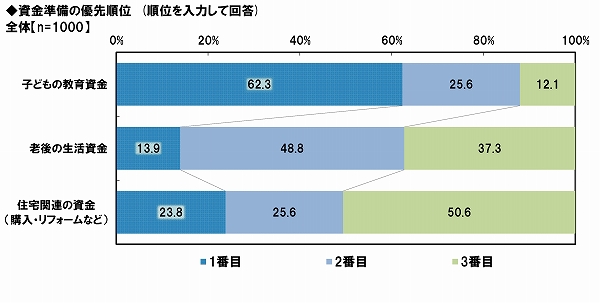

◆住宅・老後・子どもの教育、資金準備の優先順位は? 「教育資金が最優先」6割強

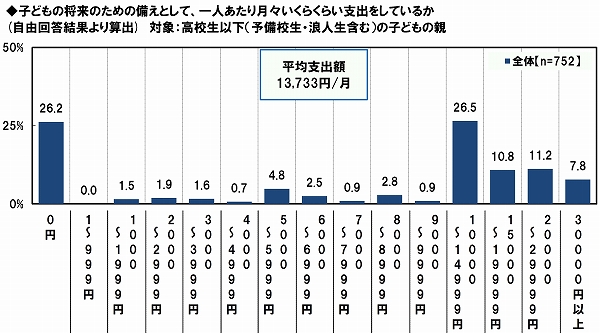

◆子どもの将来への備え 高校生以下の子を持つ親の平均支出額13,733円/月

◆大学等のための教育資金の準備方法 2年連続「学資保険」が1位

◆大学等のための教育資金 予定している準備方法 「奨学金」「教育ローン」は減少傾向

◆未就学児の親が学資保険を選ぶ際のポイント 1位「高い返戻率」

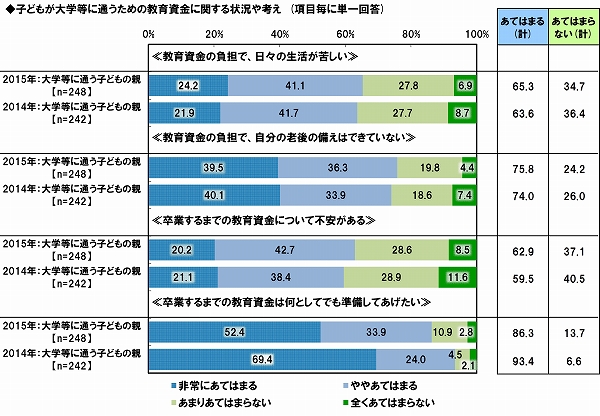

大学や短期大学、専門学校(以下、大学等)に通わせるためには、多額の教育資金が必要になりますが、親は、負担や不安を感じているのでしょうか。大学等に通う子どもの親(248名)に、子どもが大学等に通うための教育資金に関する状況や考えについて、それぞれあてはまる程度を聞きました。

「あてはまる」と回答した割合は、≪教育資金の負担で、日々の生活が苦しい≫で6割半(65.3%)、≪教育資金の負担で、自分の老後の備えはできていない≫で7割半(75.8%)となりました。

≪卒業するまでの教育資金について不安がある≫では「あてはまる」は6割強(62.9%)、≪卒業するまでの教育資金は何としてでも準備してあげたい≫では「あてはまる」は8割半(86.3%)となりました。

2014年調査の結果と比較すると、≪卒業するまでの教育資金は何としてでも準備してあげたい≫では「あてはまる」割合は、2014年の9割強(93.4%)から7.1ポイント減少し、「非常にあてはまる」については、2014年の7割(69.4%)から5割強(52.4%)まで減少しました。実質所得や家計の厳しさを反映してか、大学等を卒業するまでの教育資金の準備に関して、積極的な姿勢や高い意識を持つ層の割合が低下傾向となっている様子がうかがえます。 (図8)

経年調査(図8)

(図9)

高校生以下(予備校生・浪人生含む)の子どもの親(752名)に聞いたところ、「0円」との回答が4人に1人の割合(26.2%)となりましたが、「10,000円~14,999円」(26.5%)、「15,000~19,999円」(10.8%)、「20,000~29,999円」(11.2%)といった金額帯にも回答が集まり、1ヶ月あたりの平均支出額は13,733円となりました。 (図10)

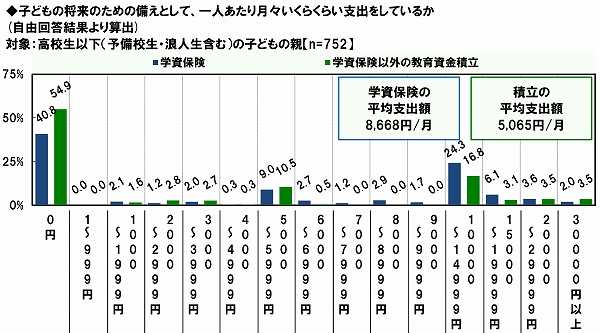

内訳をみると、学資保険では、1ヶ月あたりの平均支出額は8,668円、学資保険以外の教育資金積立については、平均支出額は5,065円となりました。 (図11)

(図10)

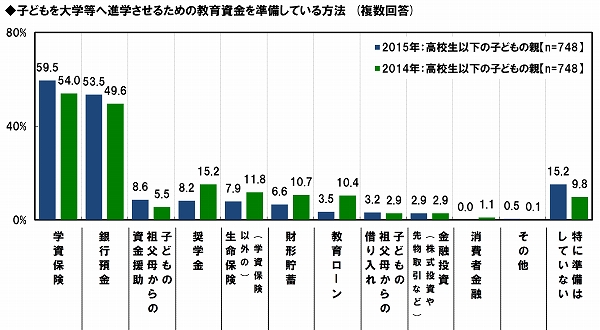

まず、高校生以下の子どもの親(748名)に聞いたところ、最も利用されている方法は「学資保険」で6割(59.5%)、次いで「銀行預金」が5割強(53.5%)となりました。大学等のための教育資金を準備する方法は、学資保険と銀行預金が中心のようです。

2014年調査の結果と比較すると、2年連続で「学資保険」(2015年59.5%、2014年54.0%)が最多回答で、その割合は上昇しています。他方、「奨学金」(同8.2%、15.2%)、「教育ローン」(同3.5%、10.4%)の割合は減少しました。 (図12)

経年調査(図12)

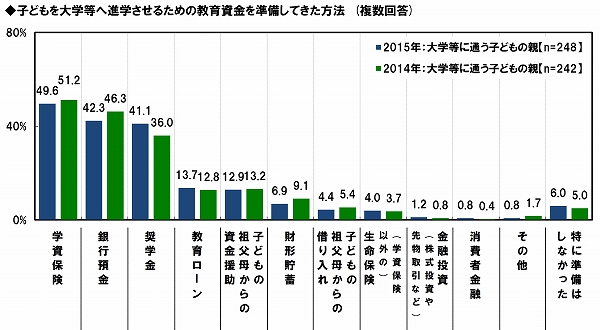

2014年調査の結果と比較すると、「奨学金」(2015年41.1%、2014年36.0%)の割合がやや上昇しています。 (図13)

経年調査(図13)

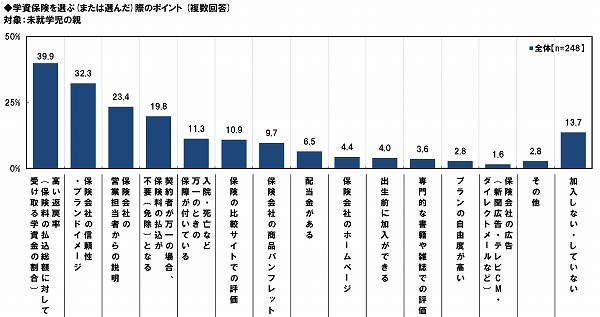

では、これから学資保険を積み立てていく人にとって、学資保険選びではどのようなことがポイントとなるのでしょうか。

未就学児の親(248名)に聞いたところ、最多回答となったのは「高い返戻率」で、4割(39.9%)となりました。次いで、「保険会社の信頼性・ブランドイメージ」が3割強(32.3%)、「保険会社の営業担当者からの説明」が2割強(23.4%)で続きました。 (図14)

(図14)

◆教育等に関する贈与税の非課税枠拡大 「あまり自分には関係ない」8割強

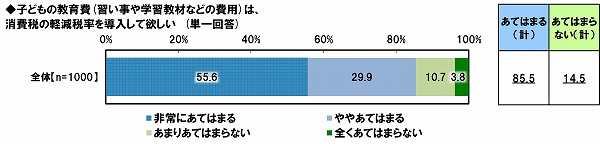

2014年4月、消費税が8%へ増税されましたが、全回答者(1,000名)に、子どもの教育費(習い事や学習教材などの費用)に、消費税の軽減税率を導入してほしいと思うか聞いたところ、「そう思う」の割合は8割半(85.5%)となり、多くの方が、教育費に関する消費税軽減を求めていることが明らかになりました。 (図15)

(図15)

・2015年4月から2019年3月末までに親や祖父母から受ける、結婚や出産に必要な資金、子の医療費および保育料に対する一括贈与額が、子ども一人あたり1,000万円(結婚資金は300万円)まで非課税となる

・2014年4月から施行されていた、親や祖父母から受ける子どもの教育資金に対する一括贈与額が子ども一人あたり1,500万円まで非課税になる制度を、2019年3月末まで延長

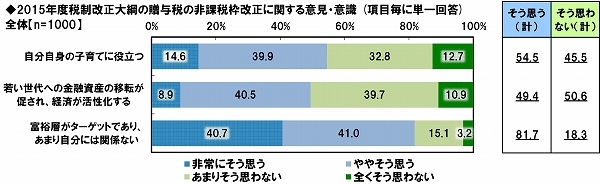

そこで、全回答者(1,000名)に対し、上記の改正内容を説明したうえで、この改正に関する意見・意識をいくつか提示し、それぞれどの程度同意するかを聞きました。

この改正が、≪自分自身の子育てに役立つ≫に対して、「そう思う」と回答したのは5割半(54.5%)、≪若い世代への金融資産の移転が促され、経済が活性化する≫に対して「そう思う」は5割(49.4%)でした。自身の子育てにおける有用性、経済への影響については、意見が分かれる結果となりました。≪富裕層がターゲットであり、あまり自分には関係ない≫については、「そう思う」が8割強(81.7%)となり、同意者が多数を占めました。結婚や育児・教育等に関する贈与税の非課税枠の拡大を、自分事として捉えている方はさほど多くないようです。 (図16)

(図16)

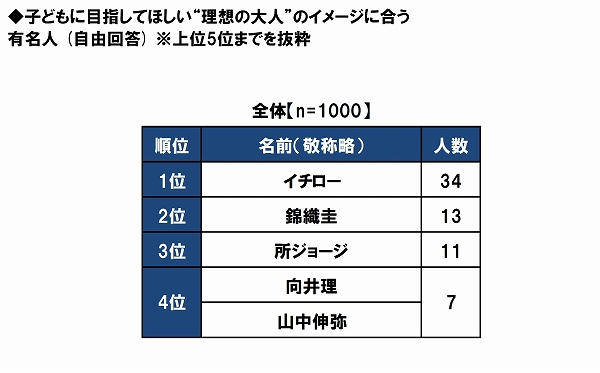

◆子どもに目指してほしい理想の大人 有名人では1位「イチローさん」

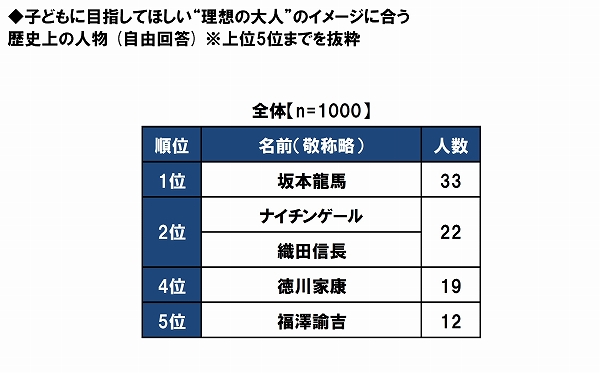

最後に、全回答者(1,000名)に、自身の子どもに目指してほしい“理想の大人”のイメージに合う歴史上の人物や有名人を一人だけ挙げてもらいました。

歴史上の人物としては、「坂本龍馬」(33人)、「ナイチンゲール」・「織田信長」(ともに22人)といった回答が上位となりました。 (図17)

有名人として最も多く挙がったのは、プロ野球選手の「イチローさん」(34人)でした。ストイックに技術向上を目指す姿勢を、子どもにも見習ってほしいと思われているようです。そのほか、上位には、快進撃を続けるプロテニス選手の「錦織圭さん」(13人)、多趣味で知られる「所ジョージさん」(11人)が並び、4位には「向井理」さんと同数で、ノーベル生理学・医学賞受賞者の「山中伸弥さん」(ともに7人)が挙がりました。 (図18)

(図17)

◆「子どもの携帯・スマホ料金を支払っている」5割強、月額平均7,558円

子どもを育てるにあたって、学校の学費以外にも様々な教育費がかかりますが、親はそれらに対していくらくらい支出しているのでしょうか。大学生以下の子どもがいる20~69歳の男女1,000名(全回答者)に、子ども一人に対し、学校以外での教育費に1ヶ月あたり平均でいくら支出しているかを聞きました(子どもが複数いる場合は長子について聴取)。

子ども一人あたりの学校以外での教育費の平均支出額を合計すると、9,757円/月となりました。内訳は、≪スポーツや芸術などの習い事≫は3,335円/月、≪家庭学習費用(通信教育、書籍など)≫は2,424円/月、≪教室学習費用(学習塾、英会話、そろばん教室など)≫では3,998円/月となっています。

子どもの就学段階別にみると、中高生の親が最も平均支出額が高く、16,079円/月となりました。内訳を比較すると、中高生の親の≪教室学習費用≫への平均支出額は、9,506円/月と、他の層に比べて突出して高い支出額となりました。高校受験や大学受験に向けた学習費に、支出がかさむことがうかがえます。 (図1)

(図1)

また、子どもの教育費と同様に親の負担が大きいことが予想される≪携帯・スマホの通信・通話料金≫について聞いたところ、子どもの通信・通話料金を支払っている人は5割強(52.3%)となり、支払っている523名における、子ども一人に対する平均支出額は、7,558円となりました。 (図2)(図3)

(図2)

(図3)

◆未就学児の親が抱く「子どもの就活への不安」7割弱 昨年より不安は緩和傾向

◆未就学児の親 「ネット・SNSの利用に不安」8割弱

◆昨年に引き続き、未就学児の親の8割が「教育資金に不安あり」

◆子どもの独立までに必要な教育資金 約半数が「把握していない」

◆子どもが小学生から社会人になるまでに必要だと思う教育資金 平均1,156万円

◆「子どもが希望すれば留学資金支援」6割

◆「子どもがスポーツや芸能・芸術のプロを目指すなら金銭支援」6割

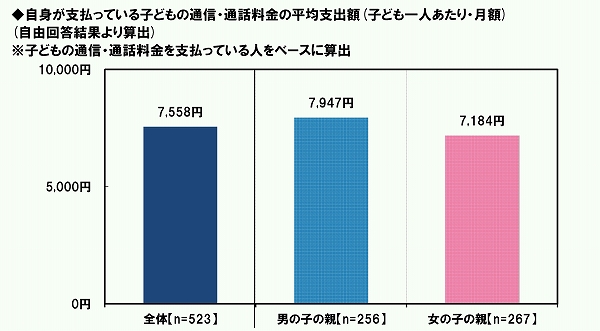

未就学児の親(248名)に対し、子どもの教育や将来に関する項目をいくつか挙げ、それぞれどの程度不安を感じるか聞きました。

「不安を感じる」の割合についてみると、≪学校生活≫では7割(69.4%)、≪就職活動≫については7割弱(67.7%)、≪インターネットやSNSの利用≫では8割弱(77.4%)となりました。2014年調査(※)と比較すると、≪就職活動≫については2014年調査の7割半(74.2%)から6.5ポイント減少しました。アベノミクスの効果なのか、この1年は新卒採用に関する明るいニュースもあり、親の不安はやや緩和されたようです。

≪教育資金≫では「不安を感じる」が8割(80.2%)に達し、2014年調査と同様に全項目中、最も高い割合を示しました。教育資金は親にとって大きな不安の種であることは変わらないようです。 (図4)

※:ソニー生命保険株式会社「子どもの教育資金と学資保険に関する調査」、2014年1月発表

経年調査(図4)

子どもの独立までにどのくらいの教育資金がかかるかを、親は把握しているのでしょうか。

全回答者(1,000名)に聞いたところ、「把握していない」の割合は5割弱(47.8%)となり、半数近い親が、子どもの独立までに教育資金がいくら必要なのかを把握していないことが明らかになりました。教育資金に関する不安を払拭するためには、まずは必要な金額を把握し、それに向けた計画・行動をしていくことが重要ではないでしょうか。 (図5)

(図5)

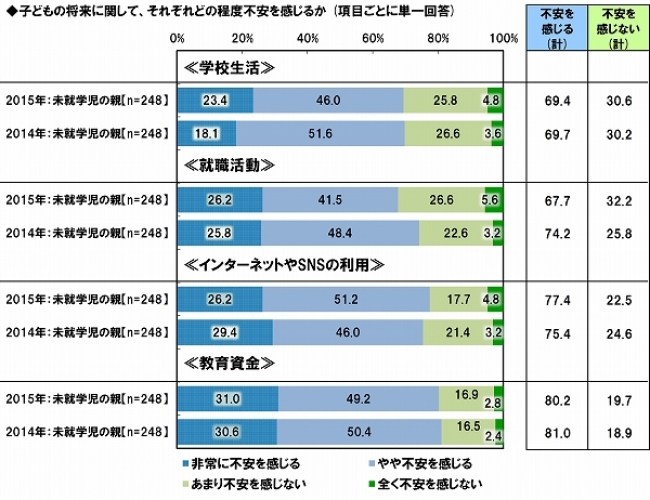

また、未就学児の親(248名)に、子どもが小学生から社会人になるまでに必要な教育資金はいくらくらいだと思うか聞いたところ、「500万円~900万円くらい」(14.1%)、「1,000万円~1,400万円くらい」(36.7%)、「2,000万円~2,400万円くらい」(14.1%)といった金額帯に回答が集まり、平均額は1,156万円となりました。2014年調査の平均予想金額(1,229万円)と比較すると、やや減少傾向(73万円減少)となりました。 (図6)

経年調査(図6)

子どもが興味・関心を持っていることに対して、親はどの程度、金銭的な支援をしてあげたいと思うのでしょうか。

全回答者(1,000名)に、子どもが興味・関心のあることへの金銭的支援に関する意識について聞いたところ、≪子どもが留学を希望したら、金銭支援するつもり≫について、「あてはまる」は6割(60.6%)となりました。また、≪子どもがスポーツ・芸術・芸能分野でのプロを目指す場合、金銭支援するつもり≫でも、「あてはまる」は6割(60.7%)となりました。子どもが、留学することやスポーツなどの分野でプロを目指すことを希望した場合、6割の親は、金銭面での支援をしたい、と考えているようです。 (図7)

(図7)

◆“大学等を卒業するための教育資金は何としてでも準備したい” 親の意識が低下傾向か

◆住宅・老後・子どもの教育、資金準備の優先順位は? 「教育資金が最優先」6割強

◆子どもの将来への備え 高校生以下の子を持つ親の平均支出額13,733円/月

◆大学等のための教育資金の準備方法 2年連続「学資保険」が1位

◆大学等のための教育資金 予定している準備方法 「奨学金」「教育ローン」は減少傾向

◆未就学児の親が学資保険を選ぶ際のポイント 1位「高い返戻率」

大学や短期大学、専門学校(以下、大学等)に通わせるためには、多額の教育資金が必要になりますが、親は、負担や不安を感じているのでしょうか。大学等に通う子どもの親(248名)に、子どもが大学等に通うための教育資金に関する状況や考えについて、それぞれあてはまる程度を聞きました。

「あてはまる」と回答した割合は、≪教育資金の負担で、日々の生活が苦しい≫で6割半(65.3%)、≪教育資金の負担で、自分の老後の備えはできていない≫で7割半(75.8%)となりました。

≪卒業するまでの教育資金について不安がある≫では「あてはまる」は6割強(62.9%)、≪卒業するまでの教育資金は何としてでも準備してあげたい≫では「あてはまる」は8割半(86.3%)となりました。

2014年調査の結果と比較すると、≪卒業するまでの教育資金は何としてでも準備してあげたい≫では「あてはまる」割合は、2014年の9割強(93.4%)から7.1ポイント減少し、「非常にあてはまる」については、2014年の7割(69.4%)から5割強(52.4%)まで減少しました。実質所得や家計の厳しさを反映してか、大学等を卒業するまでの教育資金の準備に関して、積極的な姿勢や高い意識を持つ層の割合が低下傾向となっている様子がうかがえます。 (図8)

経年調査(図8)

また、全回答者(1,000名)に、住宅関連の資金(購入・リフォームなど)、老後の生活資金、子どもの教育資金の3つについて、どのような優先順位で準備するか聞いたところ、“1番優先する”と回答した割合が最も高いのは教育資金で、6割強(62.3%)となりました。家や自身の老後よりも、子どものためにお金を使いたいと考える方が多数派のようです。 (図9)

(図9)

子どもの将来のための備えとして、一人あたり月々いくらくらい支出をしているのでしょうか。

高校生以下(予備校生・浪人生含む)の子どもの親(752名)に聞いたところ、「0円」との回答が4人に1人の割合(26.2%)となりましたが、「10,000円~14,999円」(26.5%)、「15,000~19,999円」(10.8%)、「20,000~29,999円」(11.2%)といった金額帯にも回答が集まり、1ヶ月あたりの平均支出額は13,733円となりました。 (図10)

内訳をみると、学資保険では、1ヶ月あたりの平均支出額は8,668円、学資保険以外の教育資金積立については、平均支出額は5,065円となりました。 (図11)

(図10)

(図11)

子どもを大学等へ進学させるための教育資金は、どのような方法で準備しているのでしょうか。

まず、高校生以下の子どもの親(748名)に聞いたところ、最も利用されている方法は「学資保険」で6割(59.5%)、次いで「銀行預金」が5割強(53.5%)となりました。大学等のための教育資金を準備する方法は、学資保険と銀行預金が中心のようです。

2014年調査の結果と比較すると、2年連続で「学資保険」(2015年59.5%、2014年54.0%)が最多回答で、その割合は上昇しています。他方、「奨学金」(同8.2%、15.2%)、「教育ローン」(同3.5%、10.4%)の割合は減少しました。 (図12)

経年調査(図12)

続いて、大学等に通う子どもの親(248名)に、実際に準備してきた方法について聞いたところ、最多回答は「学資保険」(49.6%)、次いで「銀行預金」(42.3%)、「奨学金」(41.1%)が4割台で続きました。

2014年調査の結果と比較すると、「奨学金」(2015年41.1%、2014年36.0%)の割合がやや上昇しています。 (図13)

経年調査(図13)

では、これから学資保険を積み立てていく人にとって、学資保険選びではどのようなことがポイントとなるのでしょうか。

未就学児の親(248名)に聞いたところ、最多回答となったのは「高い返戻率」で、4割(39.9%)となりました。次いで、「保険会社の信頼性・ブランドイメージ」が3割強(32.3%)、「保険会社の営業担当者からの説明」が2割強(23.4%)で続きました。 (図14)

(図14)

◆「子どもの教育費には消費税軽減を希望」8割半

◆教育等に関する贈与税の非課税枠拡大 「あまり自分には関係ない」8割強

2014年4月、消費税が8%へ増税されましたが、全回答者(1,000名)に、子どもの教育費(習い事や学習教材などの費用)に、消費税の軽減税率を導入してほしいと思うか聞いたところ、「そう思う」の割合は8割半(85.5%)となり、多くの方が、教育費に関する消費税軽減を求めていることが明らかになりました。 (図15)

(図15)

また、教育に関わる税制改正として、2014年12月に決定した“2015年度税制改正大綱”には、贈与税の非課税枠について、以下のような主旨の内容が盛り込まれました。

・2015年4月から2019年3月末までに親や祖父母から受ける、結婚や出産に必要な資金、子の医療費および保育料に対する一括贈与額が、子ども一人あたり1,000万円(結婚資金は300万円)まで非課税となる

・2014年4月から施行されていた、親や祖父母から受ける子どもの教育資金に対する一括贈与額が子ども一人あたり1,500万円まで非課税になる制度を、2019年3月末まで延長

そこで、全回答者(1,000名)に対し、上記の改正内容を説明したうえで、この改正に関する意見・意識をいくつか提示し、それぞれどの程度同意するかを聞きました。

この改正が、≪自分自身の子育てに役立つ≫に対して、「そう思う」と回答したのは5割半(54.5%)、≪若い世代への金融資産の移転が促され、経済が活性化する≫に対して「そう思う」は5割(49.4%)でした。自身の子育てにおける有用性、経済への影響については、意見が分かれる結果となりました。≪富裕層がターゲットであり、あまり自分には関係ない≫については、「そう思う」が8割強(81.7%)となり、同意者が多数を占めました。結婚や育児・教育等に関する贈与税の非課税枠の拡大を、自分事として捉えている方はさほど多くないようです。 (図16)

(図16)

◆子どもに目指してほしい理想の大人 歴史上の人物では1位「坂本龍馬」

◆子どもに目指してほしい理想の大人 有名人では1位「イチローさん」

最後に、全回答者(1,000名)に、自身の子どもに目指してほしい“理想の大人”のイメージに合う歴史上の人物や有名人を一人だけ挙げてもらいました。

歴史上の人物としては、「坂本龍馬」(33人)、「ナイチンゲール」・「織田信長」(ともに22人)といった回答が上位となりました。 (図17)

有名人として最も多く挙がったのは、プロ野球選手の「イチローさん」(34人)でした。ストイックに技術向上を目指す姿勢を、子どもにも見習ってほしいと思われているようです。そのほか、上位には、快進撃を続けるプロテニス選手の「錦織圭さん」(13人)、多趣味で知られる「所ジョージさん」(11人)が並び、4位には「向井理」さんと同数で、ノーベル生理学・医学賞受賞者の「山中伸弥さん」(ともに7人)が挙がりました。 (図18)

(図17)

図18

図18

(図18)

以上

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像