アパレルに「儲けやすいECモール」は無い/手数料の多寡に応じ値引きコントロール必須

フルカイテンがビッグデータ解析で裏付け

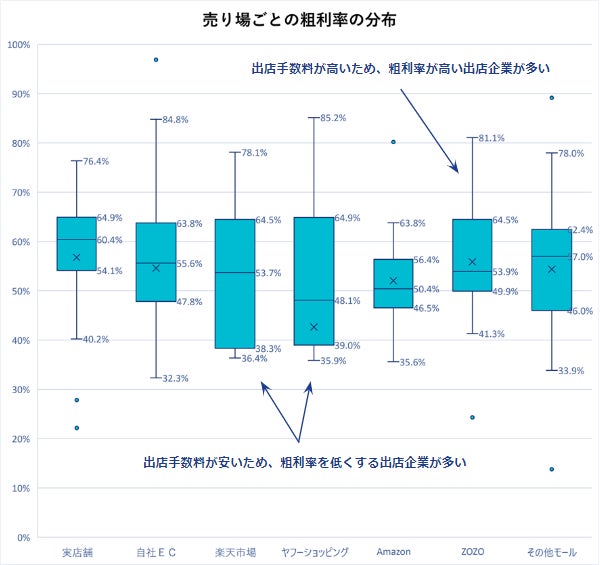

フルカイテン株式会社(本社・大阪市福島区、代表取締役・瀬川直寛)は、アパレルを中心とする小売企業のECの利益構造を調査しました。41社・190ブランドのデータを解析した結果、販売手数料が高い外部ECモールでは粗利率を高く設定する店子企業(出店ブランド)が多く、逆に手数料が安いモールでは値引きによって粗利率が低くなる企業が多いという行動様式が裏付けられました。これにより、アパレルには「利益を上げやすいECモール」「利益を上げにくいECモール」は存在しないことが分かります。アパレル各社は、ECサイトそれぞれの特性に合わせた適切な値引きコントロールを行い、一物一価に拘泥することなく、少しでも粗利益を増やす売り方が求められていると言えます。

- 出店ブランドの粗利率の正しい分布を把握

具体的には、次のように分析しました。

1. 会社ごとに、全ての売り場(実店舗、自社EC、楽天、Yahoo、Amazon、ZOZO、その他モール)で取り扱いがあったSKU(*注1)を抽出

2. (1)のSKUを対象に、会社ごとの売り場別の粗利率を計算

※粗利率 = (値引き後の売上額 - 商品原価額) ÷ 値引き後の売上額

3. (2)で得られた粗利率を売り場別で箱ひげ図(*後述)にプロット

*注1_SKU(Stock Keeping Unit):小売・卸売やメーカーにおける在庫管理の最小単位。例えばアパレルでは同一品番からサイズ、カラーごとに細かく枝分かれする

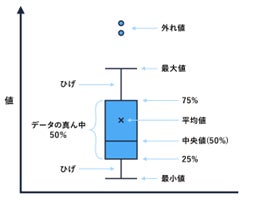

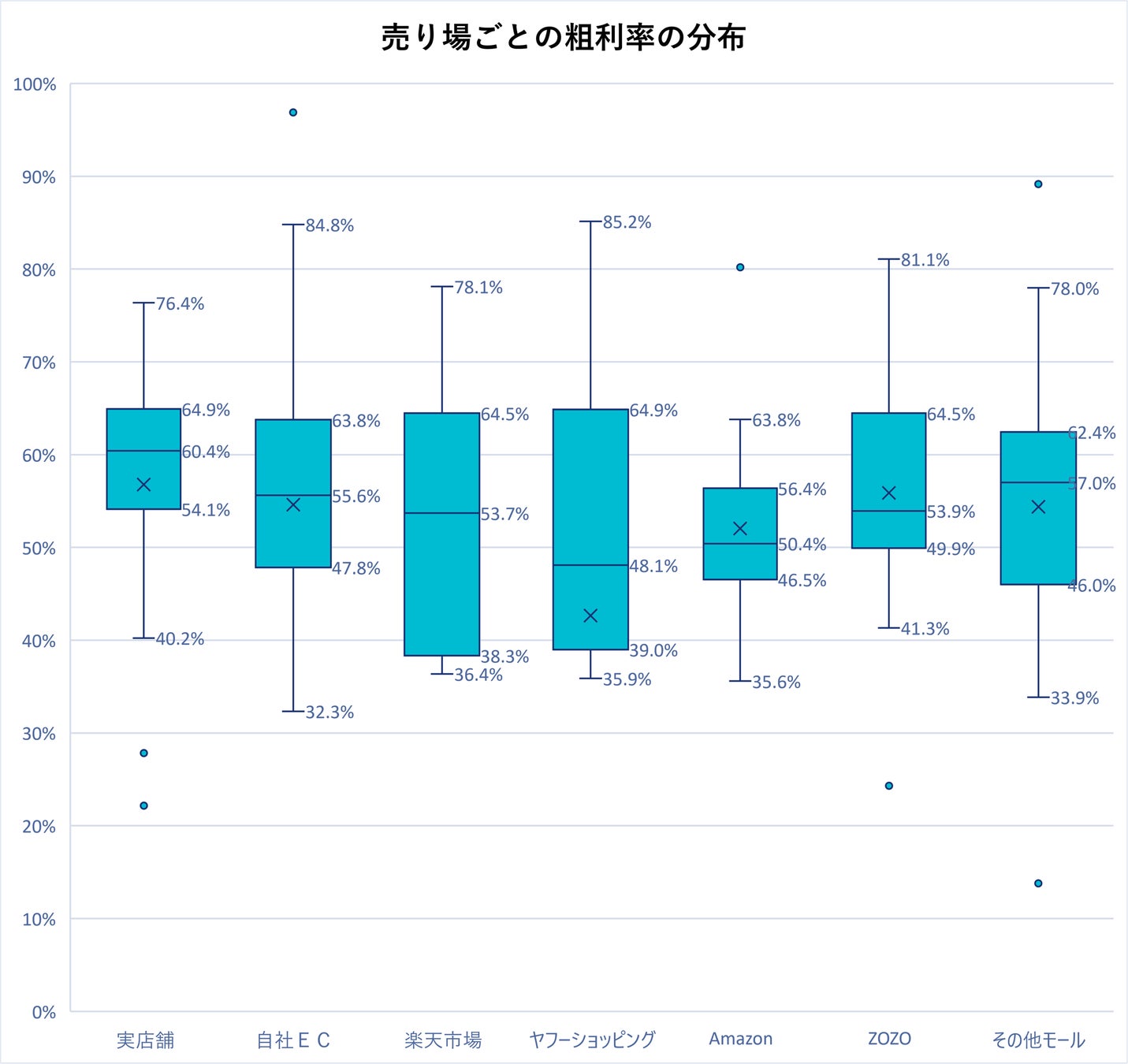

■箱ひげ図によって粗利率の分布が分かる

箱ひげ図は、データが分布する様子を把握するためのグラフです。データを大きな順に並べ、外れ値(統計上有意でない極端な値)を除いた最大値と最小値の間を「ひげ」と「箱」で4つの区画に区切ります(下図)。それぞれの区画に全体の25%のデータが存在するため、箱の中にデータの真ん中50%が含まれることになります。

平均値は極端に大きい値や小さい値の影響を少なからず受けるため、平均値だけを求めても、どの水準の粗利率の会社・売り場が多いのかは把握できません。これに対し、極端な値の影響を小さくする方法として中央値をとる方法があります。

しかし、中央値を求めても、会社ごと・売り場別に粗利率のバラつきが大きければ、全体の傾向が掴めないため適切な比較はできません。この点、箱ひげ図は平均値や中央値では分からない粗利率の分布を把握するのに役立ちます。

■会社ごとに粗利率のバラつきが大きい

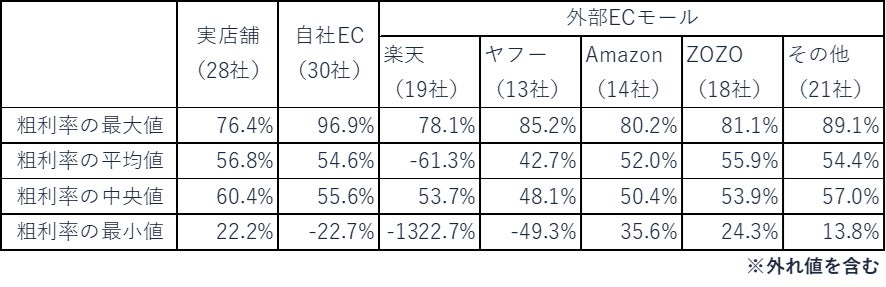

まず、売り場ごとに41社(190ブランド)の粗利率を算出しました。下の表が概要です。なお、どの売り場を持つかは41社ごとに異なります。

中央値を見ると、外部ECモールはその他モール、ゾゾ、楽天、アマゾン、ヤフーの順になっています。しかし、外部モールはいずれも最大値から最小値までの差が大きく、対象となった各社の粗利率がどのような分布になっているかはうかがい知れません。つまり、中央値が大きい売り場だからといって、粗利率が高い会社が多いとは言い切れないということです。

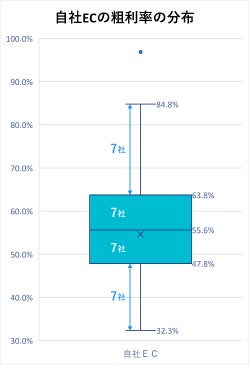

- 自社ECの粗利率は48%~64%がマジョリティ

これに対し、箱ひげ図では最小値は32.3%となっており、粗利率-22.7%の会社は外れ値となったことが分かります。同様に箱ひげ図の最大値は84.8%なので、粗利率96.9%の会社も外れ値となっています。

まず、30社から外れ値の2社を除いた28社を粗利率の順に、最上位層の4分の1(25%)である7社と最下位層の4分の1である7社、最上位層と最下位層に挟まれた真ん中(50%)に相当する14社に分けます。

上のひげ(最大値84.8%と箱の上辺63.8%の間)の部分に、最上位層の7社が存在しています。逆に下のひげ(最小値32.3%と箱の下辺47.8%の間)の部分には、最下位層7社が存在します。

よって、30社のほぼ半分に当たる14社の粗利率は、47.8%~63.8%に分布していることが分かります。つまり、この47.8%~63.8%のゾーンが自社ECの粗利率のマジョリティを占めているということです。

- 外部モールでも上位4分の1は粗利率約65%以上

その半面、アマゾンは56.4%で、自社EC、楽天、ヤフー、ゾゾよりも8ポイント程度低くなっています。

つまり、アマゾンを除く6つの売り場では、粗利率の上位4分の1(上から数えて25%まで)の会社はいずれも約65%以上の粗利率を維持しているということです。

なおかつ、冒頭で触れたとおり、本稿における粗利率の計算は全ての売り場で取り扱いがあったSKUを対象にしていることから、売り場ごとの粗利率の差異は値引き幅や値引きの頻度に左右されます。次章で詳述しますが、売り場ごとに販売手数料等の額は異なります。各社とも粗利益から手数料等を差し引いた営業利益をきちんと確保できるように値引きのコントロールに努めていることが窺えます。

- 楽天とヤフーは値引き許容額が大きい

ゾゾは49.9%で、自社ECを上回り、かつ外部モールの中では最高です。つまり、店子(出店アパレル)の4分の3は粗利率が49.9%以上なので、外部モールの中では最も値引きをせずに販売する必要がある売り場となっています。

一方で、ヤフーと楽天では下から数えて25%~75%の箱がほぼ同じ位置にあることから、それぞれの店子の半数に当たる会社は同じような粗利率となっています。ただ、ヤフーの方が楽天よりも中央値が5.6ポイント低いため、ヤフーは楽天よりも粗利益を下げることができる、つまり値引きをして売っても営業利益を出せる売り場であると言えるでしょう。

また、アマゾンは下から数えて25%~75%の箱が小さいうえ、最大値(63.8%)と最小値(35.6%)を含めた店子ごとのバラつきが小さいのが特徴です。正価の値付けも値引き幅も、極端なケースが少ないとみられます。

- ZOZOと自社ECは粗利率を高くしないと赤字になる

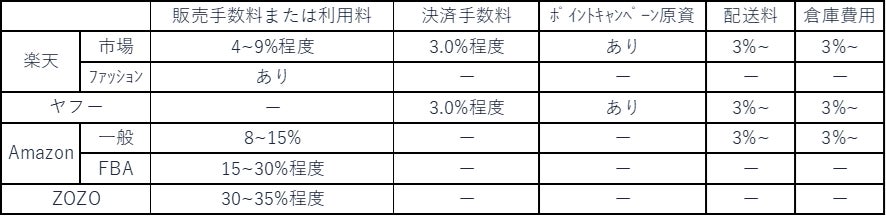

逆にヤフーは決済手数料とポイントキャンペーン原資だけ(場合によっては配送料と倉庫費用が発生)なので、手数料合計は最も低い水準となります。

ゾゾでは、タイムセールやクーポンによる値引きが行われても、販売手数料は値引き前の出品価格(定価)を基に算出されます。さらに値引き原資(クーポン代など)は出店ブランドが負担しなければなりません。

このため、ゾゾの出店ブランドは粗利率を高く設定しておかないと、粗利益で販売手数料やクーポン代を賄うことができず営業赤字になってしまいます。

実際、箱ひげ図を見ると、ゾゾの出店者の4分の3は粗利率が49.9%以上になっています。

その半面、楽天市場やヤフーの手数料総額は販売額に対しておよそ15~20%となっており、ゾゾを大きく下回ります。楽天、ヤフーはいずれも粗利率が36%~39%程度にとどまっている出店企業が4分の1を占めることから、手数料負担が軽い分、値引きの余地が大きい売り場として活用されています。

一方の自社ECも運営コストが低いわけではありません。運営代行の場合、代行業者に対する支払手数料は売上額の25~35%が一般的です。専門業者のプラットフォームのみ利用する場合でも、手数料率は10%程度以上かかるとされています。

これらに加えて広告費もかかることから、自社ECはゾゾ並みに高い粗利率で販売しないと営業利益を確保できない構造になっていると言えるでしょう(ただ、自社ECは詳細な顧客データを入手できるというメリットがあります)。

- ECの利益最大化は目的に合ったチャネル最適化がカギ

こうした、在庫を効率よく利益に変える「販売力」を向上させるには、実店舗と自社ECに外部モールを含めたチャネルのベストミックスが必要不可欠です。

手数料や広告費の負担を加味してECの営業利益を最大化するには、「粗利益を稼ぐ」「在庫消化を進める」といった明確な目的を持ち、それらの目的に沿ったチャネルの選択とリソース活用が肝要になります。

そのうえで、在庫の効率を上げるためには、下記2点が重要なポイントになります。

・在庫リスクを予見できるよう、在庫分析の環境を整える

・その上で、不要な値引きを発生させないためのあらゆる手段を講じる

この2つをテーマとして取り組む会社は、粗利益を生み出すSKUの割合が増え、経営が粗利体質に変わっていくでしょう。

【会社概要】

社名: フルカイテン株式会社

URL: https://full-kaiten.com

本社: 大阪市福島区福島1-4-4 セントラル70 2階B

設立: 2012年5月7日

事業内容: 在庫を利益に変えるクラウドシステム『FULL KAITEN』の開発

代表者: 代表取締役 瀬川直寛

【本件の問い合わせ先】

フルカイテン株式会社

戦略広報チーム 南

電話:06-6131-9388

Eメール:info@full-kaiten.com

すべての画像

- 種類

- 調査レポート

- ビジネスカテゴリ

- レディースファッションメンズファッション

- ダウンロード