住宅ローン返済中の3人に1人が「後悔!」 ~後悔しないための視点とは~

三井住友トラスト・資産のミライ研究所が住宅ローンについてのアンケート結果を公表

三井住友信託銀行株式会社が設置している「三井住友トラスト・資産のミライ研究所」(所長:丸岡 知夫)(以下、ミライ研)は、1万人(18歳~69歳)を対象とした独自アンケート調査を2025年1月に実施しました。

人生で高額な買い物の1つである住宅購入。その資金計画において、多くの方が利用するのが住宅ローンです。住宅ローンを組む際、多くの方が「これで大丈夫」と思って契約に踏み切ります。しかし、実際に返済が始まってから、「想定外だった」と感じることも少なくありません。今回のアンケートでは、そんな“後悔の声”について分析しました。

1 . 約3人に1人が住宅ローンに“後悔”

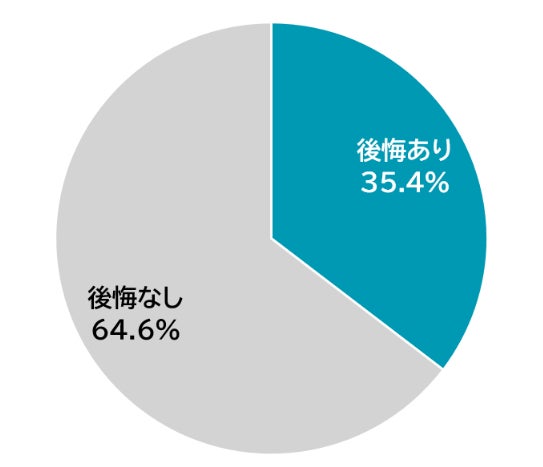

住宅ローンを返済中の方に、住宅ローンに対する後悔の有無をお伺いしたところ、35.4%の方が、「何らかの後悔している」ことがわかりました(図表1)。

【図表1】住宅ローンに対する後悔の有無

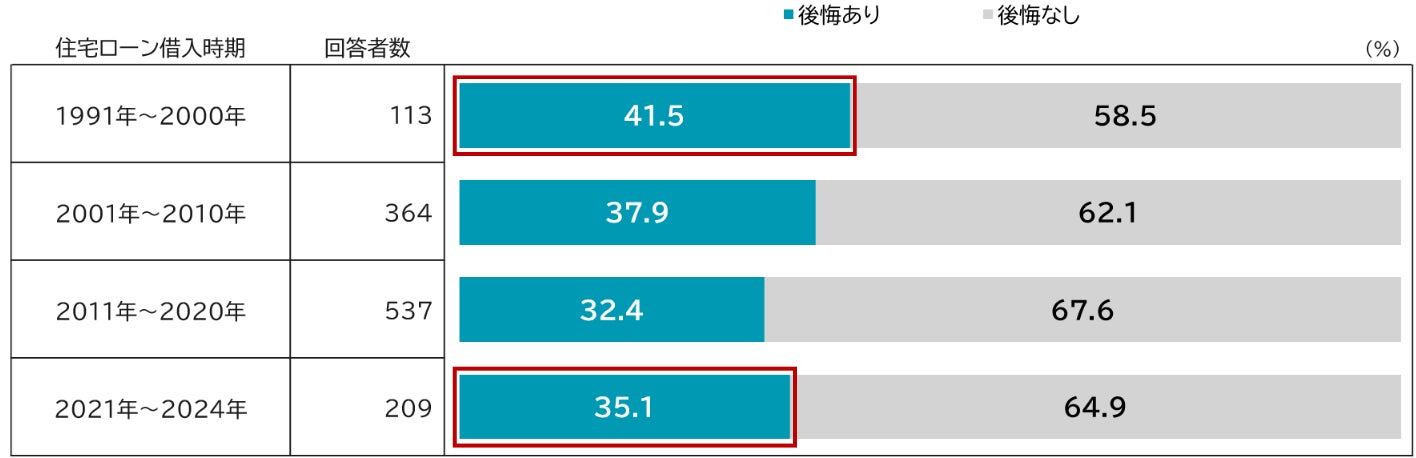

さらに後悔の有無について、住宅ローンを借り入れた時期ごとに示したのが、図表2です。最も借入時期が古い1991年~2000年に住宅ローンを借り入れ、現在も返済中の方(返済期間25年間~34年が経過している方)では、41.5%が「後悔あり」と回答しており、長期に渡る返済が、心理的・経済的な負担となっている可能性が伺えます。

また、借入時期が最近になるほど、「後悔あり」の回答割合は減少するものの、直近の2021年~2024年で借り入れた方の「後悔あり」割合はやや増加しており、足元の金利上昇なども影響している可能性があります。

【図表2】住宅ローン借入時期別 住宅ローンに対する後悔の有無

では、具体的にどのような点について後悔しているのでしょうか。

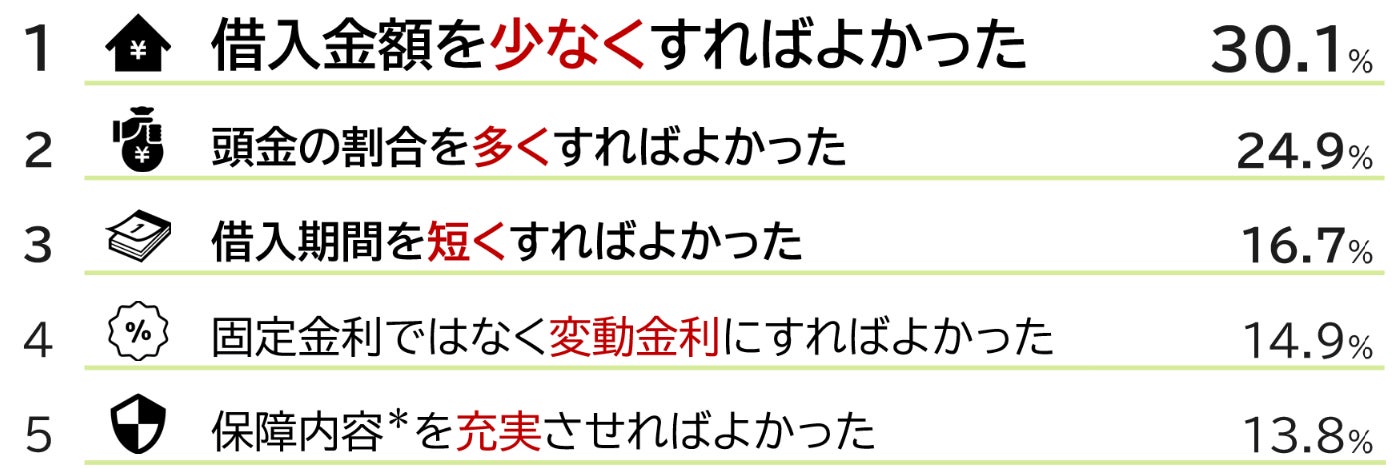

最も多かったのは「借入金額を少なくすればよかった(30.1%)」、次いで「頭金の割合を多くすればよかった(24.9%)」、「借入期間を短くすればよかった(16.7%)」となりました(図表3)。また、「保障内容(疾病保障特約など)を充実させればよかった(13.8%)」も上位に挙げられており、借り入れ後に自身の健康リスクへの意識が高まり、「より手厚い保障を事前に検討すべきだった」と感じる方が少なくないものと思われます。

【図表3】住宅ローンに対する後悔の上位5項目

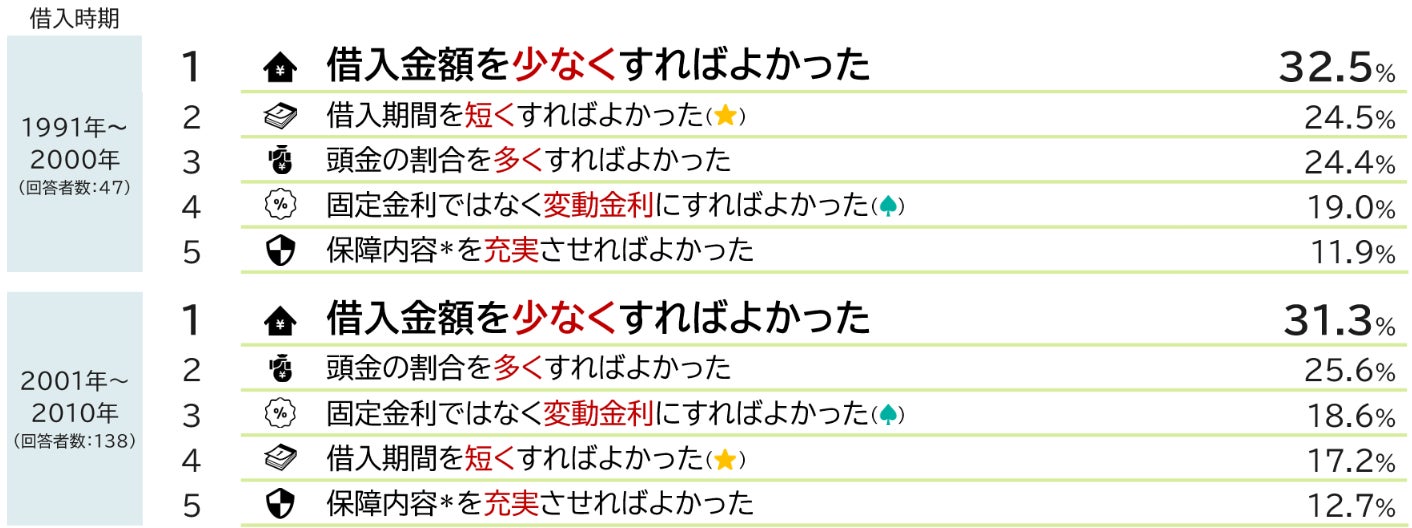

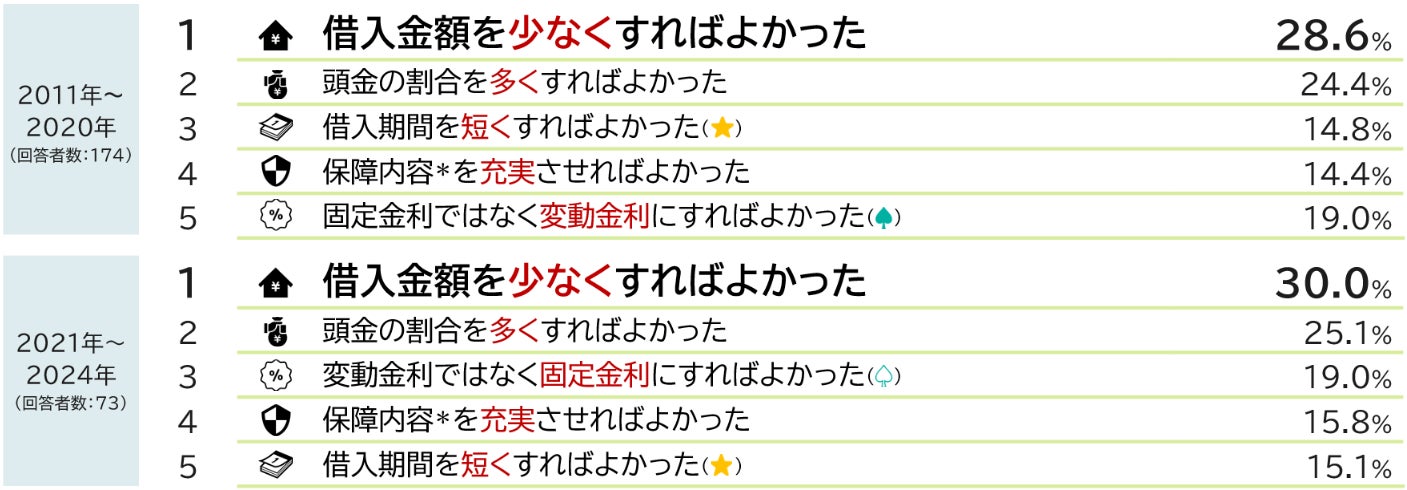

この結果についても住宅ローンを借り入れた時期ごとに確認したところ、最上位に挙がる項目は「借入金額を少なくすればよかった」「頭金の割合を多くすればよかった」が共通してみられました(図表4)。

他方、「借入期間を短くすればよかった」は、借入時期が古い(=返済期間が長い)ほど上位にランクインする傾向がみられました(図表4内★)。借入期間に関する後悔は、借り入れ当初には実感しにくいものの、長年にわたる返済を経験する中で、その「道のりの長さ」に気付き、後悔する人が増えているものと思われます。また、借入金利に対する後悔も、2021年以前は「固定金利ではなく変動金利にすればよかった(図表4 内♠)」が挙げられていたものの、2021年以降では「変動金利ではなく固定金利にすればよかった(図表4 内♤)」に変化しており、時代ごとに多く選ばれていた金利形態の推移が伺える結果となっています。

【図表4】住宅ローン借入時期別 住宅ローンに対する後悔の上位5項目(複数回答可)

2 . ペアローン利用者の5人に1人は「単独ローンにすればよかった」

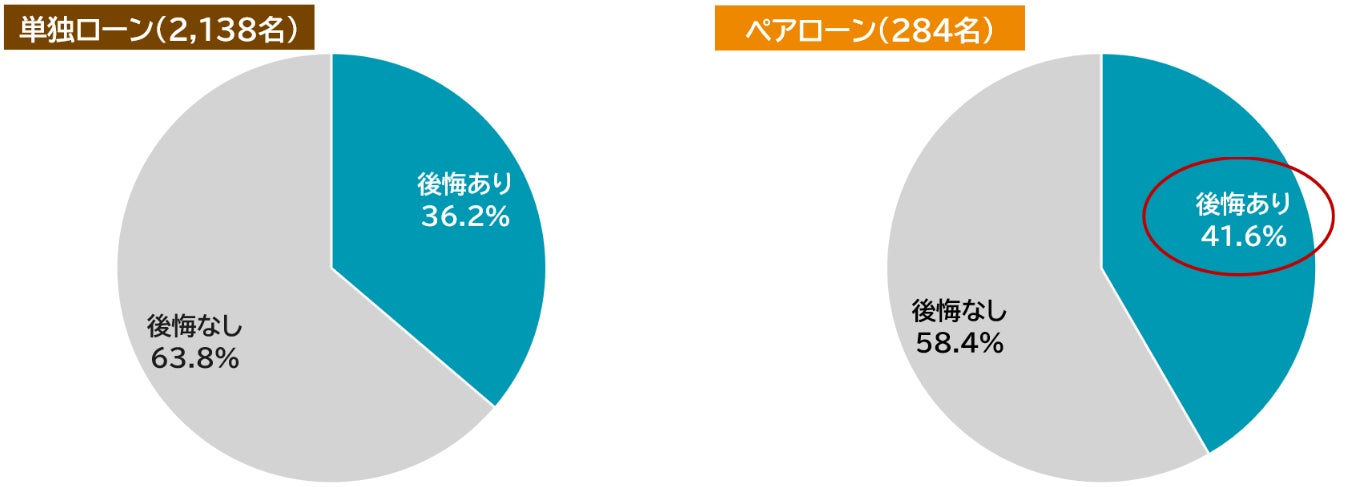

次は、住宅ローンに関する後悔を、「借入形態(単独ローンでの借入れか、ペアローンでの借入れか)」に分けて分析をしてみたところ、住宅ローンに関して「後悔あり」と回答した方の割合は、単独ローンでは36.2%だったのに対し、ペアローンでは41.6%とより高い割合になっていることがわかりました(図表5)。

【図表5】借入形態別 住宅ローンに対する後悔の有無

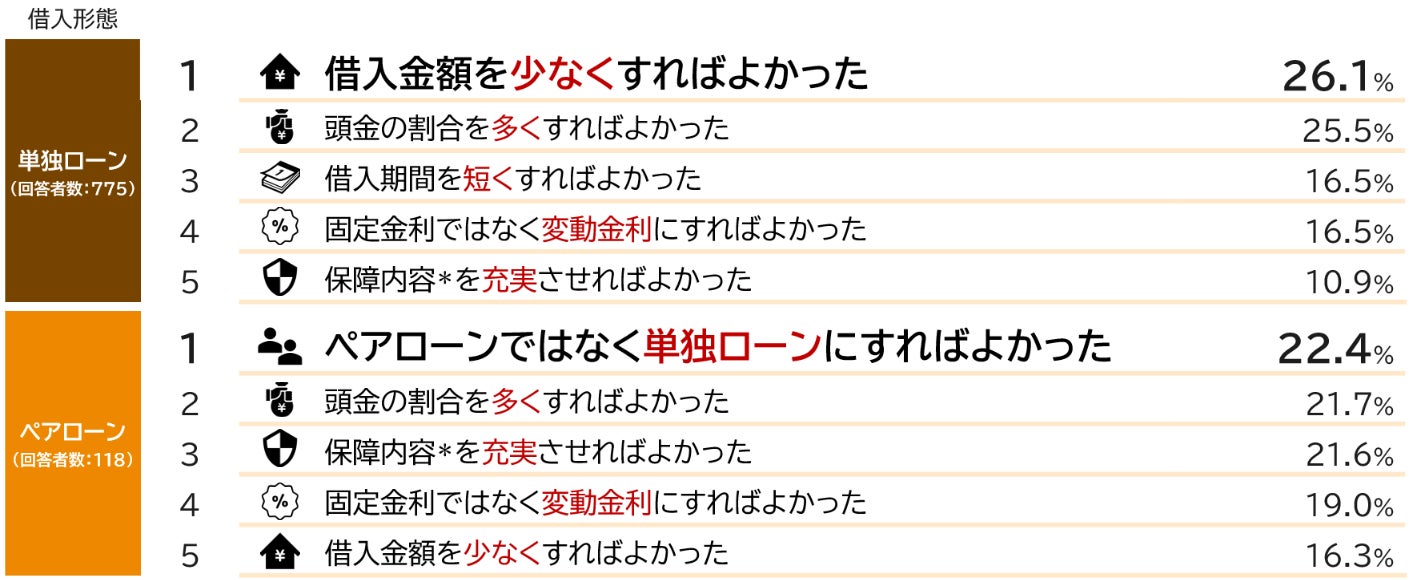

さらに、後悔の内容についてみてみると、単独ローンを利用した方は、「借入金額を少なくすればよかった」「頭金の割合を多くすればよかった」と、先ほどの図表3でも上位に挙がっていた内容が多く見られました(図表6)。

一方で、ペアローンを利用した方では、「ペアローンではなく単独ローンにすればよかった(22.4%)」が最も多く、5人に1人はペアローンで借り入れたこと自体に後悔していることが分かりました。

また、「保障内容を充実させればよかった」が、他のランキングに比べても上位に挙げられています。ペアローンでは借主が2人となるため、どちらかに万が一のことがあった場合のリスクも、ケースによっては大きくなります。その分、しっかりと備えておくことの重要性を、より強く感じている方が多いようです。

【図表6】借入形態別 住宅ローンに対する後悔の上位5項目(複数回答可)

3 . 「どう借りるか」だけでなく「どう返すか」という視点も大切に

当然ながら、住宅ローンに対する後悔の有無やその内容は、人それぞれ異なります。しかし、注意しておきたいのは、後悔した際に「リカバリーする余裕が、家計にあるか」という点です。例えば、「借入金額を多くすればよかった」と感じた場合には、後から追加での借入れを検討する余地があるかもしれません。反対に、「借入金額を少なくすればよかった」と思う場合には、繰上返済をして借入残高を減らすという選択肢もあります。ただし、いずれの場合においても「家計の余裕」がなければ、実行するのは難しいものと思われます。

住宅ローンを検討する際には、「どうすれば借りられるか」や「どれだけ有利な条件で借りられるか」といった点に目が向きがちです。しかし、住宅ローンは長い期間に渡って返済が続きます。だからこそ、その道のりを見据え、「どのように返していくか」という視点も忘れずに持つことが大切です。将来の生活も見据えながら、無理のない返済計画を立てることが、後悔しない住宅ローン選びにつながります。

◆上記の記事に加え、より多くのデータをまとめた資産のミライ研究所のアンケート調査結果

「住まいと資産形成に関する意識と実態調査」(2025年)より

住宅ローン利用経験者に聞いた、

「リアルな後悔」ランキング

を資産のミライ研究所のHP(https://mirai.smtb.jp/category/report/3119/)に掲載しています。

是非、ご覧ください。

また、住宅ローンの借入時期別の「借入れスタイル」については、下記レポートにまとめておりますので併せてご覧ください。

「住まいと資産形成に関する意識と実態調査」(2025年)より

金利上昇がもたらす住宅ローン利用の変化 -転換局面にある家計の選択-

【調査概要】

(1)調査名:「住まいと資産形成に関する意識と実態調査」(2025年)

(2)調査対象:全国の18~69歳 ただし関連業種(金融、調査、マスコミ、広告)従事者を除く

(3)調査方法:WEBアンケート調査

(4)調査時期:2025年1月

(5)サンプルサイズ:11,435

◆記事内容、アンケート結果に関する照会先

三井住友信託銀行 三井住友トラスト・資産のミライ研究所(矢野)

E-MAIL:mirai@smtb.jp

すべての画像