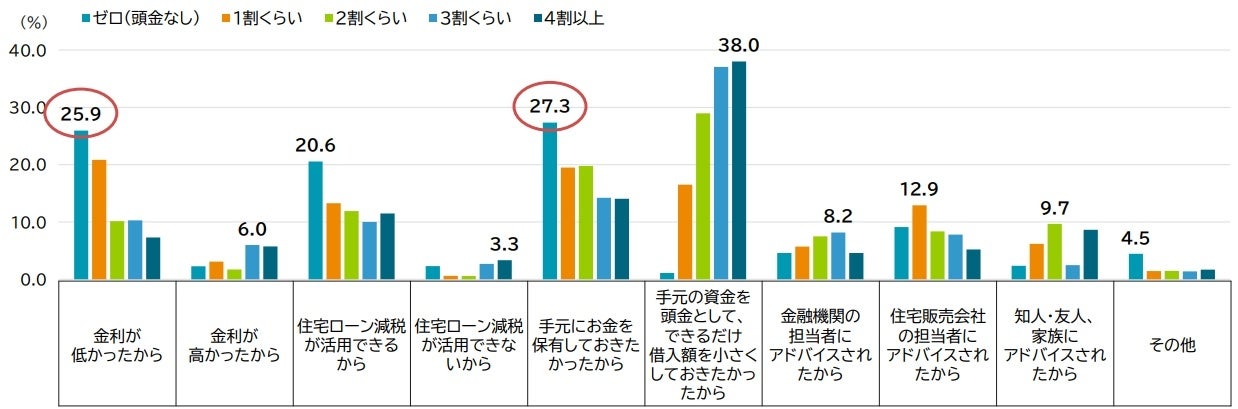

“貯蓄はあるけど、頭金ゼロ”という選択

三井住友トラスト・資産のミライ研究所が住宅ローンについてのアンケート結果を公表

三井住友信託銀行株式会社が設置している「三井住友トラスト・資産のミライ研究所」(所長:丸岡 知夫)(以下、ミライ研)は、1万人(18歳~69歳)を対象とした独自アンケート調査を2025年1月に実施し、その分析結果を11月に公開しました。

長く続いた低金利を背景に、「貯蓄はあるけど、頭金ゼロで住宅を購入する」という選択が、以前よりも自然なものとして受け入れられるようになってきました。手元資金を住宅購入に充てるのではなく、資産形成に活用する方が合理的だとする専門家の意見も一部に見られます。

では実際に、こうした選択をとる人は増えているのでしょうか。また、頭金をあえて入れないという選択は、住宅ローンの利用や資産形成になんらかの違いをもたらすのでしょうか。本レポートでは、頭金割合ごとの住宅ローン契約と資産形成の傾向に注目し、分析を行います。

1.広がる“頭金ゼロ”という選択

住宅ローン借入時期ごとに頭金割合を比較すると、時代とともに変化していることが分かります。

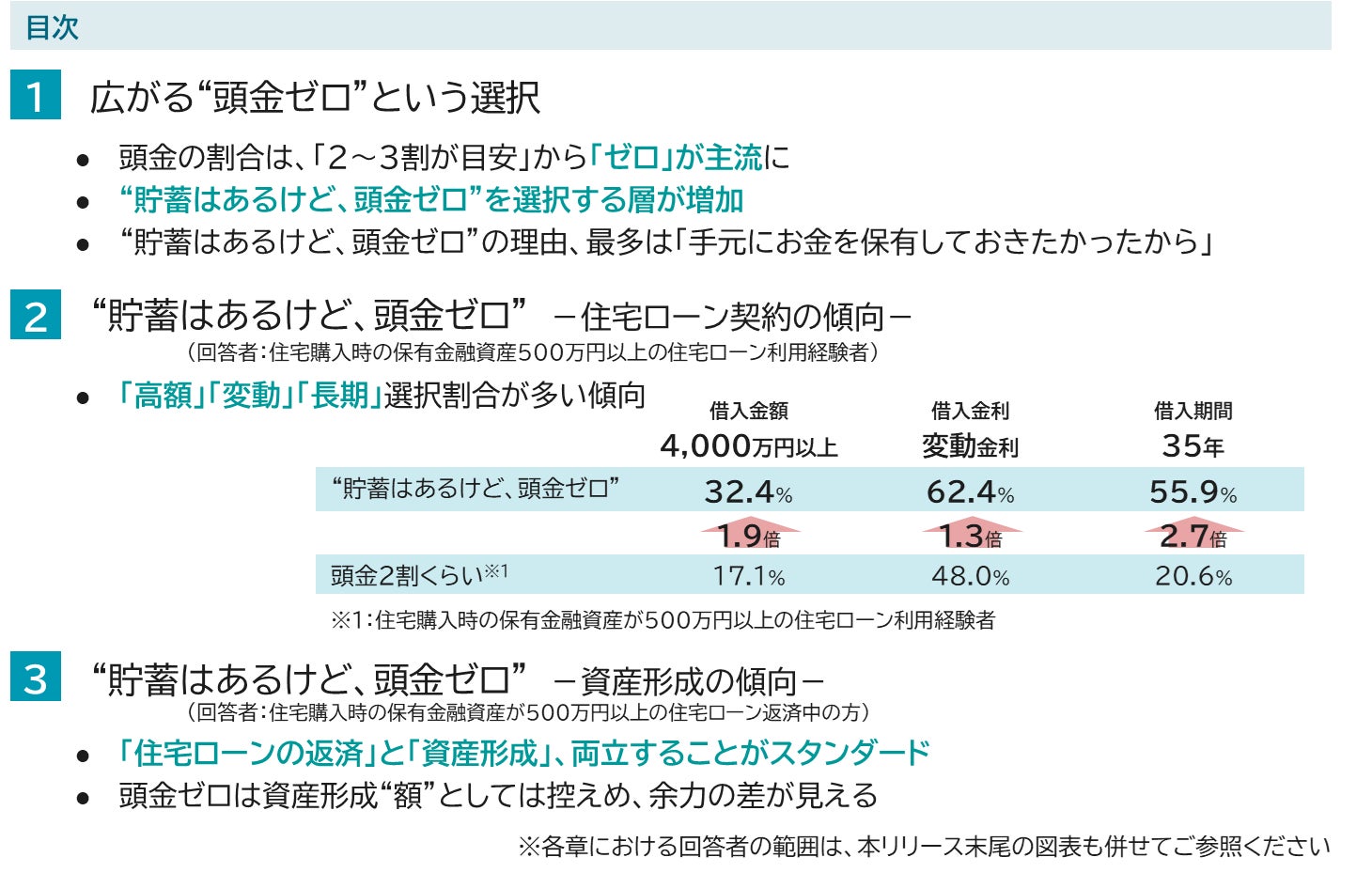

1990年までの借入れでは、「頭金ゼロ」はわずか13.3%にとどまり、「2割くらい(34.2%)」「3割くらい(21.8%)」が主流でした(図表1)。

しかし、2021年~2024年の借入れでは、「頭金ゼロ」が36.9%で最も多く、「1割くらい」も22.9%と高い割合を占めています。一方で、かつて主流であった、「2~3割くらい」は合わせても24.1%にとどまります。

かつては、「頭金を2~3割準備すること」が、住宅購入時の一般的な目安とされていましたが、近年では「頭金はゼロ」での借入れが一般的となってきていることがうかがえます。

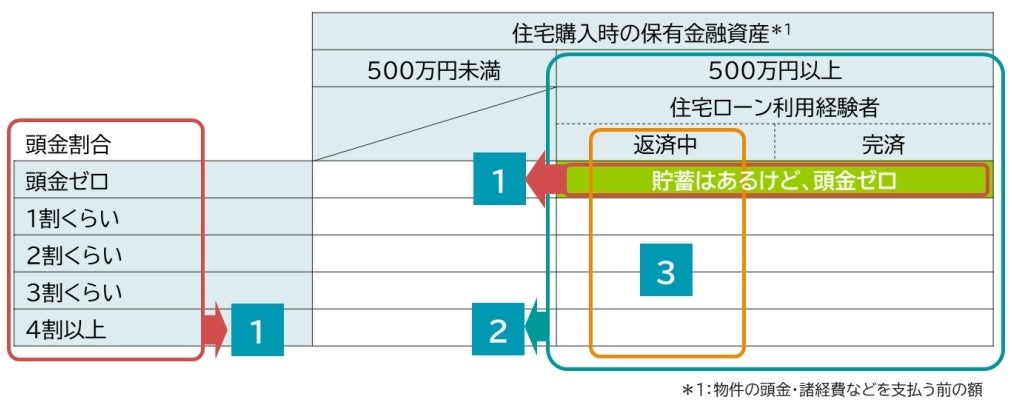

この「頭金ゼロ」での住宅購入の増加は、手元資金が十分でないことから「頭金ゼロ」という選択をする人が増えているためなのでしょうか。それとも、十分な資金を保有しながらも、資金使途や資産形成を考慮したうえで「貯蓄はあるけど、頭金ゼロ」という選択なのでしょうか。

【図表1】住宅ローンの頭金割合(時系列)

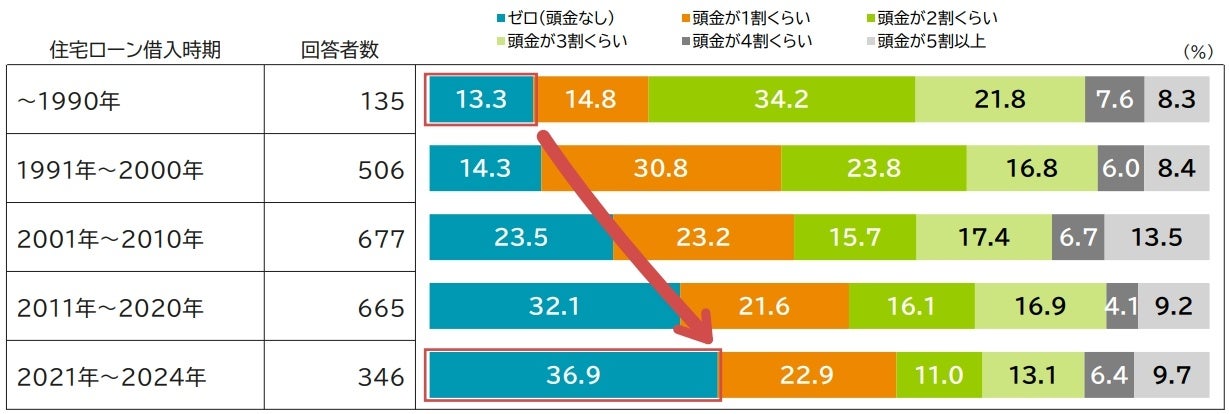

そこで、頭金ゼロを選択した人に、住宅の頭金や諸経費などを支払う前に保有していた金融資産額を尋ねました。その結果、保有金融資産が500万円以上あった人の割合は、住宅ローン借入時期が1991~2000年では22.2%だったのに対し、2021~2024年では38.9%へと16.7ポイント増加していることがわかりました(図表2)。

頭金ゼロという選択は、必ずしも資金不足によるものだけでなく、家計戦略や資産形成を見据えて“貯蓄はあるけど、頭金ゼロ”という前向きな選択として広がっている可能性があります。

【図表2】頭金ゼロを選択した人のうち、住宅購入時の保有金融資産(*1)が500万円以上あった人の割合

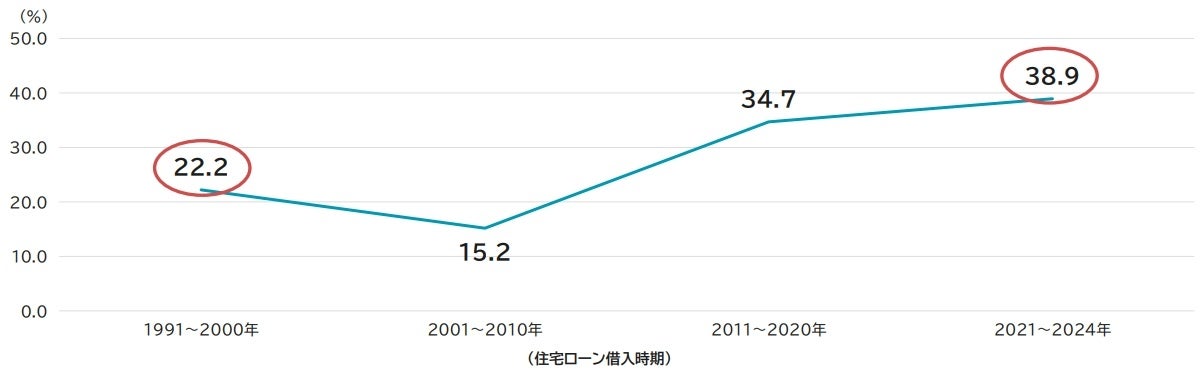

実際に、“貯蓄はあるけど、頭金ゼロ”を選択した人に頭金割合の選択理由を確認したところ、「手元資金の確保(27.3%)」が最も多く、次いで「金利の低さ(25.9%)」が挙げられました(図表3)。

この結果からも、住宅購入後の支出や資産形成を見据えて「手元資金の温存しよう」という意識がうかがえます。

【図表3】頭金割合の選択理由(複数回答可)

2.“貯蓄はあるけど、頭金ゼロ” -住宅ローン契約の傾向-

では、“貯蓄はあるけど、頭金ゼロ”にした場合、住宅ローン利用や資産形成に何らかの違いが出てくるのでしょうか。「住宅購入時の保有金融資産が500万円以上あった」と回答した人に絞り、頭金割合別の傾向を確認しました。

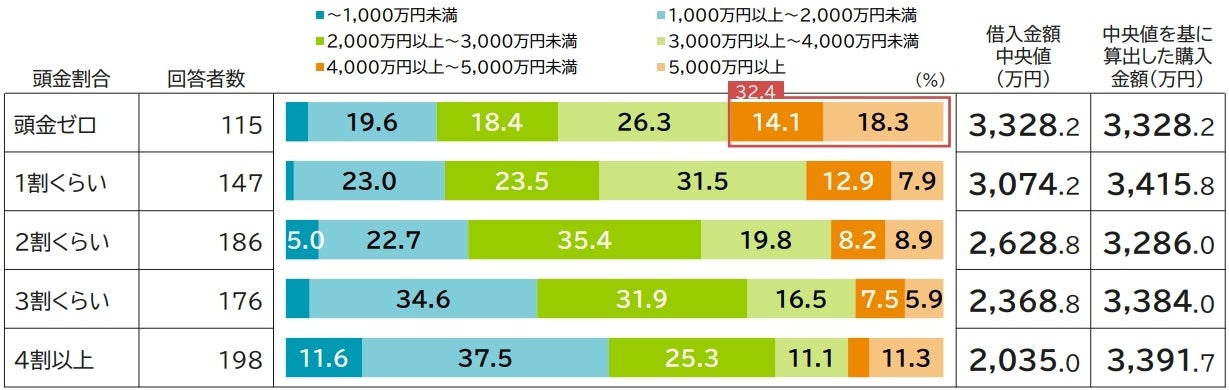

まず借入金額については、頭金割合が少ないほど借入金額中央値が高くなる傾向にありました(図表4)。この借入金額中央値をもとに購入金額を算出すると、いずれも約3,300~3,400 万円に収まっており、頭金割合を抑えたことで借入金額が増えているという構造であることが分かりました。

また、借入金額4,000万円以上の割合は頭金ゼロが最も多く(32.4%)、高額な借入れが目立ちました。

【図表4】借入金額

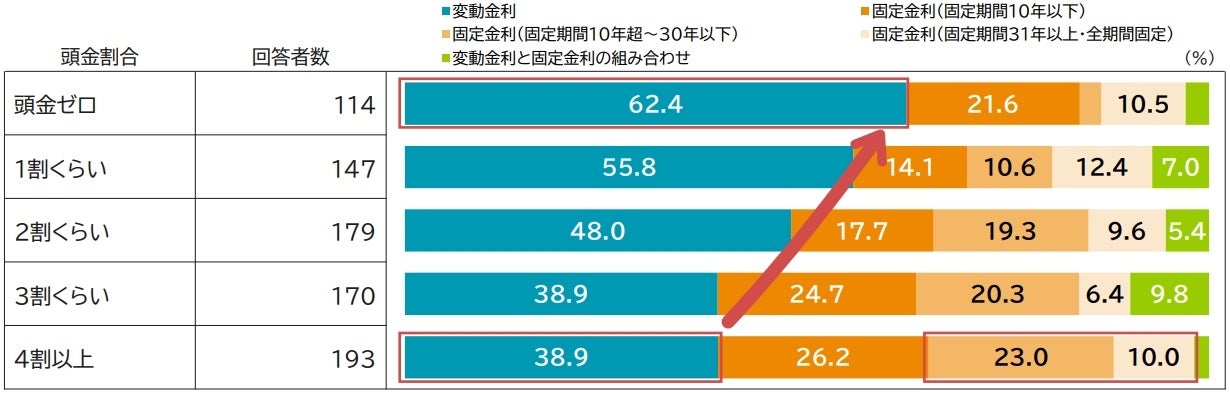

次に、金利形態については、頭金割合が少ないほど変動金利を選択する傾向が強く、特に、頭金ゼロでは変動金利が62.4%と、頭金4割以上(38.9%)のおよそ1.6倍に達しています(図表5)。一方で、頭金割合が多いほど、固定金利(特に長期固定)を選ぶ傾向が強く、金利上昇リスクを避けたいという意識や、安定した返済計画を重視する姿勢がうかがえました。

【図表5】金利形態

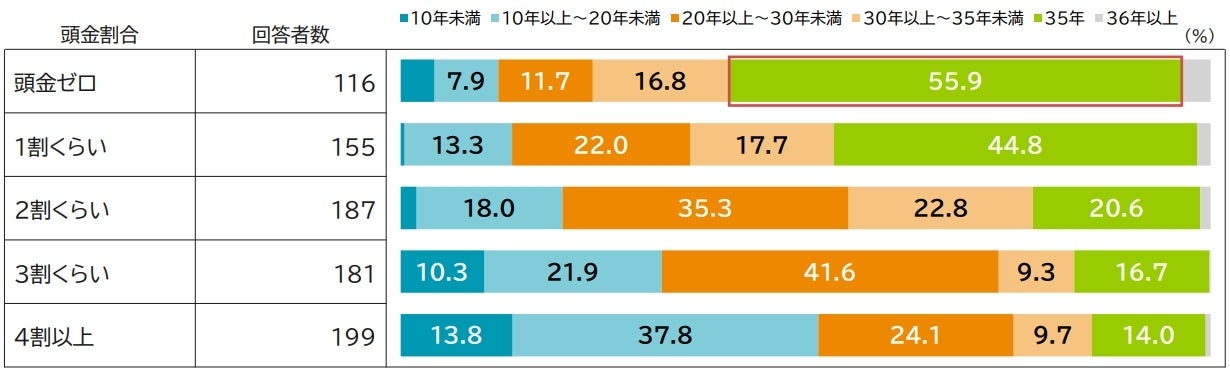

借入期間についても、頭金ゼロでは「35年」での借入れが55.9%と半数を超えており、他と比較しても突出しています(図表6)。頭金割合が増えるにつれて、借入期間が短くなる傾向があり、特に頭金2割以上では、「35年」の借入期間の選択割合が急減しています。

【図表6】借入期間

これらからの結果から、“貯蓄はあるけれど、頭金ゼロ”を選択しているケースでは、「高額」「変動」「長期」を選ぶ傾向がみられました。こうした特徴は、金利上昇局面で返済負担が増すだけでなく、資産形成の停滞や家計の流動性低下など、複数のリスクを高める可能性が考えられます。

3.“貯蓄はあるけど、頭金ゼロ” -資産形成の傾向-

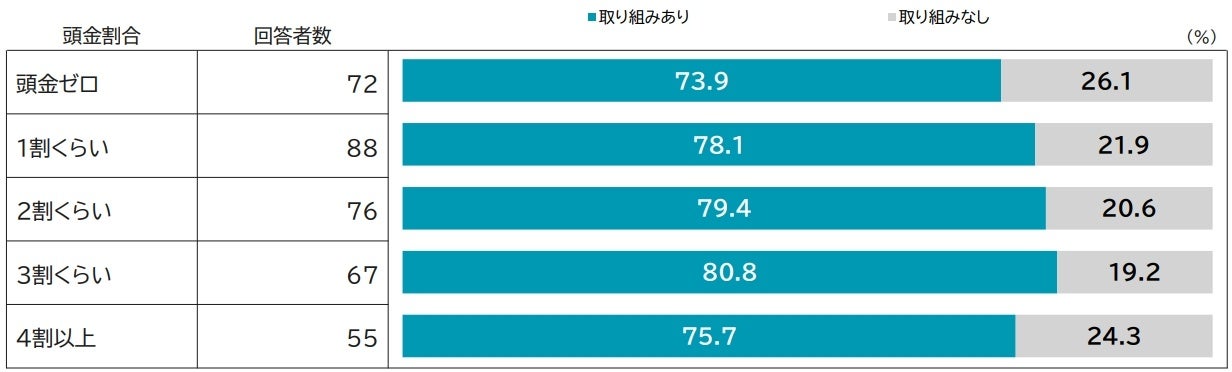

次に頭金割合の選択と資産形成の取組み状況について確認をするため、現在、住宅ローンを返済中の方にさらに絞って確認をしたところ、頭金割合に関わらず7割以上が「資産形成に取り組んでいる」と回答しました(図表7)。この結果から、住宅ローン返済と資産形成の両立は、今や一般的な行動といえます。

【図表7】資産形成への取組み

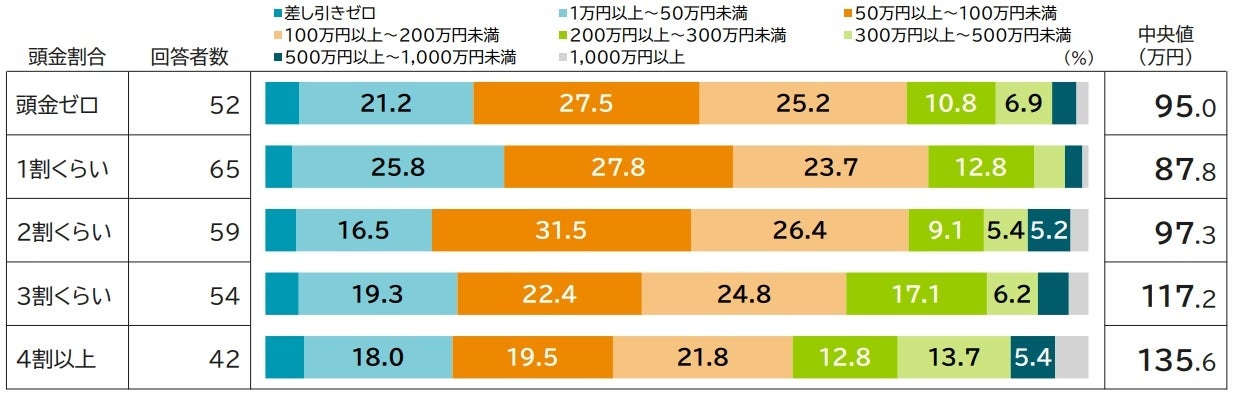

では、1年間でどれくらいの金額を資産形成できているのでしょうか。年間資産形成額の中央値を確認すると、頭金ゼロは95.0万円、4割以上では135.6万円となっており、頭金割合が高い層ほど資産形成額が多い傾向がみられました(図表8)。

【図表8】年間資産形成額

「頭金ゼロ」という選択は、手元資金を確保したいという意図や、金利環境を踏まえた判断があると考えられます。しかし、この選択が資産形成には、やや不利に働く可能性もうかがえました。

もちろん、ファイナンシャル・ウェルビーイングの観点では、単に手元資金が多ければ良いというわけではありません。大切なのは、人生におけるさまざまなライフイベントを、お金の不安なく実践していくことができる状態にあることです。

住宅購入や住宅ローンの利用は、家計に大きな影響を与えるイベントのひとつです。だからこそ、「どう借りるか」だけでなく、「どう返していくか」、そして「その返済方法が教育費や老後資金など、他のライフイベントにどのような影響を与えるか」まで見通して考えることが重要です。

【ご参考】各章における回答者の範囲

◆本リリースのアンケート調査レポートは、資産のミライ研究所のHP(https://mirai.smtb.jp/category/report/3390/)に掲載しています。是非、ご覧ください。

【調査概要】

(1)調査名:「住まいと資産形成に関する意識と実態調査」(2025年)

(2)調査対象:全国の18~69歳 ただし関連業種(金融、調査、マスコミ、広告)従事者を除く

(3)調査方法:WEBアンケート調査

(4)調査時期:2025年1月

(5)サンプルサイズ:11,435

◆記事内容、アンケート結果に関する照会先

三井住友信託銀行 三井住友トラスト・資産のミライ研究所(矢野)

E-MAIL:mirai@smtb.jp

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像