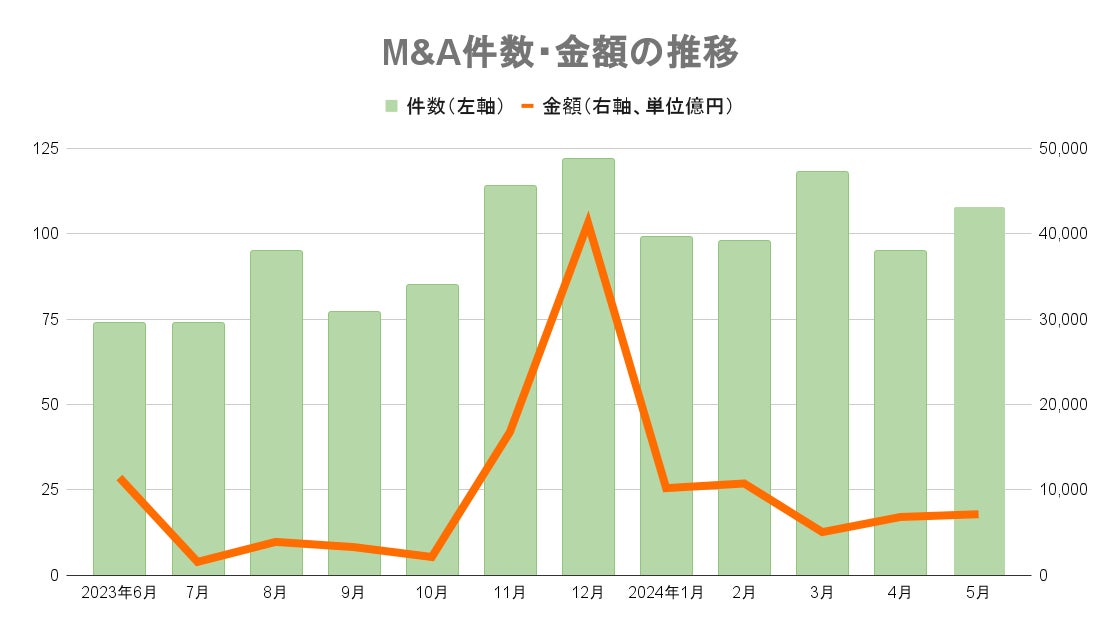

【5月M&A統計】108件(29件増)、1月からの累計で早くも500件超え

「2024年問題」背景の物流案件が上位に3件

2024年5月のM&A件数(適時開示ベース)は108件と前年同月を29件上回り、5月単月では過去10年で最多となりました。取引金額は1000億円超の案件が複数出たことで7156億円(公表分を集計)まで伸長。金額トップ10のうち、物流会社のM&Aが3件ランクインしたのが特徴で、ドライバーの残業規制が適用され、物流がタイトになる「2024年問題」を背景にした案件が続きました。

上場企業に義務づけられた適時開示情報のうち経営権の移転を伴うM&A(グループ内再編は除く)について、M&A Onlineが集計しました。

累計で500件超え

2024年1~5月のM&A件数は518件と、前年同期を91件上回りました。節目の500件を超えたのは5月30日。前年は500件に届いたのが6月30日でしたので、ちょうど1カ月ペースが速まっています。518件の内訳は国内案件419件、海外案件99件。国内、海外ともに前年に比べ21%増えました。

5月M&A上位10社に物流が3社ランクイン

腎疾患領域で勝負をかける旭化成

金額トップは、旭化成がスウェーデンの製薬企業、カリディタス・セラピューティクスを買収する案件で、金額は約1739億円。

旭化成はマテリアル、住宅に次ぐ第3の柱としてヘルスケアを掲げており、腎臓疾患の治療薬「タルペーヨ」を扱うカリディタスの買収で事業強化を図ります。

C&Fロジホールディングスの争奪戦の行方

金額2位は、佐川急便を傘下に持つSGホールディングスが、低温物流を得意とするC&FロジホールディングスをTOBで子会社化を目指す案件です。金額は1237億円。

C&Fをめぐっては、同業のAZ-COM丸和ホールディングスが3月に同意なきTOBを発表。AZ-COMの買収提案を検討する過程で、C&Fは4月にAZ-COMとは別に複数の買い手候補がいることを公表していました。

買い手候補で有望な提案を行ったのがSGで、同社は5月31日に正式に対抗TOBを発表。買付価格もAZ-COM丸和が提示する1株3000円を大きく上回る5740円で、C&FもSGのTOBに賛同しており、株主へ応募推奨をしています。

アルプスアルパインの業績低迷がTOBに発展

金額3位も物流関連で、旧日立物流のロジスティードが、アルプス物流をTOBで子会社化します。金額は約1051億円。

アルプス物流を持ち分法適用会社とするアルプスアルパインが経営指標や業績の改善に向け、一部持ち株の放出を模索。入札形式で買い手候補が選別される中で、ロジスティードが選ばれ、TOBを実施することになりました。

ドライバー不足からエスライングループ本社がMBO

このほか、トップ10内にエスライングループ本社がMBO(経営陣による買収)で株式を非公開化する案件が9位にランクイン(約140億円)。2024年問題を背景としたトラックドライバーの不足を理由のひとつに挙げ、短期的な収益や株価にとらわれることなく抜本的な改革が必要であると判断しました。同社の山口嘉彦社長の資産管理会社がTOBを行い、株式非公開化を目指します。

5月のM&Aランキング

|

順位 |

社名 |

概略 |

取引金額 |

|---|---|---|---|

|

1 |

旭化成 |

スウェーデンの製薬企業カリディタス・セラピューティクスをTOBで子会社化 |

1739.9億円 |

|

2 |

SGホールディングス |

C&Fロジホールディングスを対抗TOBで子会社化へ |

1237.3億円 |

|

3 |

アルプス物流 |

米KKR傘下のロジスティードによるTOBを受け入れ、株式非公開化 |

1051.5億円 |

|

4 |

日本KFCホールディングス |

米投資ファンドのカーライル・グループによるTOBを受け入れ、株式非公開化 |

945.5億円 |

|

5 |

日本ハウズイング |

米ゴールドマン・サックスと組みMBOで株式非公開化 |

769.4億円 |

|

6 |

アイロムグループ |

米ブラックストーンと組んでMBOで株式非公開化 |

292.6億円 |

|

7 |

三菱マテリアル |

独タングステン製品メーカー「H.C.スタルク」を子会社化 |

210億円 |

|

8 |

RS Technologies |

ランプ事業などのヘリオステクノホールディングをTOBで子会社化 |

149.7億円 |

|

9 |

エスライングループ本社 |

MBOで株式を非公開化 |

140.9億円 |

|

10 |

日機装 |

CRRT事業のドイツ・中国子会社をシンガポール社に譲渡 |

74億円 |

M&A Onlineとは

M&A Onlineは、M&A(企業の合併・買収)を、身近に感じ、深く知り、活用してもらうためのメディアです。M&Aに広く関心を寄せていただき、社会課題となっている後継者問題の解消、さらには日本経済のイノベーションの実現に寄与すべく、日々、情報発信を行っています。

運営会社(株式会社ストライク)

名 称:株式会社ストライク

所在地:東京都千代田区大手町1-2-1 三井物産ビル15階

代表者:代表取締役社長 荒井 邦彦

設 立:1997年7月

事業内容:M&A仲介業

『M&Aコンサルタントに必要な法務スキル』好評発売中!

タイトル:M&Aコンサルタントに必要な法務スキル

編集:株式会社ストライク

定価:4,400円(税込)

ISBN:9784502502217

発行元:中央経済社

Amazon:https://amzn.asia/d/fL8bb24

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像