焼酎メーカー、2019年は初めて上位10社全てが減収

霧島酒造が8年連続で売上高トップも、焼酎離れがより顕著に

国税庁が発表した2018年度(平成30年度)の国内酒類消費量は、約824万5900キロリットルと、前年度比1.5%減少した。減少するのは3年連続。他方、ウイスキー(前年度比8.9%増)はハイボールブームにより、また、リキュール(同5.1%増)やスピリッツ(同17.9%増)は缶チューハイや缶カクテルなどのRTD(Ready to Drink)飲料市場の拡大により、それぞれ消費量や伸び率の増加が際立っている。

焼酎の消費量は約77万9500キロリットルと、依然として根強いファンを抱えているものの、さかのぼって確認できる2007年度(100万4700キロリットル)以降、初めて80万キロリットルを割り込んだ。酒類合計も5年前の2013年度(859万1100キロリットル)から4.0%減少の824万5900キロリットルと酒離れが進んでいる傾向が見受けられ、消費者の嗜好の多様化と相まって、焼酎業界は厳しい状況に立たされている。

帝国データバンク福岡支店では、売上高に占める焼酎・泡盛の割合が5割以上となった酒類製造業者(焼酎・泡盛以外の事業で計上した売上高も含む)を『焼酎メーカー』と定義。企業概要ファイル「COSMOS2」(約147万社収録)より、全国の焼酎メーカーの2019年(1月期~12月期)売上高をランキング形式により抽出し、上位50社の売上高や利益動向などについて集計した。なお、本調査は2019年8月に続く17回目。

<調査結果(要旨)>

売上高ランキング

1位 霧島酒造 619 億 2000 万円(前年比 6.0%減)

全国焼酎メーカーの 2019 年(1月期~12 月期)の売上高ランキングは、8年連続 1 で霧島 酒造(株)(宮崎県都城市)がトップとなった。「黒霧島」を主体に、「白霧島」、2018 年 10 月 から通年販売になった「赤霧島」などを展開している。期中に「黒霧島」の醸造に用いる「黒 麹」と清酒の醸造に用いる「黄麹」を掛け合わせて製造した「虎斑霧島」を新発売した。ま た、イギリスで毎年開催される酒類品評会「インターナショナル・スピリッツ・チャレンジ (ISC)2019」において『茜霧島』が芋焼酎部門でトロフィー(最高賞)を受賞するなど、高 い知名度を維持した。しかし、ハイボール缶などのRTD飲料の台頭により前年比 6.0%減と なった。これまで 3 月と 9 月に販売していた赤霧島を通年販売に切り替えたことで、決算期で ある 3 月のまとめ買い需要がなくなったことも売り上げ減少要因の一つとなった。

2位 三和酒類 429 億 2700 万円(前年比 3.6%減)

三和酒類(株)(大分県宇佐市)は、8年連続で2位をキープ。“下町のナポレオン”の愛称 で知られる「いいちこ」シリーズを主体に、地元大分県産の麦を使用した「西の星」ブランド を展開。関東・関西・中部などの大都市圏をはじめ、北米やアジアなど世界各国・地域に販路 を構築している。2019 年 4 月に「いいちこ」発売 40 周年を記念して発刊 40 周年になる週刊 ヤングジャンプとコラボキャンペーンを開催したほか、2019 年 9 月に開催された「ラグビー ワールドカップ 2019 年」にちなんだラグビーボール型のいいちこボトルを販売するなど主力 商品の拡販に努めたが、減収を余儀なくされた。

3位 オエノングループ 390 億 6200 万円(前年比 2.7%減)

オエノンホールディングス(株)では、傘下の合同酒精(株)(東京都墨田区)、福徳長酒類 (株)(千葉県松戸市)、秋田県醗酵工業(株)(秋田県湯沢市)の3社で焼酎を製造してお り、本調査では同3社の焼酎事業の売上高[有価証券報告書記載のセグメント別アイテム(主 要製品)別の販売実績]を集計対象としている。2008 年以降、連結売上高に占める焼酎の比 率が5割を下回って集計対象外となっていたが、2017 年からランキングに復帰した。 しそ焼酎「鍛高譚(たんたかたん)」をはじめ、本格焼酎「博多の華」シリーズ、北海道に おいて大きなシェアを握る甲類焼酎「ビッグマン」シリーズなど多様なラインナップを展開し ている。「博多の華」シリーズ、甲類乙類混和焼酎の「すごむぎ」「すごいも」シリーズが好調に推移したものの、メーカーと組織小売業者等が商品を共同開発するPB(プライベートブランド)商品の減少が全体を押し下げる要因となった。また、甲類焼酎の「そふと新米」の売り 上げ伸び悩みも減収の一因となった。 なお、トップ 10 の顔ぶれや順位は前年と変わらないが、全社が減収となった。上位 10 社全 てが減収となるのは調査開始以来、初めて。

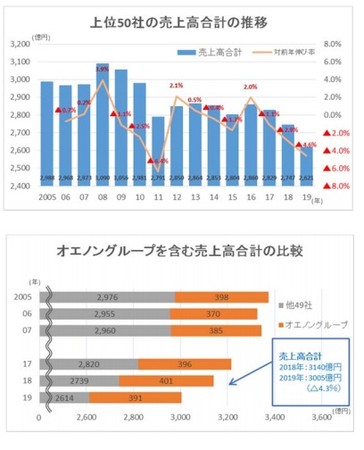

売上高合計推移

2008 年(2009 年発表分)から 2016 年(2017 年発表分)にかけ て、オエノングループが集計対 象外となっていた。このため、 上位 50 社の売上高合計につい ては、2009 年(2010 年発表分) の集計時に、2005 年までさかの ぼって同グループの売上高を除 外し、かつ、51 位企業の売上高 を加算する調整を実施。以降、 この調整後データを用いて売上 高合計の推移をみてきたため、 2019 年は 2016 年以前との単純 比較ができない。

そこで、2019 年についても、 上記と同様の調整を行ったうえ で売上高合計を比較すると、 2019 年の上位 50 社(調整後)の 売上高合計は、前年比 4.6%減の 2621 億 3400 万円と、3年連続で 減少した。ピーク時の 2008 年 (3090 億 1300 万円)から 15.2%減少し、2005 年以降の最少となった。全体としては、消費者の 嗜好の変化によりウイスキーやワイン、リキュール類との競合が続いていることに加え、若者を はじめとする酒離れの影響で苦戦が続いている。 なお、調整前の上位 50 社の売上高合計は 3004 億 9600 万円で、前年(3140 億 3400 万円)と比 較すると 4.3%の減少となった。

売り上げ動向

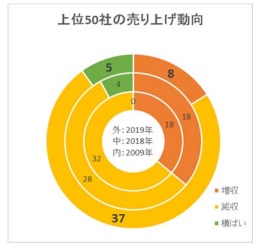

売り上げ動向をみると、「増収」企業が8社(前年 18 社)だったのに対し、「減収」が 37 社(同 28 社)にの ぼった。「横ばい」は5社(同4社)。7割を超える企業 が減収を余儀なくされ、2005 年 6 月の調査開始以降、最 も減収企業が多かった。前回調査までは、焼酎部門は減 収となったものの、ウイスキーやリキュールなど他部門 の増収が寄与して減収を免れる企業もあったが、今回は 他部門が増収しても焼酎部門の減収をカバーしきれな い企業が散見された。

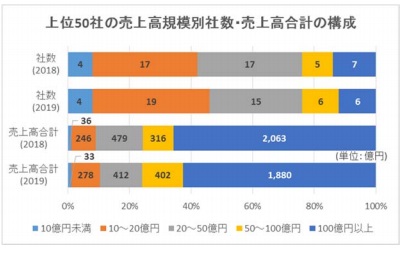

「減収」企業の増加は、売上高規模を問わない業界全 体の課題となっている。売上高規模別にみ ると、「減収」企業割合が最も高かったの は「20~50 億円」(15 社中 12 社)で、全 ての区分で5割を超えた。 また、売上高規模別に社数の推移をみる と、「100 億円以上」で1社、「20~50 億円」 で2社減った。売上高規模別の 売上高合計をみると、売上高規 模を下げた企業の移動で社数 が増えた「50~100 億円」、「10 ~20 億円」は増加したものの、 売上高合計の 62.5%を占める 「100 億円以上」は前年を大き く上回る過去最大の減少幅 (8.9%)となるなど、大規模メ ーカーの苦戦が総売上高を押 し下げた一因となっている。

利益の動向

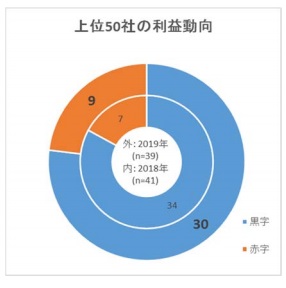

税引き後当期純利益が判明した 39 社のうち、「赤字」企業は9社、構成比は 23.1%にのぼった。こ の9社のうち、2年連続減収となった企業が5社 を占めている。主力の原材料となる芋の価格が下 落したものの、売上高が伸び悩むなか、減収分を吸 収できなかった点が共通項として浮上する。 また、運送費や製造委託経費の上昇のほか設備 投資を行ったことによる減価償却費の負担、広告 宣伝費の増加などが赤字計上の理由としてあげら れた。

都道府県別の分布

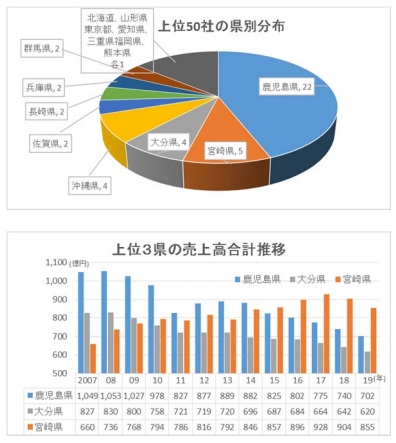

売上高上位 50 社を本社所在地 別にみると、「鹿児島県」が前年よ り1社増え 22 社で最多。「宮崎 県」が5社、「大分県」と「沖縄県」 がそれぞれ4社で続いた。 他方、都道府県別の売上高合計 は、ランキングトップの霧島酒造 (株)を含む「宮崎県」が 855 億 3900 万円で最多だった。霧島酒造 (株)の減収に加え、5 社中 4 社 が減収を余儀なくされたことで、 前年比 5.4%減となった。

「鹿児島県」は 22 社中 18 社が減収を余儀 なくされ同 5.1%減の 702億 4100 万円。麦焼酎を主力とする「大分県」は 4 社全てが減収で、同 3.4% 減の 619 億 9700 万円と3県とも 減収を余儀なくされた。

酒類消費量の低下は酒業界全体の課題

2019 年の焼酎メーカー売上高ランキングでは、霧島酒造(株)が8年連続で首位となった。同社の売上高は 10 年前の 2009 年(428 億 1500 万円)と比べて 1.45 倍に伸びたものの、前年比で は 6.0%減となった。上位 50 社の売上高合計は 10 年前と比べて 14.2%減少、前年比でも 4.6% 減少した。 酒類業界全体をみても、人口減少や少子高齢化により飲酒率の高い年齢層が減少しているうえ、 健康志向の高まりによる飲酒の敬遠といった問題も内包している。

今回特に目についたのが、減収企業の数だ。売上高上位 50 社中 37 社が、上位 10 社では全社が減収となるなど、2005 年 6 月 の調査開始以降、最も減収企業が多かった。前回調査では、焼酎部門の売り上げをウイスキーや リキュールといった勢いのある他部門でカバーしていたのに対し、今回は焼酎部門の減収分を他 部門の増収でカバーし切れてない企業が散見され、焼酎業界にとって焼酎離れや消費者の嗜好の 多様化がより顕著になって表れる結果となった。 こうしたなか、10%以上売り上げを伸ばしているランキング 35 位の(資)光武酒造場(佐賀県鹿島市、前年比 13.8%増)、同 47 位の大隅酒造(株)(鹿児島県曽於市、同 12.5%増)のほか、 去年に引き続き売り上げを伸ばした甲類焼酎を主力とする同 11 位の(株)宮﨑本店(三重県四日市市、同 7.6%増)、同 22 位の福井酒造(株)(愛知県豊橋市、前年比 2.2%増)には注目したい。

(資)光武酒造場では、黒麹芋焼酎「魔界への誘い」とアニメ「デビルマン」のコラボ製品を皮切りに、「キューティーハニー」や「北斗の拳」ともコラボを行っている。特に、2019 年 3 月よ り販売を開始した芋焼酎「北斗の拳」シリーズは、発売の告知をしてから 1カ月足らずで約3万本の予約が入るなど売り上げ増加に大きく貢献した。(株)宮﨑本店は、前年同様、「キンミヤ焼酎」が関東圏にとどまらず、関西地区、九州地区でも売り上げを伸ばしたことで全体を押し上げた。

今後の動向として酒税法の改正と新型コロナウイルスによる影響は考慮すべき点だ。2018 年の酒税法改正により、2026 年の10 月までに、3段階で酒税が変更になる。第一段階として 2020年10月からビールや日本酒が減税され、新ジャンル(第三のビールなど)や、ワインは増税する。 焼酎に直接関係ないものの、最初の一杯として根強いビールや、年々、輸出量が伸びている日本酒が減税となることは焼酎業界にとっても油断できない内容だ。加えて、2020 年は新型コロナウ イルスの流行で“外飲み”より“家飲み”を選択する人が増えている。長期自粛を余儀なくされる期間もあったことから、スーパーやディスカウントストアなどで販売する紙パックやペットボトル商品の需要が伸びている可能性が高い。

しかし、自宅で飲む頻度が高い人にとっては大容量で自身の好みに割って飲める甲類焼酎等がお得だが、たまにしか飲まない人には缶を空けたらすぐに 飲めるRTD飲料が目に留まるだろう。若者の酒離れや健康志向の増加を考慮すると、後者の方が売り上げを伸ばしている可能性が高い。また、飲食店での焼酎消費量の落ち込みが売り上げの推移にどれだけ影響を与えるのかも注視したい。

いずれにせよ焼酎業界に留まらず、酒類消費量の低下は酒業界全体の課題である。消費者の嗜好の多様化に合わせた商品の開発を行うか、海外市場の取り込みを狙うのか、国内市場の先細りがみえるなかで、生き残りをかけた戦略を構築する必要がある。

帝国データバンク福岡支店では、売上高に占める焼酎・泡盛の割合が5割以上となった酒類製造業者(焼酎・泡盛以外の事業で計上した売上高も含む)を『焼酎メーカー』と定義。企業概要ファイル「COSMOS2」(約147万社収録)より、全国の焼酎メーカーの2019年(1月期~12月期)売上高をランキング形式により抽出し、上位50社の売上高や利益動向などについて集計した。なお、本調査は2019年8月に続く17回目。

<調査結果(要旨)>

- 2019年の売上高ランキングは、「黒霧島」で知られる霧島酒造(株)(宮崎県都城市)が8年連続でトップ。2位は、「いいちこ」ブランドを主力とする三和酒類(株)(大分県宇佐市)。3位にはオエノンホールディングス(株)(東京都墨田区)の焼酎事業である「オエノングループ」が入った

- 上位50社の売上高合計は3004億9600万円と、前年と比較して4.3%減少した。なお、「オエノングループ」の売上高を除外して51位の売上高を加算して計算した調整後の売上高合計は前年比4.6%減の2621億3400万円で、2005年6月以降の最少となった上位50社の売上高合計は3216億5300万円と、10年前と比較して3.8%減少した。なお、「オエノングループ」の売上高を除外して51位の売上高を加算して計算した調整後の売上高合計は、前年比1.1%減の2829億400万円と、2年ぶりに減少した

- 上位50社のうち「減収」企業は37社と、2005年6月の調査以降、最も多かった。売上高規模別にみると、全ての区分で減収企業の割合が半数を超えた

- 税引き後当期純利益が判明した39社のうち、「赤字」企業は9社

- 都道府県別にみると、社数は「鹿児島県」が22社、売上高合計は「宮崎県」が855億3900万円で、それぞれ最多

売上高ランキング

1位 霧島酒造 619 億 2000 万円(前年比 6.0%減)

全国焼酎メーカーの 2019 年(1月期~12 月期)の売上高ランキングは、8年連続 1 で霧島 酒造(株)(宮崎県都城市)がトップとなった。「黒霧島」を主体に、「白霧島」、2018 年 10 月 から通年販売になった「赤霧島」などを展開している。期中に「黒霧島」の醸造に用いる「黒 麹」と清酒の醸造に用いる「黄麹」を掛け合わせて製造した「虎斑霧島」を新発売した。ま た、イギリスで毎年開催される酒類品評会「インターナショナル・スピリッツ・チャレンジ (ISC)2019」において『茜霧島』が芋焼酎部門でトロフィー(最高賞)を受賞するなど、高 い知名度を維持した。しかし、ハイボール缶などのRTD飲料の台頭により前年比 6.0%減と なった。これまで 3 月と 9 月に販売していた赤霧島を通年販売に切り替えたことで、決算期で ある 3 月のまとめ買い需要がなくなったことも売り上げ減少要因の一つとなった。

2位 三和酒類 429 億 2700 万円(前年比 3.6%減)

三和酒類(株)(大分県宇佐市)は、8年連続で2位をキープ。“下町のナポレオン”の愛称 で知られる「いいちこ」シリーズを主体に、地元大分県産の麦を使用した「西の星」ブランド を展開。関東・関西・中部などの大都市圏をはじめ、北米やアジアなど世界各国・地域に販路 を構築している。2019 年 4 月に「いいちこ」発売 40 周年を記念して発刊 40 周年になる週刊 ヤングジャンプとコラボキャンペーンを開催したほか、2019 年 9 月に開催された「ラグビー ワールドカップ 2019 年」にちなんだラグビーボール型のいいちこボトルを販売するなど主力 商品の拡販に努めたが、減収を余儀なくされた。

3位 オエノングループ 390 億 6200 万円(前年比 2.7%減)

オエノンホールディングス(株)では、傘下の合同酒精(株)(東京都墨田区)、福徳長酒類 (株)(千葉県松戸市)、秋田県醗酵工業(株)(秋田県湯沢市)の3社で焼酎を製造してお り、本調査では同3社の焼酎事業の売上高[有価証券報告書記載のセグメント別アイテム(主 要製品)別の販売実績]を集計対象としている。2008 年以降、連結売上高に占める焼酎の比 率が5割を下回って集計対象外となっていたが、2017 年からランキングに復帰した。 しそ焼酎「鍛高譚(たんたかたん)」をはじめ、本格焼酎「博多の華」シリーズ、北海道に おいて大きなシェアを握る甲類焼酎「ビッグマン」シリーズなど多様なラインナップを展開し ている。「博多の華」シリーズ、甲類乙類混和焼酎の「すごむぎ」「すごいも」シリーズが好調に推移したものの、メーカーと組織小売業者等が商品を共同開発するPB(プライベートブランド)商品の減少が全体を押し下げる要因となった。また、甲類焼酎の「そふと新米」の売り 上げ伸び悩みも減収の一因となった。 なお、トップ 10 の顔ぶれや順位は前年と変わらないが、全社が減収となった。上位 10 社全 てが減収となるのは調査開始以来、初めて。

売上高合計推移

2008 年(2009 年発表分)から 2016 年(2017 年発表分)にかけ て、オエノングループが集計対 象外となっていた。このため、 上位 50 社の売上高合計につい ては、2009 年(2010 年発表分) の集計時に、2005 年までさかの ぼって同グループの売上高を除 外し、かつ、51 位企業の売上高 を加算する調整を実施。以降、 この調整後データを用いて売上 高合計の推移をみてきたため、 2019 年は 2016 年以前との単純 比較ができない。

そこで、2019 年についても、 上記と同様の調整を行ったうえ で売上高合計を比較すると、 2019 年の上位 50 社(調整後)の 売上高合計は、前年比 4.6%減の 2621 億 3400 万円と、3年連続で 減少した。ピーク時の 2008 年 (3090 億 1300 万円)から 15.2%減少し、2005 年以降の最少となった。全体としては、消費者の 嗜好の変化によりウイスキーやワイン、リキュール類との競合が続いていることに加え、若者を はじめとする酒離れの影響で苦戦が続いている。 なお、調整前の上位 50 社の売上高合計は 3004 億 9600 万円で、前年(3140 億 3400 万円)と比 較すると 4.3%の減少となった。

売り上げ動向

上位50社の売上高動向

上位50社の売上高動向

売り上げ動向をみると、「増収」企業が8社(前年 18 社)だったのに対し、「減収」が 37 社(同 28 社)にの ぼった。「横ばい」は5社(同4社)。7割を超える企業 が減収を余儀なくされ、2005 年 6 月の調査開始以降、最 も減収企業が多かった。前回調査までは、焼酎部門は減 収となったものの、ウイスキーやリキュールなど他部門 の増収が寄与して減収を免れる企業もあったが、今回は 他部門が増収しても焼酎部門の減収をカバーしきれな い企業が散見された。

「減収」企業の増加は、売上高規模を問わない業界全 体の課題となっている。売上高規模別にみ ると、「減収」企業割合が最も高かったの は「20~50 億円」(15 社中 12 社)で、全 ての区分で5割を超えた。 また、売上高規模別に社数の推移をみる と、「100 億円以上」で1社、「20~50 億円」 で2社減った。売上高規模別の 売上高合計をみると、売上高規 模を下げた企業の移動で社数 が増えた「50~100 億円」、「10 ~20 億円」は増加したものの、 売上高合計の 62.5%を占める 「100 億円以上」は前年を大き く上回る過去最大の減少幅 (8.9%)となるなど、大規模メ ーカーの苦戦が総売上高を押 し下げた一因となっている。

上位50社の売上高動向(年別)

上位50社の売上高動向(年別)

上位50社の売上高規模別の売上動向

上位50社の売上高規模別の売上動向

上位50社の売上高規模別社数

上位50社の売上高規模別社数

利益の動向

上位50社の利益動向

上位50社の利益動向

税引き後当期純利益が判明した 39 社のうち、「赤字」企業は9社、構成比は 23.1%にのぼった。こ の9社のうち、2年連続減収となった企業が5社 を占めている。主力の原材料となる芋の価格が下 落したものの、売上高が伸び悩むなか、減収分を吸 収できなかった点が共通項として浮上する。 また、運送費や製造委託経費の上昇のほか設備 投資を行ったことによる減価償却費の負担、広告 宣伝費の増加などが赤字計上の理由としてあげら れた。

都道府県別の分布

上位50社の県別分布

上位50社の県別分布

売上高上位 50 社を本社所在地 別にみると、「鹿児島県」が前年よ り1社増え 22 社で最多。「宮崎 県」が5社、「大分県」と「沖縄県」 がそれぞれ4社で続いた。 他方、都道府県別の売上高合計 は、ランキングトップの霧島酒造 (株)を含む「宮崎県」が 855 億 3900 万円で最多だった。霧島酒造 (株)の減収に加え、5 社中 4 社 が減収を余儀なくされたことで、 前年比 5.4%減となった。

「鹿児島県」は 22 社中 18 社が減収を余儀 なくされ同 5.1%減の 702億 4100 万円。麦焼酎を主力とする「大分県」は 4 社全てが減収で、同 3.4% 減の 619 億 9700 万円と3県とも 減収を余儀なくされた。

酒類消費量の低下は酒業界全体の課題

2019 年の焼酎メーカー売上高ランキングでは、霧島酒造(株)が8年連続で首位となった。同社の売上高は 10 年前の 2009 年(428 億 1500 万円)と比べて 1.45 倍に伸びたものの、前年比で は 6.0%減となった。上位 50 社の売上高合計は 10 年前と比べて 14.2%減少、前年比でも 4.6% 減少した。 酒類業界全体をみても、人口減少や少子高齢化により飲酒率の高い年齢層が減少しているうえ、 健康志向の高まりによる飲酒の敬遠といった問題も内包している。

今回特に目についたのが、減収企業の数だ。売上高上位 50 社中 37 社が、上位 10 社では全社が減収となるなど、2005 年 6 月 の調査開始以降、最も減収企業が多かった。前回調査では、焼酎部門の売り上げをウイスキーや リキュールといった勢いのある他部門でカバーしていたのに対し、今回は焼酎部門の減収分を他 部門の増収でカバーし切れてない企業が散見され、焼酎業界にとって焼酎離れや消費者の嗜好の 多様化がより顕著になって表れる結果となった。 こうしたなか、10%以上売り上げを伸ばしているランキング 35 位の(資)光武酒造場(佐賀県鹿島市、前年比 13.8%増)、同 47 位の大隅酒造(株)(鹿児島県曽於市、同 12.5%増)のほか、 去年に引き続き売り上げを伸ばした甲類焼酎を主力とする同 11 位の(株)宮﨑本店(三重県四日市市、同 7.6%増)、同 22 位の福井酒造(株)(愛知県豊橋市、前年比 2.2%増)には注目したい。

(資)光武酒造場では、黒麹芋焼酎「魔界への誘い」とアニメ「デビルマン」のコラボ製品を皮切りに、「キューティーハニー」や「北斗の拳」ともコラボを行っている。特に、2019 年 3 月よ り販売を開始した芋焼酎「北斗の拳」シリーズは、発売の告知をしてから 1カ月足らずで約3万本の予約が入るなど売り上げ増加に大きく貢献した。(株)宮﨑本店は、前年同様、「キンミヤ焼酎」が関東圏にとどまらず、関西地区、九州地区でも売り上げを伸ばしたことで全体を押し上げた。

今後の動向として酒税法の改正と新型コロナウイルスによる影響は考慮すべき点だ。2018 年の酒税法改正により、2026 年の10 月までに、3段階で酒税が変更になる。第一段階として 2020年10月からビールや日本酒が減税され、新ジャンル(第三のビールなど)や、ワインは増税する。 焼酎に直接関係ないものの、最初の一杯として根強いビールや、年々、輸出量が伸びている日本酒が減税となることは焼酎業界にとっても油断できない内容だ。加えて、2020 年は新型コロナウ イルスの流行で“外飲み”より“家飲み”を選択する人が増えている。長期自粛を余儀なくされる期間もあったことから、スーパーやディスカウントストアなどで販売する紙パックやペットボトル商品の需要が伸びている可能性が高い。

しかし、自宅で飲む頻度が高い人にとっては大容量で自身の好みに割って飲める甲類焼酎等がお得だが、たまにしか飲まない人には缶を空けたらすぐに 飲めるRTD飲料が目に留まるだろう。若者の酒離れや健康志向の増加を考慮すると、後者の方が売り上げを伸ばしている可能性が高い。また、飲食店での焼酎消費量の落ち込みが売り上げの推移にどれだけ影響を与えるのかも注視したい。

いずれにせよ焼酎業界に留まらず、酒類消費量の低下は酒業界全体の課題である。消費者の嗜好の多様化に合わせた商品の開発を行うか、海外市場の取り込みを狙うのか、国内市場の先細りがみえるなかで、生き残りをかけた戦略を構築する必要がある。

2019年 焼酎メーカー売上⾼ランキング 上位50社

2019年 焼酎メーカー売上⾼ランキング 上位50社

2019年 焼酎メーカー売上⾼ランキング 上位50社

2019年 焼酎メーカー売上⾼ランキング 上位50社

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像