三菱重工、初のグリーンボンド発行条件決定のお知らせ脱炭素化社会の実現に向けた環境課題を解決しSDGs達成に貢献

◆ 再生可能エネルギー/クリーンエネルギー事業に関連する資金調達のため国内公募形式で発行

◆ SDGsの目標7「エネルギーをみんなに そしてクリーンに」達成に貢献へ

◆ SDGsの目標7「エネルギーをみんなに そしてクリーンに」達成に貢献へ

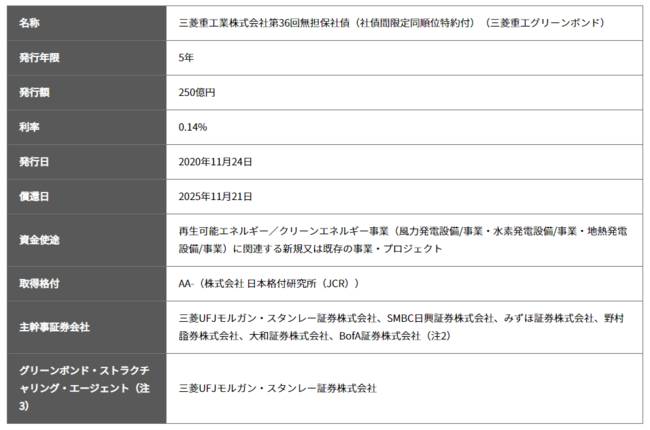

三菱重工業は、10月30日にプレスリリースで発表した国内公募形式によるグリーンボンド(注1)の発行につき、発行条件を下記のとおり決定しました。

1. 本発行の目的及び背景

資本市場との対話を通じて脱炭素化社会の実現への取り組みを一層強化するとともに、幅広いステークホルダーの皆様にその取り組みを認知いただくべく、再生可能エネルギー/クリーンエネルギー事業を資金使途とするグリーンボンドを発行するものです。

2. 本発行の概要

3. グリーンボンドフレームワークの策定および外部評価(セカンドパーティ・オピニオン)の取得について

当社は、グリーンボンドの発行にあたって、国際資本市場協会(ICMA)のグリーンボンドガイドラインに定められている4つの要素(1.調達資金の使途、2.プロジェクトの評価と選定、3.調達資金の管理、4.レポーティング)に関する方針を記載した「三菱重工業株式会社グリーンボンドフレームワーク」を策定しました。

グリーンボンドの適合性評価については、国際資本市場協会(ICMA)による「グリーンボンド原則2018」および環境省「グリーンボンドガイドライン2020年度版」に適合している旨、第三者機関であるSustainalytics(サステイナリティクス)社から適合性に関するセカンドパーティ・オピニオンを取得しています。

三菱重工グリーンボンドフレームワーク

https://www.mhi.com/jp/finance/stock/greenbond/framework.html

セカンドパーティ・オピニオン

https://www.mhi.com/jp/finance/stock/greenbond/pdf/gb_spo.pdf

(注1)無担保普通社債。調達資金の使途を環境改善効果のある事業(グリーンプロジェクト)に限定して発行される債券のことです。2008年に世界銀行グループの国際復興開発銀行(IBRD)が、初めて"Green Bond"の名称で発行。その後、環境への関心が高まるにつれ、環境分野への取り組みに対する貢献をアピールできることもあり市場規模が拡大しています。

(注2)メリルリンチ日本証券株式会社は、2020年11月1日付で「BofA証券株式会社」へ商号変更致しました。

(注3)グリーンボンドのフレームワークの策定およびセカンドパーティ・オピニオン等、外部の第三者評価の取得に関する助言等を通じて、グリーンボンドの発行支援を行う者を意味します。

1. 本発行の目的及び背景

資本市場との対話を通じて脱炭素化社会の実現への取り組みを一層強化するとともに、幅広いステークホルダーの皆様にその取り組みを認知いただくべく、再生可能エネルギー/クリーンエネルギー事業を資金使途とするグリーンボンドを発行するものです。

2. 本発行の概要

3. グリーンボンドフレームワークの策定および外部評価(セカンドパーティ・オピニオン)の取得について

当社は、グリーンボンドの発行にあたって、国際資本市場協会(ICMA)のグリーンボンドガイドラインに定められている4つの要素(1.調達資金の使途、2.プロジェクトの評価と選定、3.調達資金の管理、4.レポーティング)に関する方針を記載した「三菱重工業株式会社グリーンボンドフレームワーク」を策定しました。

グリーンボンドの適合性評価については、国際資本市場協会(ICMA)による「グリーンボンド原則2018」および環境省「グリーンボンドガイドライン2020年度版」に適合している旨、第三者機関であるSustainalytics(サステイナリティクス)社から適合性に関するセカンドパーティ・オピニオンを取得しています。

三菱重工グリーンボンドフレームワーク

https://www.mhi.com/jp/finance/stock/greenbond/framework.html

セカンドパーティ・オピニオン

https://www.mhi.com/jp/finance/stock/greenbond/pdf/gb_spo.pdf

(注1)無担保普通社債。調達資金の使途を環境改善効果のある事業(グリーンプロジェクト)に限定して発行される債券のことです。2008年に世界銀行グループの国際復興開発銀行(IBRD)が、初めて"Green Bond"の名称で発行。その後、環境への関心が高まるにつれ、環境分野への取り組みに対する貢献をアピールできることもあり市場規模が拡大しています。

(注2)メリルリンチ日本証券株式会社は、2020年11月1日付で「BofA証券株式会社」へ商号変更致しました。

(注3)グリーンボンドのフレームワークの策定およびセカンドパーティ・オピニオン等、外部の第三者評価の取得に関する助言等を通じて、グリーンボンドの発行支援を行う者を意味します。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像

- 種類

- その他

- ビジネスカテゴリ

- 証券・FX・投資信託環境・エコ・リサイクル

- ダウンロード