アニメ制作業界の市場規模は約2400億円 伸び率は’11年以降で最低、成長に急ブレーキ

新型コロナの影響、2020年は10年ぶりに市場規模縮小の可能性

2019年のアニメ業界は、引き続き多くのヒット作に恵まれた1年だったといえよう。テレビアニメに目を向けると『鬼滅の刃』が幅広い層・世代で爆発的かつ長期的な人気を獲得する大ヒットを記録。劇場版アニメでも、新海誠監督の最新作『天気の子』が興行収入140億円を突破するヒットとなるなど、アニメ業界にとって明るい話題が相次いだ。

他方、2019年7月には京都アニメーション放火事件が発生、同社の36名のスタッフが命を落とす痛ましい惨事となった。『涼宮ハルヒの憂鬱』をはじめ、2000年代後半以降の日本アニメ文化をけん引してきた同社の人材喪失、制作資料など物的損失により、日本アニメ文化は大きな痛手を被った。しかし、同社は制作活動を再開、今年9月に公開した新作映画「劇場版ヴァイオレット・エヴァーガーデン」は好調な滑り出しを見せるなど、復興への新たな道を歩み始めている。

他方、2019年7月には京都アニメーション放火事件が発生、同社の36名のスタッフが命を落とす痛ましい惨事となった。『涼宮ハルヒの憂鬱』をはじめ、2000年代後半以降の日本アニメ文化をけん引してきた同社の人材喪失、制作資料など物的損失により、日本アニメ文化は大きな痛手を被った。しかし、同社は制作活動を再開、今年9月に公開した新作映画「劇場版ヴァイオレット・エヴァーガーデン」は好調な滑り出しを見せるなど、復興への新たな道を歩み始めている。

<調査結果(要旨)>

2019年までのアニメ業界動向 TOPICS

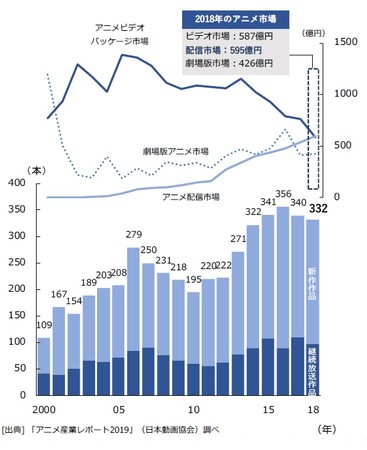

◇ テレビアニメ制作本数は2年連続で減少 「配信市場」が「ビデオ市場」を初めて追い抜く

日本動画協会の調べでは、2018年のテレビアニメ制作本数は332本となり、2年連続で減少した。制作本数が2年以上連続で減少したのは、「アニメバブルの崩壊」と言われる2007-10年の4年間以来、8年ぶり。テレビアニメの制作タイトル数は5年連続で300本を超えるなど高水準で推移するものの、近年頭打ちの傾向にある。

また、従来販売額の大きかったビデオパッケージ市場(587億円)が、動画配信市場(595億円)に初めて追い越された。アニメの消費スタイルは、DVDなどの「モノ」から「デジタル」へと移行が進んでいる。

◇ 『鬼滅の刃』が社会現象化、『五等分の花嫁』『かぐや様は告らせたい』など話題作も相次ぐ

2019年のアニメも、通年を通して引き続き話題作やヒットに恵まれた。テレビアニメでは、大正時代を舞台に主人公・炭治郎と妹・禰豆子の物語を描いた『鬼滅の刃』は、アニメファンのみならず幅広い層・世代で爆発的かつ長期的な人気を獲得した大ヒットとなった。また、『五等分の花嫁』『かぐや様は告らせたい』など人気作の放映も相次いだほか、『八十亀ちゃんかんさつにっき』などショートアニメ分野での話題作もあった。

国内アニメ映画もヒット作が生まれた。社会現象となった『君の名は。』(2016年)を手がけた新海誠監督の最新作『天気の子』が興行収入140億円を突破するなど好調だった。

◇ 制作会社の大型M&A・提携が目立つ 異業種・中国など外資系も接近

2019年までのアニメ業界をめぐる動向では、制作会社による買収(M&A)や提携、共同出資によるアニメ制作会社の設立などが目立った。アニメの制作本数が高水準で推移し、制作ラインの確保が重要課題となったなか、人員の確保や作業効率化などを目的に、制作会社を中心とした合従連衡が進んでいる。また、不動産会社のいちご(東京)がアニメ制作会社を新たに立ち上げ、元請として作品制作を進めるなど、異業種のアニメ制作市場参入の例もみられた。

海外勢による日本アニメの接近姿勢も目立った。Netflix(米)は日本市場に新作アニメを相次いで投入するなど、国内アニメファンの獲得に注力。日本品質を目指した内製化を求め、テンセント(中)傘下の上海絵界文化伝播、彩色鉛筆動漫など中国勢による日本アニメ市場への参入なども近年の特長として挙げられる。

制作企業の経営動向

全体:アニメ制作市場は2400億円超で過去最高も、成長ペースに急ブレーキ

2019年の制作1社当たりにおける平均売上高は8億9900万円となり、アニメバブル崩壊直前でピークだった2007年(約10億円)の約9割となった。前年比では4.2%増加し、2016年以降4年連続で拡大した。売上動向では、「増収」が前年比で38.0%を占め、「減収」(22.4%)を大きく上回った。損益面では、2019年における「増益」の構成比は52.2%だった。2018年(48.8%)を上回ったほか、2年連続で前年から増加した。

各社ともアニメ作品を中心に制作量を相応に確保、劇場版アニメも好調だった。また、アニメ制作に多額の費用がかかる点が一般にも認知され、過去の実績から適切な制作費を交渉・単価引き上げを確保できたケースが出始めたほか、中国のアニメ制作会社など海外動画配信大手からの大型案件受注などで大幅に業績を向上させた企業もあり、業界全体の底上げにもつながった。

ただ、引き続き人件費や最新設備等への設備投資負担、外注量の増大によるコストの上昇が多くの企業でみられ、利益面での押し下げ要因となっている。

元請・グロス請:ヒット作が恩恵、収益セグメントの分散化も安定した収益に寄与

制作態様別に平均売上高をみると、直接制作を受託・完成させる能力を持つ「元請・グロス請」では、2019年の平均売上高は17億4200万円(前年比3.7%増)。「増収」(41.0%)が「減収」(24.8%)を大きく上回ったほか、増収企業は全体と比較しても割合が高かった。損益面では「増益」の構成比が47.1%で前年から減少。対して「減益」は41.2%となり、15年以来4年ぶりに「減益」の割合が増加した。「赤字」は25.5%となった。

制作量の多い大手元請を中心に、採算可能な案件に絞る選別傾向が続いたほか、受注単価の上昇や工程の内製化で安定した収益確保に努めた。また、利益率の高いグッズ販売、製作委員会への出資に伴うライセンス収入の増加が業績に寄与。中堅以下では、劇場版のヒットやテレビアニメ1クール分の受注など規模のまとまった大型案件が相次ぎ、業績が堅調に推移した。

他方、アニメ業界にも「働き方改革」の波が本格的に押し寄せており、各社対応に追われている。こうしたなか、アニメーターの採用・育成やコンピュータグラフィックス(CG)など先端技術の活用、自社の消化能力を超えた受注による外注依存などでコスト上昇が顕在化。採算割れなどから減益となったケースもあり、収益構造には不安定さが目立った。

専門スタジオ(下請):ヒット作増加の恩恵受け、3年連続で平均売上高が増加

下請としてアニメ制作に携わる「専門スタジオ」では、2019年の平均売上高は3億3700万円(前年比5.8%増)となり、3年連続で増加。「増収」は36.1%を占め、「減収」(36.7%)をわずかに下回ったものの、増収企業の割合は2年連続で増加した。損益面では「増益」が56.3%、「減益」が32.8%だった。「赤字」は17.2%で、過去10年間で2番目に低い水準となった。

総じて受注量が多く、近年進めてきた人材採用・育成の効果として自社の受注消化能力が向上し、売り上げが増加した企業も多くみられた。ただ、専門スタジオでも受注増に対応するため、アニメーターの積極採用や外注増加などがみられるほか、機材老朽化やデジタル化対応に伴う新規設備の導入など、設備投資によるコスト負担増がみられる。他方、案件増加を受け利幅の厚い案件の選別傾向がみられ始めているほか、デジタル化の進展に伴い従来まで制作工程に利用していた絵コンテやレイアウト用紙の経費削減が可能になり、増益を確保したケースもあった。

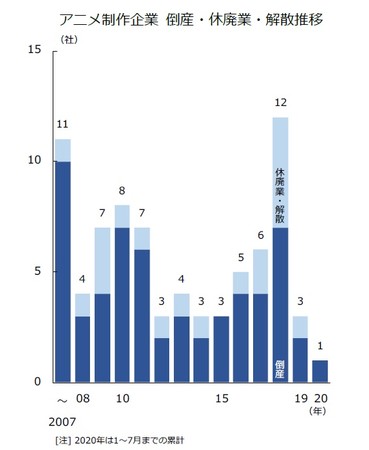

倒産・休廃業・解散(市場退出)動向 ~ 2019年は3件、前年から一転して減少 ~

倒産・休廃業・解散動向では、2019年は倒産が2社、休廃業・解散が1社の計3社が判明。過去最多の12社が市場退出した18年から大きく減少した。アニメ制作会社の経営破綻の特長として、人材不足による人件費の高騰、下請業者などへの支払い費用増大で採算割れが常態化し、資金繰りが行き詰まったケースが多い。近年では、所属するアニメーターへの報酬未払い・遅延などが頻発した末に倒産した制作会社が目立っている。

今後の見通し ~ 20年代も市場は拡大予想、ただし新型コロナの影響には注視必要 ~

しかし、長期的な経営環境として自社での人材育成などアニメーター不足への対応をはじめ、仕事量の増加に伴う制作スケジュールの過密化対策、省力化・効率化を目的とした設備投資など、労務面や生産性での課題が山積したままとなっている。近年は「働き方改革」の流れを受け、大手から中堅企業にかけては自社での雇用やデジタル化への移行などの取り組みを積極化しているが、いずれもコスト負担が大幅に増え、収益に悪影響を及ぼすなど新たな課題も露見している。2020年代のアニメ制作業界は、アニメーターなど制作現場の労務環境改善とそれによるコスト負担のバランス両立が大きな経営テーマとなるだろう。

また、短期的には近時の新型コロナウイルス感染拡大による影響がアニメ制作業界においても例外でなく、今後の動向が懸念される。アニメ制作業界でも感染防止対策として、既に原画作業やアフレコなどでのテレワーク切り替えなど、制作活動への影響を最小限に抑制する対策が進んでいる。他方、労働集約型産業である同業界では手間や効率性が低下しかねないマイナス面もあり、制作スケジュールの遅延による新作アニメの放映延期や、想定外のコストアップといった副作用も発生。作品によっては採算割れを起こしかねない状態となっており、2020年決算は減収減益を見込むアニメ制作企業も出るなど、経営面での影響は業界内でも拡大傾向にある。

このような状況下において、2020年のアニメ制作市場は9年間続いた拡大傾向から一転して10年ぶりの規模縮小となる可能性が出ており、引き続き動向が注視される。

-

2019年(1~12月期決算)におけるアニメ制作業界の市場規模(273社の事業者売上高ベース)は2427億4900万円。急速に業容が拡大したアニメ制作業界の成長ペースが急減速している。1社当たり平均売上高は8億9900万円となり、ピークだった2007年(約10億円)の約9割となった - 元請・グロス請の平均売上高は17億4200万円(前年比3.7%増)。「増収」(41.0%)が「減収」(24.8%)を大きく上回ったほか、「増収」は全体と比較しても割合が高かった。損益面では「増益」が47.1%で前年から減少。「減益」は41.2%となり、2015年以来4年ぶりに「減益」の割合が増加した。「赤字」は25.5%となった

- 下請としてアニメ制作に携わる「専門スタジオ」では、2019年の平均売上高は3億3700万円(前年比5.8%増)となり、3年連続で増加。「増収」は36.1%を占め、「減収」(36.7%)をわずかに下回ったものの2年連続で増加した。損益面では「増益」企業が56.3%、「減益」企業が32.8%だった。「赤字」は17.2%で、過去10年間で2番目に低い水準

2019年までのアニメ業界動向 TOPICS

◇ テレビアニメ制作本数は2年連続で減少 「配信市場」が「ビデオ市場」を初めて追い抜く

アニメ市場の概要(日本動画協会調べ)

アニメ市場の概要(日本動画協会調べ)

日本動画協会の調べでは、2018年のテレビアニメ制作本数は332本となり、2年連続で減少した。制作本数が2年以上連続で減少したのは、「アニメバブルの崩壊」と言われる2007-10年の4年間以来、8年ぶり。テレビアニメの制作タイトル数は5年連続で300本を超えるなど高水準で推移するものの、近年頭打ちの傾向にある。

また、従来販売額の大きかったビデオパッケージ市場(587億円)が、動画配信市場(595億円)に初めて追い越された。アニメの消費スタイルは、DVDなどの「モノ」から「デジタル」へと移行が進んでいる。

◇ 『鬼滅の刃』が社会現象化、『五等分の花嫁』『かぐや様は告らせたい』など話題作も相次ぐ

劇場版「鬼滅の刃」も、ファンの間で話題となっている(筆者撮影)

劇場版「鬼滅の刃」も、ファンの間で話題となっている(筆者撮影)

2019年のアニメも、通年を通して引き続き話題作やヒットに恵まれた。テレビアニメでは、大正時代を舞台に主人公・炭治郎と妹・禰豆子の物語を描いた『鬼滅の刃』は、アニメファンのみならず幅広い層・世代で爆発的かつ長期的な人気を獲得した大ヒットとなった。また、『五等分の花嫁』『かぐや様は告らせたい』など人気作の放映も相次いだほか、『八十亀ちゃんかんさつにっき』などショートアニメ分野での話題作もあった。

国内アニメ映画もヒット作が生まれた。社会現象となった『君の名は。』(2016年)を手がけた新海誠監督の最新作『天気の子』が興行収入140億円を突破するなど好調だった。

◇ 制作会社の大型M&A・提携が目立つ 異業種・中国など外資系も接近

2019年までのアニメ業界をめぐる動向では、制作会社による買収(M&A)や提携、共同出資によるアニメ制作会社の設立などが目立った。アニメの制作本数が高水準で推移し、制作ラインの確保が重要課題となったなか、人員の確保や作業効率化などを目的に、制作会社を中心とした合従連衡が進んでいる。また、不動産会社のいちご(東京)がアニメ制作会社を新たに立ち上げ、元請として作品制作を進めるなど、異業種のアニメ制作市場参入の例もみられた。

海外勢による日本アニメの接近姿勢も目立った。Netflix(米)は日本市場に新作アニメを相次いで投入するなど、国内アニメファンの獲得に注力。日本品質を目指した内製化を求め、テンセント(中)傘下の上海絵界文化伝播、彩色鉛筆動漫など中国勢による日本アニメ市場への参入なども近年の特長として挙げられる。

制作企業の経営動向

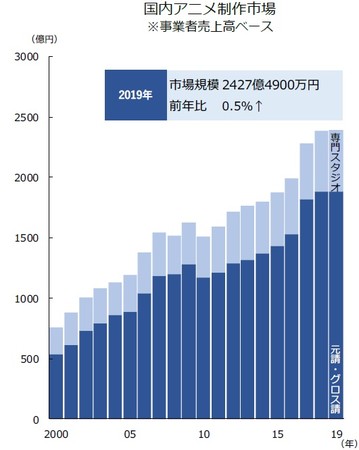

全体:アニメ制作市場は2400億円超で過去最高も、成長ペースに急ブレーキ

国内アニメ制作市場(事業者売上高ベース)

国内アニメ制作市場(事業者売上高ベース)

2019年の制作1社当たりにおける平均売上高は8億9900万円となり、アニメバブル崩壊直前でピークだった2007年(約10億円)の約9割となった。前年比では4.2%増加し、2016年以降4年連続で拡大した。売上動向では、「増収」が前年比で38.0%を占め、「減収」(22.4%)を大きく上回った。損益面では、2019年における「増益」の構成比は52.2%だった。2018年(48.8%)を上回ったほか、2年連続で前年から増加した。

各社ともアニメ作品を中心に制作量を相応に確保、劇場版アニメも好調だった。また、アニメ制作に多額の費用がかかる点が一般にも認知され、過去の実績から適切な制作費を交渉・単価引き上げを確保できたケースが出始めたほか、中国のアニメ制作会社など海外動画配信大手からの大型案件受注などで大幅に業績を向上させた企業もあり、業界全体の底上げにもつながった。

ただ、引き続き人件費や最新設備等への設備投資負担、外注量の増大によるコストの上昇が多くの企業でみられ、利益面での押し下げ要因となっている。

業態別の業績動向・内訳

業態別の業績動向・内訳

元請・グロス請:ヒット作が恩恵、収益セグメントの分散化も安定した収益に寄与

制作態様別に平均売上高をみると、直接制作を受託・完成させる能力を持つ「元請・グロス請」では、2019年の平均売上高は17億4200万円(前年比3.7%増)。「増収」(41.0%)が「減収」(24.8%)を大きく上回ったほか、増収企業は全体と比較しても割合が高かった。損益面では「増益」の構成比が47.1%で前年から減少。対して「減益」は41.2%となり、15年以来4年ぶりに「減益」の割合が増加した。「赤字」は25.5%となった。

制作量の多い大手元請を中心に、採算可能な案件に絞る選別傾向が続いたほか、受注単価の上昇や工程の内製化で安定した収益確保に努めた。また、利益率の高いグッズ販売、製作委員会への出資に伴うライセンス収入の増加が業績に寄与。中堅以下では、劇場版のヒットやテレビアニメ1クール分の受注など規模のまとまった大型案件が相次ぎ、業績が堅調に推移した。

他方、アニメ業界にも「働き方改革」の波が本格的に押し寄せており、各社対応に追われている。こうしたなか、アニメーターの採用・育成やコンピュータグラフィックス(CG)など先端技術の活用、自社の消化能力を超えた受注による外注依存などでコスト上昇が顕在化。採算割れなどから減益となったケースもあり、収益構造には不安定さが目立った。

専門スタジオ(下請):ヒット作増加の恩恵受け、3年連続で平均売上高が増加

下請としてアニメ制作に携わる「専門スタジオ」では、2019年の平均売上高は3億3700万円(前年比5.8%増)となり、3年連続で増加。「増収」は36.1%を占め、「減収」(36.7%)をわずかに下回ったものの、増収企業の割合は2年連続で増加した。損益面では「増益」が56.3%、「減益」が32.8%だった。「赤字」は17.2%で、過去10年間で2番目に低い水準となった。

総じて受注量が多く、近年進めてきた人材採用・育成の効果として自社の受注消化能力が向上し、売り上げが増加した企業も多くみられた。ただ、専門スタジオでも受注増に対応するため、アニメーターの積極採用や外注増加などがみられるほか、機材老朽化やデジタル化対応に伴う新規設備の導入など、設備投資によるコスト負担増がみられる。他方、案件増加を受け利幅の厚い案件の選別傾向がみられ始めているほか、デジタル化の進展に伴い従来まで制作工程に利用していた絵コンテやレイアウト用紙の経費削減が可能になり、増益を確保したケースもあった。

倒産・休廃業・解散(市場退出)動向 ~ 2019年は3件、前年から一転して減少 ~

アニメ制作企業の倒産・休廃業・解散

アニメ制作企業の倒産・休廃業・解散

倒産・休廃業・解散動向では、2019年は倒産が2社、休廃業・解散が1社の計3社が判明。過去最多の12社が市場退出した18年から大きく減少した。アニメ制作会社の経営破綻の特長として、人材不足による人件費の高騰、下請業者などへの支払い費用増大で採算割れが常態化し、資金繰りが行き詰まったケースが多い。近年では、所属するアニメーターへの報酬未払い・遅延などが頻発した末に倒産した制作会社が目立っている。

今後の見通し ~ 20年代も市場は拡大予想、ただし新型コロナの影響には注視必要 ~

動画配信市場の拡大も背景に、アニメ制作市場は長期的には拡大が予想される

動画配信市場の拡大も背景に、アニメ制作市場は長期的には拡大が予想される

しかし、長期的な経営環境として自社での人材育成などアニメーター不足への対応をはじめ、仕事量の増加に伴う制作スケジュールの過密化対策、省力化・効率化を目的とした設備投資など、労務面や生産性での課題が山積したままとなっている。近年は「働き方改革」の流れを受け、大手から中堅企業にかけては自社での雇用やデジタル化への移行などの取り組みを積極化しているが、いずれもコスト負担が大幅に増え、収益に悪影響を及ぼすなど新たな課題も露見している。2020年代のアニメ制作業界は、アニメーターなど制作現場の労務環境改善とそれによるコスト負担のバランス両立が大きな経営テーマとなるだろう。

また、短期的には近時の新型コロナウイルス感染拡大による影響がアニメ制作業界においても例外でなく、今後の動向が懸念される。アニメ制作業界でも感染防止対策として、既に原画作業やアフレコなどでのテレワーク切り替えなど、制作活動への影響を最小限に抑制する対策が進んでいる。他方、労働集約型産業である同業界では手間や効率性が低下しかねないマイナス面もあり、制作スケジュールの遅延による新作アニメの放映延期や、想定外のコストアップといった副作用も発生。作品によっては採算割れを起こしかねない状態となっており、2020年決算は減収減益を見込むアニメ制作企業も出るなど、経営面での影響は業界内でも拡大傾向にある。

このような状況下において、2020年のアニメ制作市場は9年間続いた拡大傾向から一転して10年ぶりの規模縮小となる可能性が出ており、引き続き動向が注視される。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像