地方銀行の全国シェア、2年連続で4割台 3メガなど都市銀行は過去最低を更新

経営統合の十八親和銀行、長崎県の地域シェアは全国唯一の8割台

日本銀行のマイナス金利政策による超低金利の長期化が響き、金融機関にとって厳しい経営環境が続いている。上場地方銀行の2020年4-9月期中間決算では、発表分のうち6割で最終損益が減益・赤字となった。各金融機関ではこれまで、店舗統廃合や人員削減を推し進めるコスト圧縮や、FintechなどIT化の推進、活動基盤の拡大に伴う越境融資など、攻防含めた生き残り策を続けてきた。しかし、新型コロナウイルスの感染拡大という想定外の事態に直面するなか、融資先企業の業績悪化などから与信費用が増加するなど、経営環境は一段と厳しくなっている。

折しも、菅義偉首相が「地銀は多すぎる」と述べるなど金融機関の再編圧力が高まり、生き残り競争が激化している。こうしたなか、長期で安定した資金供給や経営支援を通じた成長が期待できる取引企業の確保は、金融機関にとってこれまで以上に重要となってくる。

折しも、菅義偉首相が「地銀は多すぎる」と述べるなど金融機関の再編圧力が高まり、生き残り競争が激化している。こうしたなか、長期で安定した資金供給や経営支援を通じた成長が期待できる取引企業の確保は、金融機関にとってこれまで以上に重要となってくる。

<調査結果(要旨)>

経営統合の十八親和、九州地盤の地銀としては3番目に高いシェア

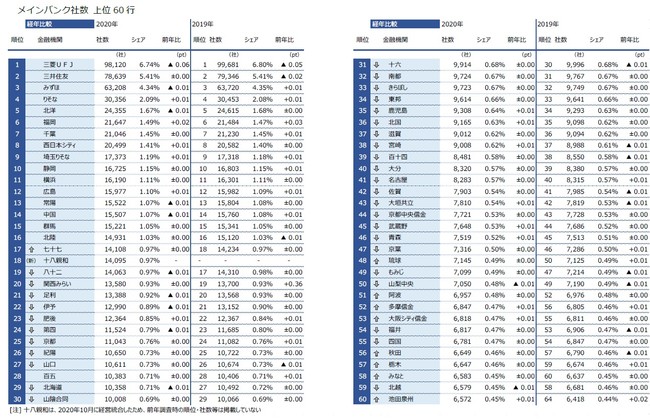

2020年の全国メインバンク社数トップは「三菱UFJ銀行」となった。企業数は9万8120社となり、2009年の調査開始以降12年連続のトップ。しかし、社数は減少が続いているほか、全国シェアも6.74%と前年から0.06ポイント(pt)減少。11年連続のシェア縮小となり、減少幅は全金融機関で最大となっている。

2位は「三井住友銀行」の7万8639社(シェア5.41%)。前年からシェアの変動は無かったものの、社数では約700社減少しており、これは集計開始以降で最大となる。

3位以下はそれぞれ「みずほ銀行」(6万3208社、シェア4.34%)、「りそな銀行」(3万356社、シェア2.09%)となり、上位4行はいずれも3メガなど都市銀行。このうち、りそな銀行は9位の「埼玉りそな銀行」(1万7373社)と同様に全国シェアを拡大している。

上位60位の金融機関のうち、シェアが拡大したのは15行、縮小したのは12行だった。このうち、「福岡銀行」(2万1647社)はシェアを0.02pt拡大させ、合併等によるシェア拡大を除けば増加幅が全金融機関の中で最大となる。

このほか、親和銀行と十八銀行(ともに長崎県)が経営統合して発足した「十八親和銀行」のメイン社数は1万4095社(シェア0.97%)で、全国18位に入った。九州を地盤とする地方銀行としては、福岡銀行、西日本シティ銀行(2万499社、シェア1.41%)に続き3番目に高い。

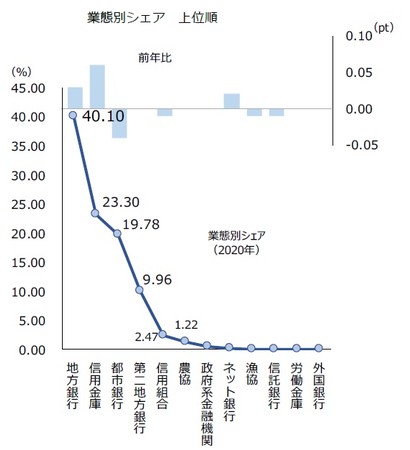

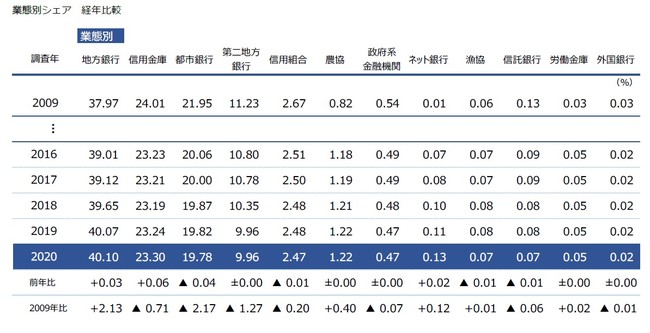

他方、全国で3メガを含む「都市銀行」のシェアは19.78%で、前年を0.04pt下回り過去最低を更新。「第二地方銀行」(シェア9.96%)は2年連続で1割を下回ったものの、4年ぶりに前年から縮小しなかった。「信用組合」(シェア2.47%)は2年ぶりのシェア縮小となった。

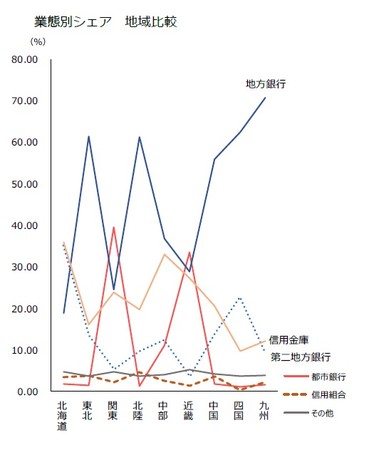

「都市銀行」は9地域中3地域で地域シェアが縮小、4地域で前年比横ばいとなった。特に縮小傾向が強いのが近畿で、前年から0.24pt減少している。代わって「信用金庫」が特にシェアを拡大させた。全国的に店舗統廃合や拠点撤退を進める都市部の都市銀行のシェアを、信用金庫や地方銀行など地域金融機関が侵食する構図が続いている。他方、北陸や四国では都市銀行の地域シェアが拡大するなどの動きもある。

北海道では9地域で唯一「信用金庫」が地域トップシェアとなった。北洋銀行の道内シェアが高まるなか「第二地方銀行」とのシェア差は2019年には0.63pt差にまで縮小していたが、20年は0.69pt差と再び拡大した。

各都道府県別に企業がメインバンクとして認識している金融機関をみると、「東京都」と「大阪府」、「埼玉県」、「愛知県」、「兵庫県」の5都府県で、都市銀行が地域トップシェアとなった。一方、42道府県では地方銀行・第二地方銀行が地域トップシェアを占めた。

都道府県シェアで最も高いのは「長崎県」の十八親和銀行で、県内シェア84.44%を占めた。これは、2番目に高い「和歌山県」(紀陽銀行:県内シェア63.85%)を20pt以上上回っており、県内における1行単独でのシェアとしては全国的に見ても高い。以下、「島根県」(山陰合同銀行:同62.01%)、「奈良県」(南都銀行:同61.70%)、「愛媛県」(伊予銀行:同60.27%)と続き、県内シェアが6割を超えているのはこの5県。半数超のシェアを占める地域では合計18県に上り、そのほとんどが西日本地域で占められる。九州では、福岡県~沖縄県の8県中6県で、1行単独で県内シェアの過半数を占める。

なお、「大阪府」では2019年、2年ぶりに府内トップとなった三菱UFJ銀行に代わり、三井住友銀行(府内シェア17.50%)が再びトップとなった。しかし、両行とも前年から地域シェアは縮小している。

このほか、前年から最も県内シェアを拡大させたのは「青森県」の青森銀行(前年比+0.27pt)。最も縮小させたのは「奈良県」の南都銀行(前年比▲0.34pt)となっている。

金融機関を取り巻く経営環境は、2020年に入っても改善の兆しが見えない。長引く日銀の超低金利政策、人口減少などによる地域経済の停滞などにより、企業への貸出利息などこれまで安定して得られた銀行業本来の収益が期待できず、経営戦略の見直しを余儀なくされている。

こうしたなか、これまで活発化した地銀同士の経営統合に代わり、経営の独立性は維持しつつもハード・ソフトの共有で緩やかな連携を目指す動きが広がっている。千葉銀行など有力地銀が中心となり発足したTSUBASAアライアンスは、20年中も群馬銀行などが正式に参加を表明。単純計算では取引企業総数14万社に達する全11行の広域地銀グループに拡大し、これはりそなHD・関西みらいFGの約7万社を抜き、全国で1割近い取引企業シェアを有する日本最大の地銀連合となる。「第4のメガバンク構想」を掲げるSBI HDも、じもとHDが新たに参加するなどで取引企業総数は2万社に迫り、単独で地銀最大の取引企業数を有する福岡銀行の規模に比肩する。

独立性を堅持した緩やかな地銀連合は、経営統合に比べて過当な低金利競争の緩和といった根本的な課題解決には至らない。しかし、基幹システムや事務作業のプラットフォーム化などスケールメリットを生かした低コスト運営の実現と、各行それぞれが地域に根を張ったきめ細かな顧客対応の両立が可能な点は特徴的で、金融機関にメリットがある。また、加盟各行が有する金融サービスの連携・補完効果により、企業がメインバンクを変えることなく付加価値の高い金融サービスが受けられるなど、既存の取引企業が享受できる恩恵も大きくなる。

-

2020年の全国メインバンク社数トップは「三菱UFJ銀行」となった。企業数は9万8120社となり、2009年の調査開始以降12年連続のトップ。しかし、社数は減少が続いているほか、全国シェアも6.74%と前年から0.06ポイント(pt)減少。11年連続のシェア縮小となったほか、減少幅は全金融機関で最大となっている

- 業態別に見ると、シェアが最も高いのは「地方銀行」の40.10%で、全業態のなかでは唯一2年連続で4割を超えた。前年比では0.03pt増加し、11年連続でシェアが拡大したものの、増加幅は直近5年間で最小だった

- 9地域中6地域で「地方銀行」がトップシェア。うち4地域ではいずれも地域シェアを拡大させたが、中国・四国両地域では縮小した。都道府県シェアで最も高いのは「長崎県」の十八親和銀行で、県内シェア84.44%を占めた

経営統合の十八親和、九州地盤の地銀としては3番目に高いシェア

2020年の全国メインバンク社数トップは「三菱UFJ銀行」となった。企業数は9万8120社となり、2009年の調査開始以降12年連続のトップ。しかし、社数は減少が続いているほか、全国シェアも6.74%と前年から0.06ポイント(pt)減少。11年連続のシェア縮小となり、減少幅は全金融機関で最大となっている。

2位は「三井住友銀行」の7万8639社(シェア5.41%)。前年からシェアの変動は無かったものの、社数では約700社減少しており、これは集計開始以降で最大となる。

3位以下はそれぞれ「みずほ銀行」(6万3208社、シェア4.34%)、「りそな銀行」(3万356社、シェア2.09%)となり、上位4行はいずれも3メガなど都市銀行。このうち、りそな銀行は9位の「埼玉りそな銀行」(1万7373社)と同様に全国シェアを拡大している。

上位60位の金融機関のうち、シェアが拡大したのは15行、縮小したのは12行だった。このうち、「福岡銀行」(2万1647社)はシェアを0.02pt拡大させ、合併等によるシェア拡大を除けば増加幅が全金融機関の中で最大となる。

このほか、親和銀行と十八銀行(ともに長崎県)が経営統合して発足した「十八親和銀行」のメイン社数は1万4095社(シェア0.97%)で、全国18位に入った。九州を地盤とする地方銀行としては、福岡銀行、西日本シティ銀行(2万499社、シェア1.41%)に続き3番目に高い。

メインバンク社数 上位60 行

メインバンク社数 上位60 行

業態別シェア 上位順

業態別シェア 上位順

他方、全国で3メガを含む「都市銀行」のシェアは19.78%で、前年を0.04pt下回り過去最低を更新。「第二地方銀行」(シェア9.96%)は2年連続で1割を下回ったものの、4年ぶりに前年から縮小しなかった。「信用組合」(シェア2.47%)は2年ぶりのシェア縮小となった。

業態別シェア 経年比較

業態別シェア 経年比較

業態別シェア 地域比較

業態別シェア 地域比較

「都市銀行」は9地域中3地域で地域シェアが縮小、4地域で前年比横ばいとなった。特に縮小傾向が強いのが近畿で、前年から0.24pt減少している。代わって「信用金庫」が特にシェアを拡大させた。全国的に店舗統廃合や拠点撤退を進める都市部の都市銀行のシェアを、信用金庫や地方銀行など地域金融機関が侵食する構図が続いている。他方、北陸や四国では都市銀行の地域シェアが拡大するなどの動きもある。

北海道では9地域で唯一「信用金庫」が地域トップシェアとなった。北洋銀行の道内シェアが高まるなか「第二地方銀行」とのシェア差は2019年には0.63pt差にまで縮小していたが、20年は0.69pt差と再び拡大した。

業態別シェア 地域比較

業態別シェア 地域比較

長崎県、経営統合の十八親和は全国で唯一の県内シェア8割超

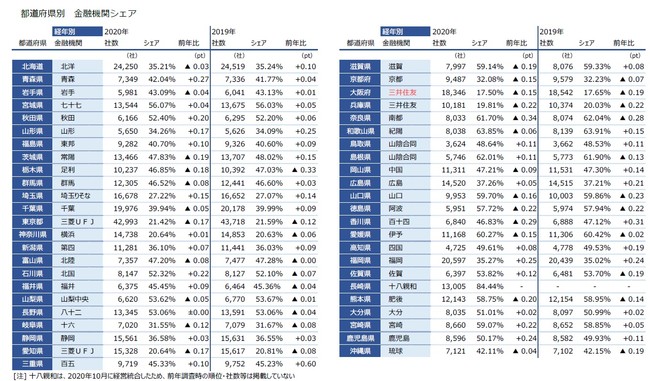

各都道府県別に企業がメインバンクとして認識している金融機関をみると、「東京都」と「大阪府」、「埼玉県」、「愛知県」、「兵庫県」の5都府県で、都市銀行が地域トップシェアとなった。一方、42道府県では地方銀行・第二地方銀行が地域トップシェアを占めた。

都道府県シェアで最も高いのは「長崎県」の十八親和銀行で、県内シェア84.44%を占めた。これは、2番目に高い「和歌山県」(紀陽銀行:県内シェア63.85%)を20pt以上上回っており、県内における1行単独でのシェアとしては全国的に見ても高い。以下、「島根県」(山陰合同銀行:同62.01%)、「奈良県」(南都銀行:同61.70%)、「愛媛県」(伊予銀行:同60.27%)と続き、県内シェアが6割を超えているのはこの5県。半数超のシェアを占める地域では合計18県に上り、そのほとんどが西日本地域で占められる。九州では、福岡県~沖縄県の8県中6県で、1行単独で県内シェアの過半数を占める。

なお、「大阪府」では2019年、2年ぶりに府内トップとなった三菱UFJ銀行に代わり、三井住友銀行(府内シェア17.50%)が再びトップとなった。しかし、両行とも前年から地域シェアは縮小している。

このほか、前年から最も県内シェアを拡大させたのは「青森県」の青森銀行(前年比+0.27pt)。最も縮小させたのは「奈良県」の南都銀行(前年比▲0.34pt)となっている。

都道府県別 金融機関シェア

都道府県別 金融機関シェア

地銀同士の緩やかな「連合」進む、金利以外の魅力度向上は企業にも恩恵

金融機関を取り巻く経営環境は、2020年に入っても改善の兆しが見えない。長引く日銀の超低金利政策、人口減少などによる地域経済の停滞などにより、企業への貸出利息などこれまで安定して得られた銀行業本来の収益が期待できず、経営戦略の見直しを余儀なくされている。

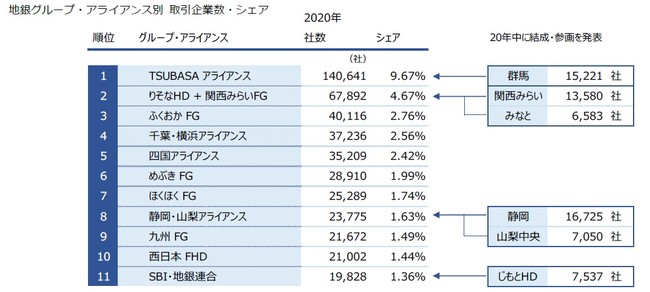

こうしたなか、これまで活発化した地銀同士の経営統合に代わり、経営の独立性は維持しつつもハード・ソフトの共有で緩やかな連携を目指す動きが広がっている。千葉銀行など有力地銀が中心となり発足したTSUBASAアライアンスは、20年中も群馬銀行などが正式に参加を表明。単純計算では取引企業総数14万社に達する全11行の広域地銀グループに拡大し、これはりそなHD・関西みらいFGの約7万社を抜き、全国で1割近い取引企業シェアを有する日本最大の地銀連合となる。「第4のメガバンク構想」を掲げるSBI HDも、じもとHDが新たに参加するなどで取引企業総数は2万社に迫り、単独で地銀最大の取引企業数を有する福岡銀行の規模に比肩する。

独立性を堅持した緩やかな地銀連合は、経営統合に比べて過当な低金利競争の緩和といった根本的な課題解決には至らない。しかし、基幹システムや事務作業のプラットフォーム化などスケールメリットを生かした低コスト運営の実現と、各行それぞれが地域に根を張ったきめ細かな顧客対応の両立が可能な点は特徴的で、金融機関にメリットがある。また、加盟各行が有する金融サービスの連携・補完効果により、企業がメインバンクを変えることなく付加価値の高い金融サービスが受けられるなど、既存の取引企業が享受できる恩恵も大きくなる。

地銀グループ・アライアンス別 取引企業数・シェア

地銀グループ・アライアンス別 取引企業数・シェア

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像

- 種類

- 調査レポート

- ビジネスカテゴリ

- シンクタンク銀行・信用金庫・信用組合

- ダウンロード