BASEがAIを活用した将来債権ファクタリングサービスをグループ事業に初展開! 「PAY.JP」加盟店に最短即日での資金調達サービス「PAY.JP YELL BANK」を提供開始

- AIが将来債権を自動評価!事前審査不要でスピーディーな資金調達を実現 -

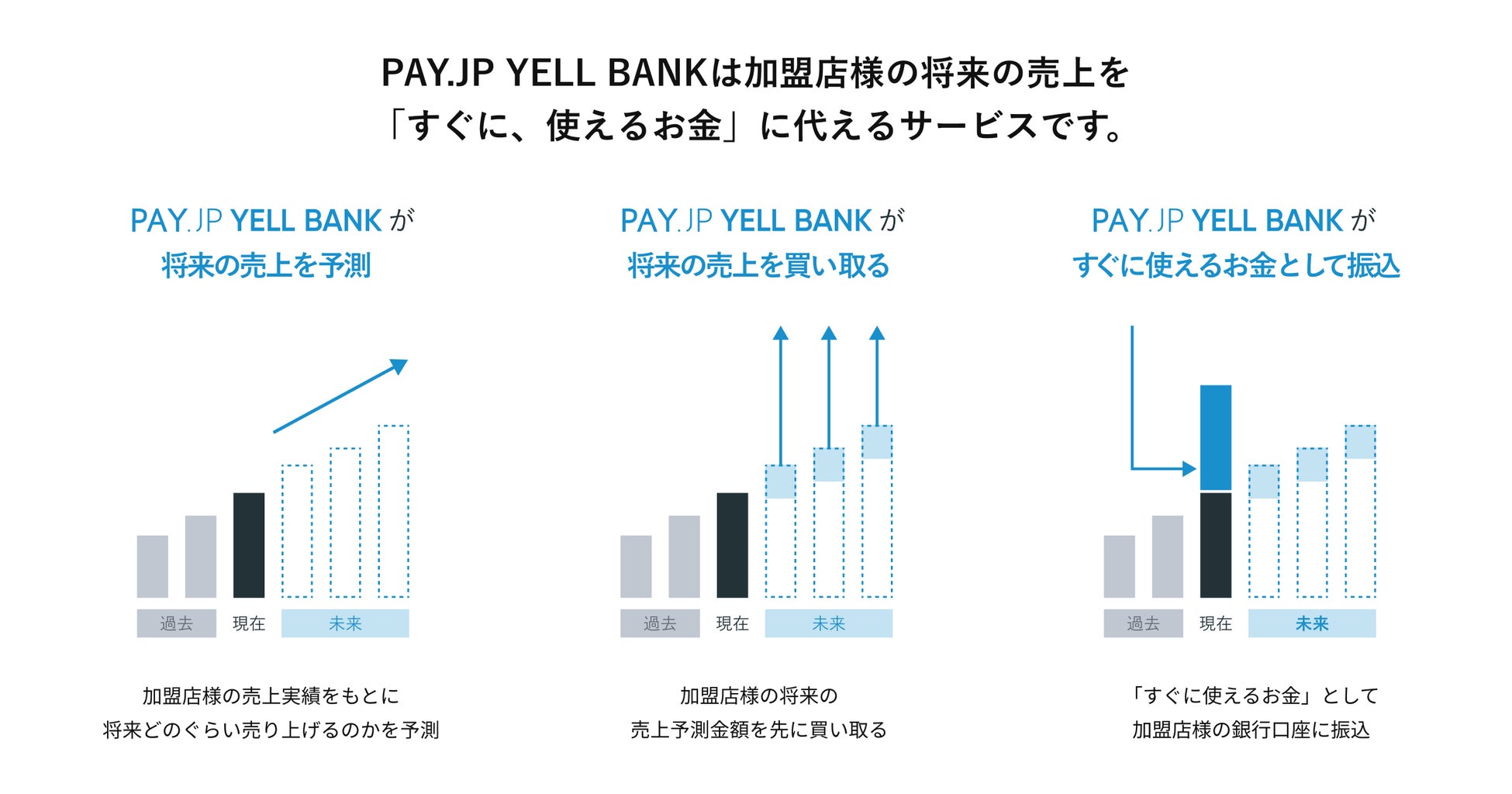

「YELL BANK」は、当社グループが保有するデータからAIがショップ・加盟店の将来債権を自動評価することで実現する将来債権ファクタリングサービスです。ショップ・加盟店の利用実績データをもとに将来債権を評価し、その債権を当社が買い取るため、事前審査や手続きが不要で最短即日に資金調達が可能な仕組みを提供しています。

■ 「YELL BANK」の特徴について

「YELL BANK」は、AIが自動的に将来債権を予測し、管理画面に表示するため、従来の資金調達の仕組みで発生する本人確認等の事前審査や書類提出などのフローが不要で、これまでには無い「スピーディーな資金調達」を実現しています。

将来債権額は、サービスを通じた売上や運用実績をもとに独自のアルゴリズムで評価するため、ショップ・加盟店は当社が提供するサービスを利用しているだけで、常に資金調達できる状態を維持することができ、急に資金が必要となるシーンでも、安心して事業に集中することが可能になります。

資金調達手段としてのご利用はもちろん、緊急時の資金需要に備えて他の資金調達方法と並行して「YELL BANK」の存在を認識いただくことで、より安心な事業環境の維持にお役立ていただけます。

■新サービス 「PAY.JP YELL BANK」提供開始の経緯

「YELL BANK」は、当社グループが保有するショップのデータからAIがショップの将来債権を評価し、当社がその債権を買い取る将来債権のファクタリングで、2018年12月に「BASE」利用ショップを対象に提供開始しました。以降、調達金額、調達UU(ユニークユーザー)数が増加し、現在では「YELL BANK」を利用されたショップのうちリピーターが7割(2022年実績)を超えています。ショップの資金繰りの課題を解消する手段としてご利用いただいており、調達資金は新商品の開発や広告出稿などの販促活動をはじめ幅広い用途にご利用いただいています。

当社グループでは「YELL BANK」がこれまで提供してきた「BASE」利用ショップへの資金提供のデータと運用実績をベースに、「PAY.JP」加盟店への同サービスの展開を計画してまいりました。そして、2024年1月よりPoC(概念実証)を行い、資金需要に対する付加価値の提供が見込めたことから、この度、新サービス「PAY.JP YELL BANK」の提供開始を決定いたしました。

■「PAY.JP YELL BANK」サービス概要

提供開始日: 2024年6月18日(火)

対 象: 「PAY.JP」をご利用の加盟店様

U R L : pay.jp/yellbank

手 数 料: 調達金額の1~20%

< 資金調達の流れ >

1)審査不要。加盟店様の利用実績からAIが評価した将来債権額が、調達可能な上限金額として管理画面に表示されます。

2)調達希望金額を上限内で入力します。

3)調達シミュレーションで調達後の流れを確認し、申込画面で「資金調達する」をクリックして調達完了です。

資金調達した金額は、登録銀行口座に最短で即日(※1)で振り込まれます。 ※最短即日〜5営業日以内

<資金調達後の加盟店様から「PAY.JP YELL BANK」へのお支払い>

「PAY.JP YELL BANK」へのお支払いは、加盟店様の売上から支払い率に応じた金額を控除することで、自動的に支払われるため、加盟店様によるお支払い手続きは不要です。

お支払いいただく期間は、譲渡した将来債権の総支払額のお支払いが完了するまでとなります。なお、資金調達後に売上が無かった場合(将来債権が発生しない場合)には、そのリスクを「PAY.JP YELL BANK」が負担するため、加盟店は売上が出るまで「PAY.JP YELL BANK」へのお支払いが不要です。

○ 「PAY.JP」加盟店の資金調達に関する状況

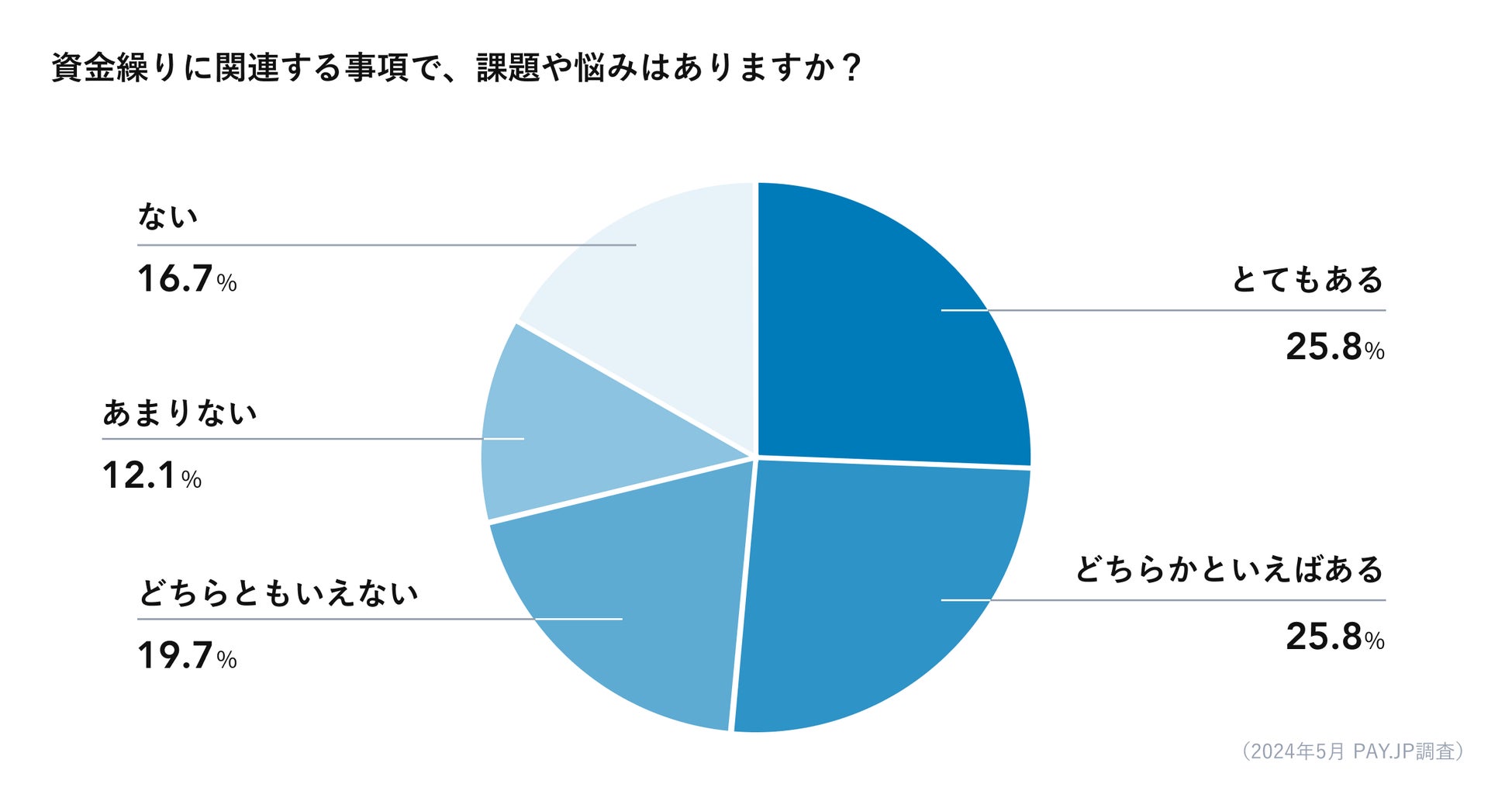

この度の「PAY.JP YELL BANK」の提供開始にともない「PAY.JP」加盟店を対象とした資金繰りに関する調査を実施したところ、半数を超える51.6%の加盟店が資金繰りの課題を抱えていると回答しています。

・課題は様々だがコロナ禍の影響で既存債務の返済も

課題としては、「時期により現金が足りない。1〜3月はショートしそうになり怖い。」といった季節性の要因、「薄利多売なため入金が遅れると次が厳しくなる。」といったビジネスモデル起因や、「新規取引先で、前払いを要求されることがほとんどなので、仕入資金が増加し資金繰りが悪化する。」といった仕入れサイクルの課題がありました。そのほかにも、そもそもの「資金調達の難しさ」「審査に通らないことがある」「どのように増資するか」といった資金調達方法に関する課題があがっており、資金調達に関連する課題を解消する仕組みによって多くの加盟店様をサポートできる可能性があります。

一部の加盟店に関しては「コロナによる売上回復の鈍化による運転資金の欠乏」「コロナ時に受けた融資の返済」「コロナ禍により借入金が増え、正常化には相当な期間が必要なこと」など、コロナ禍の影響から回復していないケースも多く見受けられました。

・現在の運営資金の使途の1位は運転資金、検討したことがある資金使途の1位は商品サービス開発

なお、資金使途に関するアンケートでは、現在の運営資金の使途の1位は「運転資金」で、検討したことがある資金使途の1位は「商品サービス開発」となっており、資金があれば商品・サービス開発によってさらなる価値を生み出せる可能性があることがわかりました。

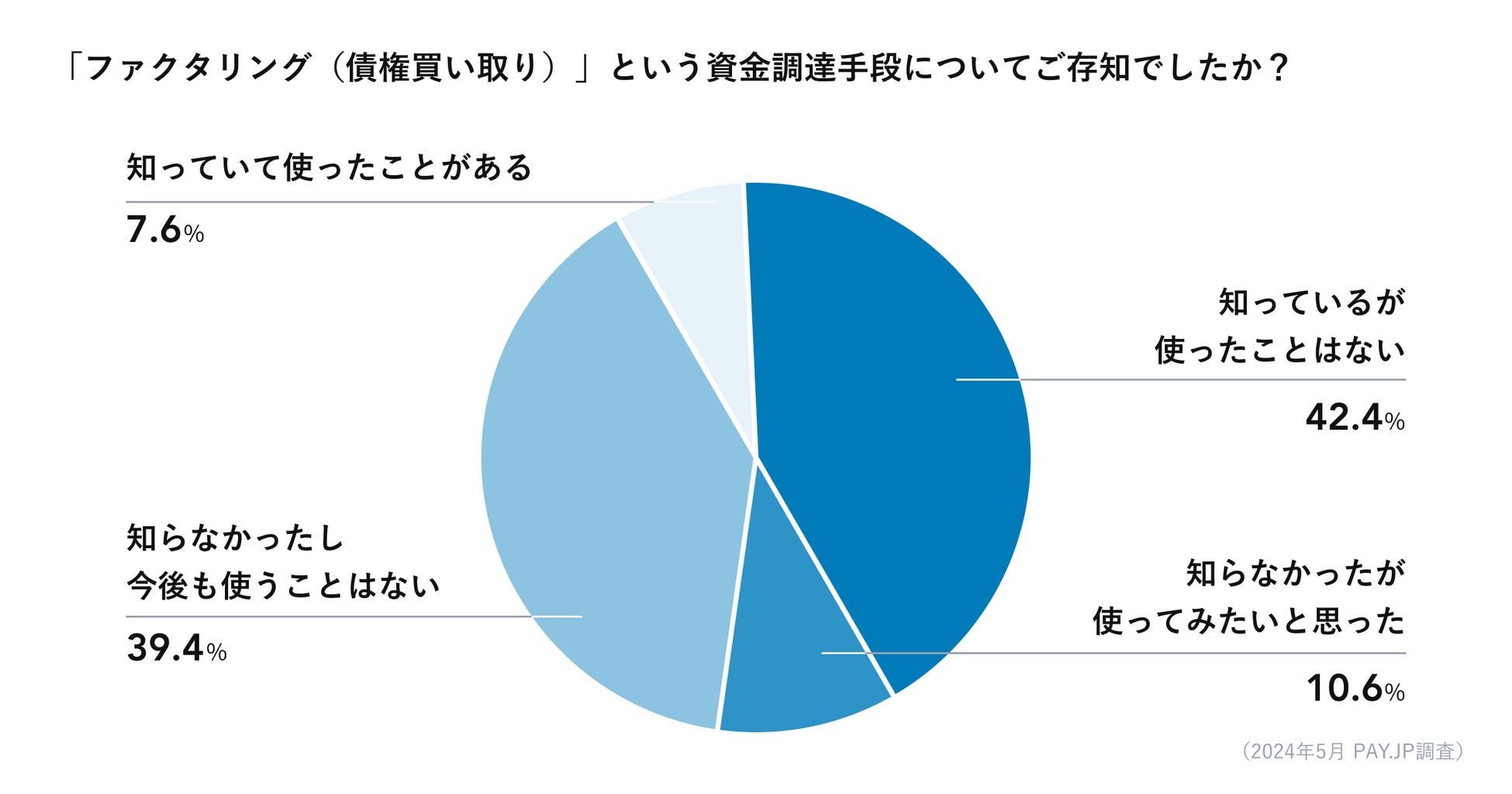

・資金調達の手段として「ファクタリング」の認知は50%

資金調達の方法として「ファクタリング」という手段の認知率は50%ですが「知らなかったが、使ってみたいと思った」と回答した加盟店が全体の10%で、活用方法や仕組みを伝えることで利用につながる潜在的なニーズが一定数存在していることがわかっています。

以上の調査結果から、スピーディーで安心な資金調達の存在が、サービスの成長を促進するという点において、これから「PAY.JP YELL BANK」がサポートできる領域は大きいと考えています。

「PAY.JP YELL BANK」は引き続き、「PAY.JP」加盟店の資金調達ニーズをキャッチしながら、「早さ」や「安心な仕組み」など、日常的に加盟店の事業に寄り添うプラットフォームだからこそ実現できる資金提供の仕組みを洗練させ、多くの「PAY.JP」加盟店の資金課題の解消に向けて開発を継続してまいります。

そして、資金調達の課題を軽減することで、加盟店様にしか生み出せない価値提供に集中できるビジネス環境の構築に取り組んでまいります。

以上

○ オンライン決済サービス「PAY.JP(ペイドット ジェーピー)」とは

「PAY.JP(ペイドット ジェーピー)」は、開発者がスムーズに決済APIを組み込むことができるB2Bオンライン決済サービスです。シンプルなAPIと豊富なライブラリで、Webサービスやモバイルアプリにかんたんにクレジットカード決済を導入することができ、業界最低水準の手数料(Visa/Mastercard:2.59%〜)プランを含む明確な料金体系と、スムーズなお申込みや審査のための丁寧で細かなカスタマーサポート体制で、多様な面から皆様のビジネスを支援しております。セキュリティ基準のPCI DSS v4.0に準拠した安全なセキュリティと情報管理のもとでサービスを提供しており、3Dセキュア2.0にも対応しています。オンライン決済を展開するスタートアップをはじめとする事業者様に導入いただいており、2023年の年間流通総額は1,400億円を超えています。

○ ネットショップ作成サービス「BASE(ベイス)」 https://thebase.com

「BASE」は、ものづくりをする個人・法人、地域活性を支援する自治体等の行政をはじめ、220万ショップにご利用いただいているネットショップ作成サービスです。個人・スモールチームの利用に最適化したサービスを提供しています。

【会社概要】

会 社 名: BASE株式会社 (英語表記 BASE, Inc.)

代 表 者: 代表取締役CEO 鶴岡 裕太

所 在 地: 〒106-6237 東京都港区六本木三丁目2番1号 住友不動産六本木グランドタワー 37F

設 立: 平成24(2012)年12月11日

資 本 金: 86億6,910万円(2023年12月末日現在)

U R L : https://binc.jp

事 業 内 容: ネットショップ作成サービス「BASE」、購入者向けショッピングサービス「Pay ID」、資金調達サービス「YELL BANK」の企画・開発・運営

関 連 会 社: PAY株式会社(100%子会社)

BASEは、「Payment to the People, Power to the People.」の企業ミッションのもと、プロダクトを通じて経済活動が活発に行われる環境構築に取り組み、個人・スモールチームの可能性を広げるパートナーとして、皆様の活動に寄り添います。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像