【オフィスユーザーレポート】成約事例で見る東京都心部のオフィス市場動向

「オフィス拡張移転DI」の動向(2023年下期)

両社はこれまで、成約賃料指数である「オフィスレント・インデックス※」 を開発するなど、オフィス市場分析に共同で取り組んできました。本研究では、賃貸オフィスの成約事例に関する各種データを活用し、オフィス市場における企業の移転動向などに関する分析を行います。

本稿では、共同研究の一環として算出した「オフィス拡張移転DI」を中心に、2023年下期の東京オフィス市場の動向を発表いたします。

※三幸エステート(2024)「オフィスレント・インデックス2023年第4四半期」(2024年2月2日)

https://www.sanko-e.co.jp/pdf/data/publish_2023-Q4_2.pdf

要旨

▶オフィス拡張移転DIは、コロナ禍の落ち込みから回復したものの、コロナ禍前と比較すると、オフィス需要は力強さを欠く状態が続いている

▶ビルクラス別では、前期までのB・Cクラスビルが堅調でAクラスビルが頭打ちといった傾向の反動が見られた

▶「製造業」と「情報通信業」ではハイブリッドワークの普及に伴う縮小移転が一定数見られるものの、拡張移転する企業も増えており、全体としてはポジティブな動きを見せている

▶その他の主要業種のオフィス需要は相対的に強いものの、「不動産業・物品賃貸業」と「その他サービス業」では前期までの反動で拡張移転が減少している

~ 次項よりニッセイ基礎研究所 金融研究部 佐久間 誠 執筆 ~

「オフィス拡張移転DI」の動向

オフィス拡張移転DIは、0%から100%の間で変動し、基準となる50%を上回ると企業の拡張意欲が強いことを表し、50%を下回ると縮小意欲が強いことを示す※1。

オフィス市況はコロナ禍で始まった調整に一服感が見られるが、オフィス需要はコロナ禍前の力強さを欠く状態が続いている。オフィス拡張移転DIは、2021年第4四半期から緩やかな上昇に転じ、2023年第1四半期には75%とコロナ禍前の水準を一時的に回復したものの、2023年第2四半期以降は60%台で一進一退を続けている。以下では、オフィス成約面積の動向を振り返ったのち、オフィス拡張移転DIをビルクラス別・業種別に分析し、企業のオフィス需要の動向を確認する。

※1 算出方法については、末尾の【参考資料1】「オフィス拡張移転DIについて」を参照

1.企業のオフィス移転動向はコロナ禍前の巡航速度に

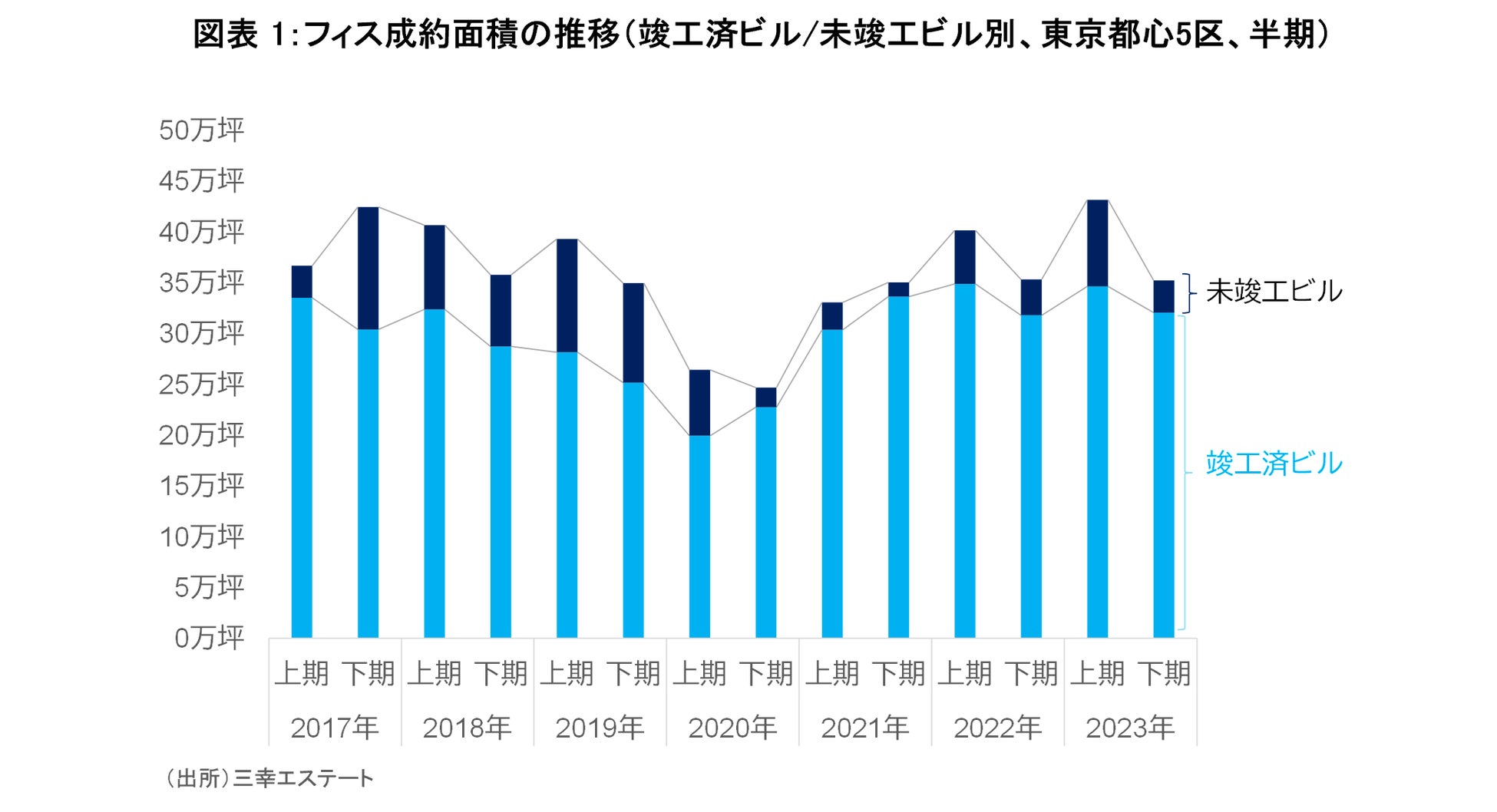

三幸エステートの公表データ※2 によると、2023年下期の東京都心5区のオフィス成約面積は35.2 万坪(前年同期比▲0.3%)と、前年と同水準になった(図表 1)。そのうち未竣工ビルの成約面積が3.2万坪(前年同期比▲10.5%)、竣工済ビルが32.0万坪(同+0.8%)である。リーシング活動は2021年下期にコロナ禍前の水準を回復し、その後は上下動を繰り返している。

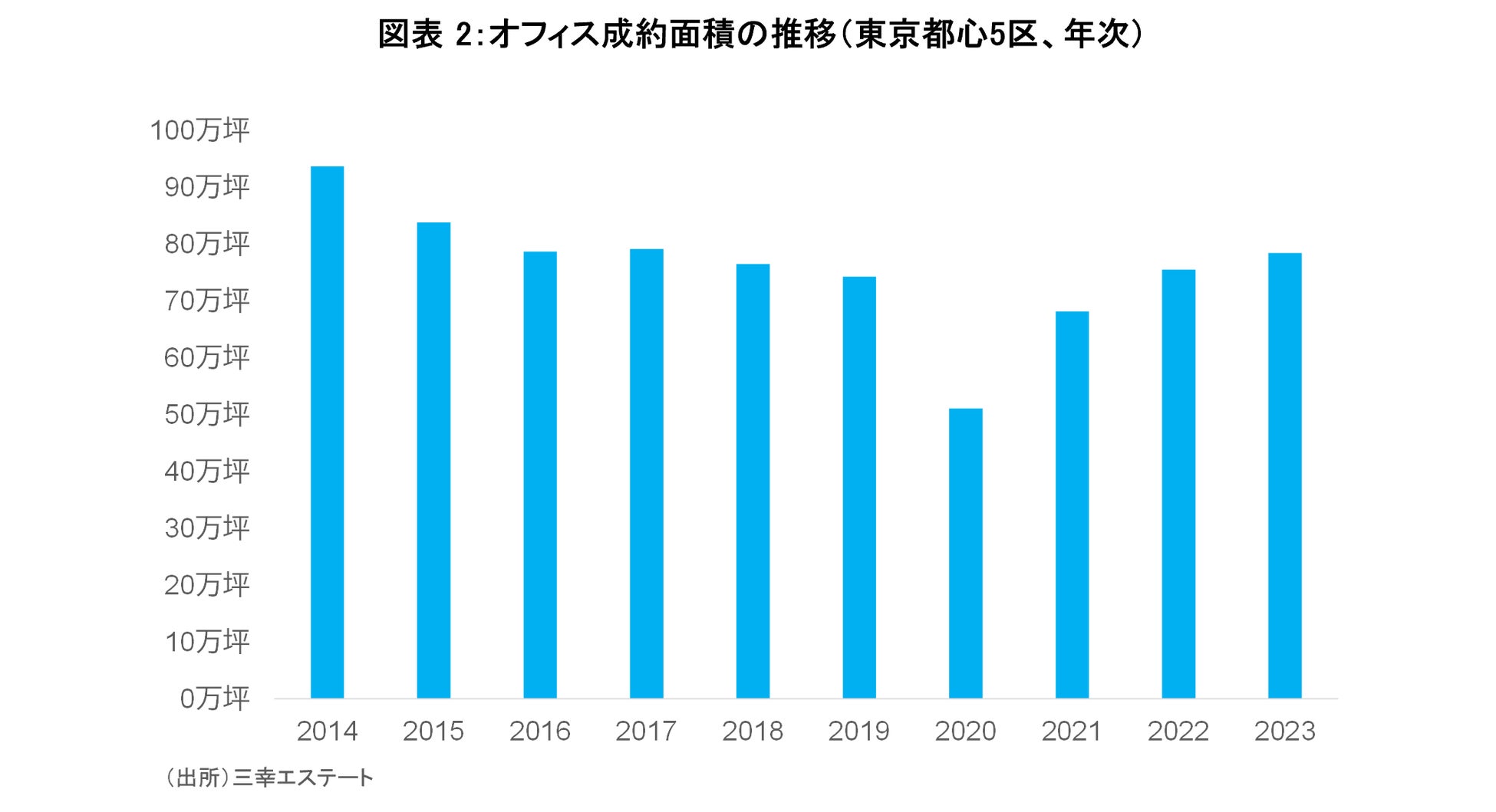

2023年通年では、東京都心5区のオフィス成約面積が78.3万坪と、前年比+3.9%の増加となった(図表 2)。これは2014年の93.6万坪や2015年の83.8万坪よりは低いものの、2016年から2019年に推移した70万坪台に戻ったことを示している。

※2 三幸エステート「オフィスマーケット調査月報」を参照( https://www.sanko-e.co.jp/data/tokyo/ )

2.オフィス需要の回復は頭打ち、ビルクラス別・業種別では前期の反動が見られる

①オフィス拡張移転DIは回復も勢いに欠く

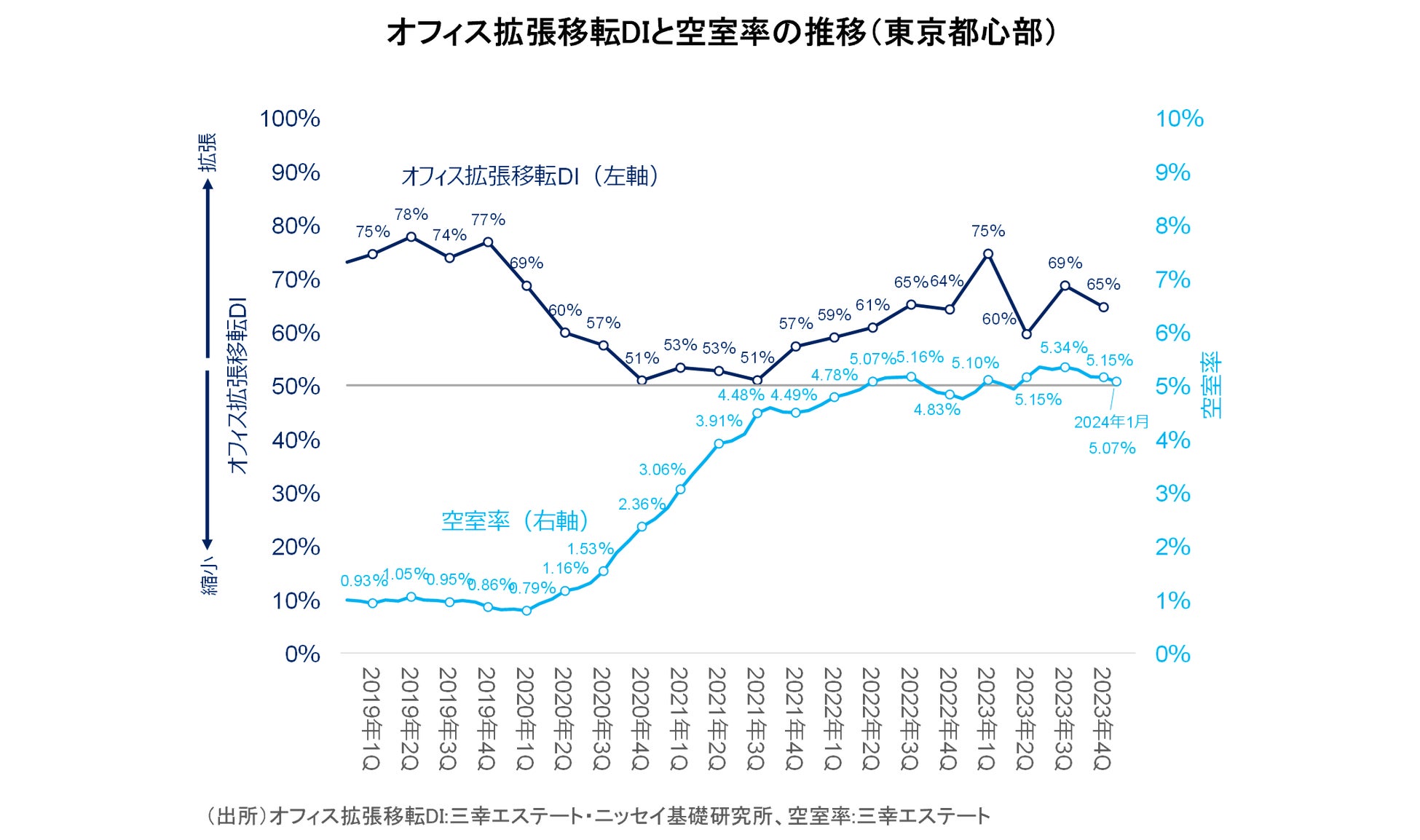

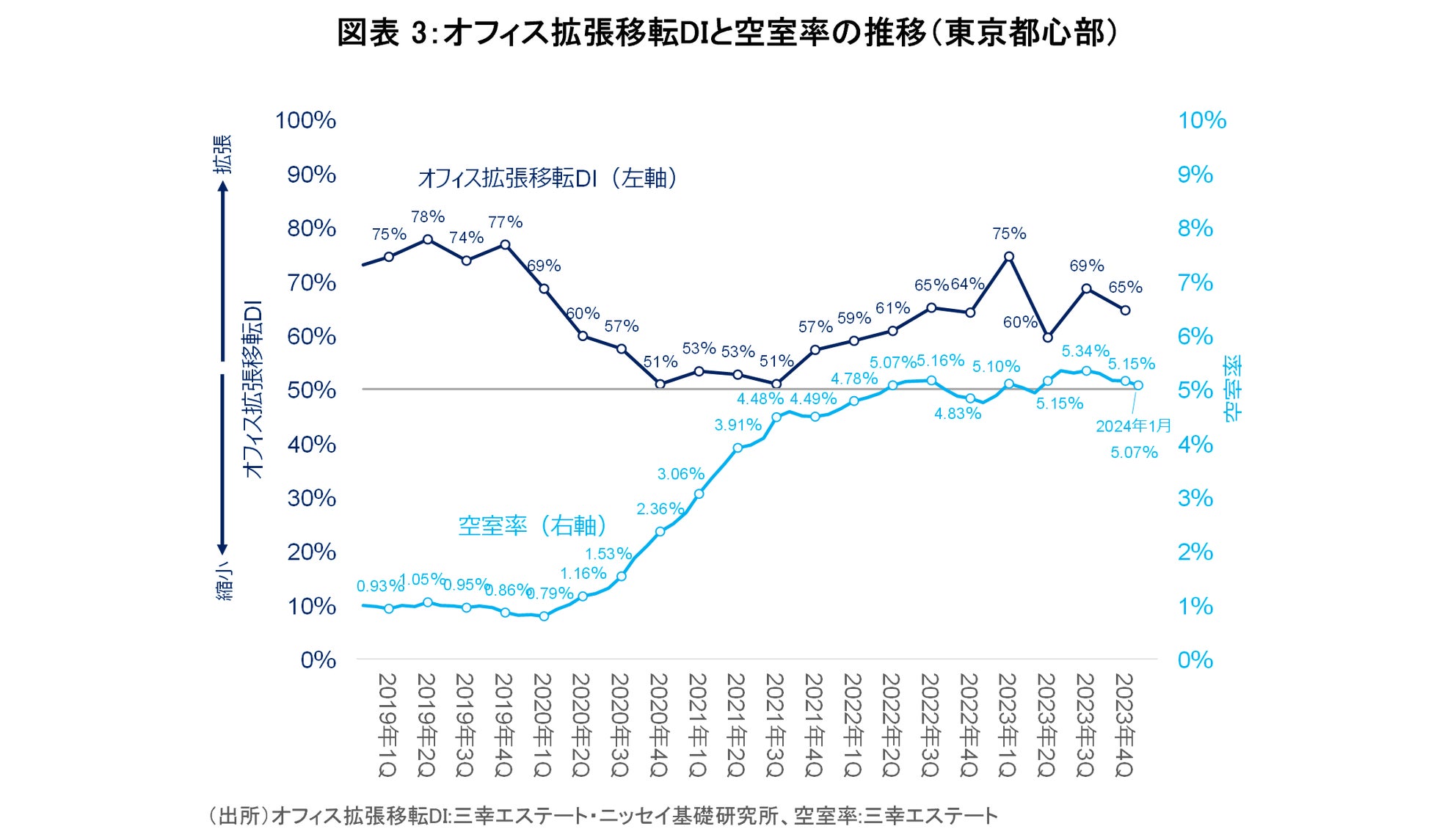

東京都心部のオフィス拡張移転DIは、オフィス市況が活況だった2019年は70%台で推移していた(図表 3)※3。このように企業のオフィス需要が旺盛だったため、2018年以降、新築オフィスビルの供給増加により需給バランスの悪化が懸念されていたものの、空室率は2019年1月に初めて1%を下回るなど、需給はタイトに推移した。

2020年はコロナ禍の影響で、オフィス拡張移転DIは第1四半期の69%から第4四半期の51%へと急低下した。その後、空室率は遅れて上昇に転じ、2020年末には2.36%となった。

2021年第1四半期~第3四半期は、オフィス拡張移転DIが51%~53%で推移し、企業の拡張・縮小意欲が拮抗したが、オフィス床の解約も多く、空室率は2021年第3四半期には4.48%まで上昇した。

2021年第4四半期からはオフィス需要は回復し始め、2023年第1四半期にオフィス拡張移転DIは75%に達し、一時的にコロナ禍前の水準に達した。しかし、2023年第2四半期以降は60%台で一進一退となり、2023年第4四半期は65%に落ち着いた。2023年は新築ビルが空室を抱えたまま竣工したことに加え、オフィス戦略の見直しに伴う縮小移転などによる需給悪化圧力が見られた。一方で、割安感のあるビルを中心に拡張移転や増床などの需要も拡大した。その結果、空室率は2023年1月の4.75%から2023年9月の5.34%に上昇した後は低下に転じ、2024年1月は5.07%となった。

オフィス拡張移転DIはコロナ禍の落ち込みからは回復したものの、オフィス需要は強弱入り混じる内容となり、コロナ禍前の力強さを取り戻していない。

※3 東京都心部は、東京都心5区主要オフィス街および周辺区オフィス集積地域(「五反田・大崎」「北品川・東品川」「湯島・本郷・後楽」「目黒区」)。詳細は、三幸エステート「オフィスレントデータ2024」を参照(https://www.sanko-e.co.jp/data/rentdata/)

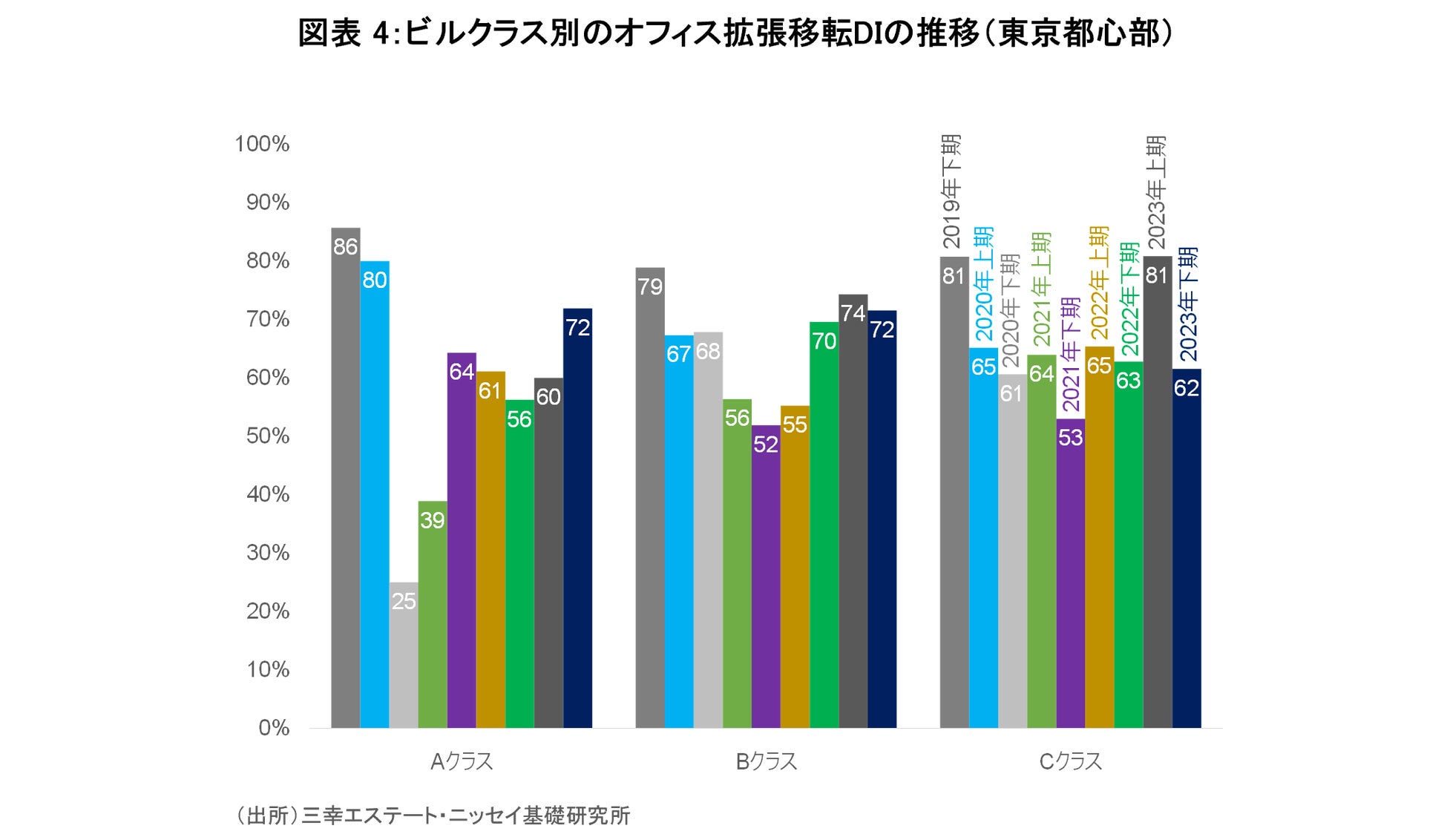

②Bビルクラス別では前期の揺り戻し

ビルクラス別※4のオフィス拡張移転DIを見ると、コロナ禍前である2019年下期は、Aクラスビルが86%、Bクラスビルが79%、Cクラスビルが81%と、特にAクラスビルにおいて拡張意欲が強かった(図表 4)。働き方改革や人材確保を目的にオフィス環境を改善する動きが多く見られ、また、IT企業を中心に企業の拡張意欲が強かったため、Aクラスビルの大量供給があったものの順調に吸収された。

しかし、コロナ禍の影響により、Aクラスビルのオフィス拡張移転DIは2020年下期に25%と急低下し、2021年上期も39%と低迷した。BクラスビルとCクラスビルも低下したが、Aクラスビルに比べて緩やかな低下にとどまり、企業の拡張・縮小意欲が拮抗する水準である50%を割り込むことはなかった。

2021年下期からはAクラスビルのオフィス拡張移転DIが60%台を回復し、2022年上期以降はBクラスビルとCクラスビルも回復傾向に転じた。そして、2023年上期には、Bクラスビルが74%、Cクラスビルが81%とコロナ禍前の勢いを取り戻したが、Aクラスビルは60%で伸び悩んだ。このようにオフィス需要が回復する過程では、B・Cクラスビルのオフィス需要が堅調に推移した反面、Aクラスビルは停滞感が見られた。

2023年下期は、Aクラスビルのオフィス拡張移転DIが72%に上昇する一方、Bクラスビルは72%とほぼ横ばいとなり、Cクラスビルは62%に低下し、前期までの傾向とは逆の動きを示した。この変化が一時的なものか、それとも長期的なトレンドの兆しであるかは、まだ明確ではない。ただし、ビルクラスに関係なく、ハイブリッドワークの普及に伴うオフィス再構築の動きが見られるほか、好調な企業業績や人材確保を背景に拡張移転する企業が増えている。これらの要因がビルクラスごとに複雑に絡み合い、現在の多様な状況につながっている。

※4 各クラスは、三幸エステートの定義を用いる。三幸エステートでは、エリア(都心5区主要オフィス地区とその他オフィス集積地域)から延床面積(1万坪以上)、基準階床面積(300坪以上)、築年数(15年以内)および設備などのガイドラインを満たすビルからAクラスビルを選定している。また、基準階床面積が200坪以上でAクラスビル以外のビルなどからガイドラインに従いBクラスビルを、同100坪以上200坪未満のビルからCクラスビルを設定している(詳細は三幸エステート「オフィスレントデータ2024」を参照( https://www.sanko-e.co.jp/data/rentdata/)

③「製造業」と「情報通信業」が回復傾向も、堅調だった一部の内需系業種に反動減

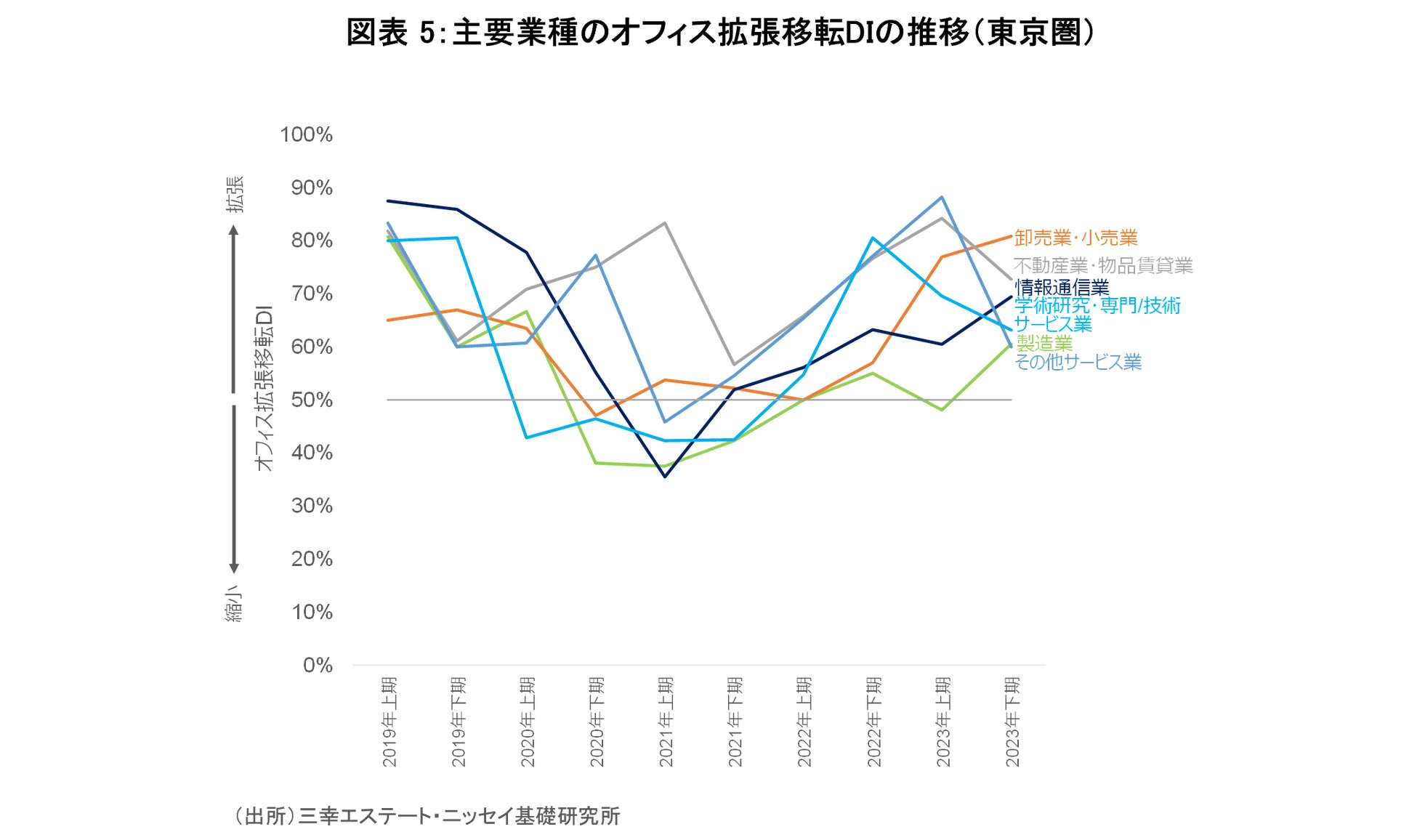

主要業種のオフィス拡張移転DIについて、コロナ禍における推移を見ると、まず「学術研究・専門/技術サービス業」が2020年上期に43%(2019年下期81%)と大幅に低下した(図表 5)※5。続いて、「製造業」が2020年下期に38%(同60%)、「情報通信業」が2021年上期に36%(同86%)へ低下した。これらの業種は、コロナ禍においても業績が総じて底堅く推移したが、複数の企業が在宅勤務を積極的に活用することで、オフィスの縮小や解約などを進める発表した。その他の主要業種では、「卸売業・小売業」が2020年下期に47%(同67%)、「その他サービス業」が2021年上期に46%(同60%)に低下したが、前述の3業種と比較すると小幅な低下にとどまった。

2021年下期以降、オフィス需要が底を打ち、「情報通信業」がデジタル化加速の恩恵を受けて52%に回復した。2022年上期には「製造業」が50%、「学術研究・専門/技術サービス業」が55%に上昇し、全ての業種で50%以上となった。そして、2022年下期には、「学術研究・専門/技術サービス業」が81%、「その他サービス業」が77%、「不動産業・物品賃貸業」が77%と、一部の業種ではコロナ禍前の水準に戻った。

2023年上期は内需中心の業種のオフィス需要が堅調だったが、「情報通信業(61%)」と「製造業(48%)」は伸び悩んだ。一方で、下期は「不動産業・物品賃貸業」が73%、「その他サービス業」が60%と、堅調だった一部の業種に反動が見られた。その反面、停滞感が見られた「情報通信業」が69%、「製造業」が61%と、改善に転じた※6。

※5 業種別のオフィス拡張移転DIは、十分なデータ数を確保するため、東京都心部ではなく東京圏(東京都、神奈川県、埼玉県、千葉県)を対象とした

※6 「情報通信業」と「製造業」のオフィス需要が伸び悩んだ要因の詳細は、以下を参照。

佐久間誠「成約事例で見る東京都心部のオフィス市場動向(2023年上期)-「オフィス拡張移転DI」の動向」

(ニッセイ基礎研究所、不動産投資レポート、2023年8月25日)

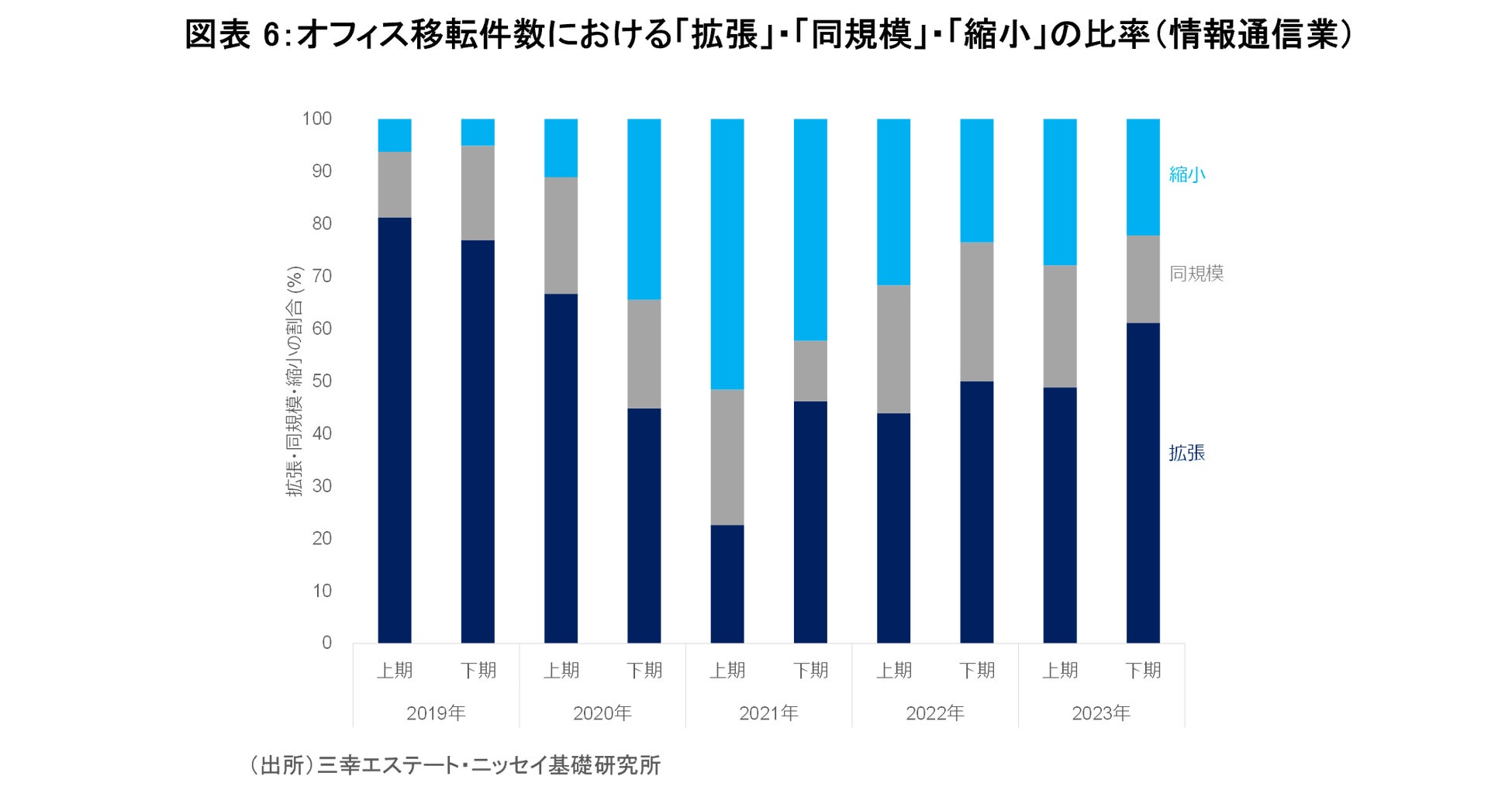

情報通信業について、オフィス移転件数における拡張・同規模・縮小の比率の推移(2023年上期→下期)を見ると、「拡張49%→61%」、「同規模23%→17%」、「縮小28%→22%」となった(図表 6)。縮小移転の比率は2021年上期にピークの52%を記録した後、2022年下期には24%まで低下し、その後は横ばいとなった。このように縮小比率は一定程度、低下したものの、コロナ禍前の2019年より高い水準で下げ止まっている。一方、拡張比率は2021年上期の23%をボトムに上昇基調となっている。これらは情報通信業においては、ハイブリッドワークの普及に伴うオフィス床削減の動きが依然として続いているが、堅調な企業業績などを背景に、拡張移転が増えていることを示している。

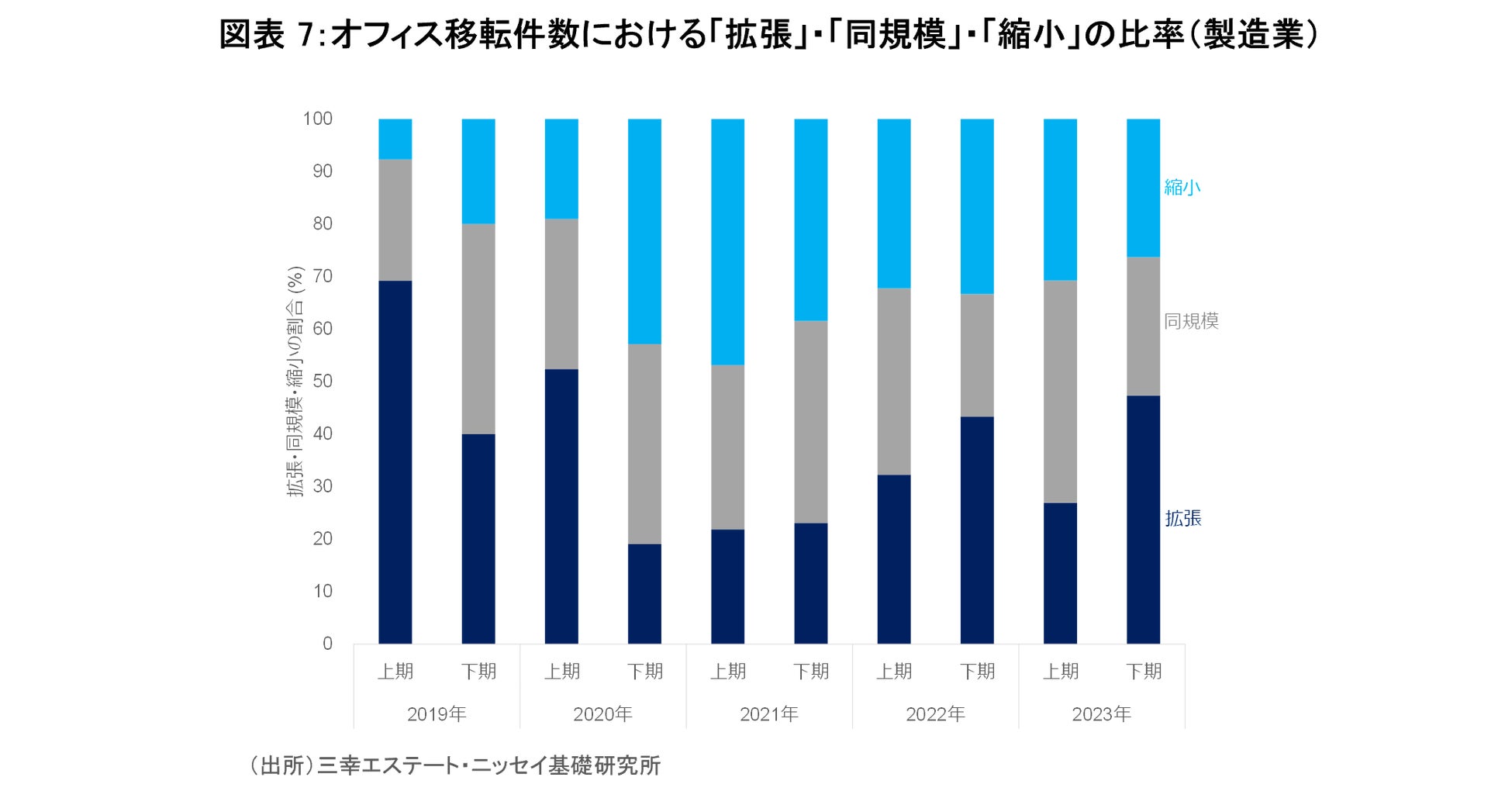

製造業におけるオフィス移転件数に占める拡張・同規模・縮小の比率(2023年上期→下期)を見ると、「拡張27%→47%」、「同規模42%→26%」、「縮小31%→26%」となった(図表 7)。2023年上期に拡張比率が一時的に下振れたものの、それ以外は情報通信業と同様の傾向を辿っており、オフィス戦略の見直しによる縮小移転が一定数残るなか、拡張移転が増え、全体的にはポジティブな動きが広がっていることを示している。

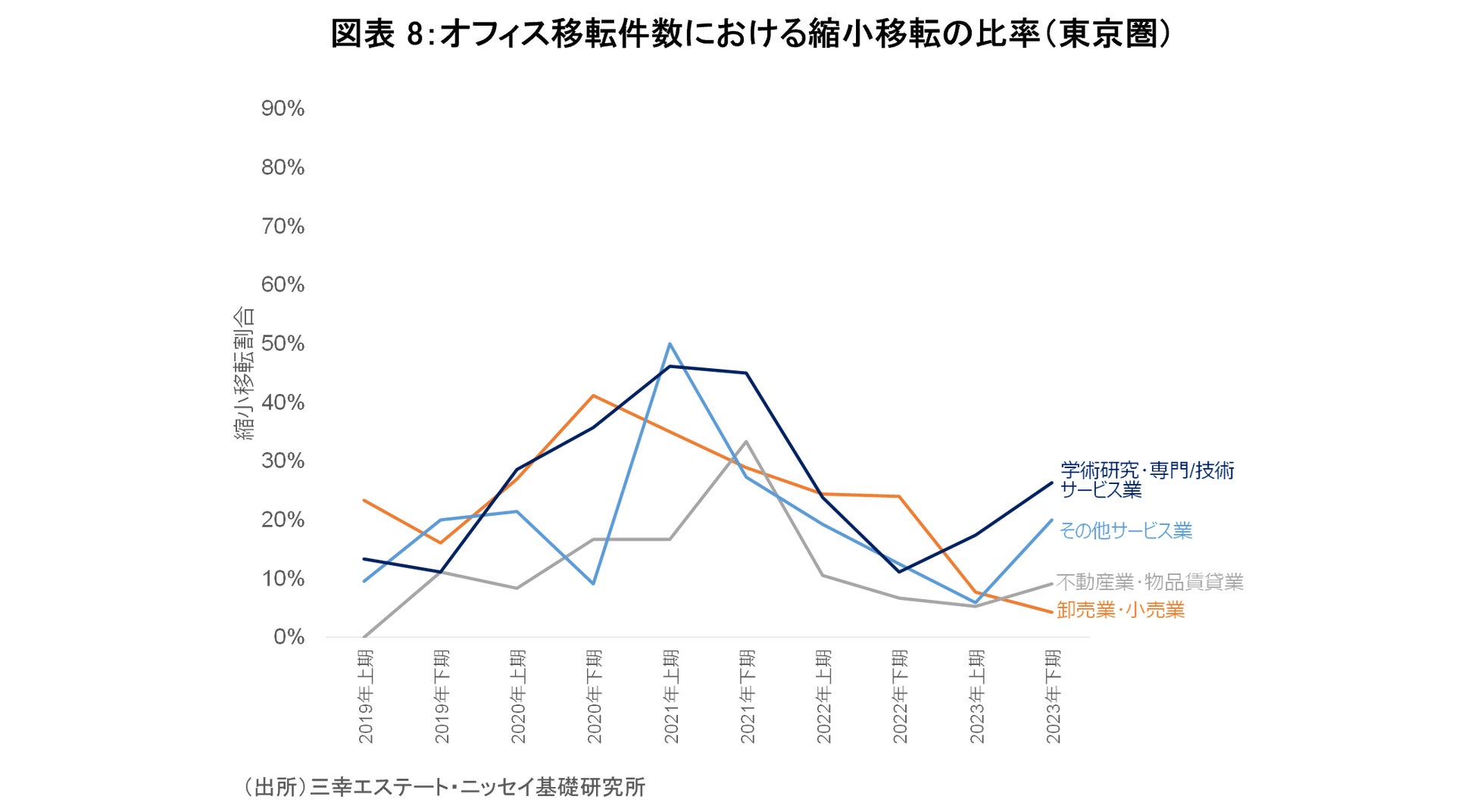

その他の主要業種のオフィス移転件数における縮小比率(2023年上期→下期)を見ると、業種ごとに異なる動きを示した。「卸売業・小売業(8%→4%)」と「不動産業・物品賃貸業(5%→9%)」は縮小比率が低水準で推移した。一方で、「その他サービス業(6%→20%)」と「学術研究・専門/技術サービス業(17%→26%)」は増加し、特に後者は在宅勤務との親和性が高いこともあり、縮小比率がコロナ禍前の2019年を上回る水準となっている。(図表 8)。

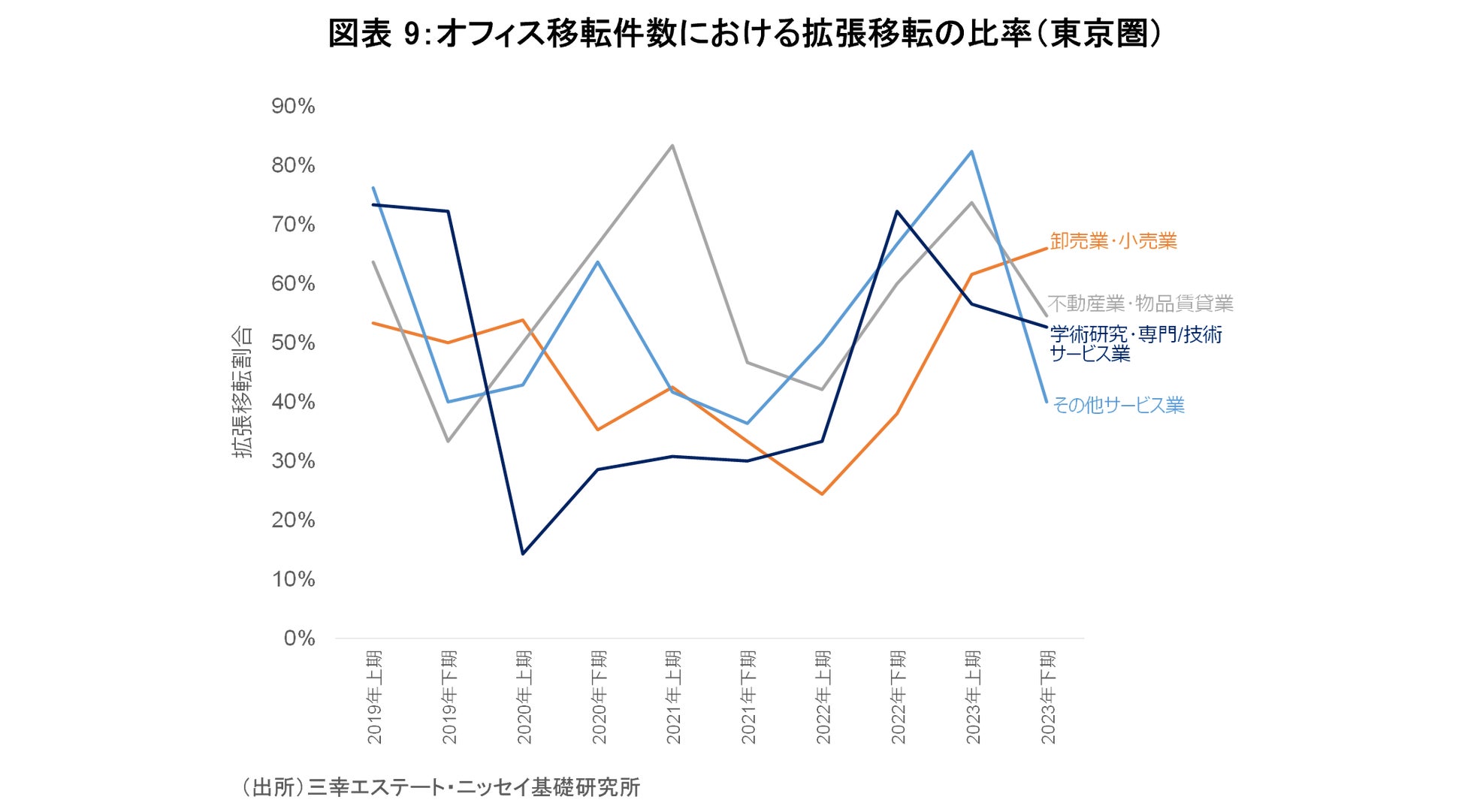

オフィス移転件数における拡張比率(2023年上期→下期)を見ると、「卸売業・小売業(62%→66%)」が拡張傾向を小幅に強めた一方、「不動産業・物品賃貸業(74%→55%)」と「その他サービス業(82%→40%)」は前期までの高い拡張比率から反動減が見られた。また、「学術研究・専門/技術サービス業(57%→53%)はわずかに低下した(図表 9)。

このように「情報通信業」と「製造業」では縮小移転が大きく減っているわけではなく、在宅勤務を取り入れることで、オフィス床を削減する企業が依然として存在することがわかる。それと同時に、堅調な企業業績などを背景に、拡張移転を行う企業が増えており、全体としては前向きな動きが見られるようになってきた。またその他の多くの主要業種においては、縮小移転する企業が少数にとどまるものの、「不動産業・物品賃貸業」と「その他サービス業」では堅調だった前期までの反動で拡張移転が減少している。

3.おわりに

本稿では、オフィス拡張移転DIをもとに2023年下期のオフィス移転動向を分析した。

そのなかで、

(1)オフィス拡張移転DIは、コロナ禍の落ち込みから回復したものの、コロナ禍前と比較すると、オフィス需要は力強さを欠く状態が続いている

(2)ビルクラス別では、前期までのB・Cクラスビルが堅調でAクラスビルが頭打ちといった傾向の反動が見られた

(3)「製造業」と「情報通信業」ではハイブリッドワークの普及に伴う縮小移転が一定数見られるものの、拡張移転する企業も増えており、全体としてはポジティブな動きを見せている

(4)その他の主要業種のオフィス需要は相対的に強いものの、「不動産業・物品賃貸業」と「その他サービス業」では前期までの反動で拡張移転が減少している

ことを確認した。

このように2023年下期は、前期までの揺り戻しと見られる動きが一部で確認され、オフィス需要は強弱が入り混じる状況となっている。2024年にオフィス需要がコロナ禍前の力強さを回復するかは依然不透明で、2025年に新築ビルの供給が増加することが見込まれるなか、オフィス市況が底を打ったかを判断するのは難しい。これらのオフィス市場における変化を正確に捉えるには、引き続き、データを丹念に確認していくことが求められる。

――――――――――――――――――――――――――――――――――――――――――――――――――

【参考資料1】 オフィス拡張移転DIについて

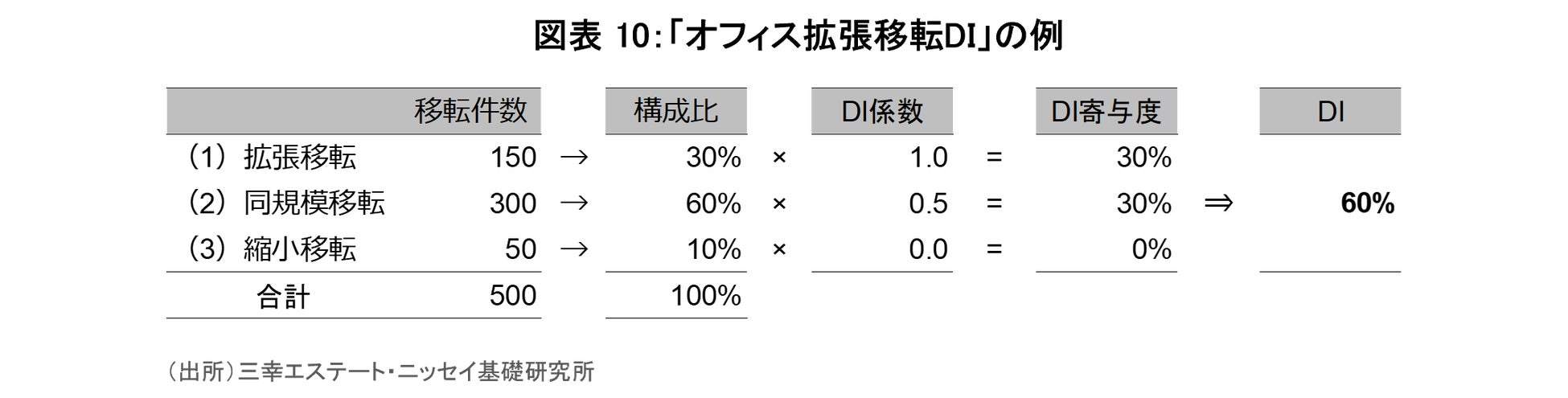

オフィス拡張移転DI※7は、オフィス移転後の賃貸面積が移転前と比較して(1)拡張、(2)同規模、(3)縮小、した件数を集計し、次式により計算している。

オフィス拡張移転DI=1.0×拡張移転件数構成比+0.5×同規模移転構成比+0.0×縮小移転件数構成比

オフィス拡張移転DIは0%から100%の間で変動し、基準となる50%を上回ると企業の拡張意欲が強いことを表し、50%を下回ると縮小意欲が強いことを表す。例えば、図表 10のように、オフィス移転が合計500件あり、そのうち拡張移転が150件、同規模移転が300件、縮小移転が50件の場合、オフィス拡張移転DIは60%となり、企業の拡張意欲が強いことを表す。

※7 DIはDiffusion Index(ディフュージョン・インデックス)の略、変化の方向性を示す指標のことである。DIの代表例としては、経済分野では日本銀行の全国企業短期経済観測調査(日銀短観)や内閣府の景気動向指数、また不動産分野では土地総合研究所が公表する不動産業業況等調査(不動産業業況指数)がある

【参考資料2】 本稿の東京都心部16エリアと三幸エステート「オフィスレントデータ2024」記載エリアの対応表

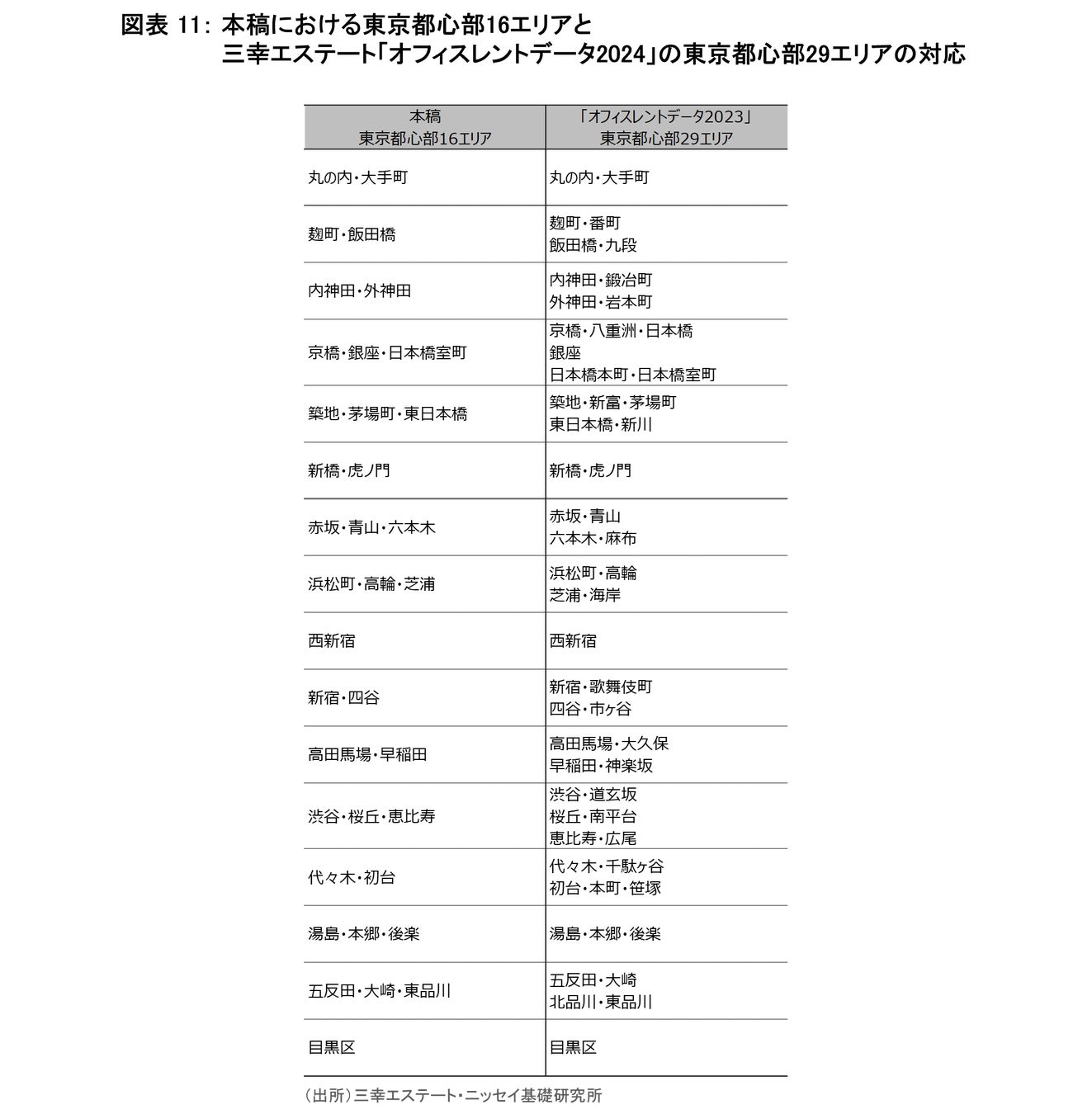

本稿では、東京都心部の16エリアについて分析を行った。同16エリアは、三幸エステート「オフィスレントデータ2024」における東京都心部の29エリアを、図表 11の通り、一部集約したものである。

※本リリースは情報提供を目的とし、情報の正確性に十分配慮して作成されておりますが、その内容を保証するものではありません。使用にあたっては貴社の責任と判断にてお願いいたします

三幸エステート株式会社について

三幸エステート株式会社(1977年5月17日設立)は、企業のオフィス戦略を総合的にサポートしています。最適なワークプレイスの検証・提案から、賃貸オフィスビルの選定サポートと仲介、プロジェクト遂行に不可欠なマネジネント機能の提供まで、オフィスに関するあらゆるニーズに幅広くお応えしています。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像