本人確認の対応人員を約半分に削減。みずほ銀行様が「Web口座開設」サービスでTRUSTDOCKを選定した理由とは

2024年10月28日〜30日にかけて、ガートナージャパン株式会社が主催するカンファレンス「Gartner IT Symposium/Xpo™2024」が、グランドプリンスホテル新高輪 国際館パミールにて開催されました。企業のCIOやITリーダー、経営幹部が集まる本カンファレンスでは、主要な17のトピックが設置されており、ガートナー社のエキスパート陣をはじめ、各業界のリーダーやソリューション・プロバイダー等が最新のテクノロジー、戦略、そしてリーダーシップに関するセッション等を提供しました。

TRUSTDOCKも今回、同カンファレンスに初めて参加。ブース出展と併せて、昼食時間に催されるランチョンセッションにて、「マイナンバーカード活用の最前線~各業界における本人確認業務の最新状況~」と題されたセッションを担当しました。

ゲストとして登壇いただいたのは、みずほ銀行でTRUSTDOCKのeKYCソリューションの導入を推進された、決済ビジネス推進部 執行役員部長を務める浅野 康之氏です。同行にてどのような課題が背景となってTRUSTDOCKを導入されたのか、そして具体的にどんな効果が確認されているのか。TRUSTDOCK 代表の千葉が深掘りながら伺いました。

日本で最も利用されるリテール金融機関を目指して

株式会社みずほフィナンシャルグループでは、2023年5月より企業理念を再定義し、従来の企業理念である「基本理念」「ビジョン」「バリュー」に加えて新たに「パーパス」を制定しました。「ともに挑む、ともに実る。」と設定された、〈みずほ〉の社会的な役割・存在意義は、「時代の先を読み、お客さま・社会の変化を捉え、課題に対するお客さまの挑戦を支え、自らも変革に挑戦しながらともに成長する」という決意を表現したものとして、目下グループ全体への浸透を進めている状況だと、浅野氏は説明します。

そんなみずほフィナンシャルグループの傘下の都市銀行として多くの利用者を抱えるみずほ銀行では、「日本で最も利用されるリテール金融機関」を目指すべく、従来より課題とされてきた「口座開設」のプロセスを、より簡単かつスピーディーにする必要があったと浅野氏は続けます。

「口座開設時に必ず顔写真を撮影いただく必要があったのですが、なかなかうまくいかないというお声を多く頂戴しておりました。従いまして、お客様の利用負担軽減が目下の課題でした。また写真のチェック等事務処理の負担も大きく、オペレーションの軽減も課題としてありました。さらに、昨今増えている不正利用の懸念も軽減する必要があったということで、大きくはこの3つの課題に対応すべく、今回TRUSTDOCKさんの導入を決めました」(浅野氏)

みずほ銀行がTRUSTDOCKをパートナー企業として選んだ理由

多種多様なeKYCベンダーがいる中で、なぜTRUSTDOCKを選定いただいたのか。その理由として浅野氏は、上記2点を挙げられました。

「まず何よりも、我々の要望に柔軟に対応いただけるという『カスタマイズ性の高さ』が素晴らしく、導入の決め手になりました。また、『24時間256日対応が可能なBPO体制』についても、大きなポイントでした」(浅野氏)

本人確認と一言で言っても、その取りうる手法や求められる強度などは業修業態によって多岐に亘ります。これまで多様なお客様の本人確認業務に対応してきたTRUSTDOCKだからこそ、様々な要望に応えることのできるカスタマイズ性を実現していると、千葉がコメントしました。

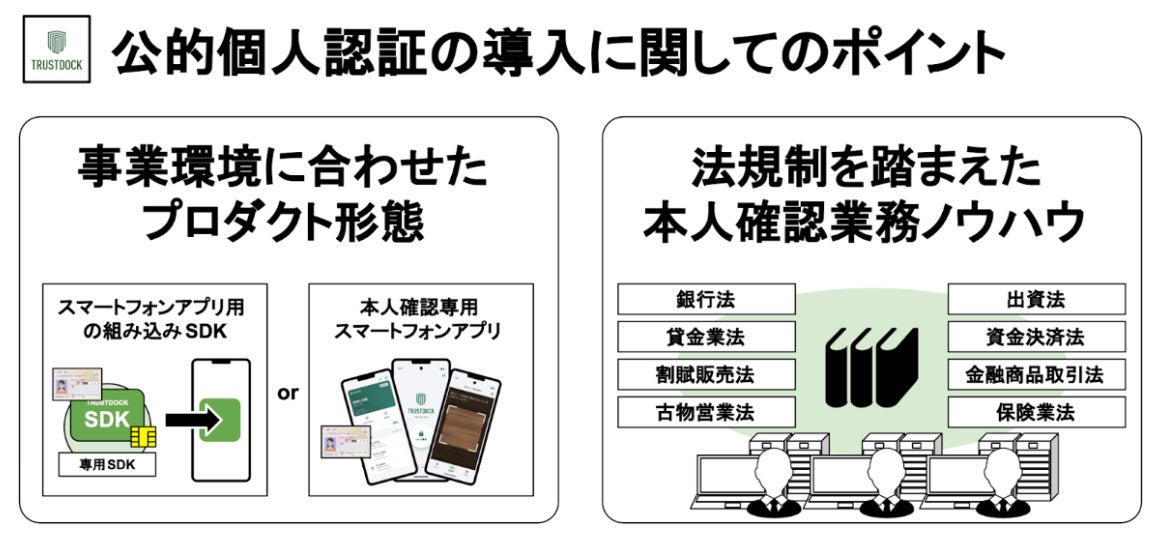

「今回みずほ銀行様が導入されたのは、TRUSTDOCKサービスの中でも、公的個人認証サービスを活用したもの。つまり、マイナンバーカードをスマホにタッチすることで本人確認を進めることができるサービスです。自社アプリをお持ちの場合は組み込みSDKをご提供していますし、そういったネイティブアプリをお持ちでない場合は、専用のTRUSTDOCKアプリもご用意しています。あとは技術だけでなく、いろいろな業法も踏まえた本人確認業務のノウハウも熟知しておりますので、その組み合わせでスムーズに導入いただけるようにしております」(千葉)

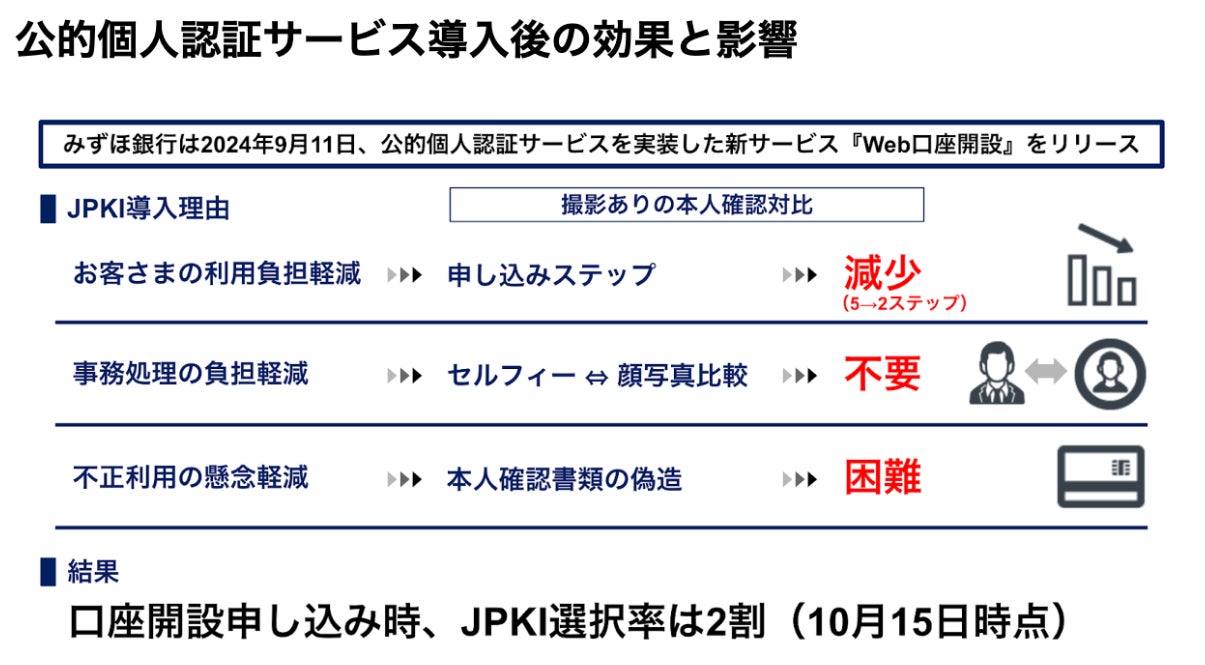

TRUSTDOCKを通じた公的個人認証サービスを実装した新サービス「Web口座開設」を、みずほ銀行がリリースしたのが2024年9月11日。本カンファレンス開催時点では1カ月ほどしか経過していない状況でしたが、その際に共有された「導入効果と影響」について、浅野氏は「先ほど課題として挙げた3点に対して、それぞれ効果を実感している」と説明します。

「まず、なんと言ってもお客様の利用負担の軽減が進んでいると感じます。現状、口座開設時にお客様が公的個人認証サービスを選択される割合はまだ2割ほど(2024年10月15日時点)ですが、申込ステップが5つから2つになったことで、利便性が大幅に向上したと感じています。それに付随して、これまで4営業日ほどかかっていた口座開設処理が最速で当日中に完了できるようになったので、チェック等にかかる人員も半分程度に削減できていて、行員からも非常に喜ばれています」(浅野氏)

また事務処理の負担軽減についても、これまで実施していたセルフィー画像と運転免許証等本人確認書類の顔写真の比較業務が、公的個人認証サービスの場合は不要になるので、それも相まって先述の人員の削減に繋がっているとのことです。さらに、ICチップ読み取りになったことで顔写真や身分証の偽造及び撮影に起因した不正利用も非常に困難であることから、導入前に課題となっていた3ポイント、いずれにおいても早々に成果が出てきていると浅野氏は強調します。

「顔写真って、状況に応じて写り方が変わってくるので、比較業務においてはヒューマンエラーも起きやすいです。微妙な判断の部分を人の手に頼って要るところを本当に解消したかったからこそ、ICチップ読み取り型の公的個人認証サービスに大きく期待しています。先ほどお伝えした通り、今は公的個人認証サービスを選択されるWeb口座開設のお客様は全体の2割程度なのですが、今後はより比率を上げていって、できれば100%に近づけていきたいので、機会を見計らいながら公的個人認証サービスをご案内していきたいと考えています」(浅野氏)

公的個人認証サービスは「質」と「時間」の両面で定量適正化が出ている

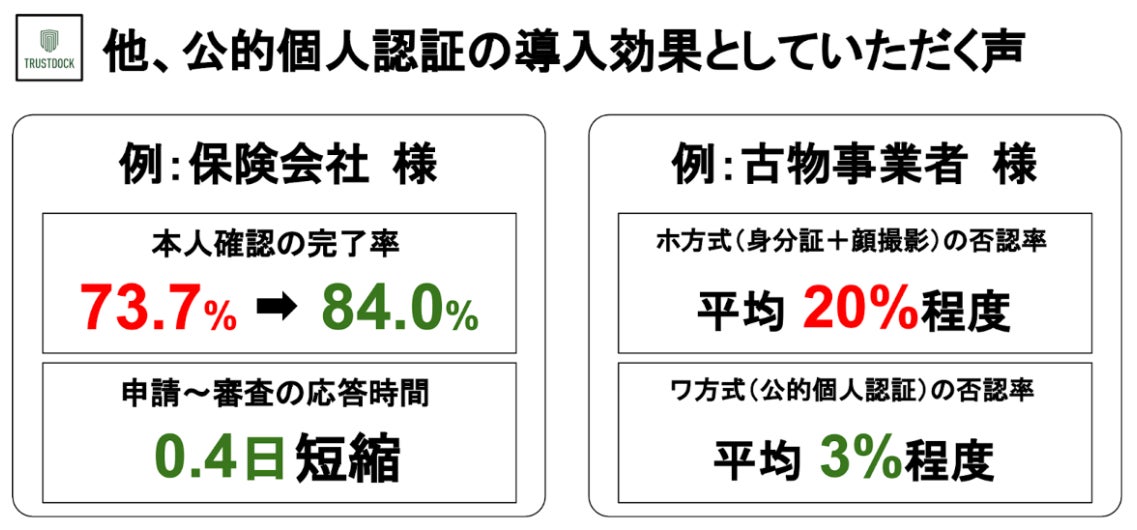

みずほ銀行のTRUSTDOCK導入成果に付随して、千葉の方からも、導入後の定量的な成果が出ている他社事例が紹介されました。

右側の古物事業者様のケースで言及されている「ホ方式」とは、犯罪収益移転防止法における本人の容貌と本人確認書類の画像を送付する手法です。これまでeKYCというとこちらの手法が主流でしたが、偽造リスク等への耐性が相対的に低いことから、2023年6月に閣議決定された「デジタル社会の実現に向けた重点計画」において、今後の犯罪収益移転防止法等に基づく本人確認手法をマイナンバーカードの公的個人認証サービスに「原則一本化」するとの内容が盛り込まれています。

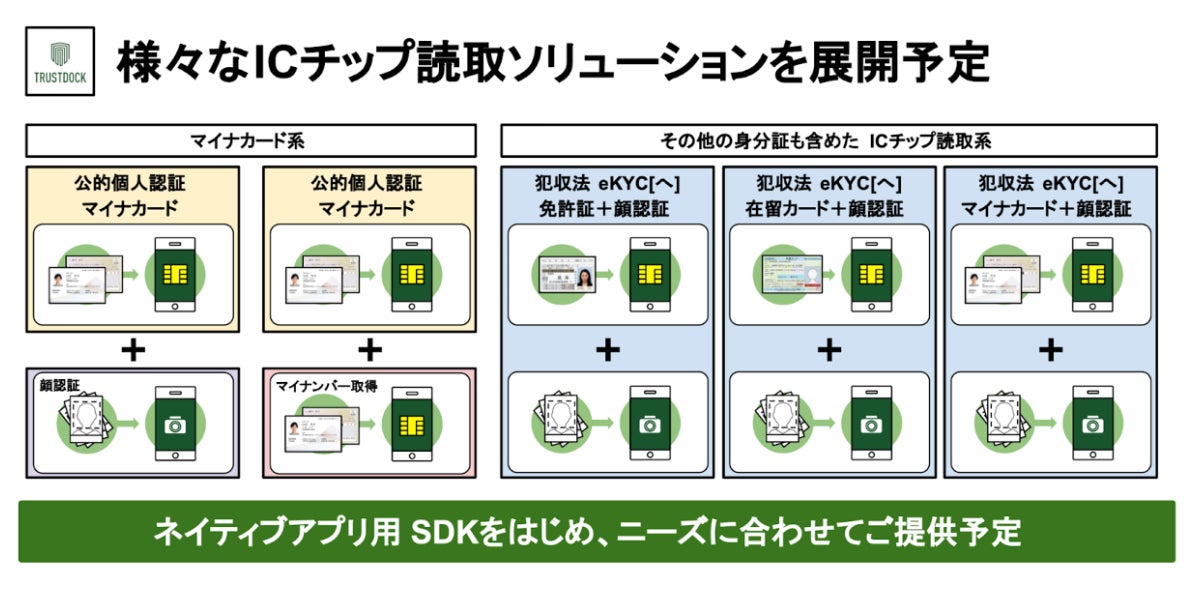

「このような定量的な効果を見ても、これまでの手法に比べて公的個人認証サービスは本人確認の完了率といった質の面はもとより、時間の面においても成果が出ていると言えます。今後もマイナンバーカードを活用したものはもちろん、そのほかの身分証も含めたICチップ読取のソリューションを順次展開していきたいと考えています」(千葉)

—

TRUSTDOCKでは、“本人確認のプロ”として、行政機関をはじめ、様々な企業のKYC関連業務をワンストップで支援するAPIソリューションおよびデジタル身分証を提供しています。また、本人確認業務に関して関係省庁や関連団体との連携も深めており、金融庁には業務内容の確認を、経済産業省とはRegTechについての意見交換を、さらに総務省のIoTサービス創出支援事業においては本人確認業務の委託先として採択され、警察庁には犯収法準拠のeKYCの紹介等をといった取り組みも行っています。本人確認業務のオンライン化でお困りの際は、ぜひお気軽にお問い合わせください。

なお、eKYCソリューションの導入を検討されている企業の方々や、実際に導入プロジェクトを担当されている方々のために、TRUSTDOCKではPDF冊子「eKYC導入検討担当者のためのチェックリスト」を提供しております。eKYC導入までの検討フローや、運用設計を行う上で重要な検討項目等を、計10個のポイントにまとめていますので、こちらもぜひご活用ください。

すべての画像