焼酎メーカー、減収企業は過去最多 “巣ごもり需要”が明暗分ける

霧島酒造が9年連続でトップ

国税庁が発表した2019年度(令和元年度)の国内酒類消費量は、約813万900キロリットルと、前年度比1.4%減少した。減少するのは4年連続。他方、ウイスキー(前年度比6.1%増)はハイボール需要の拡大、リキュール(同5.0%増)やスピリッツ(同13.8%増)は缶チューハイや缶カクテルなどのRTD(Ready to Drink)飲料市場の拡大により、それぞれ消費量や伸び率は増加傾向にある。

一方、焼酎消費量は前年度比3.0%減の約75万5800キロリットルと年々減少傾向で推移し、さかのぼって確認できる2007年度(100万4700キロリットル)以降、2年連続で80万キロリットルを割り込んだ。酒離れや消費者嗜好の多様化等により厳しい状況に立たされるなか、新型コロナウイルス(以下、新型コロナ)感染拡大の影響で外食産業向けの販売が激減し、酒類業界全体が打撃を受けている。新型コロナの影響が長引くなか、 外食産業向けの販売減を“巣ごもり需要”によってどれだけカバーできるかが、今後の重要なポイントとなろう。

一方、焼酎消費量は前年度比3.0%減の約75万5800キロリットルと年々減少傾向で推移し、さかのぼって確認できる2007年度(100万4700キロリットル)以降、2年連続で80万キロリットルを割り込んだ。酒離れや消費者嗜好の多様化等により厳しい状況に立たされるなか、新型コロナウイルス(以下、新型コロナ)感染拡大の影響で外食産業向けの販売が激減し、酒類業界全体が打撃を受けている。新型コロナの影響が長引くなか、 外食産業向けの販売減を“巣ごもり需要”によってどれだけカバーできるかが、今後の重要なポイントとなろう。

<調査結果(要旨)>

売上高ランキング

1位 霧島酒造 623億3500万円(前年比1.0%増)

全国焼酎メーカーの2020年(1月期~12月期)の売上高ランキングは、9年連続※1で霧島酒造(株)(宮崎県都城市)がトップとなった。「黒霧島」を主体に、「白霧島」「赤霧島」などを展開している。期中は主力商品「黒霧島」の安定した出荷に加え、「赤霧島」の通年販売を開始したほか、2016年に創業100周年を記念して開発した「霧島《宮崎限定》」(通称:ほんきり)の拡販も寄与した。決算月が1度目の緊急事態宣言前だったこともあって、前年比1.0%増となった。

※1 2015年4月に旧・霧島酒造(株)は霧島ホールディングス(株)に商号を変更したうえで持ち株会社となり、新たに設立した霧島酒造(株)(2014年3月設立)が酒類製造部門を継承した。順位は旧・霧島酒造(株)からの通算。

2位 三和酒類 429億6300万円(前年比0.1%増)

三和酒類(株)(大分県宇佐市)は、9年連続で2位をキープ。“下町のナポレオン”の愛称で知られる「いいちこ」シリーズを主体に、地元大分県産の麦を使用した「西の星」ブランドを展開。関東・関西・中部などの大都市圏をはじめ、北米やアジアなど世界各国・地域に販路を構築している。コロナ禍前は、いいちこ2本入りパックを自社エコバックに入れて出荷したことが功を奏し、順調な滑り出しとなった。

コロナ禍以降は、緊急事態宣言の発出などによる影響で外食産業向けの販売が激減した一方、外出自粛に伴う“巣ごもり需要”による「いいちこパック」等の紙パック商品の販売増が外食産業向けの減少をカバーし、前年比0.1%増となった。

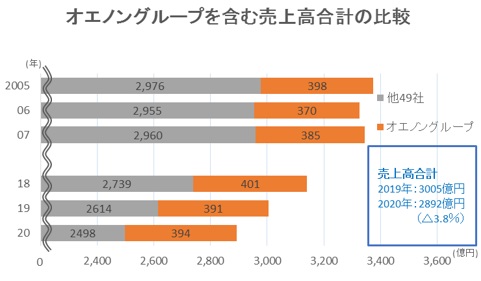

3位 オエノングループ 393億5700万円(前年比0.8%増)

オエノンホールディングス(株)(東京都墨田区)では、傘下の合同酒精(株)(東京都墨田区)、福徳長酒類(株)(千葉県松戸市)、秋田県醗酵工業(株)(秋田県湯沢市)の3社で焼酎を製造しており、本調査では同3社の焼酎事業の売上高[有価証券報告書記載のセグメント別アイテム(主要製品)別の販売実績]を集計対象としている。2008年以降、連結売上高に占める焼酎比率が5割を下回って集計対象外となっていたが、5割を上回った2017年から再度集計の対象となった。

しそ焼酎「鍛高譚(たんたかたん)」をはじめ、本格焼酎「博多の華」シリーズ、北海道において大きなシェアを握る甲類焼酎「ビッグマン」シリーズなど多様なラインナップを展開している。新型コロナの影響で外食産業向けの焼酎販売量が減少する一方、“巣ごもり需要”の拡大に伴う家飲み需要の増加で「博多の華」シリーズや、甲類乙類混和焼酎の「すごむぎ」「すごいも」シリーズが好調に推移した。また、期中に「博多の華」が発売40周年を迎えたため、「博多の華ブランド40周年大感謝祭」としてSNSを中心に販促キャンペーンを実施したほか、「博多の華 麦カップ 12%」が、日本経済新聞社が集計する日経POSセレクションの本格焼酎1合相当カテゴリーで「平成売上No.1」に選ばれたことも寄与し、前年比0.8%増となった。

コロナ禍のなか、上位10社中、6社が増収となるなど、トップ10では増収企業が減収企業を上回った。なお、前年11位の(株)宮﨑本店(三重県)が10位に入り、初めてトップ10にランクインした。

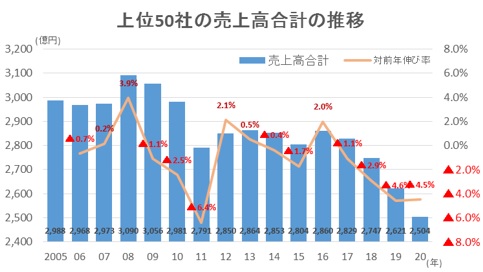

売上高合計推移

オエノングループは 2008年(2009年発表分)から2016年(2017年発表分)まで焼酎事業の売上高が50%を下回り集計対象外となっていた。このため、上位50社の売上高合計については、2009年(2010年発表分)の集計時に、2005年までさかのぼって同グループの売上高を除外し、かつ、51位企業※2の売上高を加算する調整を実施。以降、この調整後データを用いて売上高合計の推移をみてきたため、2020年は2016年以前との単純比較ができない。

※2 2020年調査では51位の企業が2社ランクインしたため、1社分の売上高のみ加算し、売上高合計を集計している。

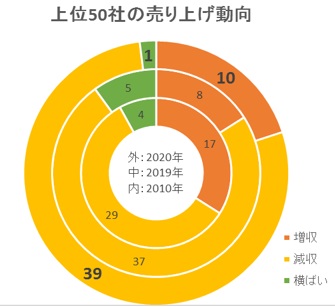

売り上げ動向

売り上げ動向をみると、「増収」企業が10社(前年8社)だったのに対し、「減収」が39社(同37社)にのぼった。8割近い企業が減収を余儀なくされ、2003年の調査以降、最も減収企業が多くなった。前述の減収要因に加えて、2019年10月からの消費税増税の影響で、販売量が伸び悩んだとする企業も散見された。なお、「横ばい」は1社(同5社)だった。

売上高規模別の社数を前年と比較すると、「20~50億円」で4社、「10~20億円」で2社減少した一方、「10億円未満」が6社増えている。中小規模の企業ほど、外食産業向けの販売減をカバーできずに減収を強いられている。「50億円以上」の企業数に変動がないことを考えると、企業規模が小さくなるほどコロナ禍の影響を強く受けているとみられる。

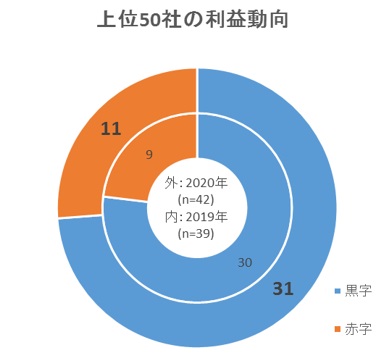

利益の動向

税引き後当期純利益が判明した42社のうち、「赤字」企業は11社で、構成比は26.2%にのぼった。そのうち、売り上げが前年比10%以上減少した企業が7社を占めている。コロナ禍で販売量が減少するなか、出張費や車両費といった「販売費及び一般管理費」が削減できたものの、減収分をカバーできなかったとみられる。

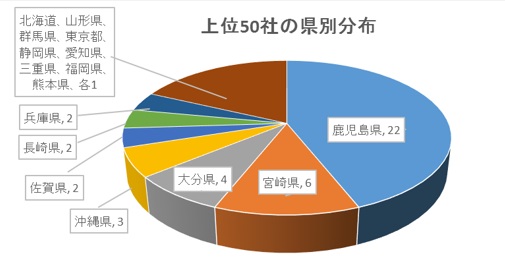

売上高上位50社を本社所在地別にみると、「鹿児島県」が22社でトップ。以下、「宮崎県」が前年比1社増の6社、「大分県」が前年と同じ4社、「沖縄県」が同1社減の3社で続いた。

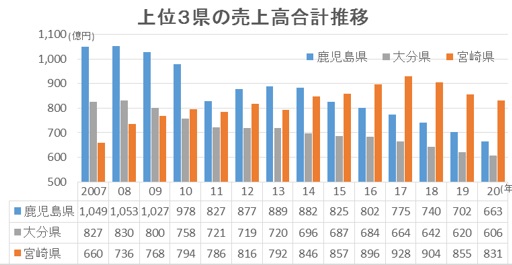

他方、都道府県別の売上高合計は、「宮崎県」が831億3000万円で6年連続のトップ。売上高1位の霧島酒造(株)が増収となったものの、残る5社が減収を余儀なくされたことで、前年比2.8%減となった。2位の「鹿児島県」は22社中18社が減収を余儀なくされ、同5.6%減の663億1200万円。3位の「大分県」は麦焼酎を主力とする4社中3社が減収で、同2.3%減の605億7500万円と、3県とも減収となった。

2020年の焼酎メーカー売上高ランキングでは、霧島酒造(株)が9年連続で首位となり、同社の売上高は10年前の2010年(472億5500万円)と比べて1.31倍に伸びている。上位3社全てが増収となったものの、上位50社の調整後の売上高合計は10年前と比べて16.0%減となり、前年比でも4.5%減少した。

酒類業界全体をみても、人口減少や少子高齢化により飲酒率の高い年齢層が減少しているうえ、健康志向の高まりによる飲酒の敬遠や若者の酒離れといった問題も抱えている。焼酎業界もそうした問題に加えて、ハイボール需要の拡大やRTD飲料との競合も重なり苦戦を強いられている。2020年は新型コロナの影響により、外食産業向けの販売が激減したほか、インバウンド需要の喪失や国内観光客の減少に伴う土産品の販売低迷などで、減収企業は2003年の調査以来、最多となる39社を記録した。

しかし、「100億円以上」では増収企業が減収企業を上回っており、注目すべきポイントだ。飲食店にはさまざまな酒類の焼酎が用意されているため、普段飲まないような銘柄を注文することが多い。その一方、家飲みではパックや瓶といった比較的容量の大きいサイズの定番商品を購入する傾向がある。普段家飲みをしない層もCMやSNSを積極的に活用して知名度向上を図っている大企業の商品に流れやすい。実際、全国的に知名度が高い上位3社は、外食産業向けの販売減をカバーし、前年の売上高を上回っている。その他の増収企業においても、販促を強化していた商品の売れ行きがスーパーストアやドラッグストア等で伸びたとする理由が多かった。他方、小規模企業では“巣ごもり需要”を取り込もうとしたものの、同業他社との競合で販売量が伸びなかったとする理由が見受けられた。コロナ禍が続くなか、知名度の高い商品が買われる傾向があるとするならば、今後、SNS等を活用した販促策は必須条件と言えよう。

ハイボールやRTD飲料の需要が拡大するなか、霧島酒造(株)は主力商品の「黒霧島」を炭酸水で割った「黒ッキリハイボール」の特設サイトを設けてPR活動を強化している。三和酒類(株)もハイボールやRTD飲料の市場拡大を踏まえて「いいちこ」の風味をそのまま残した350ml缶の「いいちこ下町のハイボール」を商品化した。焼酎を炭酸飲料で割る“焼酎ハイボール”を推奨する企業が増えており、飲み方のトレンドを取り入れた販促に取り組んでいる企業もみられる。人口の減少に伴い国内需要が縮小するなか、海外に販路を求める企業も散見されるようになった。未だ新型コロナの感染拡大収束の見通しが立たないなか、“家飲み需要”を積極的に取り込んでいくための営業戦略の立案は欠かせない。それに加えて、消費者のニーズにマッチした商品の開発とブランド化、海外市場の開拓が今後の焼酎市場拡大のカギとなる。

-

2020年の売上高ランキングは、「黒霧島」で知られる霧島酒造(株)(宮崎県都城市)が9年連続でトップ。2位は、「いいちこ」ブランドを主力とする三和酒類(株)(大分県宇佐市)。3位にはオエノンホールディングス(株)(東京都墨田区)を持株会社とする「オエノングループ」の焼酎事業が入った 霧島酒造は焼酎メーカーとして9年連続のトップとなった

霧島酒造は焼酎メーカーとして9年連続のトップとなった - 上位50社の売上高合計は2891億9700万円と、前年比3.8%減少した。なお、「オエノングループ」の売上高を除外し51位の売上高を加算して計算した調整後の売上高合計は前年比4.5%減の2503億6000万円と、比較可能な2005年以降では過去最低を記録した

- 上位50社のうち「減収」企業は39社と、2003年の調査以降、最も多かった。売上高規模別にみると、「100億円以上」を除く全ての区分で減収企業の割合が半数を超えた

- 税引き後当期純利益が判明した42社のうち、「赤字」企業は11社

- 都道府県別にみると、社数は「鹿児島県」が22社、売上高合計は「宮崎県」が831億3000万円で、それぞれトップとなった

売上高ランキング

1位 霧島酒造 623億3500万円(前年比1.0%増)

全国焼酎メーカーの2020年(1月期~12月期)の売上高ランキングは、9年連続※1で霧島酒造(株)(宮崎県都城市)がトップとなった。「黒霧島」を主体に、「白霧島」「赤霧島」などを展開している。期中は主力商品「黒霧島」の安定した出荷に加え、「赤霧島」の通年販売を開始したほか、2016年に創業100周年を記念して開発した「霧島《宮崎限定》」(通称:ほんきり)の拡販も寄与した。決算月が1度目の緊急事態宣言前だったこともあって、前年比1.0%増となった。

※1 2015年4月に旧・霧島酒造(株)は霧島ホールディングス(株)に商号を変更したうえで持ち株会社となり、新たに設立した霧島酒造(株)(2014年3月設立)が酒類製造部門を継承した。順位は旧・霧島酒造(株)からの通算。

2位 三和酒類 429億6300万円(前年比0.1%増)

三和酒類(株)(大分県宇佐市)は、9年連続で2位をキープ。“下町のナポレオン”の愛称で知られる「いいちこ」シリーズを主体に、地元大分県産の麦を使用した「西の星」ブランドを展開。関東・関西・中部などの大都市圏をはじめ、北米やアジアなど世界各国・地域に販路を構築している。コロナ禍前は、いいちこ2本入りパックを自社エコバックに入れて出荷したことが功を奏し、順調な滑り出しとなった。

コロナ禍以降は、緊急事態宣言の発出などによる影響で外食産業向けの販売が激減した一方、外出自粛に伴う“巣ごもり需要”による「いいちこパック」等の紙パック商品の販売増が外食産業向けの減少をカバーし、前年比0.1%増となった。

3位 オエノングループ 393億5700万円(前年比0.8%増)

オエノンホールディングス(株)(東京都墨田区)では、傘下の合同酒精(株)(東京都墨田区)、福徳長酒類(株)(千葉県松戸市)、秋田県醗酵工業(株)(秋田県湯沢市)の3社で焼酎を製造しており、本調査では同3社の焼酎事業の売上高[有価証券報告書記載のセグメント別アイテム(主要製品)別の販売実績]を集計対象としている。2008年以降、連結売上高に占める焼酎比率が5割を下回って集計対象外となっていたが、5割を上回った2017年から再度集計の対象となった。

しそ焼酎「鍛高譚(たんたかたん)」をはじめ、本格焼酎「博多の華」シリーズ、北海道において大きなシェアを握る甲類焼酎「ビッグマン」シリーズなど多様なラインナップを展開している。新型コロナの影響で外食産業向けの焼酎販売量が減少する一方、“巣ごもり需要”の拡大に伴う家飲み需要の増加で「博多の華」シリーズや、甲類乙類混和焼酎の「すごむぎ」「すごいも」シリーズが好調に推移した。また、期中に「博多の華」が発売40周年を迎えたため、「博多の華ブランド40周年大感謝祭」としてSNSを中心に販促キャンペーンを実施したほか、「博多の華 麦カップ 12%」が、日本経済新聞社が集計する日経POSセレクションの本格焼酎1合相当カテゴリーで「平成売上No.1」に選ばれたことも寄与し、前年比0.8%増となった。

コロナ禍のなか、上位10社中、6社が増収となるなど、トップ10では増収企業が減収企業を上回った。なお、前年11位の(株)宮﨑本店(三重県)が10位に入り、初めてトップ10にランクインした。

売上高合計推移

オエノングループは 2008年(2009年発表分)から2016年(2017年発表分)まで焼酎事業の売上高が50%を下回り集計対象外となっていた。このため、上位50社の売上高合計については、2009年(2010年発表分)の集計時に、2005年までさかのぼって同グループの売上高を除外し、かつ、51位企業※2の売上高を加算する調整を実施。以降、この調整後データを用いて売上高合計の推移をみてきたため、2020年は2016年以前との単純比較ができない。

上位50社の売上高動向

上位50社の売上高動向

上位51社の売上高動向

上位51社の売上高動向

※2 2020年調査では51位の企業が2社ランクインしたため、1社分の売上高のみ加算し、売上高合計を集計している。

売り上げ動向

売り上げ動向をみると、「増収」企業が10社(前年8社)だったのに対し、「減収」が39社(同37社)にのぼった。8割近い企業が減収を余儀なくされ、2003年の調査以降、最も減収企業が多くなった。前述の減収要因に加えて、2019年10月からの消費税増税の影響で、販売量が伸び悩んだとする企業も散見された。なお、「横ばい」は1社(同5社)だった。

上位50社の売上高動向

上位50社の売上高動向

売上高規模別の社数を前年と比較すると、「20~50億円」で4社、「10~20億円」で2社減少した一方、「10億円未満」が6社増えている。中小規模の企業ほど、外食産業向けの販売減をカバーできずに減収を強いられている。「50億円以上」の企業数に変動がないことを考えると、企業規模が小さくなるほどコロナ禍の影響を強く受けているとみられる。

売上高規模別・売上高動向

売上高規模別・売上高動向

売上高規模別・売上高構成

売上高規模別・売上高構成

利益の動向

税引き後当期純利益が判明した42社のうち、「赤字」企業は11社で、構成比は26.2%にのぼった。そのうち、売り上げが前年比10%以上減少した企業が7社を占めている。コロナ禍で販売量が減少するなか、出張費や車両費といった「販売費及び一般管理費」が削減できたものの、減収分をカバーできなかったとみられる。

利益動向

利益動向

売上高上位50社を本社所在地別にみると、「鹿児島県」が22社でトップ。以下、「宮崎県」が前年比1社増の6社、「大分県」が前年と同じ4社、「沖縄県」が同1社減の3社で続いた。

他方、都道府県別の売上高合計は、「宮崎県」が831億3000万円で6年連続のトップ。売上高1位の霧島酒造(株)が増収となったものの、残る5社が減収を余儀なくされたことで、前年比2.8%減となった。2位の「鹿児島県」は22社中18社が減収を余儀なくされ、同5.6%減の663億1200万円。3位の「大分県」は麦焼酎を主力とする4社中3社が減収で、同2.3%減の605億7500万円と、3県とも減収となった。

県別分布

県別分布

売上高合計推移

売上高合計推移

2020年の焼酎メーカー売上高ランキングでは、霧島酒造(株)が9年連続で首位となり、同社の売上高は10年前の2010年(472億5500万円)と比べて1.31倍に伸びている。上位3社全てが増収となったものの、上位50社の調整後の売上高合計は10年前と比べて16.0%減となり、前年比でも4.5%減少した。

酒類業界全体をみても、人口減少や少子高齢化により飲酒率の高い年齢層が減少しているうえ、健康志向の高まりによる飲酒の敬遠や若者の酒離れといった問題も抱えている。焼酎業界もそうした問題に加えて、ハイボール需要の拡大やRTD飲料との競合も重なり苦戦を強いられている。2020年は新型コロナの影響により、外食産業向けの販売が激減したほか、インバウンド需要の喪失や国内観光客の減少に伴う土産品の販売低迷などで、減収企業は2003年の調査以来、最多となる39社を記録した。

しかし、「100億円以上」では増収企業が減収企業を上回っており、注目すべきポイントだ。飲食店にはさまざまな酒類の焼酎が用意されているため、普段飲まないような銘柄を注文することが多い。その一方、家飲みではパックや瓶といった比較的容量の大きいサイズの定番商品を購入する傾向がある。普段家飲みをしない層もCMやSNSを積極的に活用して知名度向上を図っている大企業の商品に流れやすい。実際、全国的に知名度が高い上位3社は、外食産業向けの販売減をカバーし、前年の売上高を上回っている。その他の増収企業においても、販促を強化していた商品の売れ行きがスーパーストアやドラッグストア等で伸びたとする理由が多かった。他方、小規模企業では“巣ごもり需要”を取り込もうとしたものの、同業他社との競合で販売量が伸びなかったとする理由が見受けられた。コロナ禍が続くなか、知名度の高い商品が買われる傾向があるとするならば、今後、SNS等を活用した販促策は必須条件と言えよう。

ハイボールやRTD飲料の需要が拡大するなか、霧島酒造(株)は主力商品の「黒霧島」を炭酸水で割った「黒ッキリハイボール」の特設サイトを設けてPR活動を強化している。三和酒類(株)もハイボールやRTD飲料の市場拡大を踏まえて「いいちこ」の風味をそのまま残した350ml缶の「いいちこ下町のハイボール」を商品化した。焼酎を炭酸飲料で割る“焼酎ハイボール”を推奨する企業が増えており、飲み方のトレンドを取り入れた販促に取り組んでいる企業もみられる。人口の減少に伴い国内需要が縮小するなか、海外に販路を求める企業も散見されるようになった。未だ新型コロナの感染拡大収束の見通しが立たないなか、“家飲み需要”を積極的に取り込んでいくための営業戦略の立案は欠かせない。それに加えて、消費者のニーズにマッチした商品の開発とブランド化、海外市場の開拓が今後の焼酎市場拡大のカギとなる。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像