「黒字」休廃業、過去最低 物価高で企業のあきらめ加速 2022年は5万3426件、3年連続減少

全国企業「休廃業・解散」動向調査(2022年)

2022年の全国企業倒産は6376件発生し、3年ぶりに前年を上回った。コロナ禍で減少基調が続いてきたなか、物価高に過剰債務、人手不足といった企業経営を取り巻く「負の影響」に耐え切れなくなり、事業継続そのものを“あきらめる”中小企業の増加が背景にある。

休廃業・解散でも同様に、政府系・民間金融機関による活発な資金供給やコロナ対応の補助金により、経営体力に乏しい中小企業の休廃業発生を大きく抑制し、前年を下回る傾向が続いた。一方で、2022年11月に「サクマ式ドロップス」で知名度の高い佐久間製菓(東京)が、今年1月20日をもって廃業すると発表。原材料価格の高騰などでダメージを受ける企業が多いなか、先行きを見据えて体力のある健全企業が先行して事業をたたむ兆しもみられる。

休廃業・解散でも同様に、政府系・民間金融機関による活発な資金供給やコロナ対応の補助金により、経営体力に乏しい中小企業の休廃業発生を大きく抑制し、前年を下回る傾向が続いた。一方で、2022年11月に「サクマ式ドロップス」で知名度の高い佐久間製菓(東京)が、今年1月20日をもって廃業すると発表。原材料価格の高騰などでダメージを受ける企業が多いなか、先行きを見据えて体力のある健全企業が先行して事業をたたむ兆しもみられる。

<調査結果(要旨)>

2022年の休廃業・解散動向 概要:2022年は5万3426件、前年から約1300件減少

2022年の休廃業動向は、3年ぶりに増加に転じた企業倒産(法的整理)と対照的な動きとなった。企業倒産では、「ゼロゼロ融資」をはじめとした緊急避難的な借入金などの猶予期間中に、業績回復や筋肉質な経営体質への転換が遅れ、事業の先行きが見通せず事業継続を断念した中小企業のケースが多かった。他方、休廃業ではこうした良好な資金調達環境に加え、金融機関をはじめ官民一体の伴走支援策によって、休廃業へと傾きつつあった経営マインドに「待った」を掛けたことが、休廃業・解散の発生を抑制した主な要因とみられる。

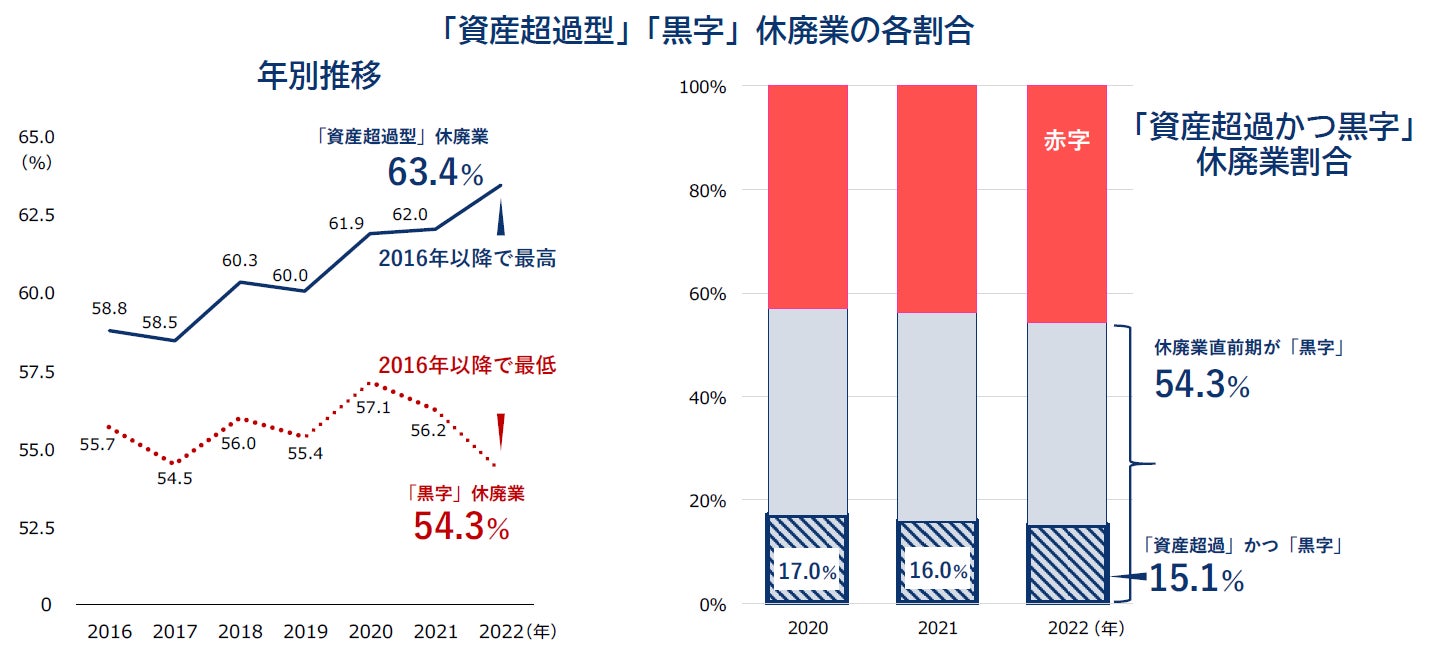

「黒字」休廃業、過去最低の54.3% 収益力低下の企業で「あきらめ」加速の可能性も

総じて、長引くコロナ禍に加え、原材料価格やエネルギー価格の高騰、人手確保のための人件費増などにより収益面・財務面にダメージを受けた企業の休廃業割合が高まっている。こうしたなか、財務内容やキャッシュなどある程度の経営余力を残している企業で、事業再建を含め将来を悲観し、自主的に会社を休業・廃業、あるいは解散を行う「あきらめ休廃業」の機運が高まっている可能性がある。

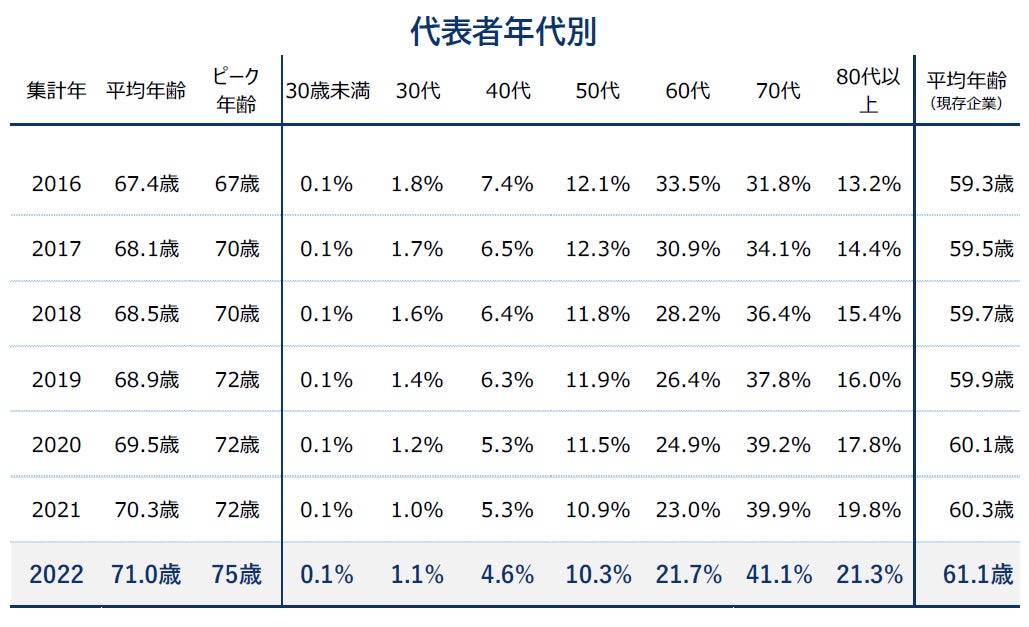

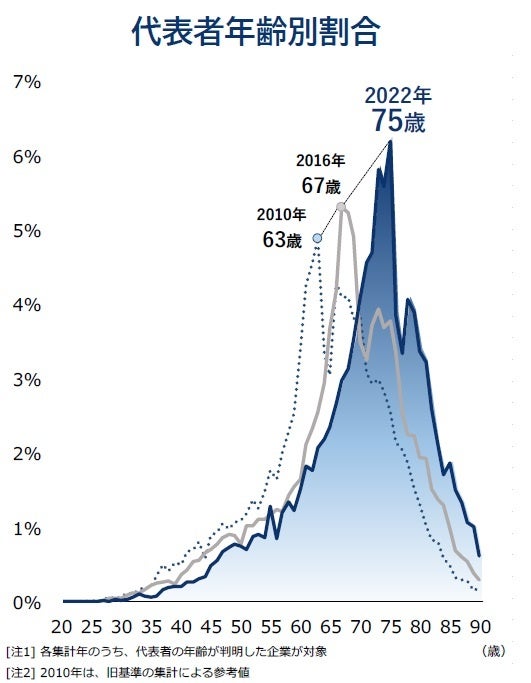

代表者年齢別:高齢代表の休廃業加速 過去最高の75歳、6年ぶりの上昇幅に

対照的に、経営者のボリュームゾーンとなる「60代」「50代」の割合はいずれも前年から低下し、休廃業動向は代表年齢70歳を境に二極化の傾向が進んでいる。事業承継がスムーズに進まず、支援から取り残された企業で代表者の高齢化が進み、休廃業・解散を余儀なくされている可能性がある。

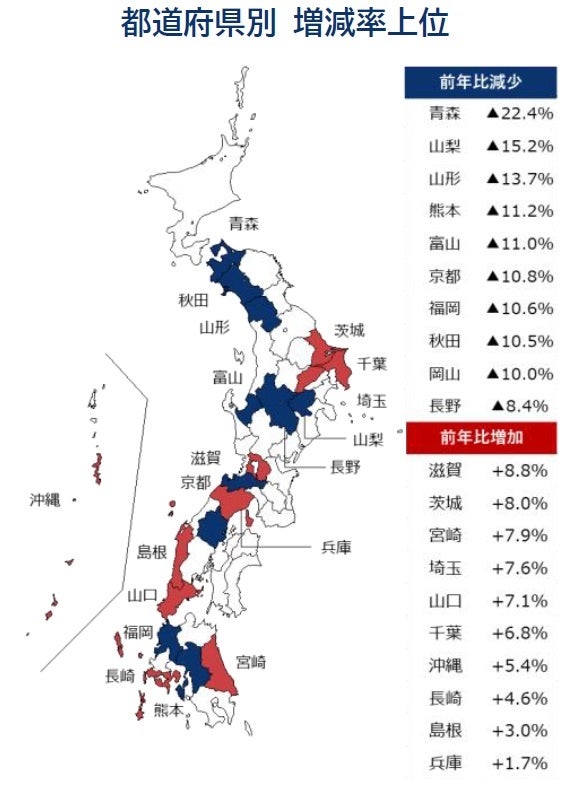

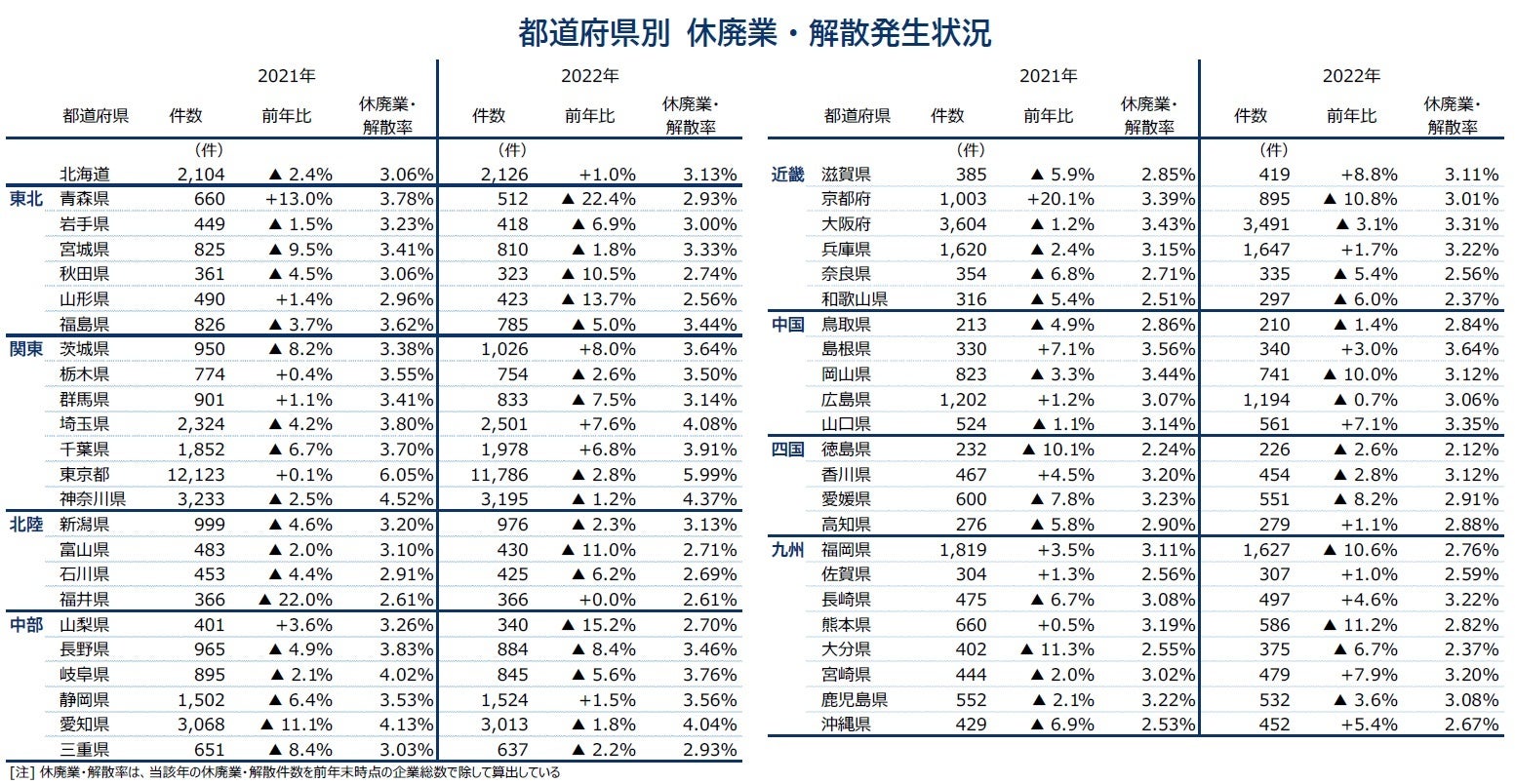

前年と比較して、休廃業・解散の発生件数が減少となった都道府県は32となり、前年(34)から減少した。このうち、最も減少率が大きいのは「青森県」(22.4%減)で、全都道府県で唯一減少率が2割を超えた。以下、「山梨県」(15.2%減)、「山形県」(13.7%減)、「熊本県」(11.2%減)と続いた。一方、前年件数を上回ったのは「滋賀県」や「茨城県」など14の都道府県を数え、前年(13)から増加した。

発生率を表す「休廃業・解散率」では、最も高いのが「東京都」の5.99%で、全国で唯一5%を超えた。以下、「神奈川県」(4.37%)、「埼玉県」(4.08%)、「愛知県」(4.04%)で、都市部で高い傾向が続いた。最も発生率が低いのは、前年に続き「徳島県」(2.12%)だった。

業種別 建設・不動産の2業種で増加 5業種で減少も減少幅は縮小

他方、「建設業」(6936件)「不動産業」(1802件)の2業種は前年から増加した。建設業は2016年以降で初めて増加に転じたほか、不動産業は前年に続き2年連続での増加となった。

発生率を表す休廃業・解散率では、最も高い業種は「小売業」の2.06%となったが、前年からは低下した。全業種で最も低いのは、「運輸・通信業」の1.26%。

旅行産業の「休廃業・解散率」、前年に続き全業種中で最高 高水準が続く

前年比で最も減少したのは、英会話教室など「ならいごと」(78件→52件、33.3%減)。全国旅行支援などで業況が回復途上にある「旅館・ホテル」(174件→124件、28.7%減)のほか、居酒屋やレストランなど飲食店全体(494件→437件)でも減少が目立った。

休廃業・解散率では、最も高いのが旅行代理店で5.92%となり、前年から急上昇した2021年(5.40%)をさらに上回った。「一般旅行業」(4.65%→5.12%)など旅行産業の休廃業・解散率が高水準で推移しているほか、「パチンコホール」(4.27%→4.69%)などサービス産業も高い。

退職金など払えるうちに事業をたたむ「あきらめ休廃業」、2022年より増える可能性

政府による実質無利子・無担保(ゼロゼロ)融資などの資金繰り支援は、倒産同様に、直近の資金繰り破たん回避による短期的な休廃業の抑制に大きく寄与した。一方で、負債より資産の総額が上回る「資産超過」状態での休廃業の割合は上昇を続け、22年は前年に続き過去最高を記録した。一方、廃業直前の決算が黒字だった休廃業の割合は過去最低を更新し、資産超過かつ黒字の休廃業割合も低下傾向にある。安定した事業継続が可能である一方で、物価高や人手不足などによるコスト増が収益を圧迫し続けたことで、ダメージが広がる前に事業をたたむ決断を下した健全企業の休廃業が増加している。実際に、「サクマ式ドロップス」を製造する佐久間製菓も、コロナ禍による販売減のダメージに加え、原材料高やエネルギー価格の高騰、人員確保難などが最後の追い打ちとなった。同様のケースが今後波及する可能性がある。

足元ではコロナ禍の収束が見えない一方、経済活動は正常化へ向かっている。こうしたなか、2023年から多くの企業でコロナ融資の利子・元本返済がスタートするとみられ、先行きが不透明な状況で本業立て直しによる「収益改善」と「借入金の返済」というテーマに立ち向かわざるを得ない局面が迫る。現時点で財務内容には問題がない健全企業や「老舗企業」の中で、業績回復や「筋肉質」な収益基盤への再編が遅れた企業のほか、後継者問題や事業改革などビジネスモデルに課題を多く抱えたままの企業にとっては、先行きを悲観し、退職金の支払いなど企業体力があるうちに会社をたたむ「あきらめ(ギブアップ)廃業」の増加が今後懸念されるシナリオとなる。

休廃業・解散件数 推移

休廃業・解散件数 推移

- 2022年の休廃業・解散件数(全国)は5万3426件、前年から約1300件減少

- 「黒字」休廃業、過去最低の54.3% 収益力低下の企業で「あきらめ」加速の可能性も

- 高齢代表の休廃業加速 過去最高の75歳、6年ぶりの上昇幅に

- 32の都道府県で前年から減少 最も減少率の大きい県は「青森」

- 建設・不動産の2業種で増加 5業種で減少も減少幅は縮小

- 旅行産業の「休廃業・解散率」、前年に続き全業種中で最高 高水準が続く

2022年の休廃業・解散動向 概要:2022年は5万3426件、前年から約1300件減少

休廃業・解散件数

休廃業・解散件数

2022年の休廃業動向は、3年ぶりに増加に転じた企業倒産(法的整理)と対照的な動きとなった。企業倒産では、「ゼロゼロ融資」をはじめとした緊急避難的な借入金などの猶予期間中に、業績回復や筋肉質な経営体質への転換が遅れ、事業の先行きが見通せず事業継続を断念した中小企業のケースが多かった。他方、休廃業ではこうした良好な資金調達環境に加え、金融機関をはじめ官民一体の伴走支援策によって、休廃業へと傾きつつあった経営マインドに「待った」を掛けたことが、休廃業・解散の発生を抑制した主な要因とみられる。

「黒字」休廃業、過去最低の54.3% 収益力低下の企業で「あきらめ」加速の可能性も

総じて、長引くコロナ禍に加え、原材料価格やエネルギー価格の高騰、人手確保のための人件費増などにより収益面・財務面にダメージを受けた企業の休廃業割合が高まっている。こうしたなか、財務内容やキャッシュなどある程度の経営余力を残している企業で、事業再建を含め将来を悲観し、自主的に会社を休業・廃業、あるいは解散を行う「あきらめ休廃業」の機運が高まっている可能性がある。

代表者年齢別:高齢代表の休廃業加速 過去最高の75歳、6年ぶりの上昇幅に

対照的に、経営者のボリュームゾーンとなる「60代」「50代」の割合はいずれも前年から低下し、休廃業動向は代表年齢70歳を境に二極化の傾向が進んでいる。事業承継がスムーズに進まず、支援から取り残された企業で代表者の高齢化が進み、休廃業・解散を余儀なくされている可能性がある。

前年と比較して、休廃業・解散の発生件数が減少となった都道府県は32となり、前年(34)から減少した。このうち、最も減少率が大きいのは「青森県」(22.4%減)で、全都道府県で唯一減少率が2割を超えた。以下、「山梨県」(15.2%減)、「山形県」(13.7%減)、「熊本県」(11.2%減)と続いた。一方、前年件数を上回ったのは「滋賀県」や「茨城県」など14の都道府県を数え、前年(13)から増加した。

発生率を表す「休廃業・解散率」では、最も高いのが「東京都」の5.99%で、全国で唯一5%を超えた。以下、「神奈川県」(4.37%)、「埼玉県」(4.08%)、「愛知県」(4.04%)で、都市部で高い傾向が続いた。最も発生率が低いのは、前年に続き「徳島県」(2.12%)だった。

業種別 建設・不動産の2業種で増加 5業種で減少も減少幅は縮小

他方、「建設業」(6936件)「不動産業」(1802件)の2業種は前年から増加した。建設業は2016年以降で初めて増加に転じたほか、不動産業は前年に続き2年連続での増加となった。

発生率を表す休廃業・解散率では、最も高い業種は「小売業」の2.06%となったが、前年からは低下した。全業種で最も低いのは、「運輸・通信業」の1.26%。

旅行産業の「休廃業・解散率」、前年に続き全業種中で最高 高水準が続く

前年比で最も減少したのは、英会話教室など「ならいごと」(78件→52件、33.3%減)。全国旅行支援などで業況が回復途上にある「旅館・ホテル」(174件→124件、28.7%減)のほか、居酒屋やレストランなど飲食店全体(494件→437件)でも減少が目立った。

休廃業・解散率では、最も高いのが旅行代理店で5.92%となり、前年から急上昇した2021年(5.40%)をさらに上回った。「一般旅行業」(4.65%→5.12%)など旅行産業の休廃業・解散率が高水準で推移しているほか、「パチンコホール」(4.27%→4.69%)などサービス産業も高い。

退職金など払えるうちに事業をたたむ「あきらめ休廃業」、2022年より増える可能性

政府による実質無利子・無担保(ゼロゼロ)融資などの資金繰り支援は、倒産同様に、直近の資金繰り破たん回避による短期的な休廃業の抑制に大きく寄与した。一方で、負債より資産の総額が上回る「資産超過」状態での休廃業の割合は上昇を続け、22年は前年に続き過去最高を記録した。一方、廃業直前の決算が黒字だった休廃業の割合は過去最低を更新し、資産超過かつ黒字の休廃業割合も低下傾向にある。安定した事業継続が可能である一方で、物価高や人手不足などによるコスト増が収益を圧迫し続けたことで、ダメージが広がる前に事業をたたむ決断を下した健全企業の休廃業が増加している。実際に、「サクマ式ドロップス」を製造する佐久間製菓も、コロナ禍による販売減のダメージに加え、原材料高やエネルギー価格の高騰、人員確保難などが最後の追い打ちとなった。同様のケースが今後波及する可能性がある。

足元ではコロナ禍の収束が見えない一方、経済活動は正常化へ向かっている。こうしたなか、2023年から多くの企業でコロナ融資の利子・元本返済がスタートするとみられ、先行きが不透明な状況で本業立て直しによる「収益改善」と「借入金の返済」というテーマに立ち向かわざるを得ない局面が迫る。現時点で財務内容には問題がない健全企業や「老舗企業」の中で、業績回復や「筋肉質」な収益基盤への再編が遅れた企業のほか、後継者問題や事業改革などビジネスモデルに課題を多く抱えたままの企業にとっては、先行きを悲観し、退職金の支払いなど企業体力があるうちに会社をたたむ「あきらめ(ギブアップ)廃業」の増加が今後懸念されるシナリオとなる。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像