旭化成株式会社が発行するグリーンボンドへの投資のお知らせ

再生可能エネルギーのさらなる利用実現を支援

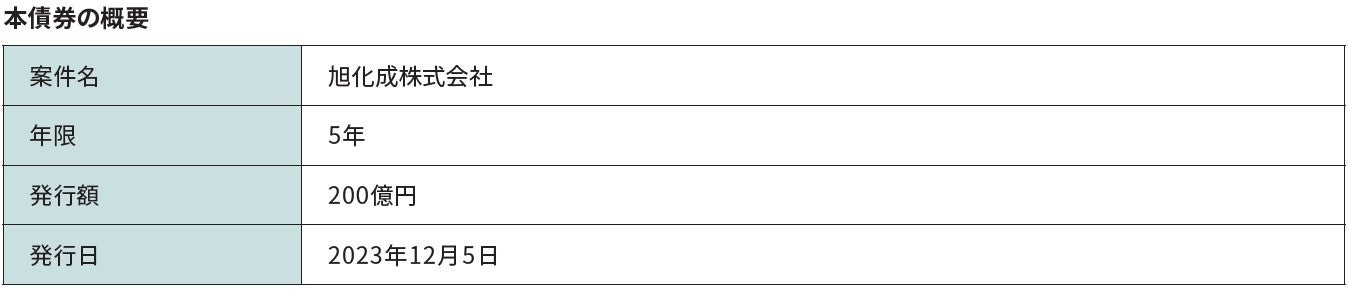

ソニー銀行株式会社(代表取締役社長:南 啓二/本社:東京都千代田区/以下 ソニー銀行)は、旭化成株式会社(以下 旭化成)が発行するグリーンボンド(以下 本債券)への投資を実施しましたのでお知らせいたします。

本債券により調達された資金は、旭化成が所有する5ヶ所の水力発電所(五ヶ瀬川発電所、馬見原発電所、水ヶ崎発電所、川走川第一発電所、川走川第二発電所)の改修工事費用に充当される予定です。

旭化成はグリーンボンド発行にあたって、グリーンボンド・フレームワークを策定しています。本フレームワークは、国際資本市場協会(ICMA)による「グリーンボンド原則2021」および環境省「グリーンボンドガイドライン2022年版」に適合している旨の第三者評価を、独立した外部機関である株式会社格付投資情報センターより取得しています。

ソニー銀行は、本債券への投資を通じ、SDGsの実現に貢献すると同時に、責任ある機関投資家としての責務を果たし、ソニーフィナンシャルグループ共通のESG投資方針に則して、持続可能な社会の形成への貢献をより一層進めてまいります。

ソニー銀行では、銀行事業を通じた価値創出および価値創出のための基盤強化を通じた、SDGs(持続可能な開発目標)の達成への貢献も目指しています。

本取組みにより主に貢献できるSDGsの目標

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像