「ネット銀行経済圏」 中小企業に浸透、取引社数は1万社突破 「ネット銀行と取引」の半数、設立10年未満の「新興企業」

全国企業「メインバンク」動向調査(2024)

人口減少や超低金利の長期化による収益環境の悪化など厳しい経営環境が続いてきた金融機関は、政策金利の引き上げなどが追い風となり収益が改善しつつある。一方で、割安な手数料や横断的な各種サービスで顧客囲い込みを図るネット銀行が台頭してきている。こうした環境下において、従来の貸し出しシェア競争から一線を画し、コロナ禍で疲弊した中小企業の経営を立て直すといった役割が地域金融機関に求められており、中小企業の「メインバンク」の選択にも影響を与える可能性がある。

帝国データバンクでは、2024年10月末時点の企業概要データベース「COSMOS2」(約147万社収録、特殊法人・個人事業主含む)をもとに、企業が「メインバンク」と認識する金融機関を分析した。一企業に複数のメインがあるケースでは、各企業が最上位として認識している金融機関をメインバンクとした。同調査は2023年12月に続き16回目。

<調査結果(要旨)>

-

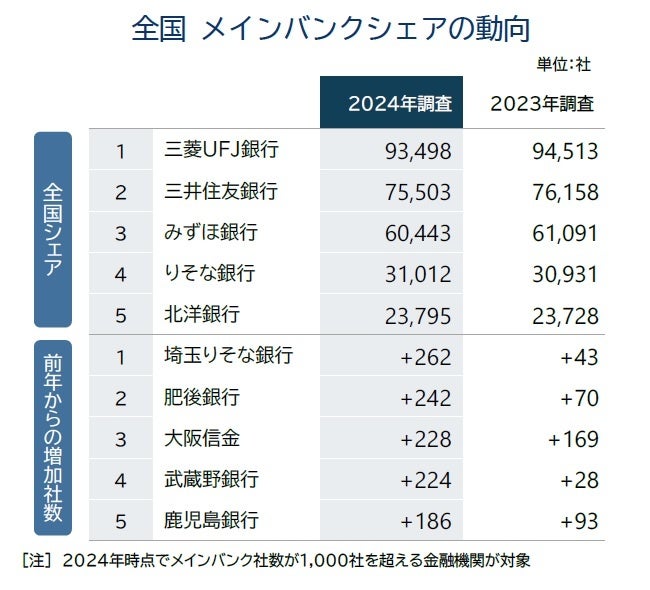

シェアトップは「三菱UFJ銀行」の9.3万社 メイン社数増の最多は「埼玉りそな銀行」

-

「地方銀行」のシェア、全業態でトップの40.28%も11年ぶりに前年比低下

-

「ネット銀行経済圏」 中小企業で拡大 取引社数は1万社突破、最多は「楽天銀行」

-

1行単独「シェア過半」、20県 長崎県:十八親和銀行は全国で唯一シェア80%台

[注] 本調査は帝国データバンクが独自に調査・保有する企業概要データベース「COSMOS2」に収録された企業データであるため、各金融機関がメインとして認識する実数と異なる場合がある

全国金融機関ランキング2024

シェアトップは「三菱UFJ銀行」の9.3万社 メイン社数増の最多は「埼玉りそな銀行」

2024年の全国メインバンク社数トップは「三菱UFJ銀行」となった。企業数は9万3498社となり、2009年の調査開始以降16年連続のトップとなった。しかし、全国シェアでは6.33%と前年から0.11ポイント(pt)低下・社数で1015社減少し、15年連続のシェア縮小となったほか、低下幅は2023年に続き全金融機関で最大となった。2位は「三井住友銀行」の7万5503社(シェア5.12%)で、前年からシェアで0.07pt低下、社数で655社減少した。3位の「みずほ銀行」も、シェアで0.07pt、社数で648社減少した。

この結果、メガバンク(都市銀行)上位3行のメイン社数は23年比で2318社・シェアにして計0.25ptの低下となり、シェアの低下傾向が続いた。一方、「りそな銀行」(3万1012社、同2.10%)、「埼玉りそな銀行」(1万7898社、同1.21%)は、ともに社数で増加した。

地方・第二地方銀行では、「北洋銀行」(2万3795社、全国:5位)が最多だった。次いで「福岡銀行」(2万2580社、同6位)、「千葉銀行」(2万1435社、同7位)、「西日本シティ銀行」(2万971社、同8位)と続いた。

信用金庫では、「京都中央信金」(8338社、全国:42位)が最多だった。次いで「多摩信金」(7663社、同48位)、「大阪シティ信金」(7280社、同52位)と続いた。信用組合では「茨城県信組」(3116社、同102位)が最多だった。

2024年時点でメイン社数1千社以上を有する金融機関のうち、前年からの増加社数(純増)をみると、最多は「埼玉りそな銀行」(メイン社数:1万7898社、前年比262社増)だった。埼玉県を主な経営基盤とする金融機関では他にも、「武蔵野銀行」(8051社、224社増)、「埼玉縣信金」(6735社、163社増)など、上位10の金融機関のうち3行庫を占めた。地銀・信金信組以外では「PayPay銀行」(1139社、165社増)、「楽天銀行」(1368社、157社増)などネット銀行の拡大が目立った。

業態別の動向

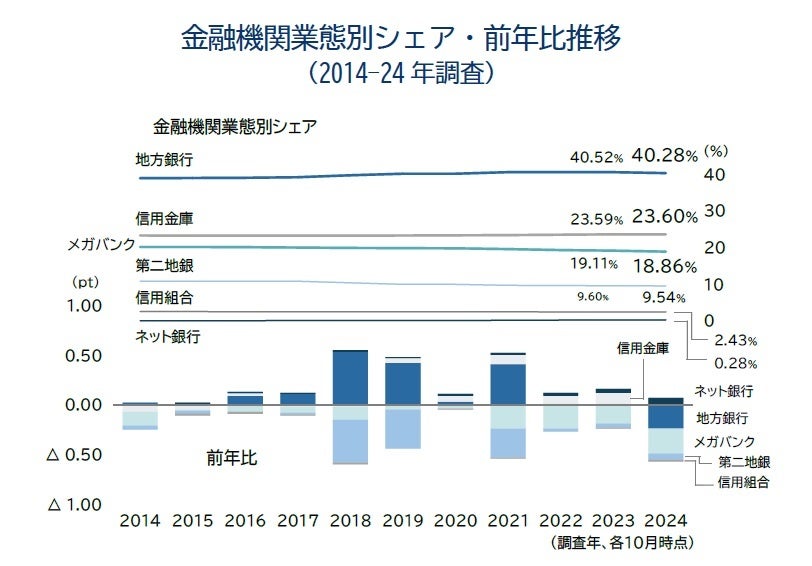

「地方銀行」のシェア、全業態でトップの40.28%も11年ぶりに前年比低下

業態別にみると、シェアが最も高かったのは「地方銀行」で40.28%だった。全業態で唯一シェア40%以上を維持したものの、2016~2022年にかけて続いたシェア拡大の動きは23年にストップし、24年は11年ぶりにシェア低下へと転じた。23-24年調査にかけてメインバンクを「地方銀行から変更した」企業約4千社の動向をみると、変更先として最も多いのが「信用金庫」の1768社(構成比43.63%)だった。中小零細企業を中心に、より地域や経営に密着した信用金庫に代わる動きが進んでいる可能性がある。次いで「第二地方銀行」(937社、構成比23.12%)、「メガバンク」(725社、同17.89%)、「信用組合」(308社、同7.60%)が続いた。

シェアが低下した業態では他にも、「メガバンク」(シェア:18.86%)が0.25pt、「第二地方銀行」(9.54%)が0.06pt、「信用組合」(2.43%)が0.02pt、それぞれシェアが低下した。「メガバンク」「第二地銀」のシェアは調査開始の2009年以降で最小となったほか、「信用組合」は2年連続でシェアが低下した。「ゼロゼロ融資」の返済が進んだ企業の取引離脱や、退職したシニア層などによるスモール創業など、明確な主力取引行を必要としない中小零細業者が増加したことも、既存の金融インフラでシェア低下が続く遠因となった可能性がある。

一方で、シェアが拡大した業態では、地域の中小企業に密着した融資や経営問題の解決を得意とする「信用金庫」(シェア:23.60%、+0.01pt)と「ネット銀行」(0.28%、+0.06pt)の2業態だった。

「ネット銀行経済圏」中小企業に浸透 取引社数は1万社を突破、最多は「楽天銀行」

実店舗を持たず、インターネットバンキングなど個人向け金融事業を主力とする「ネット銀行(新形態の銀行)」が中小企業にも浸透してきた。他業態に比べ大幅なシェア拡大が続くネット銀行のメインバンクシェアは、2024年で0.28%(前年比+0.06pt)、社数で4197社を数えた。調査を開始した2009年からは社数で約27倍、10年前(2014年)からは同5.4倍に増加した。ネット銀行では楽天グループの「楽天銀行」が1368社・シェア0.09%でトップとなり、ソフトバンクグループの「PayPay銀行」、三井住友信託銀行とSBIホールディングスが共同出資する「住信SBIネット銀行」、「GMOあおぞらネット銀行」の上位4行でネット銀全体の約99%を占めた。

特に「PayPay銀行」は、ネット銀行としては「楽天銀行」に次いで2番目にメイン社数で1千社を超えた。決済手数料や基本利用料の低さを背景に、多額の融資を必要とせず、決済手段として法人口座が必要な零細企業を中心に、ネット銀行の口座開設を進める動きが加速したとみられる。

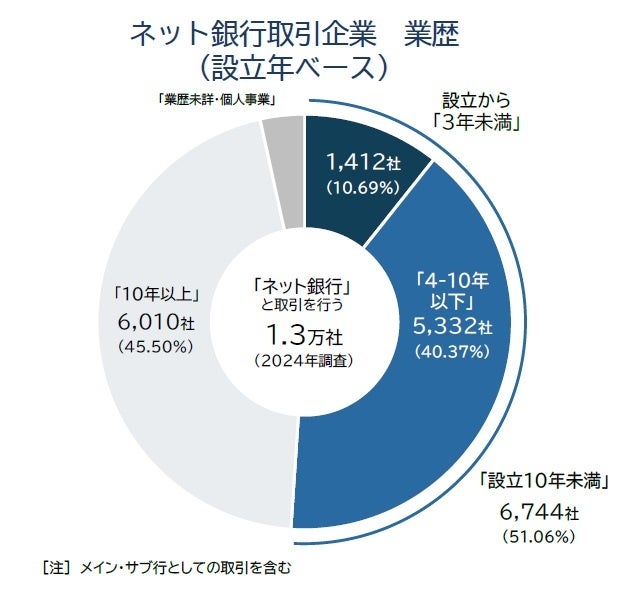

サブバンクとして法人口座を開設するなど、ネット銀行を取引行とする中小企業も増えている。主要なネット銀行10行[1]を、メイン・サブバンクの立ち位置を問わずいずれかの取引金融機関として利用する企業は、2024年調査時点で1万3209社判明した。帝国データバンクがデータを保有する全国約147万社のうち、約1%がネット銀行と取引がある計算になる。10年前の2014年時点では3000社に満たなかったものの、対面営業の自粛を余儀なくされたコロナ禍以降は法人でもネットバンキングの利用機会が増加し、2023年には1万社を突破した。

近時は、従来の財務諸表に基づく審査をスキップした人工知能による融資サービスなども取り入れ、特に大手銀行などで融資などの資金調達が難しいスタートアップなど新興企業の取り込みも進む。実際に、ネット銀行と取引を行う企業1万3209社のうち、設立10年未満(2015-24年設立)の企業は51.06%・6744社、設立3年未満でも10.69%・1412社を占めるなど、業歴の浅い新興企業の占める割合が大きかった。

ネット銀行と取引のある企業のうち、最も多いのは「楽天銀行」(5400社)でネット銀全体の4割超を占めたほか、「PayPay銀行」(4319社)、「住信SBIネット銀行」(2552社)、「GMOあおぞらネット銀行」(1688社)の上位4行が取引社数で1千社を超えた。各行では、自社の証券業務や振込手数料の無料・格安化、デジタル給与サービスの提供など多様な金融サービスで顧客の囲い込みを図っており、水面下で中小企業や新興企業における「ネット銀行経済圏」の拡大が続いている。

都道府県別の動向

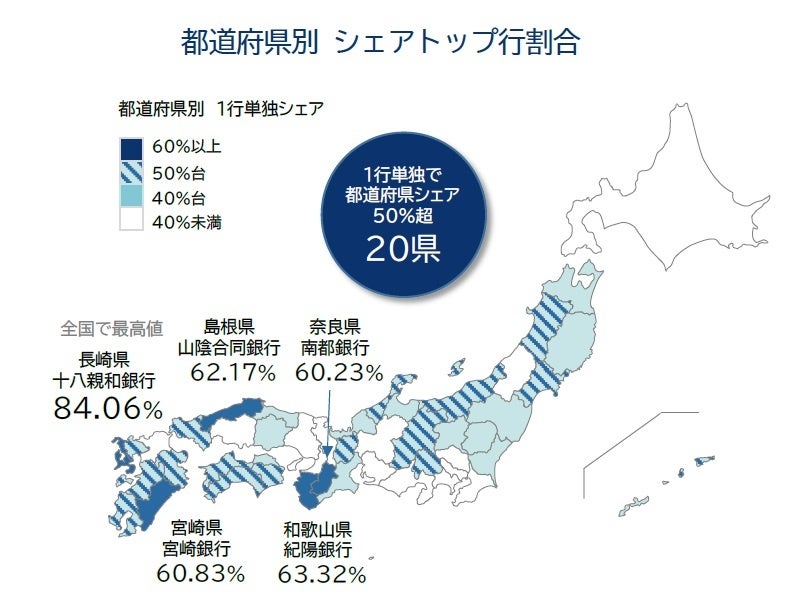

1行単独「シェア過半」、20県 長崎県:十八親和銀行は全国で唯一シェア80%台

企業がメインバンクとして認識している金融機関を各都道府県別にみると、「埼玉県」(埼玉りそな銀行)のほか、「東京都」「愛知県」(三菱UFJ銀行)、「大阪府」「兵庫県」(三井住友銀行)の5都府県で、メガバンクがトップシェアとなった。

1行単独で都道府県内のシェアが最も高いのは「長崎県:十八親和銀行」で、県内シェア84.06%を占めた。2番手の「たちばな信金」(503社、県内シェア:3.25%)、「長崎銀行」(447社、同2.89%)を大きく上回り、1行単独シェアとしては全国で唯一となる80%超えの水準が続くものの、前年からのシェア推移では0.36pt低下した。他にも、「和歌山県」(紀陽銀行:県内シェア63.32%)、「島根県」(山陰合同銀行:同62.17%)、「宮崎県」(宮崎銀行:同60.83%)、「奈良県」(南都銀行:同60.23%)の4県で、1行単独シェアとして60%を超えた。

1行で県内シェア50%超を占める「単独過半数」の都道府県は合計20に上り、2023年に引き続き変化はなかった。25年1月に経営統合となる「青森県」(青森銀行+みちのく銀行:シェア70.92%)、26年5月に経営統合する「福井県」(福井銀行+福邦銀行:同55.43%)を加えると、単独過半数シェアの都道府県は計22となる。

今後の見通し

低金利競争から「金利ある世界」に移行 メイン行に「目利き力」問われる局面迫る

日本銀行が今年3月に政策金利の引き上げを表明して以降、金融機関では企業の借り換え局面などで利上げの交渉を進める動きが活発化するなど、長期にわたって続いた低金利・ゼロ金利の経営環境から「金利のある世界」への移行が進んでいる。実際に、帝国データバンクが今年6月に実施した調査では[2]、2023年度決算を迎えた企業4.3万社のうち半数超が前年度から金利が「上昇」していた。取引金融機関別にみると、金利上昇の影響を受けた企業は「メガバンク」との取引で最も大きく、「地方銀行」が最も小さいなど、取引行によって動向には若干のばらつきも見られた。今後、金利の上昇で利払い負担が増加し、金融機関に支援を求める中小企業が増えてくることが想定されるなか、貸出金利の引き上げ動向が企業における今後のメインバンク選択に影響を与える可能性がある。

金融機関は、コロナ禍をしのぐために借り入れた債務負担が重い中小企業に対して、事業再生を支援する役割が強く求められるようになった。足元では、再生支援を担う部署や新会社の設立などで事業再生ビジネスに本格的に参入する金融機関も相次ぐ。こうした局面では、地域の中小企業に特に密着した=「小回りの利く」融資や、経営問題を解決まで導く支援ノウハウ、企業の事業価値を適切に把握する「目利き力」が欠かせない。他方で、長期にわたる低金利での貸し出し競争が常態化してきたことや、中小企業金融円滑化法の施行をはじめ、各種の手厚い金融支援を背景に「借り手=企業側」に優位な状況が続いてきたことで、貸し出しの現場における融資規律の緩みや「目利き力」の低下といった問題が指摘されている。売り上げの架空計上など決算書の改ざんが発覚した企業の経営破たん、「粉飾倒産」(負債額1000万円以上、法的整理)は、2024年1-9月で過去最多ペースとなる74件が判明した。取引の信頼関係を損なう、悪質な行為を行った借り手側に厳しく責任が問われるべきはいうまでもないものの、一方で長期にわたり行われてきた不正を貸し手側で見破ることが困難な事例も目立っている。

多くの金融機関に対しては、相次ぐ地銀の再編や拠点の統廃合、人員など組織のスリム化を背景に「地元の中小零細企業にきめ細かな対応ができるのか」という懸念もある。このほか、低コストでの送金や口座維持手数料の無料化など、利便性の高い決済機能を強みに攻勢をかけるネット銀行が店舗型金融機関に代わる新たな受け皿として存在感を高めつつある。融資先企業のニーズに沿った金融・経営支援をどう展開できるのか、メインバンクとして支援する店舗型金融機関の手腕が注目される。

[1] 楽天銀行、PayPay銀行(旧:ジャパンネット銀行)、住信SBIネット銀行、GMOあおぞらネット銀行(旧:あおぞら信託銀行、2019年調査以降)、セブン銀行、イオン銀行、ソニー銀行、大和ネクスト銀行、ローソン銀行、auじぶん銀行の10行

[2] 企業の「借入金利」動向調査(2023年度決算、2024年5月速報値)、2024年6月26日発表

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像