投資経験ある小中学生の親、8割以上が子どもの金融教育に興味あるものの実践は3割。キャッシュレス決済利用への関心も7割以上

シャトルペイ「子どもの金融教育とキャッシュレス利用に関する意識調査」を実施

親子で良いお金の習慣が身につく、子ども向けプリペイドカード「シャトルペイ」(https://shuttlepay.jp/)を運営するシャトル株式会社(本社:東京都港区、代表取締役:見原 思郎)は、30代〜50代の投資経験のある(※1)小学5年生〜中学3年生の子を持つ親を対象に「子どもの金融教育とキャッシュレス利用に関する意識調査」を行いました。

※1 NISA、iDeCoを含む金融投資、不動産投資などの経験がある方

※1 NISA、iDeCoを含む金融投資、不動産投資などの経験がある方

2022年4月より高校での金融教育が義務化されるなど、日本でも金融教育への関心が高まってきています。また2024年1月より、NISA(少額投資非課税制度)の恒久化・拡充が決まり、貯蓄から投資の流れが一層促進されます。こうした状況の中、家庭での金融教育は、小中学生の子を持つ親にとっても、大きな関心事となりつつあります。

そこで今回の調査では、家庭での金融教育及びキャッシュレス利用に関する課題と現状の可視化及び、どのような金融教育及びキャッシュレスサービスを期待するかについて探りました。

調査の結果、回答した投資経験のある親の8割以上が金融教育に興味はあるが、実践している家庭は3割にとどまることが明らかになりました。また、小学校高学年〜中学生の親が子どもに対して、資産運用や為替の仕組みも含む、しっかりとした金融知識を身につけて欲しいと考えていること、子どものキャッシュレス利用に際して、お金の使い過ぎや大切さが分からなくなる点を懸念するものの、7割以上の親が利用に興味をもつ実態が浮き彫りになりました。調査結果のハイライトは、以下の通りです。

■「子どもの金融教育とキャッシュレス利用に関する意識調査」ハイライト

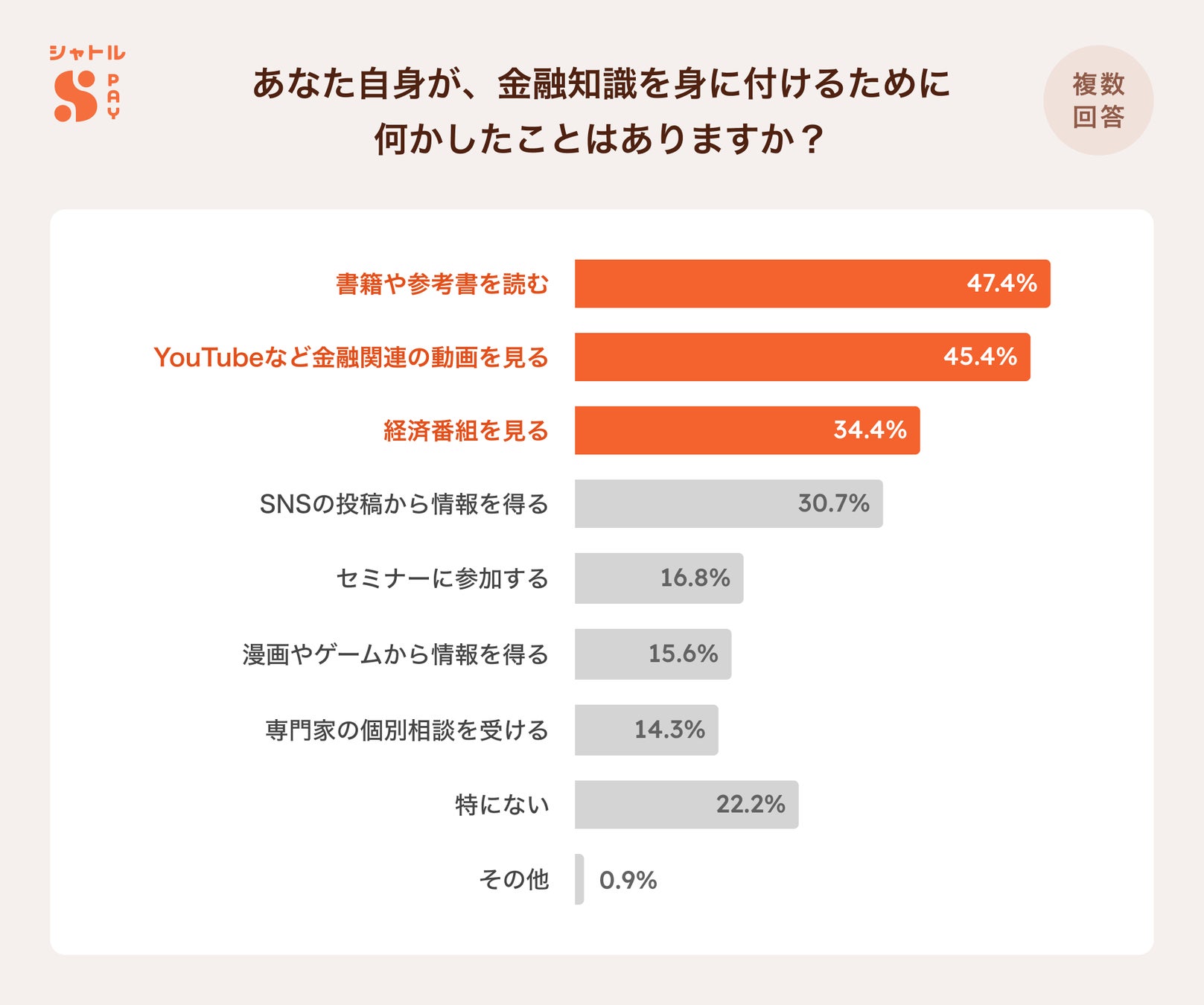

- 約8割が金融知識を得るために行動。上位は「書籍や参考書などを読む」「YouTubeなど金融関連の動画を見る」「経済番組を見る」

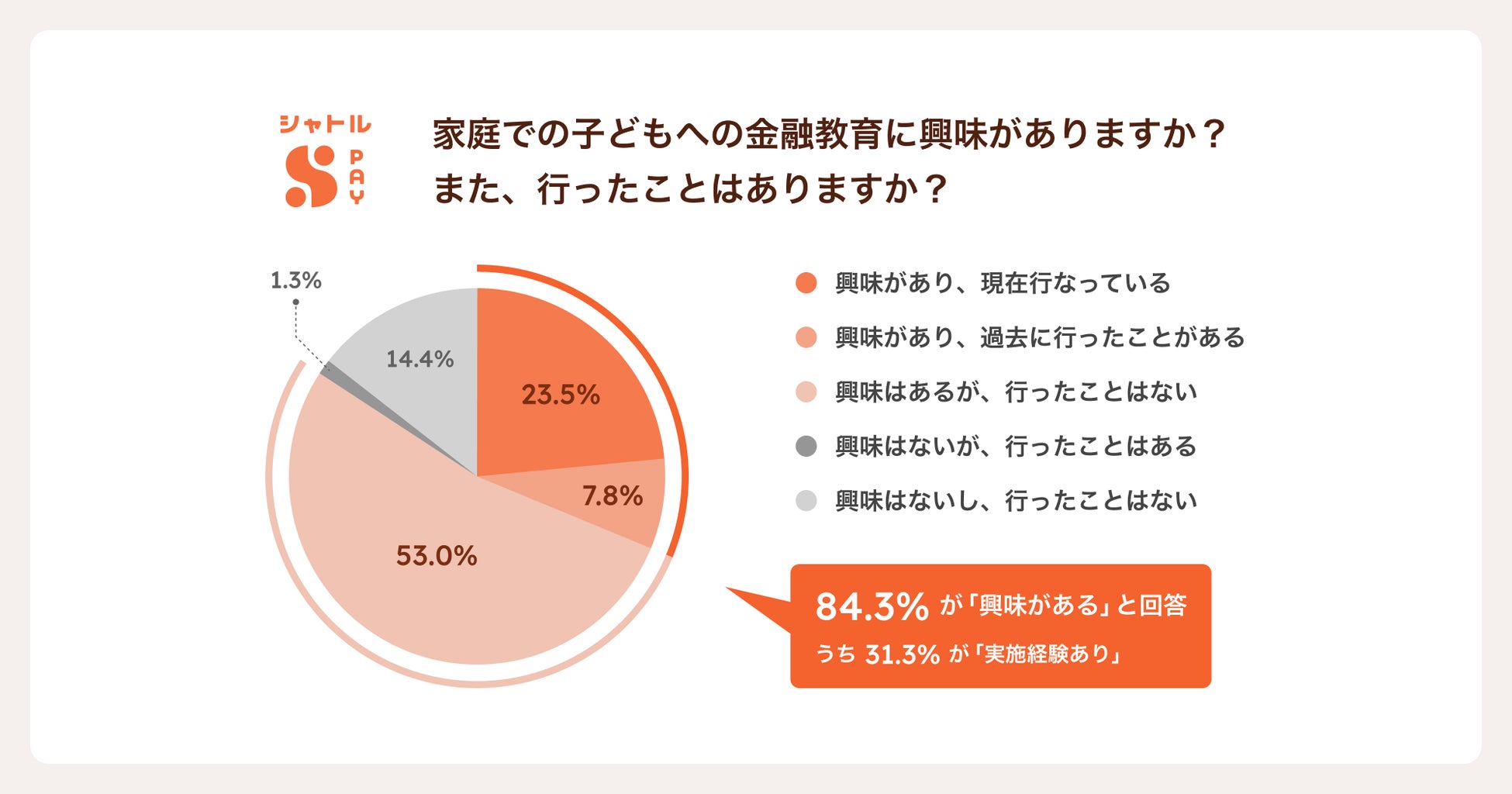

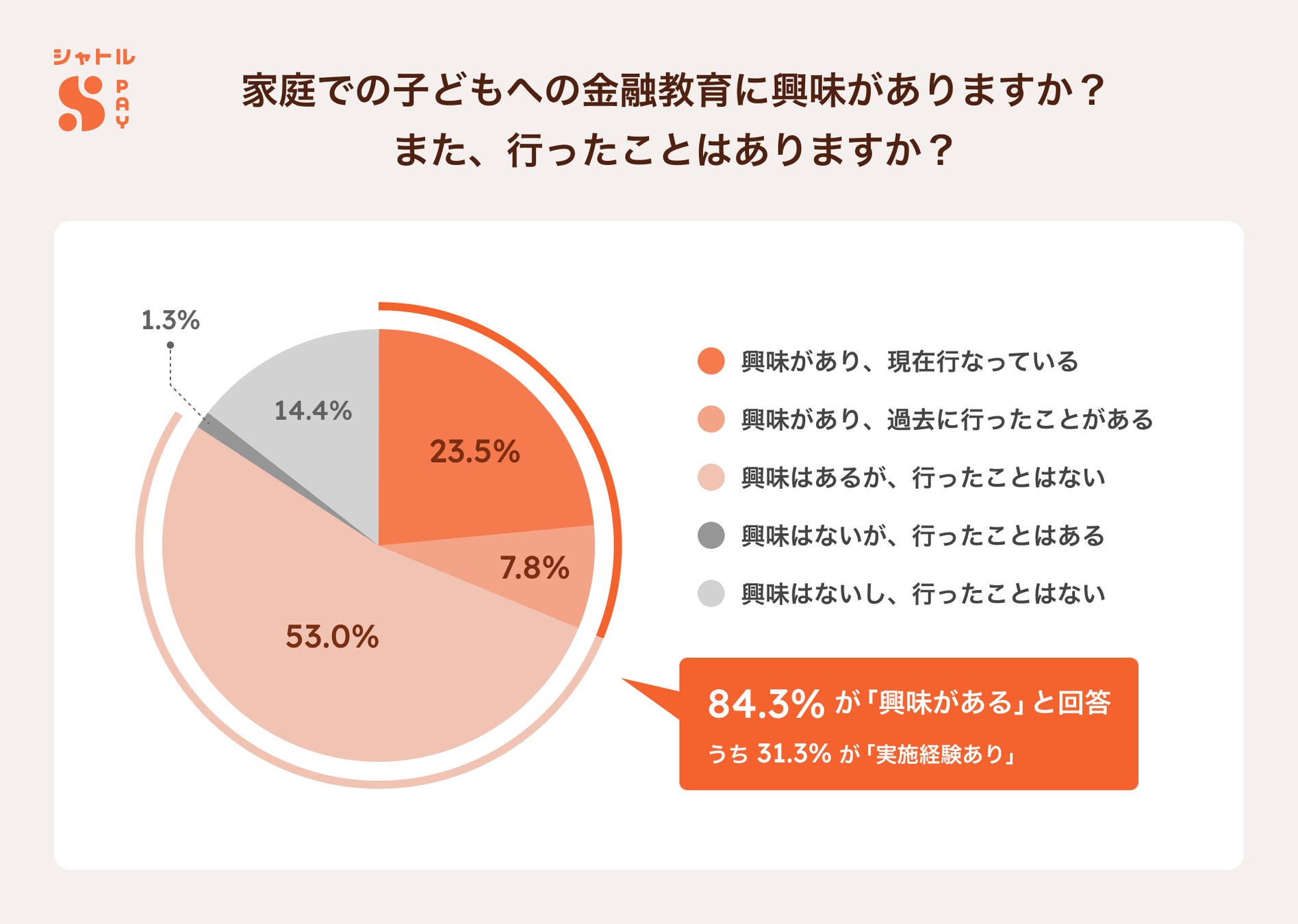

- 家庭での子どもへの金融教育について、約5割が「興味はあるが、行ったことはない」と回答。一方、「興味があり行っている/行ったことがある」人は約3割となり、合わせて8割以上が興味あり

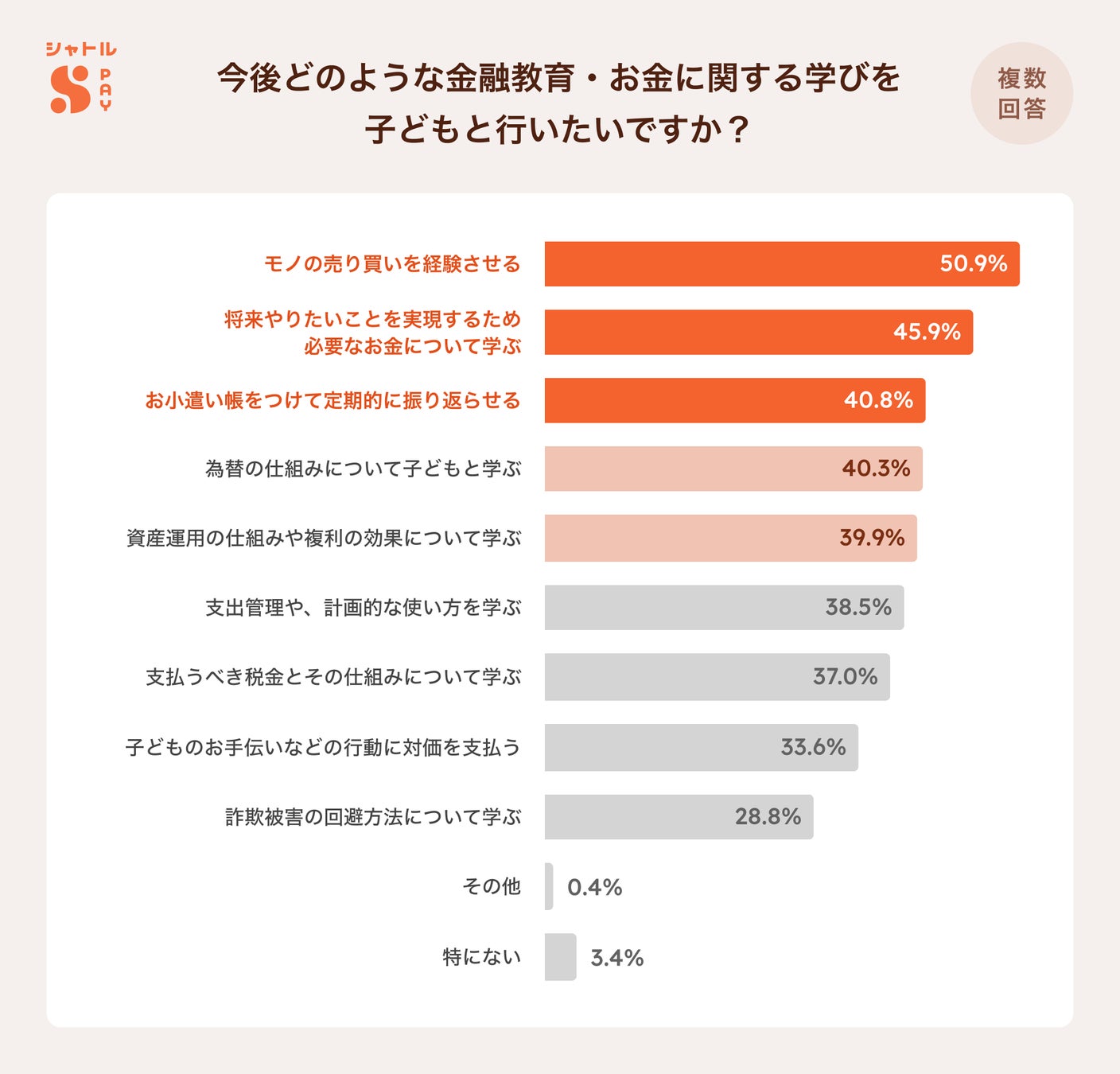

- 興味のある金融教育上位は、「モノの売り買いを経験させる」「将来やりたいことを実現するために必要なお金について学ぶ」「お小遣い帳をつけて定期的に振り返らせる」

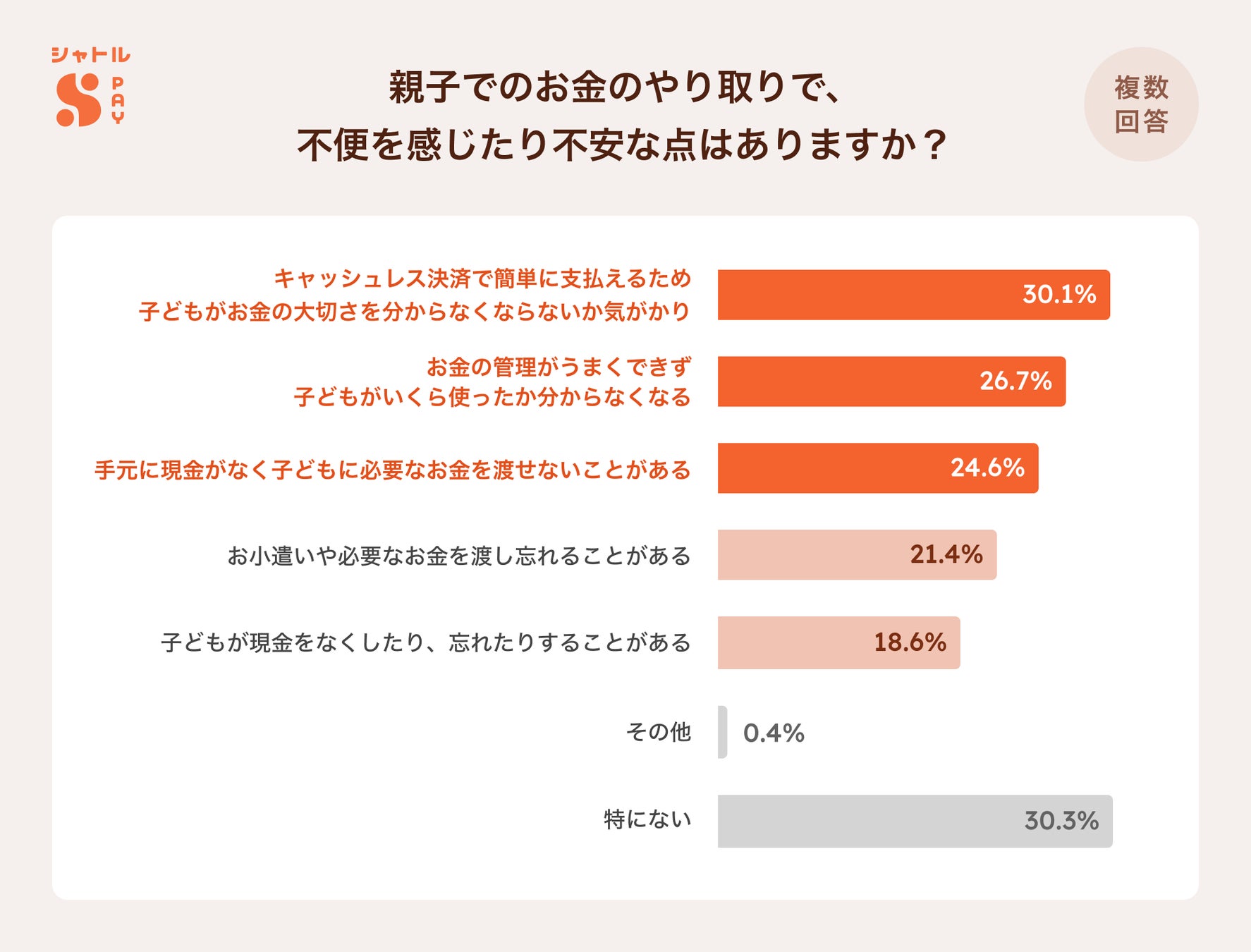

- 親子でのお金のやり取りで不便・不安な点の上位は、「キャッシュレス利用で、子どもがお金の大切さを分からなくならないか」「お金の管理がうまくできず、いくら使ったか分からない」「手元に現金がなくて、親が子どもに必要なお金を渡せない」

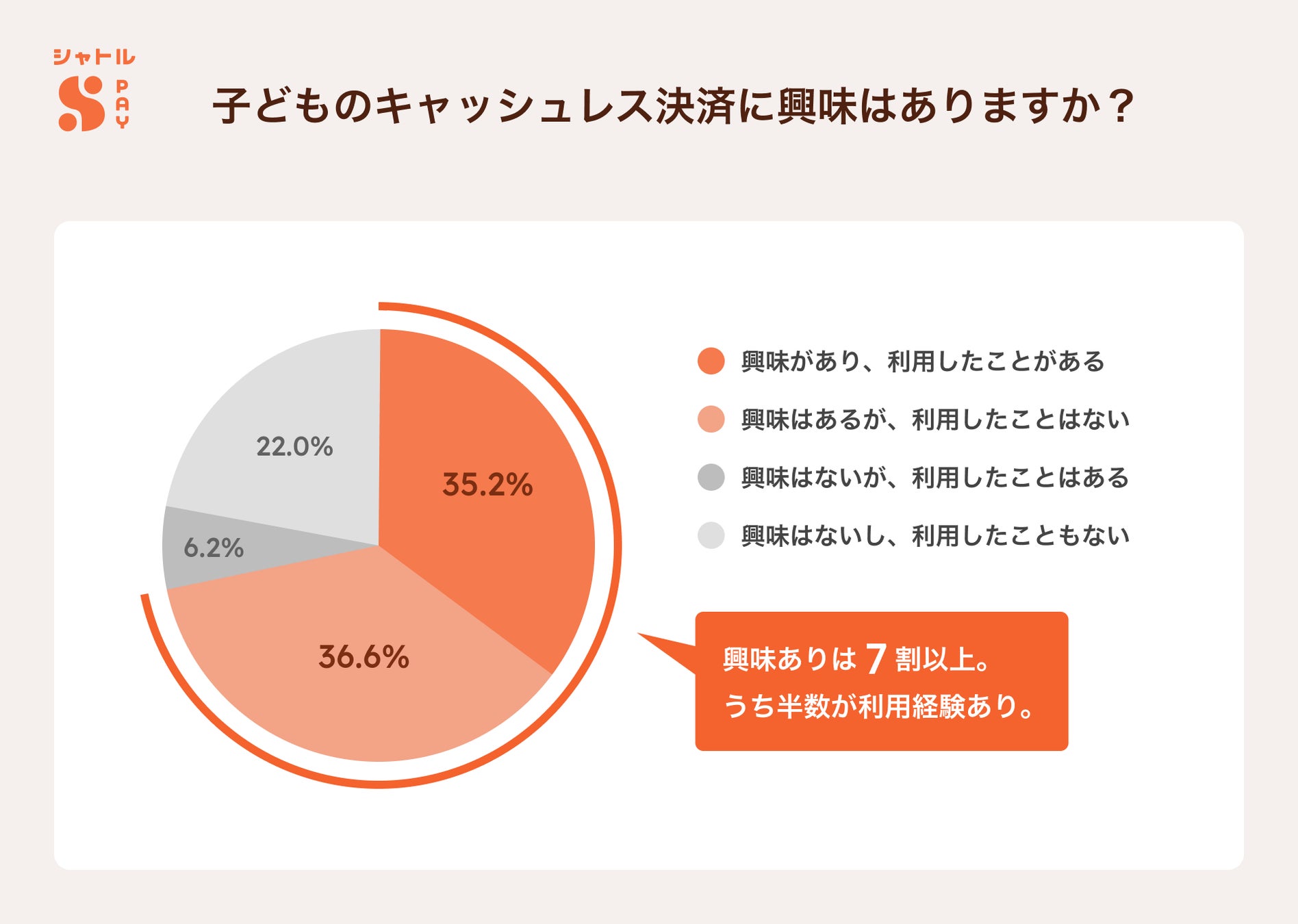

- 子どものキャッシュレス決済に興味がある人は7割以上。うち約半数(回答者全体の3割以上)がすでに利用経験あり

- 子どもがキャッシュレス決済を利用する上での懸念点上位は、「お金を使いすぎてしまう」「お金の大切さが分からなくなる」「落としたりなくしたりするリスク」

■調査概要

・調査テーマ:「子どもの金融教育とキャッシュレス利用に関する意識調査」

・調査時期:2022年11月30日(水)〜2022年12月7日(水)

・調査方法:インターネット調査

・調査対象:全国、30代〜50代の投資経験のある(NISA、iDeCoを含む金融投資、不動産投資など)小学5年生〜中学3年生の子を持つ男女

・有効回答数:878名(スクリーニング調査:21,412サンプル、本調査:1,349サンプル)

・調査主体:シャトル株式会社

・調査機関:株式会社ジャストシステム「Fastask」

■調査結果詳細

1. 約8割が金融知識を得るために行動。上位は「書籍や参考書などを読む」「YouTubeなど金融関連の動画を見る」「経済番組を見る」

まず親自身が金融知識を得るためにどのような行動を取っているか調査しました。結果、対象者がすでにNISA、iDeCoを含む金融投資や不動産投資などの経験をもつ層であったこともあり、77.8%が何らかの行動を取っていることがわかりました。具体的には、「書籍や参考書などを読む(47.4%)」「YouTubeなど金融関連の動画を見る(45.4%)」「経済番組を見る(34.4%)」などが上位の回答となりました。【図1】

2. 家庭での子どもへの金融教育について、約5割が「興味はあるが、行ったことはない」と回答。一方、「興味があり行っている/行ったことがある」人は約3割にのぼり、8割以上が興味あり

家庭での金融教育については、84.3%が「興味がある」と回答。実際に金融教育を行っている/行ったことがある人は全体の31.3%で「興味はあるが、行ったことはない」人がもっとも多く、53.0%との結果に。金融教育については、関心は高いものの、投資経験のある親でも行動に移せていない人が多い実情が伺えました。【図2】

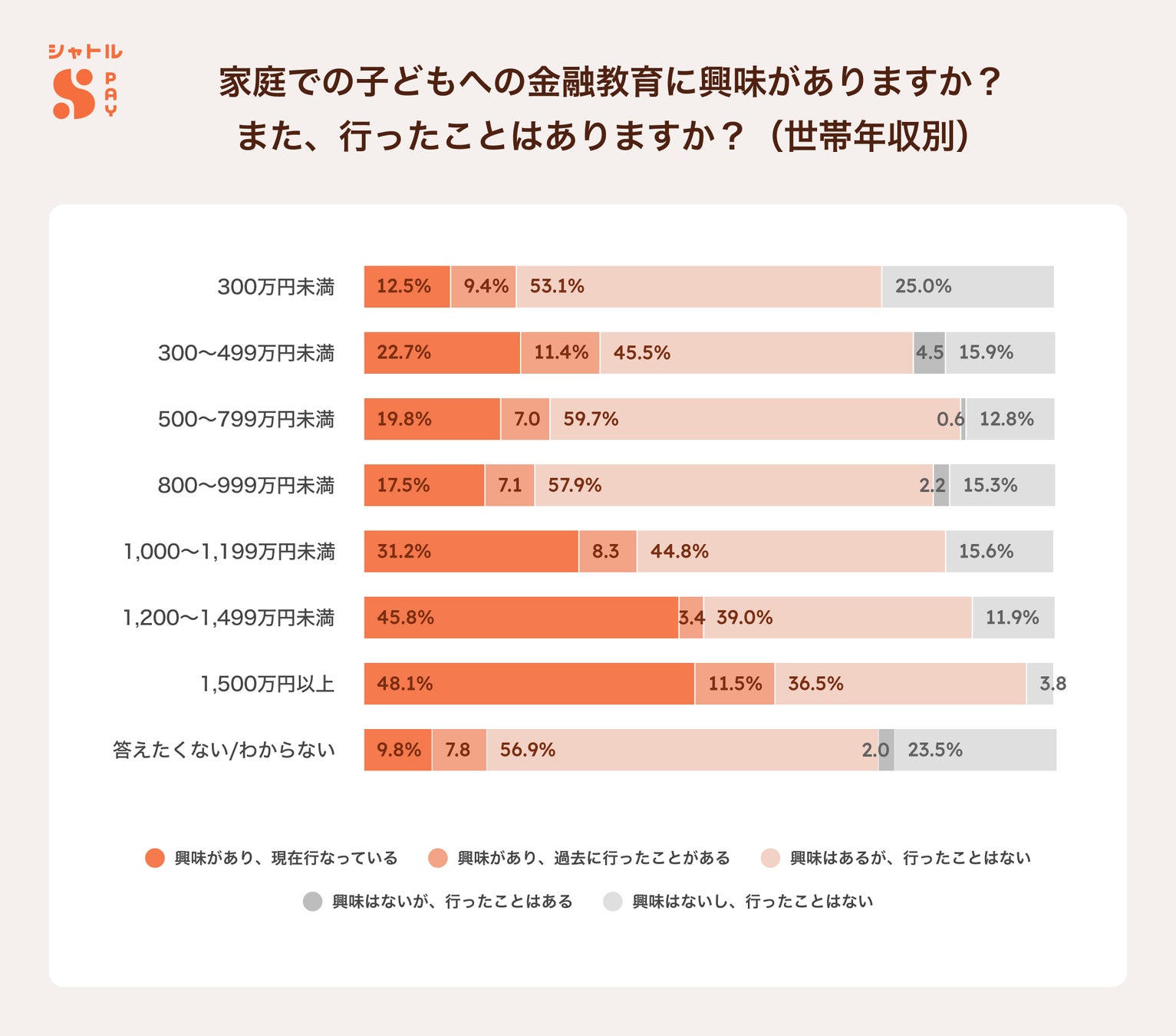

また世帯年収別に見ると、金融教育に対する興味は全年収層で高いものの、世帯年収1,200万円以上の世帯が「興味があり、現在行っている」と答えた人が約5割と多く、高年収層で、実施率が高く、行動に差が生じている現状が浮き彫りになりました。【図3】

3. 興味のある金融教育上位は、「モノの売り買いを経験させる」「将来やりたいことを実現するために必要なお金について学ぶ」「お小遣い帳をつけて定期的に振り返らせる」

続いて、具体的にどのような内容の金融教育に興味があるか聞きました。結果、「モノの売り買いを経験させる(50.9%)」「将来やりたいことを実現するために必要なお金について学ぶ(45.9%)」「お小遣い帳をつけて定期的に振り返らせる(40.8%)」が回答上位となりました。さらに「為替の仕組みについて子どもと学ぶ(40.3%)」「資産運用の仕組みや複利の効果について学ぶ(39.9%)」と続き、小学校高学年〜中学生の親が子どもに対して、資産運用や為替の仕組みも含む、しっかりとした金融知識を身につけて欲しいと考えていることが伺えました。【図4】

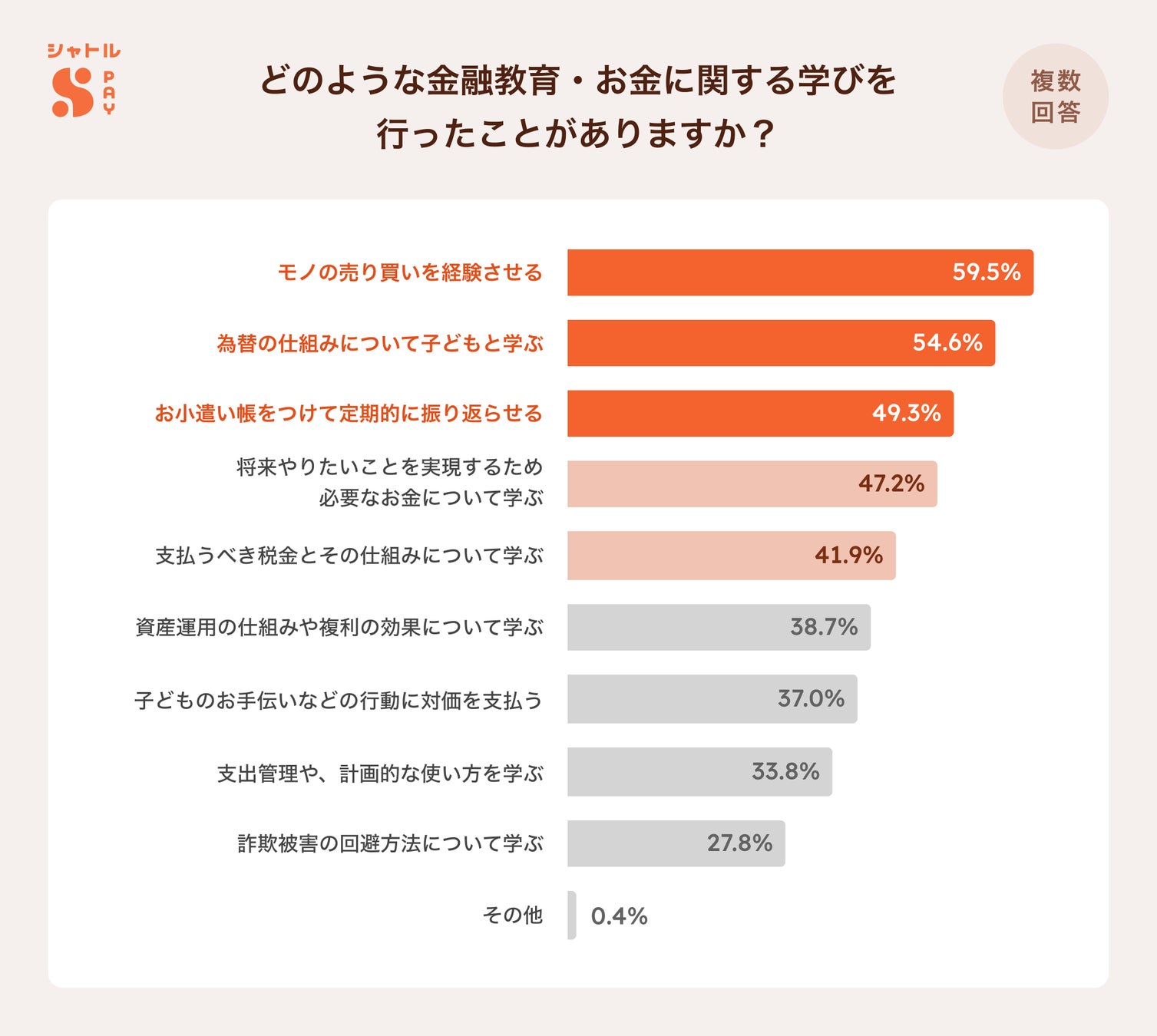

また、実際に行ったことのある金融教育については、「モノの売り買いを経験させる(59.5%)」「為替の仕組みについて子どもと学ぶ(54.6%)」「お小遣い帳をつけて定期的に振り返らせる(49.3%)」が上位となりました。この結果からも、「モノの売り買い」や「お小遣い帳をつける」といった経験は、家庭で金融教育を始めるにあたり、取っ掛かりとなりやすい経験であることがわかりました。【図5】

4. 親子でのお金のやり取りで不便・不安な点の上位は、「キャッシュレス利用で、子どもがお金の大切さを分からなくならないか」「お金の管理がうまくできず、いくら使ったか分からない」「手元に現金がなくて、親が子どもに必要なお金を渡せない」

実際に親子でお金のやりとりを行う際の課題感について聞いたところ、「キャッシュレス利用で簡単に支払えるため、子どもがお金の大切さを分からなくならないか(30.1%)」がもっとも多い回答となりました。続いて、「お金の管理がうまくできず、いくら使ったか分からない(26.7%)」「手元に現金がなくて、親が子どもに必要なお金を渡せない(26.7%)」が上位となり、キャッシュレス利用による、お金の大切さに対する意識の薄れや日々のお金の管理に課題を感じるていることがわかりました。

一方で、「特にない(30.3%)」も3割程度あり、かつ、2.の回答で8割以上が「子どもの金融教育に興味がある(84.3%)」と答えていることからも、子どものお金との関わりについては、不便さの解消よりも、教育的価値を重視する人が一定いることが伺えました。【図6】

- 親子でのお金のやり取りについて、不便・不安な点(フリーアンサー)

・小遣いがあるからといって使いすぎる

・まだ不安で、その場その場で渡している

・現金を渡すと親が消費履歴を管理できない

・家庭内アルバイトに対しての対価が、現在の年齢やその子の生活環境に合っているかどうか不安

5. 子どものキャッシュレス決済に興味がある人は7割以上。うち約半数(回答者全体の3割以上)がすでに利用経験あり

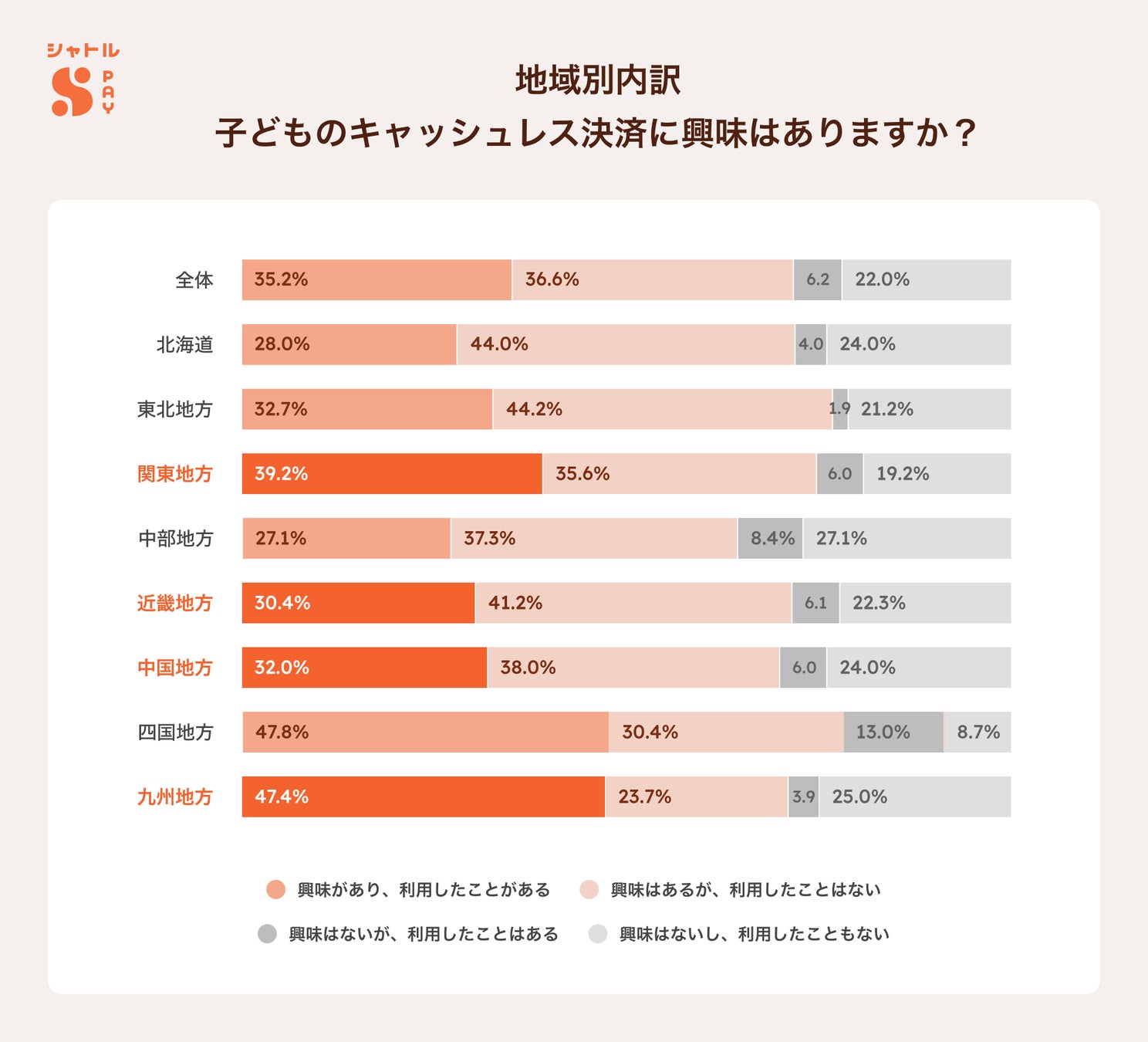

さらに、子どものキャッシュレス決済利用への関心についても聞きました。「子どものキャッシュレス決済に興味がある」と回答した人は71.8%にのぼり、回答者の7割以上の人がキャッシュレス決済を子どもが使うことに、前向きであることがわかりました。また、35.2% がすでに利用経験ありと回答しており、キャッシュレス決済が若年層にも徐々に普及しつつある現状が伺えました。【図7】

地域別に見ると、子どものキャッシュレス利用について「興味があり、利用したことがある」と答えた人は、関東地方39.2%に対し、近畿地方30.4%との結果となり、関東地方のほうが近畿地方より子どものキャッシュレス利用が進んでいる現状が伺えました。また、九州地方が47.4%と非常に高い一方、中部地方は27.1%と低く、地域差が大きいこともわかりました。【図8】

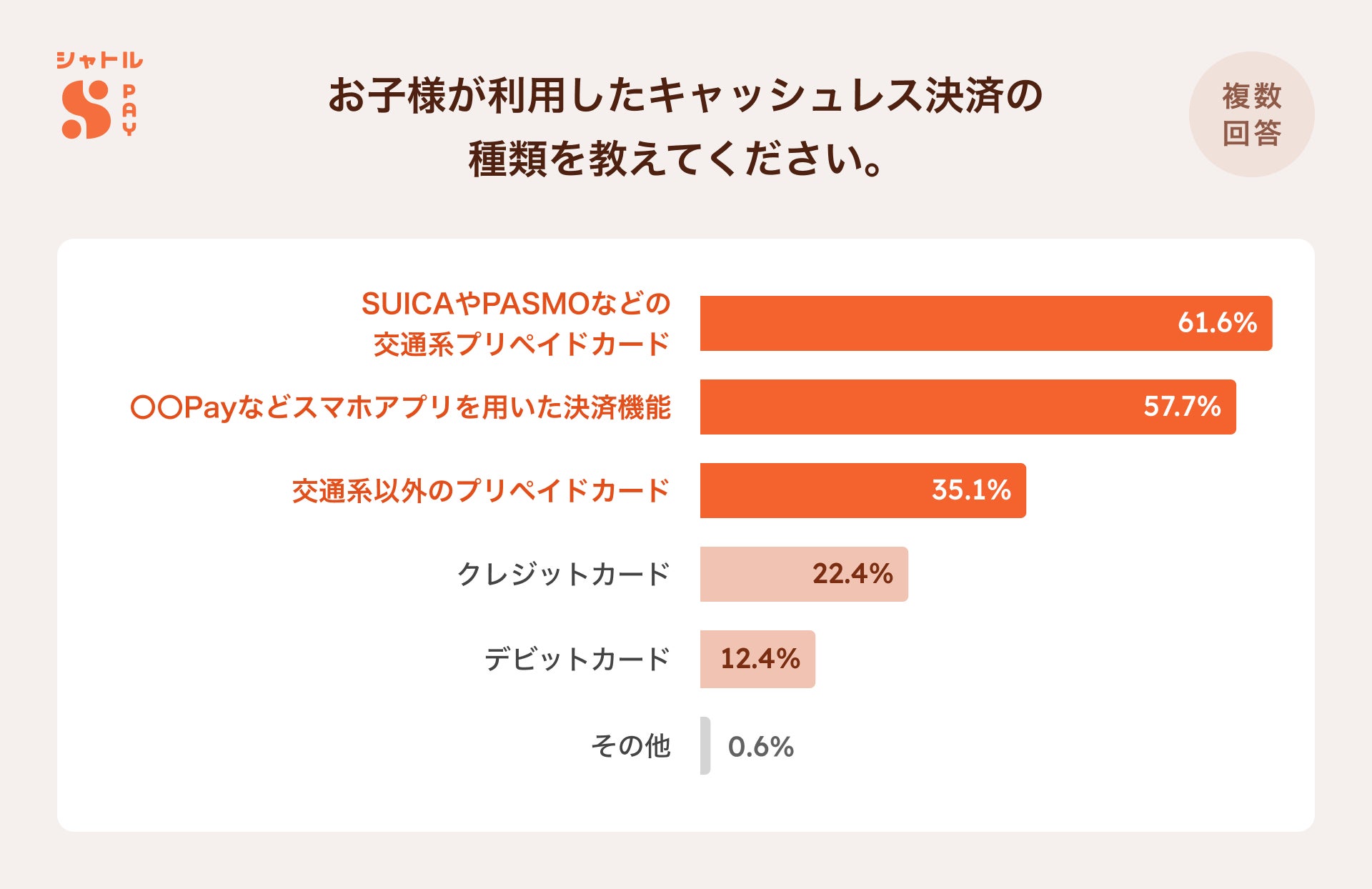

また、具体的に利用したことのあるキャッシュレス決済の種類を聞いたところ、「交通系プリペイドカード(61.6%)」「スマホアプリを用いた決済機能(57.7%)」「交通系以外のプリペイドカード(35.1%)」との結果を得ました。クレジットカードは22.4%、デビットカードは12.4%と、プリペイドカードやスマホ決済に比べて低い結果となりました。【図9】

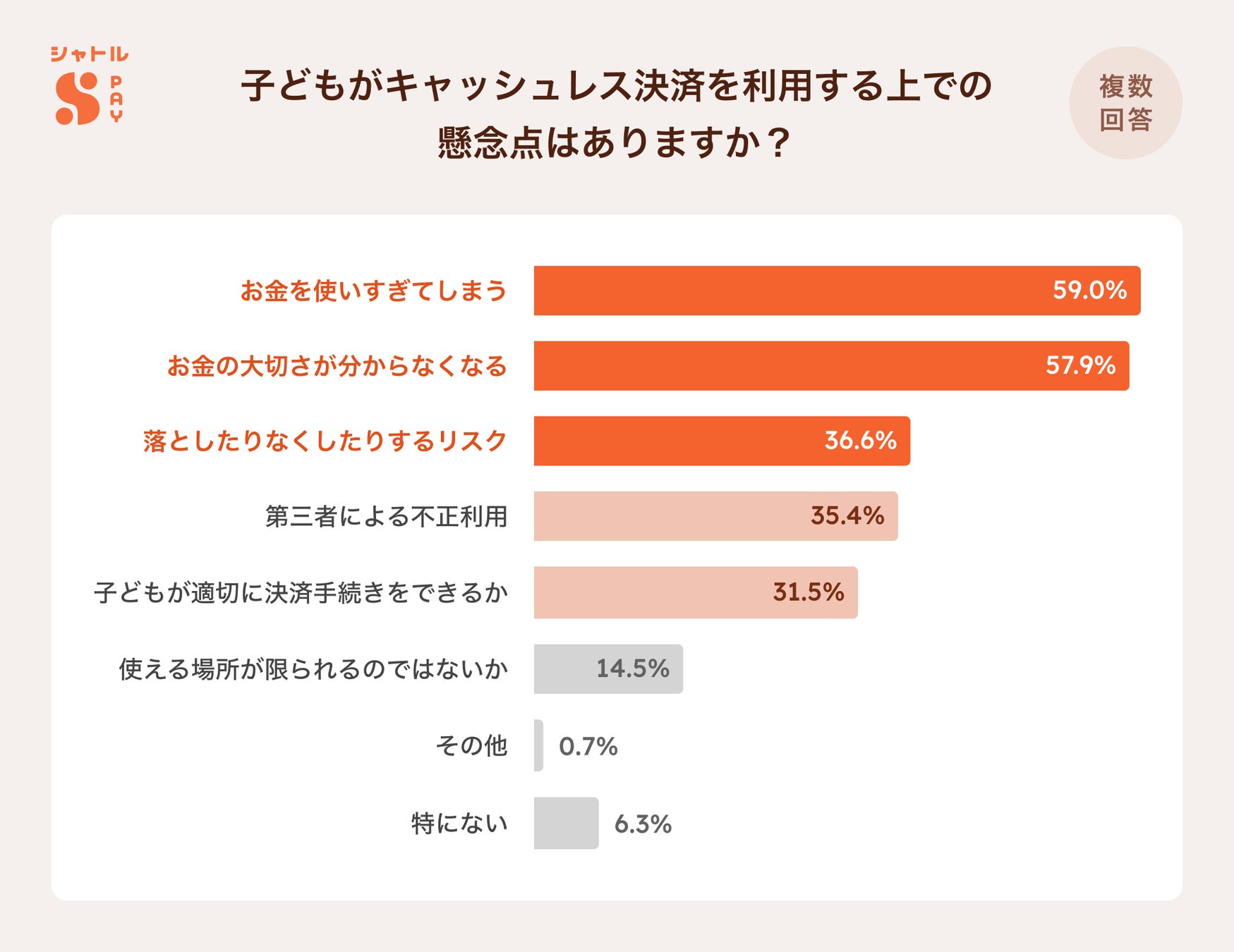

6. 子どもがキャッシュレス決済を利用する上での懸念点上位は、「お金を使いすぎてしまう」「お金の大切さが分からなくなる」「落としたりなくしたりするリスク」

最後に、子どもがキャッシュレス決済を利用する上での懸念点について聞きました。懸念点の上位は、「お金を使いすぎてしまう(59.0%)」「お金の大切さが分からなくなる(57.9%)」「落としたりなくしたりするリスク(36.6%)」となり、お金の使いすぎやお金の大切さが分からなくなる点を懸念する声が目立ちました。【図10】

■シャトル株式会社 代表取締役 見原思郎 コメント

今回の調査で、多くの親が自身の金融知識向上のためにアクションされており、子どもへの金融教育にも興味を持つ一方、行動に移せていない様子がわかりました。

理由として、お小遣い帳は、お金の良い習慣が身につく取り掛かりやすい方法であるが、継続が親子の負担になることや、「やりたいこと実現のためのお金」、「資産運用や為替」など、将来を見据え幅広く子どもに金融知識を身に着けてほしいが、実践的な学習機会の用意が難しいといったことが考えられます。

また、キャッシュレスの浸透を背景に、子どものキャッシュレスに多くの親が肯定的である一方、お金の大切さがなくならないか、使いすぎてしまわないかといった、現金で見えやすかった利用額や残額がわかりにくくなるのではという不安が見られました。

親子向けプリペイドカード「シャトルペイ」では、自動でつくお小遣い帳や、目標に向けたつみたて貯金など、親子でかんたんに実践的な金融教育をはじめられるアプリを提供しています。 子どもが自身のアプリからいつでも振り返りができることで、キャッシュレス時代でもお金の大切さの理解や、自分にとってよりよい使い方を考えるサポートをしています。

■「シャトルペイ」について https://shuttlepay.jp/

「シャトルペイ」は、子どもの自律を目指し、お金の使い方や管理を通して、親子で良いお金の習慣が身につく、子ども向けプリペイドカードです。世界9,000万店(※2)のMastercard加盟店で使える、子ども専用のカードを発行し、親と子、それぞれに最適化したアプリで、利用状況を管理できます。

「シャトルペイ」を利用することで、親は子どものお買いものや貯金の履歴を通して、日常の様子を知ることができ、子どもの自律を後押しできます。また子どもも、おこづかい帳などの機能を通して、自身のお金の使い方について、定期的に振り返ることができ、目標をもって貯蓄する習慣を身につけられます。

※2 出典元:Mastercard Governance Update May 2022

【会社概要】

会社名:シャトル株式会社

所在地:東京都港区六本木7-12-2 R7ビルディング SPACES六本木

代表者:代表取締役 見原 思郎

設立日:2019年10月25日

事業内容:親子向けプリペイドカード「シャトルペイ」の開発・提供

URL:https://shuttlepay.jp/

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像