【1,000人に調査】ふるさと納税 ふるさと納税未経験者は5割超 やらない理由 「手続きが面倒」「制度がよくわからない」「低収入」 プロが解説!「ふるさと納税をしない人が損する理由 」

調査概要

調査期間:2023年11月7日~8日

調査手法:インターネット調査

調査対象:20歳以上70歳未満の有職の男女全国

サンプル数:1,000人

調査機関:Freeasy

※本リリースの調査結果をご利用いただく際は、「SMG菅原経営株式会社 調べ」とご明記ください。

調査結果サマリー

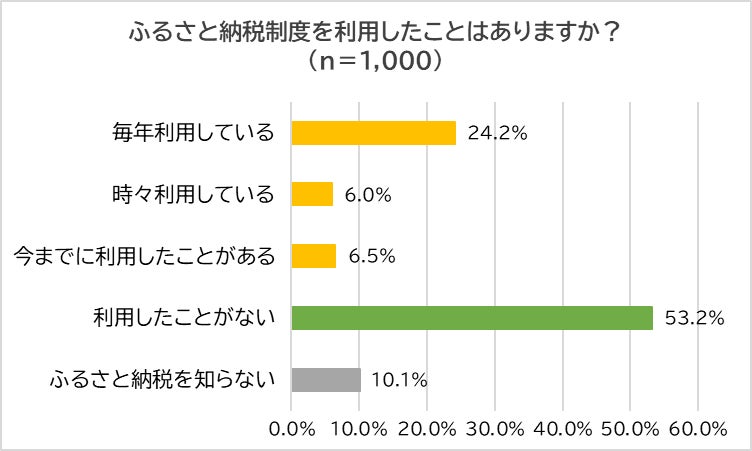

・ふるさと納税制度の毎年の利用者は2割超。半数以上が未利用

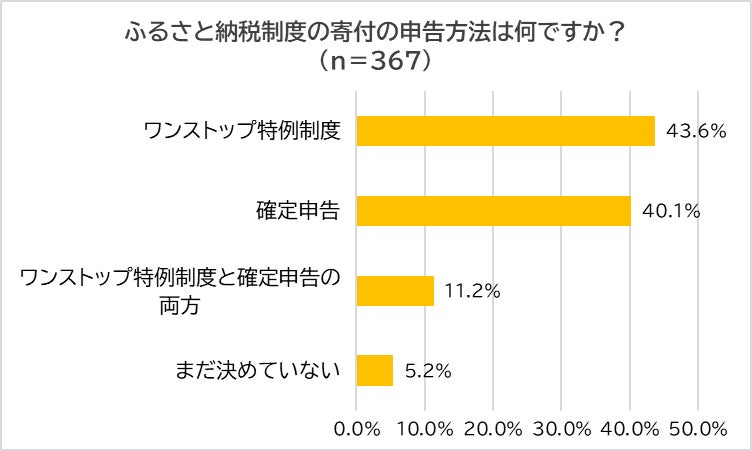

・寄付金はワンストップ特例で申告4割超

・利用しない理由TOP3 「「手続きが面倒」「制度がよくわからない」「低収入」

調査結果

「ふるさと納税制度を利用したことはあるか?」聞いたところ、半数以上(53.2%)が「利用したことがない」と回答。「毎年利用している」は2割超(24.2%)、「時々利用している」(6.0%)、「今までに利用したことがある」(6.5%)はそれぞれ1割にも満たなく、過去にふるさと納税制度を1回以上利用したことがある人は4割弱(36.8%)しかいないことがわかりました。また、「ふるさと納税制度を知らない」も1割(10.1%)いました。

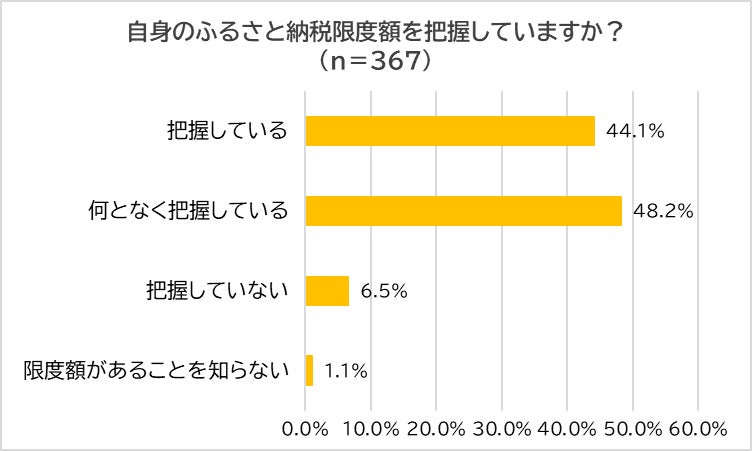

ふるさと納税制度の利用経験がある367人に「自身のふるさと納税限度額を把握しているか?」聞きました。9割超が「何となく把握している」(48.2%)、「把握している」(44.1%)と回答した一方、「把握していない」(6.5%)、「限度額があることを知らない」(1.1%)という回答もありました。

続いて、「ふるさと納税制度の寄付の申告方法」について聞いたところ、「ワンストップ特例制度」(43.6%)が最も多く、「確定申告」(40.1%)、「両方」(11.2%)、「まだ決めていない」(5.2%)となりました。

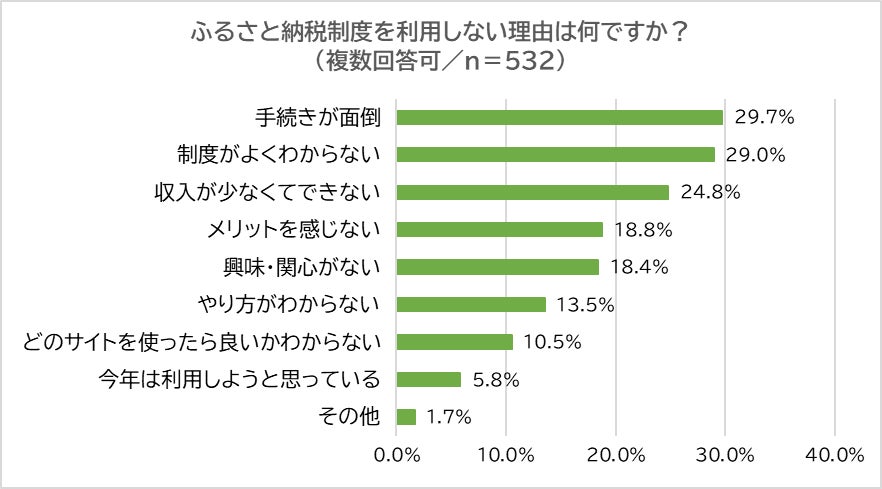

今度は、「ふるさと納税制度を利用したことがない」と回答した532人に「利用しない理由」を聞きました。最多は「手続きが面倒」(29.7%)、以下「制度がよくわからない」(29.0%)、「収入が少なくてできない」(24.8%)、「メリットを感じない」(18.8%)、「興味・関心がない」(18.4%)と続きました。

税理士・菅原由一が解説 「ふるさと納税制度を勧める理由」

今回の調査で半数以上の人がふるさと納税制度を利用していないことがわかりました。ふるさと納税をしていない人は本当に損します。住民税を支払うだけ、支払ってものがもらえる、どちらがよいでしょうか?

また、住民税は地元や故郷に納めたいと思っている人もいると思いますが、ふるさと納税を利用すれば、日本全国どこの自治体にも納税でき、さらにその自治体から返礼品がもらえるというとてもありがたい制度です。

そこで今回は、ふるさと納税制度のメリット・デメリットを確認しながら、ふるさと納税をオススメするわけについて解説します。

●ふるさと納税制度のメリット

ふるさと納税制度とは、日本全国の地方自治体に寄付をすれば、寄付した額に相当する翌年の住民税が控除され、少なくなるというお得な制度です。ふるさと納税できる額は個人の所得額によって異なります。高所得の人はたくさんふるさと納税できますが、低所得の人は少ししかできません。

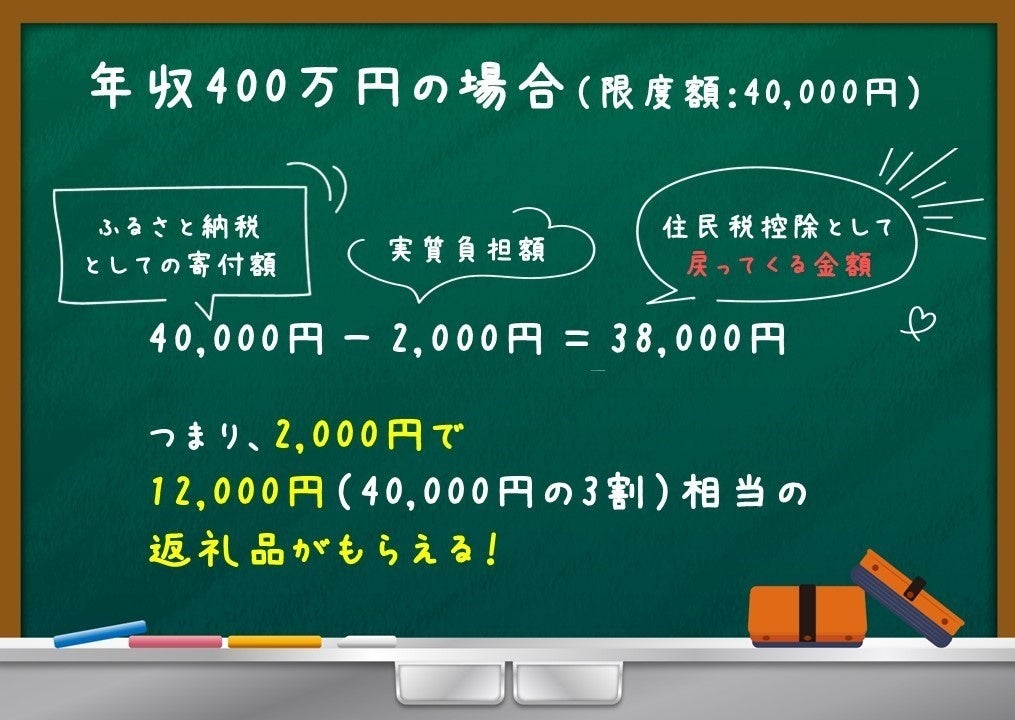

例えば、年収400万円の人の場合、ふるさと納税できる額(限度額)は年間で4万円程度です。仮に、4万円寄付すると、その3割以内に相当する1万2,000円程度のものが返礼品としてもらえ、翌年の住民税も3万8,000円安くなります。この場合、寄付した4万円−2,000円=3万8,000円が控除され、自己負担2,000円で1万2,000円程度の返礼品が手に入るお得な制度です。これがふるさと納税制度の最大のメリットになります。高所得の人も低所得の人もたった実質負担2,000円で寄付した額の3割以内に相当する返礼品がもらえます。絶対にやった方がお得な制度です。

●ふるさと納税制度のデメリット

例えば、年収400万円の人が限度額の4万円をふるさと納税する際、クレジットカード等で支払います。しかし、返礼品がもらえるのは手続きから数週間~数ヶ月後、住民税が控除されやすくなるのは翌年の6月以降になるため、返礼品や住民税の控除としてお金が返ってくるまでの期間、4万円が減ったことになります。つまり、最大のデメリットは一時的にお金が減ることです。そのため、その日暮らしをしているなど金銭面的に厳しい人はできません。一度に4万円が減るのが厳しいという人は、1万円ずつ4回に分けてやるなど、年間を通して計画的にやることで、資金繰りが厳しくなることはないと思います。

ふるさと納税は1月から12月までの間に利用すればよく、早めに利用すれば早く返礼品がもらえるので、年末ギリギリなどではなく、早めに利用することをオススします。

●ふるさと納税制度の活用法

ふるさと納税制度の返礼品は食材のイメージ強いですが、家具、電化製品、スーツ、ジュエリーや旅行などの体験型からシェルターまで様々あり、また、欲しいもの(返礼品)によって寄付する自治体を選ぶこともできます。

●ふるさと納税制度のやり方

基本的にネット通販と同じような感じです。「ふるさと納税」とネット検索すると、様々なふるさと納税のサイトが出てきます。そのサイトから欲しいもの(返礼品)をクリックして、カード情報や住所などの個人情報を入力し申請するだけです。

但し、自身の所得額によって、ふるさと納税できる限度額が決まっています。注意してください。自身の限度額がいくらか事前に把握し、その限度額内で買い物(ふるさと納税)しましょう。限度額以上の買い物(ふるさと納税)はできないことはありませんが、逆に損してしまいます。

●ふるさと納税制度の手続き

基本的には確定申告が必要です。確定申告をすることで、その年の住民税が削減できるというメリットがあるのですが、実は、確定申告をしなくても良い「ワンストップ特例」という制度もあります。

ふるさと納税のサイトで返礼品を選んでクレジットカード等で決済する際に、その自治体に「ワンストップ特例制度」の申請書を提出すれば、確定申告をしなくても住民税の削減(控除を受けること)できます。しかも、ネット上で完結できるため簡単です。

但し、ワンストップ特例制度の申請は、ふるさと納税した自治体が5カ所(※1)以内となっているため、6カ所以上の場合は確定申告が必要となります。確定申告をしたくない人は、ワンストップ特例を5カ所までに抑えましょう。

(※1)同一自治体にふるさと納税を何度やっても、それは1カ所としてカウントされます。

●注意!住民税が控除されない例もある

ふるさと納税で寄付した額は本当に控除されているのでしょうか?実際、控除されていない人もいます。昨年ふるさと納税で寄付した額が、今年の納税通知書に反映されているかきちんと確認しましょう。今年のふるさと納税で寄付した額は、来年の納税通知書に反映されます。ここで、住民税が控除されない例を2つ紹介します。

・ワンストップ特例の申請書を提出した人

ワンストップ特例の申請書を提出した人が医療費控除など何かしらの確定申告をすると、ワンストップ特例の適用が無効になります。そのため、ふるさと納税の確定申告をしなければ、寄付金控除を受けることができず、住民税を満額支払っているというケースがあります。

・自治体による計算もれ

自治体によっては、「住民税決定通知書」にふるさと納税の寄付金が記載されていないケースもあります。そもそも自治体が計算もれしている可能性もあるため、住民税決定通知書の「摘要」欄に記載がなかったら、「税額控除」欄を見て、(ふるさと納税の)寄付金控除額が記載されているか確認しましょう。「寄附金税額控除額」が【ふるさと納税で寄付した額-2,000円】となっていれば、きちんと控除されています。住民税決定通知書を見てもよくわからない場合は、自治体に電話して確認してください。

まだふるさと納税をやっていない人は是非活用してください。ネットで「ふるさと納税限度額 シミュレーション」などと検索すると、自身が納められる限度額がわかります。満額でのふるさと納税をオススメします。

また、ふるさと納税は送り先を指定できるため、その返礼品を他の人に送ることもできます。送る日時を指定できるものもあるので、知人などの誕生日に返礼品が届くようにセッティングしておけば、ふるさと納税でプレゼントを贈ることも可能です。国が認めた制度を最大限活用しましょう。

菅原由一プロフィール

1975年、三重県生まれ。SMG 菅原経営株式会社 代表取締役 / SMG 税理士事務所 代表税理士。

元国税調査官の師匠からの学びにより、圧倒的に税務調査に強い税理士として知られ、全国から税務調査立会い依頼が後を絶たない。

銀行が絶賛する独自資料の作成で赤字会社も含め融資実行率は95%以上。顧問先の黒字企業の割合は85%を実現し、全国平均30%を圧倒的に凌ぐ。

究極の資金繰り勉強会は7,000名超が受講し、講演実績はGoogle、アパホテル、ENEOS、ミズノ、三菱電機グループなど、上場企業、外資系企業など800回を超える。

著書に『会社の運命を変える究極の資金繰り』(幻冬舎)、『激レア 資金繰りテクニック50』(幻冬舎)があり、共にAmazonランキングで1位を獲得する。

2023年1月に開設したYouTubeチャンネル『脱・税理士スガワラくん』の登録者数は既に33万人を超え、全国の税理士人気ブログランキングでも1位を獲得するなど、SNSの総フォロワー数は35万人。税理士でも言いづらいお金に関する有益な情報やギリギリすぎる裏ワザを伝えている。

YouTube:https://www.youtube.com/@datu-sugawara

TikTok:https://vt.tiktok.com/ZSexq2jCP/

会社概要

商号:SMG菅原経営株式会社

本社所在地:愛知県名古屋市中村区名駅南1-24-30 名古屋三井ビル本館7F

その他オフィス:東京オフィス(港区)・大阪オフィス(大阪市)・三重オフィス(鈴鹿市)

代表者:代表取締役 菅原由一

設立年月日:2012年1月4日

資本金:3,000,000円

事業内容:経営・財務コンサルティング

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像