人には聞きづらい住宅ローン、月にどれくらい払ってる?住宅ローンと転職の関係性についても聞きました!

人事のトータルソリューションを提供する株式会社ベクトルは、この度、男女450人を対象に「住宅ローンについてのアンケート調査」を実施いたしました。

住宅ローンを考えた時に気になるのが、他の人はどんな条件で契約して月にどれくらい払っているのか?ローン返済中に転職するなど環境が変わっても払っていけるのか?など、危惧すべき点はたくさんあるかと思います。

今回は男女500人に向けて「現在返済中の住宅ローンについて」アンケートを実施しました。また転職経験がある人に「転職で住宅ローン審査に影響があるのか」「転職後の返済状況」なども聞いています。

●回答者の属性

今回アンケートにご協力いただいた450人の、年齢や性別の割合は以下の通りです。

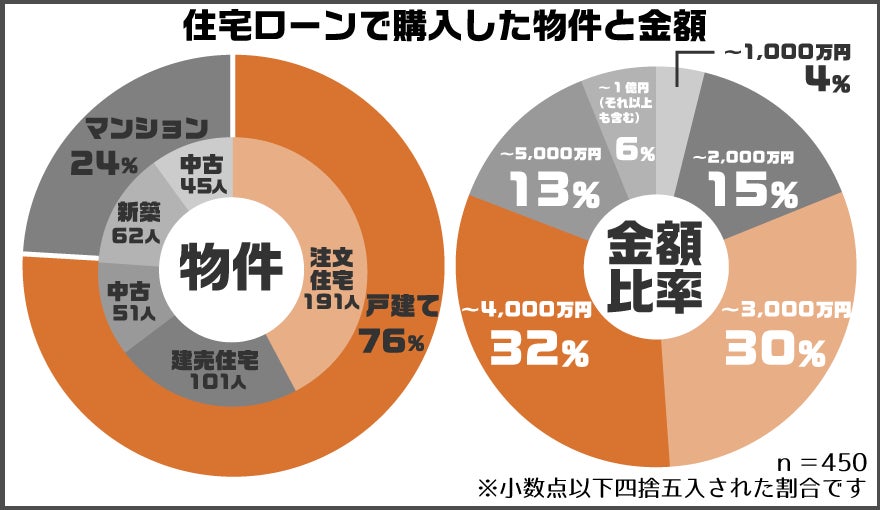

続いて、住宅ローンで購入した物件とその金額もお聞きしました。

●4,000万以下の戸建て購入が最も多い

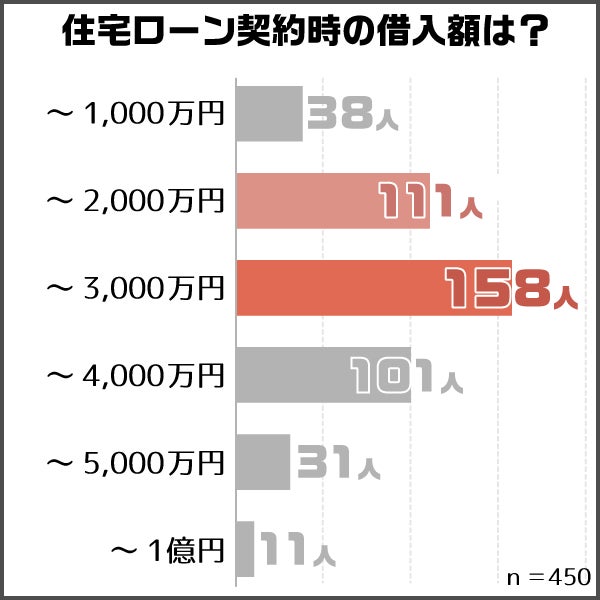

それではとくに気になる、借入額や頭金など詳細を確認していきましょう。

●実際の借入額は3,000万円以下がほとんど

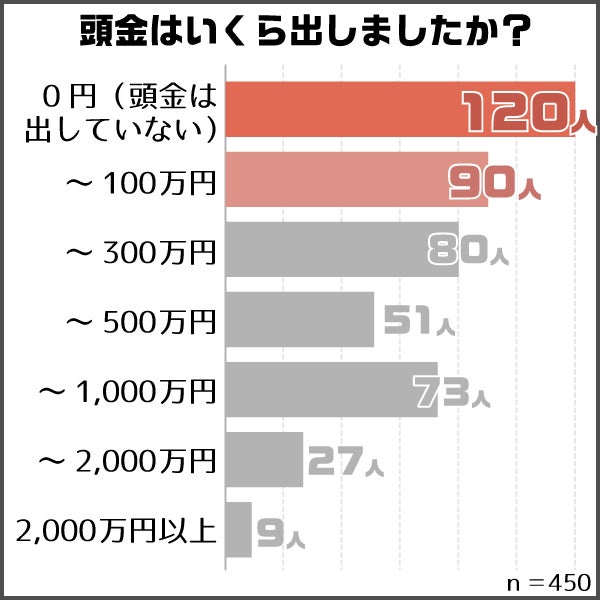

●頭金を準備している人が多数

頭金については、準備金額はそれぞれ異なるものの「頭金で借入額を減らした」という回答が最も多い結果になりました。

今では頭金無しで住宅ローンを組む人も増えていますが、やはりみなさん少なからず頭金を準備して契約しているパターンが多い印象です。

住宅ローンの借入期間についても確認しておきましょう。

●借入期間35年が圧倒的に多い

借入期間はできるだけ長く設定した方が、毎月の支払い額が抑えられるというメリットがあります。また手元に残る資金が多く安心感もありますね。

ただ返済期間が長くなる分、支払う利息が増えたり、契約時の年齢によっては退職後も支払いが続いたりといったデメリットもあります。

借入期間30~35年で支払い中の人から、次のような意見もいただきました。

- ローンの返済をできるだけ早く終わらせたいので、貯金できる時にコツコツ貯金して、繰り上げ返済をしたい

- 当初35年で組んでいるが、元々から出来るだけ前倒し返済したいと思っていた

- はやめに返済したいので、お金が溜まり次第繰り上げ返済する

返済中の住宅ローン金利についても確認しておきましょう。

●金利0.6%~0.8%が最も多い

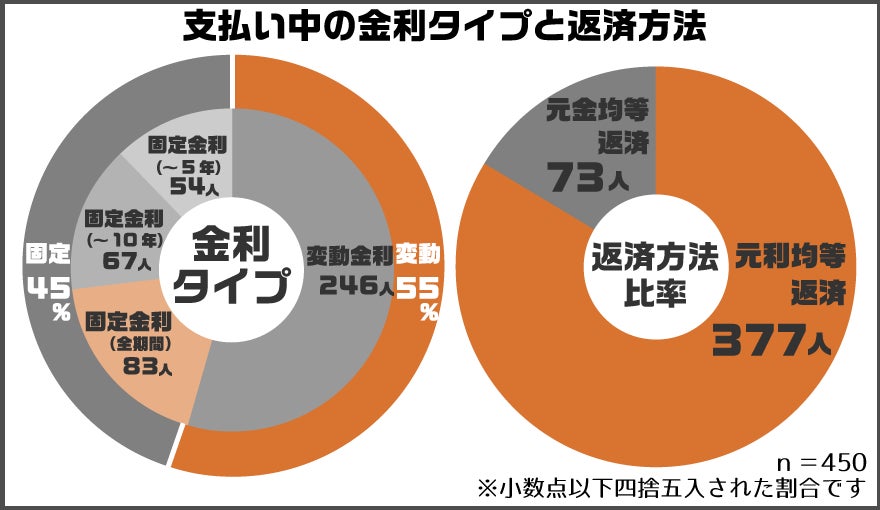

●変動金利で元利均等返済のパターンが半数以上

ネット銀行などから借入する場合は、審査が通れば比較的低金利で借りられる場合が多いです。大手銀行で借りたい場合は、ネット銀行よりは高金利になることが多いと言えます。

また借入先の問題だけでなく、住宅ローン契約者の持病や年収などの状況に応じて結果的に金利が変わってくる場合も。

とくに転職の時期によっては、住宅ローンの条件が悪くなったと感じた人もいました。

実際に次のような意見が寄せられています。

住宅ローン審査と転職の関係性についていただいた意見

- 転職後1年以内に借入を希望したため、金利・諸費用面で好条件と考えていた金融機関の申込条件(勤続2年以上)に該当できず、やむなく他の金融機関にて借入をした

- 転職したばかりという事で信用性が無く数社のローン会社の審査に通らなかった

- 有名な銀行で金利のいいローンに申し込んだが通らなかった。年収などその他の部分は問題なかったので、転職が原因だと思い、後悔した。

- 他業界への転職になったため、キャリアアップとみられず単独名義での借入が難しかった

- 転職のせいで年収が不安定とのことでローン不採用となった

- ロ―ン審査の時に不動産屋さんから勤続年数が長い方が良いと言われた

- 転職経験があったせいか希望する銀行では審査が通らなかった。また借り換えの際にもメインバンクでは審査が通らなかった。

- 転職経験はあるが、問題なく審査に通った経験がある

- そこそこ大きい会社から同等の会社への転職だったのでローンに不利に働くことはなかったです

- 転職経験はあったが希望額が借りられた

「直近で転職したばかりでローン審査が通らなかった」という意見が多い一方で、「転職経験があっても問題なく審査は通った」という意見もありました。

住宅ローン借入前に転職した31人に、転職経験の審査への影響について聞いた結果は次の通りです。

●住宅ローン審査の時、転職経験で不利になることはありましたか?

| 不利になった | 10人 |

| 不利にならなかった | 21人 |

n=31

ただ住宅ローンの審査は転職前後の年収など、個人の状況にも大きく左右されるものですから、一概に「転職=住宅ローン審査に不利ではない」とも言えません。

住宅ローン審査前の転職は、審査に影響を与える可能性が少なからずあるため、審査のことだけを考えるなら借入後に転職の方がいいかもしれません。

ただ借入後に転職した人からは、次のような意見をいただいています。

住宅ローン借入後に転職した人の意見

- 転職後二年くらいは収入が安定しなかったので生活に負担があった。

- 転職以前はボーナス払いをしていましたが転職を機にボーナス払いを無くしました。転職後のボーナス払いが心配だったと言うよりはボーナス払い自体を辞めたかったからです。乗り換え後の金利によってはボーナス払いを無くしても月々の支払いがほぼ変わらずに済みました。

- 転職して多少は収入が下がったが、将来設計をする上での想定の範囲内だったので、特に変わらず支払っている。

- 転職後もほとんど収入が下がらなかったので、以前と変わらず払っている。

- 支払は続けているが給料が激減してカツカツの生活を送っている

- 特に変化はなかったがボーナスが出る会社だったので少しはゆとりが出た

- 1年半近くは職に留まりながら家計のやりくりして支払いは継続したもののこのままでは厳しいと考え、再転職した。転職後は、新卒採用時に入社したレベルまで年収は増加しており、今のところは負担は軽減されている(家計の支払い全体としては依然厳しいものの)

- 転職後は収入も増え、支払いに関しての不安は無くなりました

転職後の収入の増減によって、状況は変わるようです。

転職後に収入が増えた、または収入が変わらなかった場合は、これまでと変わらず返済していける人が多くいました。

ただし転職後に収入が減った場合、どうにか返済は続けているものの生活が厳しいという意見がみられます。

確かに転職は最も収入に変化が起きやすいものですが、転職しなかったとしても企業の状況や経済情勢によっても収入減少の可能性はあります。

住宅ローンの借入前は様々な状況を加味した上で、収入が減っても生活に影響がない返済プランを考えておくことが重要と言えるでしょう。

返済プランを考えるときの参考として、現在返済中の人に毎月の支払額とボーナス払いの有無について聞いています。詳細を確認してみましょう。

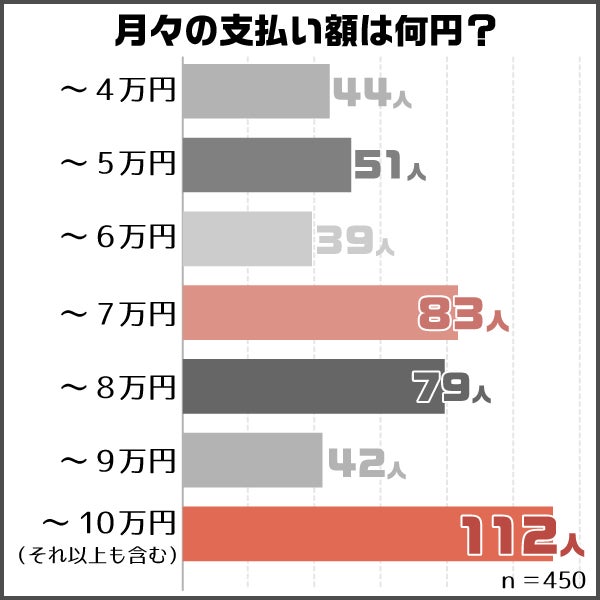

●月々「〜10万円以下(それ以上も含む)」が最多

9〜10万円(それ以上も含む)が、毎月の返済額として最も多い結果となりました。続いて「6〜7万円」、「7〜8万円」が多くの人に選ばれています。

毎月の返済額は借入額によって異なるのはもちろん、返済年数や金利、ボーナス払いの有無によっても大きく変わってきます。

とくにボーナス払いの有無は、月々の支払額を抑えるために設定する場合が一般的です。ボーナス払いの状況について確認しておきましょう。

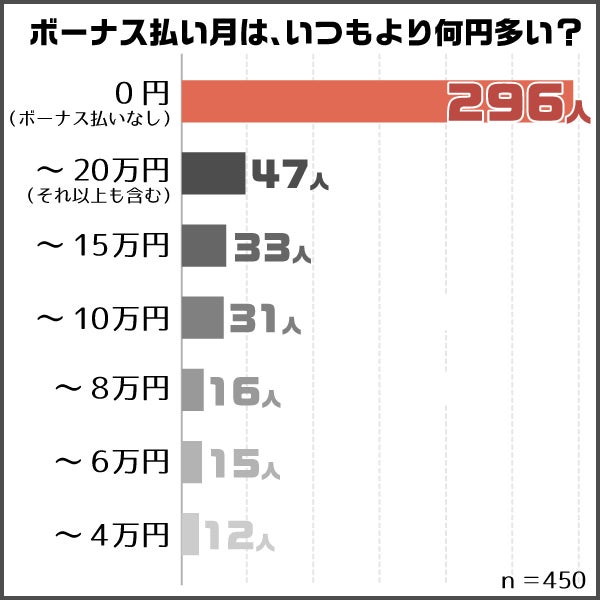

●ボーナス払いの設定なしが半数以上

「ボーナス払いをしていない」という回答が圧倒的に多い結果となりました。

確かにボーナス払いがあれば毎月の支払いに余裕が出るものの、「もしボーナスが出なかったらどうしよう…」と万が一ボーナスが無かった時のことを考えると、貯金を切り崩して支払わなければいけない状況も想定できます。

リスク回避という意味でも、可能ならボーナス払いは無しのほうが安全と言えそうですね。

ボーナス払いについては、次のような意見もいただいています。

- 毎月の支払いはかなり厳しいがボーナスがあるので何とか払えている

- 給料自体も減っておらず、定職につき恐らく支払いはしていけると思っています。ボーナス返済は組み込まれていないので無理が無い範囲内で毎月支払いができています。

- コロナ禍になりボーナスは減ったが返済できる範囲

- ボーナス返済なし無理ない金額で組んだので支払いは続けられる

- ボーナス払いを多めにしたため、ボーナスが減ってしまったら厳しい

「万が一ボーナスがない場合でも、問題なく毎月の返済額を支払えるか」を考えた上で、ボーナス払いを検討するのが良さそうです。

また現在の支払い状況についても聞いています。詳細を確認しておきましょう。

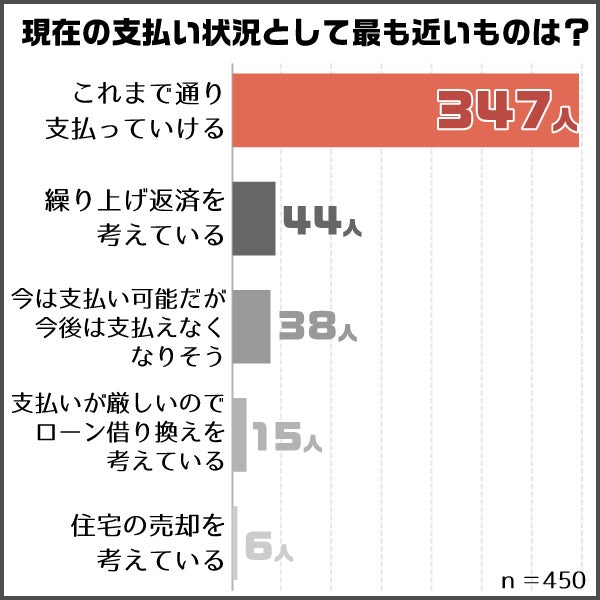

●大半の人が「これまで通り支払っていける」

ただ「支払えなくなりそう」「支払いが厳しい」といった選択をした人も一定数いますね。支払えないという状況が一時的なもので、今後状況が良い方向へ変わるのであればまだ良いのですが、状況が悪化し支払いが滞り、住宅売却などの手段しかないことになってしまっては大変です。

また現在の状況などに合わせて、住宅ローン見直しについても聞きました。

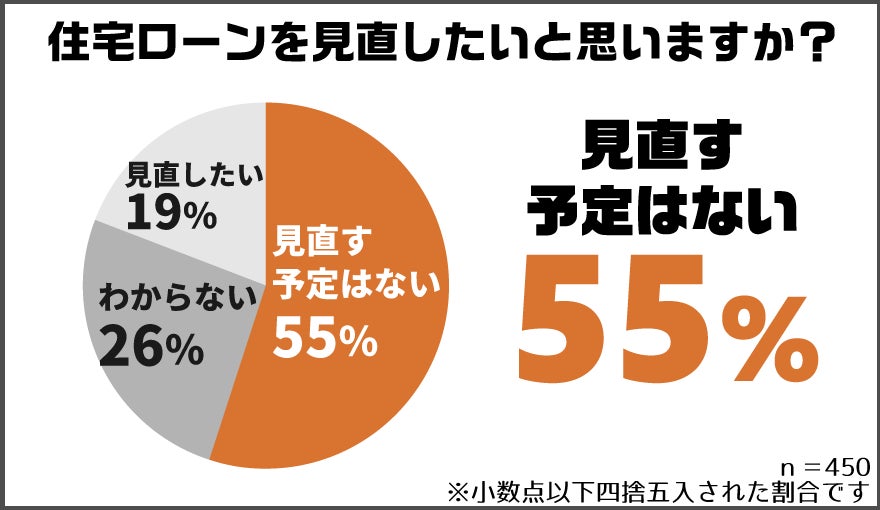

●半数以上が「見直す予定はない」

「見直す予定はない」を選択した人が半数以上という結果になりました。大半の人は現在の返済状況や、金利などにとくに不満を持っていないことがわかります。

ただ住宅ローンを「見直したい」と考えている人も一定数いますから、借入前と今では状況が変わってしまう場合がありそうです。

「住宅ローンを見直したい」と考えている人の意見を確認しておきましょう。

住宅ローンを見直したい人の意見

- 今現在は大丈夫ですが、この先子どもたちも大きくなり金利なども変わっていくと思うので、その時に毎月の返済額が少なければ良いと思うため

- 少しでもトータルの返済額が減るのであれば検討したい。

- 借り換えると安くなるときいたから

- できるだけ金利を抑えて支払いたい

- 支払いに困っているわけではないが、今後の金利次第で検討したいから。

- 少しでも月々の返済額が減ると助かる

- もっと良い条件があれば見直しをして、月々の返済を減らしたいから。

- もう少し安い金利で借りられるような場所があったら考えてみても良いかなと思っている。

- もうすぐ固定金利の期間が終了するので

- 月々の返済額を減らしたいから。

- 少しでも金利の安いところに切り替えて返済額を減らしたい。

- ネット銀行の審査に落ち、地銀でやむなく借りることになったため

- 今の状態ではかなりカツカツだから

- これから先の返済が本当にできるか不安

- 現段階で困っていることはないが、支払いは少なくした方がいい。

- 返済期間が長いので、早い段階で見直しをすれば節約効果が大きいと思うため

- 借換えは金利面ではほとんどメリットはないが団体信用生命保険の内容が充実している他社の住宅ローンに興味があります。

- 色々な視点からよりお得なプランを考えたい

- ローンの契約者が65歳になったら、子供も独立し、団体信用生命保険のメリットが薄くなるので、一括返済する予定。

確かに毎月の支払額が少しでも減るなら、値上がりが続く今は大変ありがたいですよね。

「見直す予定はない」と選択した人の意見も確認しておきましょう。

住宅ローンを見直す予定はない人の意見

- 割といい金利で全期間固定ローンを借りれた気がするので。

- 問題なく返済できそうだから

- 住宅ローン控除の対象期間中なので見直しは考えていません。控除が終わった後は、繰り上げ返済や借り換えを考えたいです。

- 現在問題なく支払えており固定金利という安心感があるので

- 現時点で困っていることがない

- 13年間はローン控除があるので借り換えは考えてない

- 残高が400万円程度になっており、昔組んだローンなどで金利は高いですが、今組み直すと登記費用等で逆に負担が増えるので組み直すつもりはありません。

- 銀行には、融通をきかせてもらっているから

- 今のままが安いと思っているから

- 現状に満足しているため。乗り換える手数料に見合わないと想定できるため。

- 借り換えにともなう手続きが面倒だから

- 現在のローンは金利が安い方だと思うので、もっと安い金利のローンがあっても諸費用を考えるとこのままで良いと思う

- 払い始めたころに無理のない金額に設定していたので、困ってはいない。

- 固定金利なので変更する理由がない

滅多にない多額の借り入れだからこそ、みなさん慎重に検討を重ねた結果、返済状況に不満を持っていない人が多いのではないでしょうか。

●様々な状況を踏まえたうえで住宅ローンの返済プランを考えよう

住宅ローンの実際の金利や毎月の返済金額、転職による影響などを紹介しました。

この先の人生で何が起こるかはわかりません。現在のコロナ禍のように、突然多くの企業が業績不振となって給料やボーナスが減らされてしまうかもしれませんし、病気や怪我によって働けなくなってしまう場合も考えられます。

予想ができないながらも、さまざまな状況を想定しながら住宅ローンの返済プランを検討することが大切です。

転職したい!と少しでも考えているなら、転職後の収入の増減を踏まえた上でプランを考えるのが良いですし、家族が増える計画があるなら支出の増減も考慮しておく必要があります。

マイホーム購入後に後悔することが無いよう、事前にしっかり検討を重ねてくださいね。

調査概要

調査日:2022年9月29日~2022年10月13日

調査方法:インターネットによる選択・記述式回答

調査対象:住宅ローン返済中の方

調査人数:450人

■株式会社ベクトルについて

人事のトータルソリューション企業として、人事コンサルティング事業をはじめ、人材紹介事業、採用支援事業など、さまざまな事業を展開しています。

URL:https://www.vector-up.com

さまざまな悩みを解決に導く情報メディア「解決!ナビゲーター」(https://www.vector-up.com/media/)を運営。仕事を辞めたいと感じた時の対処法(https://www.vector-up.com/media/yametai-ienai/)など、仕事に悩みがある人に向けて参考になる情報を掲載しています。

お金の悩みを解決できる有益情報お金を借りる方法(https://www.vector-up.com/media/okane-kariru/)や

数多くのクレジットカードの中から、自分に合った最良のクレジットカードが見つかるおすすめのクレジットカード情報(https://www.vector-up.com/media/creditcard/)、借金の返済に困っている方に、借金減額の仕組み(https://www.vector-up.com/media/debt-reliefsystem/)についても提供しています。

すべての画像