【現役投資家へのアンケート調査】「望ましい株主還元は?」発表

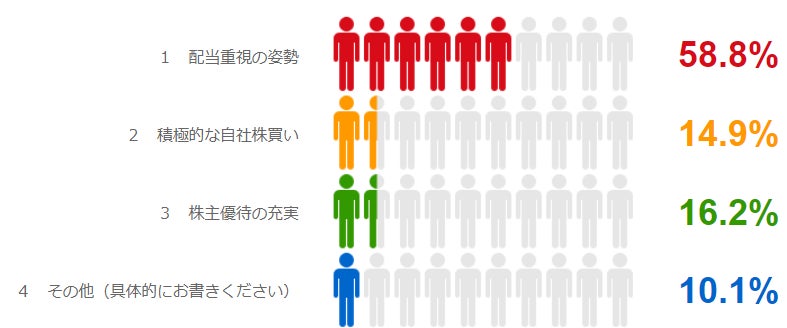

回答者の58.8%が「配当重視の姿勢」を望んでいる結果に

「望ましい株主還元は?」

あなたが望ましいと思う株主還元は何ですか?

以下の1~4から、ひとつ選んでください。

詳細ページURL ⇒ https://www.nikkei-cnbc.co.jp/information/2351055

最も多かった回答は全体で58.8%の票を集めた【配当重視の姿勢 】、次に多い回答は16.2%の票を集めた【株主優待の充実 】となりました。

2023年3月13 日(月)に放送した日経CNBC「昼エクスプレス」で、日経CNBC解説委員長の直居敦と日経CNBCキャスターの岡村友哉が調査結果やその背景について語りました。

日経CNBC 解説委員長 直居敦

【配当重視の姿勢】が圧倒的に多くの票を集めたことにはそれほど意外感はなかった。3択の項目がある中でも【その他】と答えた方の理由は色々と考えていることが感じられ参考になった。例えば「長期経営計画の開示」を挙げ「長期成長と高配当を望む」という意見をいただいたが、自分の意見に最も近い

と感じた。

日経CNBC キャスター 岡村友哉

【積極的な自社株買い】が思ったよりも少ない点はやや意外だった。(消却して)発行済み株式数を減らすことで、最も株価にインパクトが出やすいのは自社株買いだ。配当は中長期投資家のニーズが高いのは分かるが、日本の個人投資家はもう少し短期志向が強い様に思うが…。いずれにしても、株主還元策に力を入れている企業は、株価が下がった時に投資家に「買おう」と思わせることができる

と思う。

●番組の映像は期間限定で無料公開中 ⇒https://markets.nikkei-cnbc.co.jp/watch/vod/44112

番組内で取り上げた視聴者からのコメントをご紹介します。

【配当重視の姿勢】 を選択された方のコメント

・自社株買いよりも投資額に対してどれだけ還元があるのかが分かりやすいため。

株主優待は魅力に思うところもあるが、海外投資家などに対して日本の市場の魅力度を上げようとしている最近の東証の動きをみると、優待廃止の流れを最近は感じる。

・日々の値動きが上下しても配当が良ければ耐えられる。

・企業経営者は業績を上げ、収益を増加させ、配当を増加させて株主に報いる責務があります。

自社株買いや株主優待はあってもいいのですが、株主還元の本質ではありません。

・現金な男ですので物よりお金です。昔、優待銘柄に凝った事もありますが、大半は処分に困って人に差し上げました。ただ、カタログギフトで美味しいラーメンに出会い感動したこともあります。が、やっぱり自由で何でも使えるお金です。

・一番の基本であり、米国勢に比して見劣りしているから。 株主優待は、言わば正月の福袋の様なもので、あまり好みでないものが中には含まれていて、勿体ないから。やっぱ一番いいのは、ゼニでっせ、ゼニ。

・自社株買いは、いつ実施するのかわからないし、枠を設定しても実際には買っていないこともある。株主優待は、もらっても仕方のないものが多い。という訳で、配当を増やすのが一番メリットが大きい

と思います。

【積極的な自社株買い】 を選択された方のコメント

・自社株買い、30%程度の配当性向、ROEの向上など経営のバランスの取れた企業に投資したい。

・株主の利益という観点では、配当重視よりも、自社株買いの方が、理論株価の上昇が永続的に期待できるという点で優れている

と思います。

・自社株買いは、自社に対する市場の評価を考えた結果だと感じるから。

・配当は権利落ちによる株価下落に伴ってキャピタルゲインが減りトータルで還元率が下がる事あり。優待は自分のニーズに合わない物がほとんど。よって積極的な自社株買いでキャピタルゲインとして還元してほしい

(自分は短期投資目線ですので、長期投資目線だと配当重視でしょうかね)。

・配当や優待もうれしいけれど、やはり株価上昇に勝るものなし。 自社株買いによって流通株式が減少し、1株純資産や1株利益が増加し、株価も上昇するわけですから、これに勝る還元策はないと思います。

【株主優待の充実】 を選択された方のコメント

・長期保有するというインセンティブに報いることができる仕組みは、現行制度だと優待しかないため。

フランスのように長期保有すると株数が増える制度があれば自社株買いが良い。

・ディップ(2379)の乃木坂クオカードは卒業メンバーも多く、使わずに保管しています。

・クオカードのような汎用性が高い優待は好ましくないと考えるが、自社サービスや商品は広告宣伝費を使わずに自社サービスの情報を投資家が集めるため問題ない。

・株式売買でたとえ損をしたとしても株主優待で食事をした方が精神的に心が痛まない。

【その他】 を選択された方のコメント

・「業績向上などの株価上昇施策」。

キャピタルゲインこそが、株式投資において投資家が最も望むリターンだと考えるからです。

・「株の分割」

かなぁ。株の分割は、一時的にしても、株価が下がり買いやすくなります。企業としては、【配当重視の姿勢 】も【株主優待の充実 】も、費用がかさむので、今後は、減りそう。積極的な自社株買い】も株価が、上がって買いにくくなりそうなのでね。

・「長期経営計画の開示」

。出来るだけ具体的なそれが望ましい。例えば売上計画、収益予想、配当見通し。欲張りかもしれませんが、長期成長と高配当を望みます。

日経CNBCのHPでは、他にもコメントを紹介しております。

詳細ページURL ⇒ https://www.nikkei-cnbc.co.jp/information/2351055

――――――――――――――――――――――――――――――――――――

番組映像は期間限定で無料公開しております。

https://markets.nikkei-cnbc.co.jp/watch/vod/44112

◆無料時間:2023年3月13日(月)~2023年3月31日(金)

――――――――――――――――――――――――――――――――――――

調査対象 :日経CNBC視聴者

有効回答数:148件(30代~80代の現役の投資家)

調査期間 :2023年3月1日~2023年3月6日

調査主体 :株式会社 日経CNBC

本調査結果は特定の商品の勧誘や売買の推奨等を目的としたものではありません。

本調査結果は特定銘柄および株式市場全般の推奨や株価動向の上昇または下落を示唆するものではありません。

本調査結果中のいかなる内容も将来の運用成果または投資収益を示唆あるいは保証するものではありません。

「日経チャンネルマーケッツ」 入会終了について

新サービス「日経CNBC online」(月額税込1,650円)の開始に伴い、「日経チャンネルマーケッツ」(月額税込990円)への入会受付は2023年3月31日付を以て終了となります。

「日経CNBC online」について、詳しくは https://www.nikkei-cnbc.co.jp/202301_lp/

【日経CNBCについて】

日経CNBCは、日本経済新聞社と米国4大ネットワークのひとつNBCの関連会社CNBCが中核になって1999年10月に開局したマーケット・経済専門チャンネルです。ボーダレス化が進む世界経済の迅速かつ正確な経済・マーケット情報を24時間ノンストップで提供しています。日本をはじめとして、米国・ヨーロッパ・アジアの情報を発信し、日本最強のマーケット・経済専門チャンネルとして高い評価を得ています。2012年にはインターネットで放送内容を配信する「NIKKEI Channel <Markets>(日経チャンネルマーケッツ)」も開設しました。2023年4月、「日経CNBC online」をリリース予定です。

https://www.nikkei-cnbc.co.jp/

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像