全国の中小企業における“ゼロゼロ融資”の利用状況に関する調査

利用率2割超で平均約2,000万円。6社に1社が返済困難な見通し

生命保険を通じて日本の中小企業を応援するエヌエヌ生命保険株式会社(代表取締役社長:マリウス・ポペスク、本社:東京都渋谷区、以下「エヌエヌ生命」)は、新型コロナウイルス感染症(COVID-19)の影響による資金需要と、一般的に”ゼロゼロ融資”と呼ばれる『実質無利子・無担保融資制度』での融資利用状況について中小企業経営の実態を把握するため、2月上旬に全国の中小企業経営者※7,231名を対象とする調査をおこないました。

※本調査では、従業員300人未満の規模の「会社経営者(社長、会長、取締役)」、または「従業員のいる自営業者」を中小企業経営者と定義しています。

<調査結果まとめ>

<調査結果詳細>

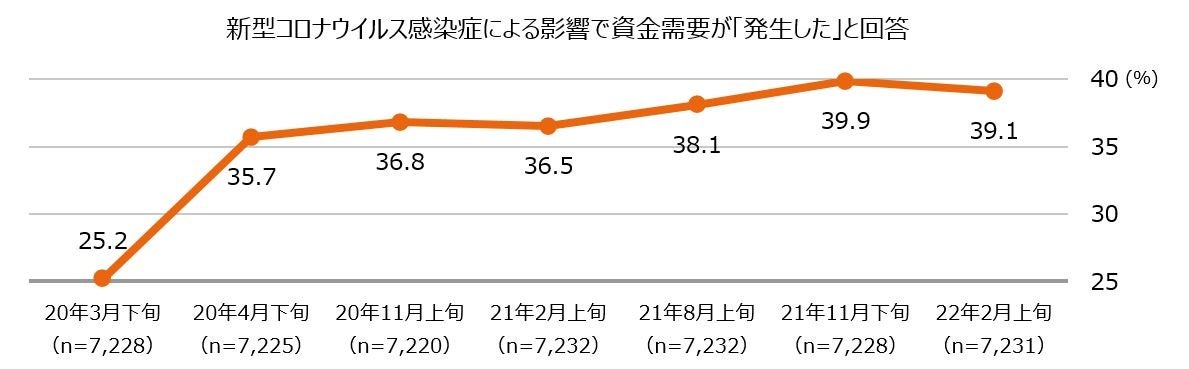

(1)新型コロナウイルス感染症による影響で会社の資金需要が「発生した」のは39.1%で、前回調査(2021年11月上旬に実施)からほぼ横ばい。

中小企業経営者7,231名に、新型コロナウイルス感染症の影響で資金需要は発生したか聞いたところ、資金需要が「発生した」と回答したのは39.1%でした。

過去におこなった同様の調査と比較すると、2020年3月から4月にかけて大幅に増加し、その後は微増傾向が続いていましたが、前回調査(2021年11月下旬)と比較すると今回はほぼ横ばい(-0.8ポイント)となりました。

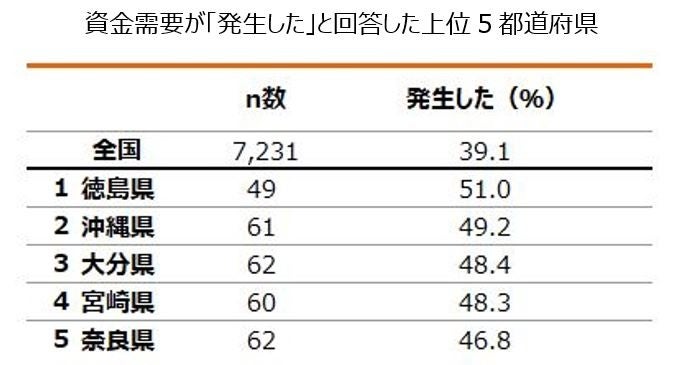

また、資金需要が「発生した」の回答率を都道府県別に見ると、徳島県が最も高く(51.0%)、次いで沖縄県(49.2%)、大分県(48.4%)でした。

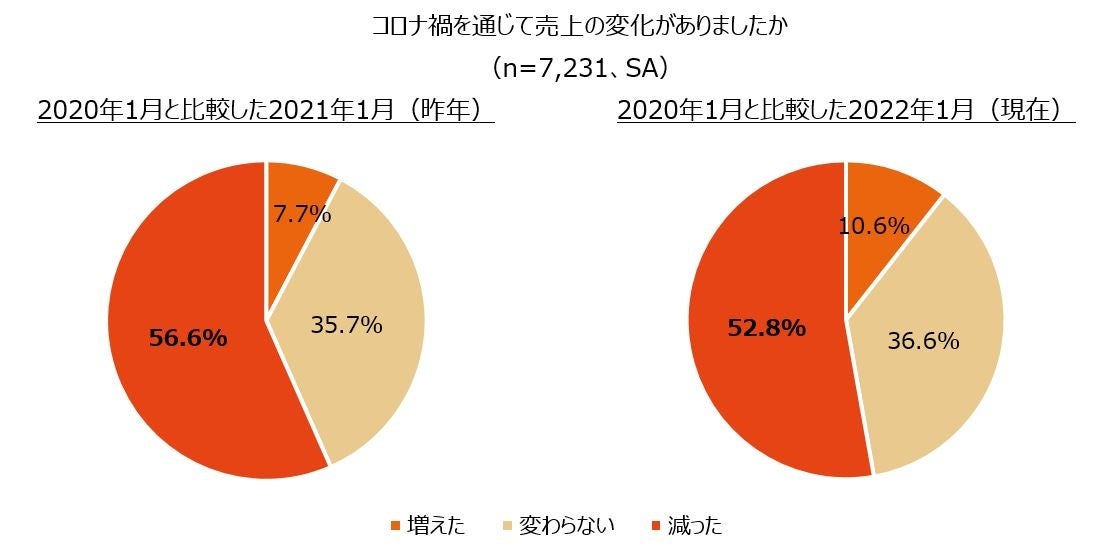

(2)コロナ禍以前の2020年1月と現在を比較して売上が「減った」と回答した中小企業経営者は半数以上(52.8%)で、昨年(56.6%)と比べるとやや減少。また、売上減少の割合はコロナ禍以前の約7割。

中小企業経営者7,231名に、コロナ禍以前の2020年1月と比較した売上の変化について聞いたところ、昨年1月については「減った」が56.6%、と今年1月現在は「減った」が52.8%となり、どちらも「減った」と回答した割合が多い結果となりました。なお、その割合を比較すると、昨年よりも現在のほうがやや少ない(-3.8ポイント)結果となりました。

2020年1月と比較した現在(2022年1月)の売上が「減った」の回答率を都道府県別に見ると、福井県が最も高く(71.2%)、次いで大分県(67.7%)、徳島県(65.3%)でした。

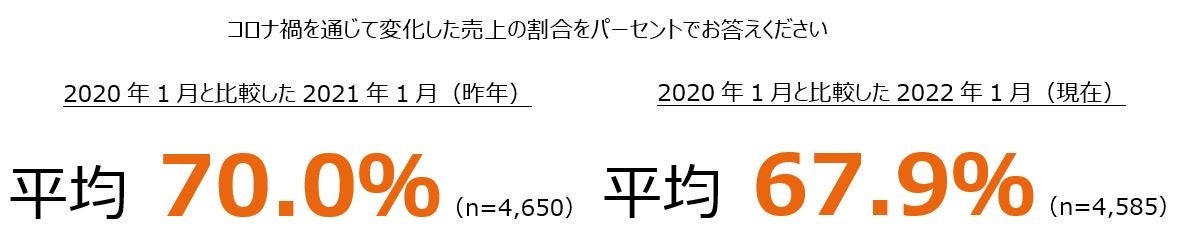

また、売上が「増えた」「減った」と回答した4,650名(昨年)と4,585名(現在)に、売上が変化した割合について聞いたところ、昨年1月(平均70.0%)と今年1月現在(平均67.9%)どちらも、コロナ禍以前の2020年1月の約7割でした。

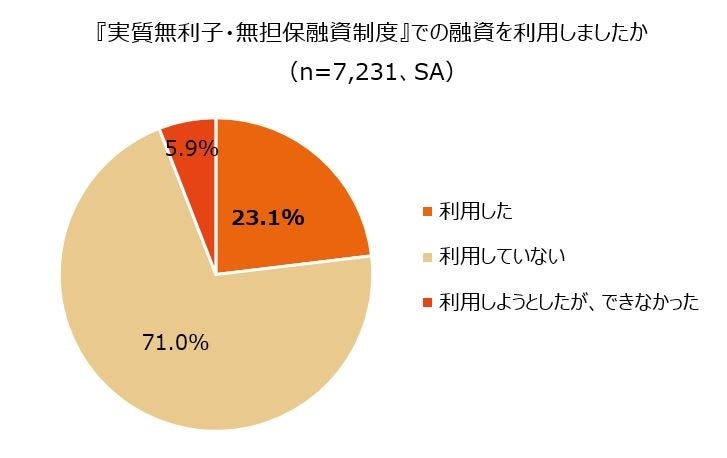

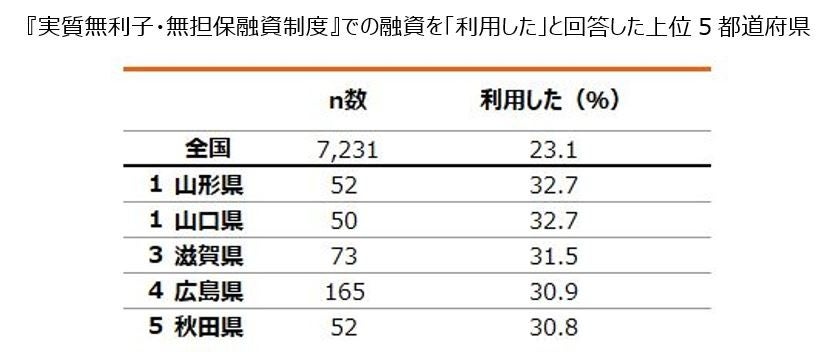

(3)中小企業経営者の2割超(23.1%)が『実質無利子・無担保融資制度』を「利用した」と回答。融資を受けた金融機関は「政府系金融機関」が最も多く半数以上(52.1%)。

中小企業経営者7,231名に、新型コロナウイルス感染症による影響を鑑みて2020年5月より実質的な利子がなく、無担保で設備資金・運転資金の融資を受けられる『実質無利子・無担保融資制度』での融資を利用したか聞いたところ、「利用した」と回答したのは23.1%でした。

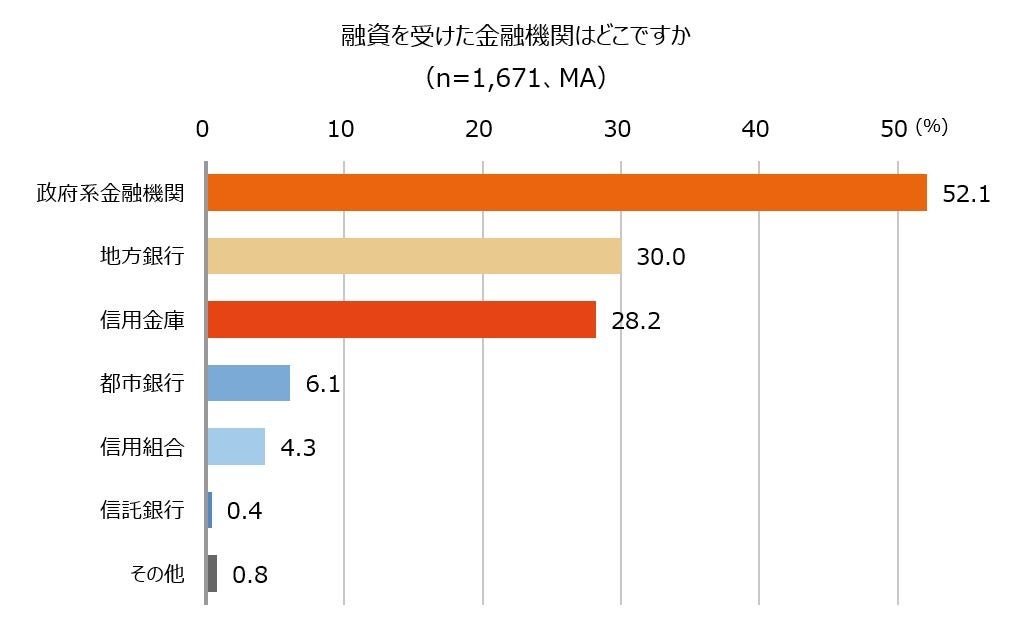

また、「利用した」と回答した1,671名に、融資を受けた金融機関はどこか聞いたところ、半数以上(52.1%)が「政府系金融機関」と回答し最も多い結果となりました。次いで、それぞれ約3割で「地方銀行」(30.0%)、「信用金庫」(28.2%)でした。

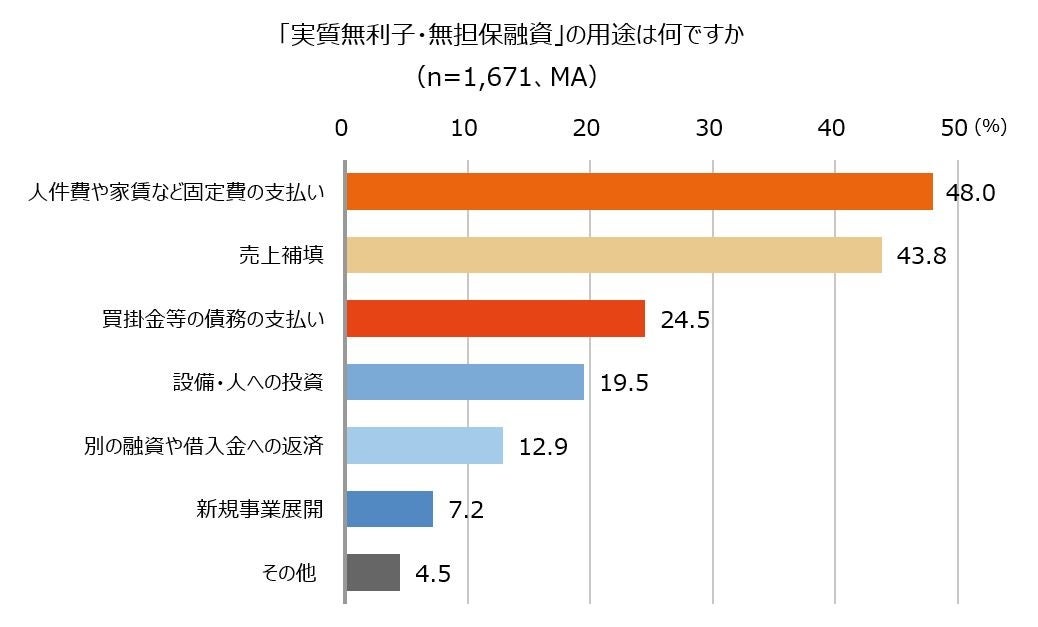

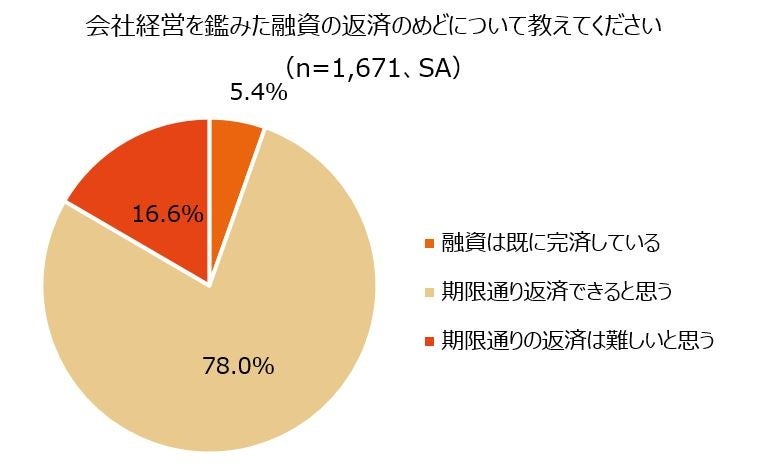

(4)『実質無利子・無担保融資制度』の用途は、「人件費や家賃など固定費の支払い」(48.0%)や「売上補填」(43.8%)。返済のめどについては、約8割(78.0%)が「期限通り返済できると思う」と回答の一方で、16.6%が「期限通りの返済は難しいと思う」と回答。

『実質無利子・無担保融資制度』での融資を「利用した」と回答した1,671名に、融資の用途について聞いたところ、約半数(48.0%)が「人件費や家賃など固定費の支払い」と回答し最も多い結果となりました。2番目に多いのは「売上補填」(43.8%)で、次いで「買掛金等の債務の支払い」(24.5%)、「設備・人への投資」(19.5%)でした。なお「その他(自由回答)」では、万が一の備えなどの回答がみられました。

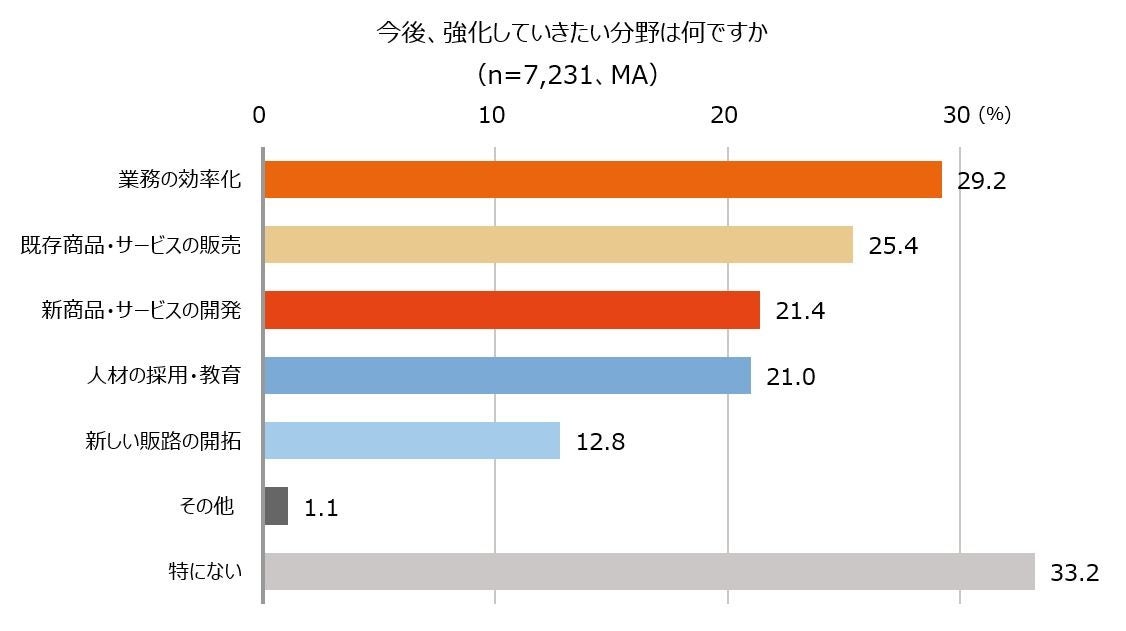

(5)中小企業経営者が今後強化していきたい分野は「業務の効率化」(29.2%)が最も多く、次いで、「既存商品・サービスの販売」(25.4%)。

中小企業経営者7,231名に、今後強化していきたい分野について聞いたところ、「業務の効率化」(29.2%)が最も多い結果となりました。次いで、「既存商品・サービスの販売」(25.4%)、「新商品・サービスの開発」(21.4%)、「人材の採用・教育」(21.0%)でした。

【調査概要】

調査対象:日本全国の中小企業経営者

※従業員300人未満の規模の会社経営者(社長、会長、取締役)または従業員のいる自営業者

サンプル:全国7,231名

調査方法:インターネット調査

実施時期:2022年2月10日~2月15日

※回答結果はパーセント表示を行っており、小数点以下第2位を四捨五入して算出しているため、各回答の合計が100%にならない場合があります。

※上位5都道府県の算出には小数点第3位以下を含めた数値を反映しております。

※本調査では、従業員300人未満の規模の「会社経営者(社長、会長、取締役)」、または「従業員のいる自営業者」を中小企業経営者と定義しています。

<調査結果まとめ>

- 新型コロナウイルス感染症による影響で会社の資金需要が「発生した」のは39.1%で、前回調査(2021年11月上旬に実施)からほぼ横ばい。

- コロナ禍以前の2020年1月と現在を比較して売上が「減った」と回答した中小企業経営者は半数以上(52.8%)で、昨年(56.6%)と比べるとやや減少。また、売上減少の割合はコロナ禍以前の約7割。

- 中小企業経営者の2割超(23.1%)が『実質無利子・無担保融資制度』を「利用した」と回答。融資を受けた金融機関は「政府系金融機関」が最も多く半数以上(52.1%)。

- 『実質無利子・無担保融資制度』の用途は、「人件費や家賃など固定費の支払い」(48.0%)や「売上補填」(43.8%)。返済のめどについては、約8割(78.0%)が「期限通り返済できると思う」と回答の一方で、16.6%が「期限通りの返済は難しいと思う」と回答。

- 中小企業経営者が今後強化していきたい分野は「業務の効率化」(29.2%)が最も多く、次いで、「既存商品・サービスの販売」(25.4%)。

<調査結果詳細>

(1)新型コロナウイルス感染症による影響で会社の資金需要が「発生した」のは39.1%で、前回調査(2021年11月上旬に実施)からほぼ横ばい。

中小企業経営者7,231名に、新型コロナウイルス感染症の影響で資金需要は発生したか聞いたところ、資金需要が「発生した」と回答したのは39.1%でした。

過去におこなった同様の調査と比較すると、2020年3月から4月にかけて大幅に増加し、その後は微増傾向が続いていましたが、前回調査(2021年11月下旬)と比較すると今回はほぼ横ばい(-0.8ポイント)となりました。

また、資金需要が「発生した」の回答率を都道府県別に見ると、徳島県が最も高く(51.0%)、次いで沖縄県(49.2%)、大分県(48.4%)でした。

(2)コロナ禍以前の2020年1月と現在を比較して売上が「減った」と回答した中小企業経営者は半数以上(52.8%)で、昨年(56.6%)と比べるとやや減少。また、売上減少の割合はコロナ禍以前の約7割。

中小企業経営者7,231名に、コロナ禍以前の2020年1月と比較した売上の変化について聞いたところ、昨年1月については「減った」が56.6%、と今年1月現在は「減った」が52.8%となり、どちらも「減った」と回答した割合が多い結果となりました。なお、その割合を比較すると、昨年よりも現在のほうがやや少ない(-3.8ポイント)結果となりました。

2020年1月と比較した現在(2022年1月)の売上が「減った」の回答率を都道府県別に見ると、福井県が最も高く(71.2%)、次いで大分県(67.7%)、徳島県(65.3%)でした。

また、売上が「増えた」「減った」と回答した4,650名(昨年)と4,585名(現在)に、売上が変化した割合について聞いたところ、昨年1月(平均70.0%)と今年1月現在(平均67.9%)どちらも、コロナ禍以前の2020年1月の約7割でした。

(3)中小企業経営者の2割超(23.1%)が『実質無利子・無担保融資制度』を「利用した」と回答。融資を受けた金融機関は「政府系金融機関」が最も多く半数以上(52.1%)。

中小企業経営者7,231名に、新型コロナウイルス感染症による影響を鑑みて2020年5月より実質的な利子がなく、無担保で設備資金・運転資金の融資を受けられる『実質無利子・無担保融資制度』での融資を利用したか聞いたところ、「利用した」と回答したのは23.1%でした。

また、「利用した」と回答した1,671名に、融資を受けた金融機関はどこか聞いたところ、半数以上(52.1%)が「政府系金融機関」と回答し最も多い結果となりました。次いで、それぞれ約3割で「地方銀行」(30.0%)、「信用金庫」(28.2%)でした。

(4)『実質無利子・無担保融資制度』の用途は、「人件費や家賃など固定費の支払い」(48.0%)や「売上補填」(43.8%)。返済のめどについては、約8割(78.0%)が「期限通り返済できると思う」と回答の一方で、16.6%が「期限通りの返済は難しいと思う」と回答。

『実質無利子・無担保融資制度』での融資を「利用した」と回答した1,671名に、融資の用途について聞いたところ、約半数(48.0%)が「人件費や家賃など固定費の支払い」と回答し最も多い結果となりました。2番目に多いのは「売上補填」(43.8%)で、次いで「買掛金等の債務の支払い」(24.5%)、「設備・人への投資」(19.5%)でした。なお「その他(自由回答)」では、万が一の備えなどの回答がみられました。

(5)中小企業経営者が今後強化していきたい分野は「業務の効率化」(29.2%)が最も多く、次いで、「既存商品・サービスの販売」(25.4%)。

中小企業経営者7,231名に、今後強化していきたい分野について聞いたところ、「業務の効率化」(29.2%)が最も多い結果となりました。次いで、「既存商品・サービスの販売」(25.4%)、「新商品・サービスの開発」(21.4%)、「人材の採用・教育」(21.0%)でした。

【調査概要】

調査対象:日本全国の中小企業経営者

※従業員300人未満の規模の会社経営者(社長、会長、取締役)または従業員のいる自営業者

サンプル:全国7,231名

調査方法:インターネット調査

実施時期:2022年2月10日~2月15日

※回答結果はパーセント表示を行っており、小数点以下第2位を四捨五入して算出しているため、各回答の合計が100%にならない場合があります。

※上位5都道府県の算出には小数点第3位以下を含めた数値を反映しております。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像