デロイト調査:日本の銀行顧客のデジタル活用の遅れが明らかに

デジタルチャネルは顧客との関係向上の可能性を秘めているが、より良い顧客体験の創造がカギに

デロイト トーマツ グループ(本社:東京都港区 CEO:永田高士 以下、デロイト トーマツ)は、デロイトグローバルが実施したデジタルバンキングに関する顧客調査について、日本の調査結果を発表します。本調査は2018年5月に17カ国で17,100名に実施、日本の回答者は1,000名でした。

現在の顧客のメインバンクとの関係性は世界的に概ね良く、満足度は63%(「きわめて満足」「非常に満足」の回答者)、支持率は62%(「強く勧めたい」「勧めたい」の回答者)となりました。一方、日本の顧客のメインバンクに対する満足度は41%、支持率は31%となり、いずれもグローバルの調査を下回っています。この結果は調査対象となった17ヵ国中最も低い数字となりました。

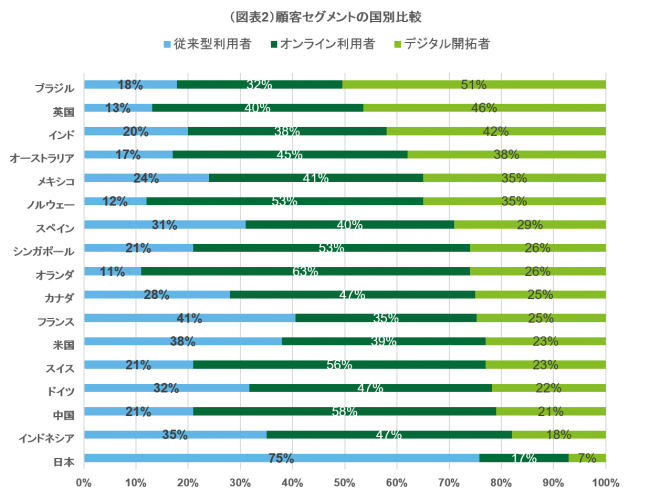

銀行サービスの顧客体験は、支店、ATM等の物理的な接点からデジタルチャネルのオンライン、さらにモバイルへと広がっており、本調査ではデジタル利用の観点で顧客セグメントを次の3つに分類しました。

図表3では、世界的に多くの顧客がすでにデジタルチャネルを頻繁に利用しており、デジタルバンキングを受け入れる姿が示されています。オンラインおよびモバイルバンキングを利用したことのある顧客はそれぞれ82%、71%であり、支店(86%)やATM(86%)と比べて決して少ないわけではありません。利用頻度は支店やATMを上回っており、月に6回以上利用と回答した顧客はオンラインバンキングが35%、モバイルバンキングが33%である一方、銀行支店は5%、ATMであっても15%でした。顧客との接点を増やすことは、ブランド認識の改善に向けた最初のステップであり、こうした状況は、銀行がデジタルにおけるサービスを改善すれば、顧客との関係性を向上できることを意味しています。

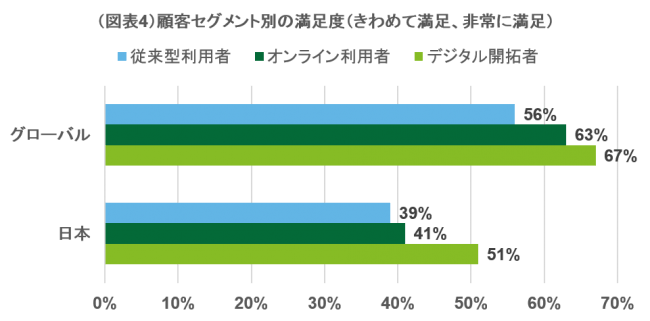

実際、本調査において顧客のメインバンクとの関係性はデジタルの活用と相関性があることも示されました。メインバンクへの顧客の満足度は「従来型利用者」、「オンライン利用者」、「デジタル開拓者」とデジタルチャネルの活用が進むにつれ向上しており、グローバルだけでなく、日本の顧客においても同じ傾向が認められました(図表4)。支持率も同様で、銀行がデジタル化を進めることが顧客にとって良い影響があることが示されています。

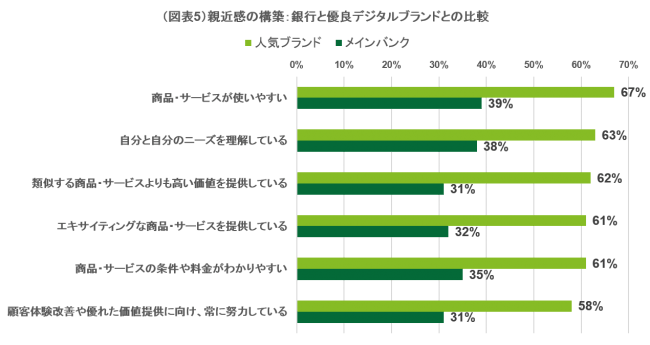

最後の図表は、日本の顧客のメインバンクと優良デジタルサービス企業(Apple、Google、Amazon、Samsung、Microsoftなど)への親近感を比較した結果です。これらの人気ブランドと比べて顧客がメインバンクをどのように評価しているか示されています。ここでは、優良デジタル企業が優れた顧客体験を提供していて、顧客の理解、価値の提供などに関して、メインバンクを上まわっていると顧客自身が感じていることが分かります。グローバル調査でも、その差は縮んではいるものの、やはり全ての項目に渡り優良デジタルサービスがリードする回答となりました。

金融サービスは従来の銀行だけでなくFintechなど異業種による参入が進んでいます。今後デジタルネイティブと言われるミレニアル世代の顧客がますます台頭していくことから、銀行はデジタル化を進めながら、顧客により優良な体験を提供していくことが求められています。

*図表は四捨五入により合計が100%にならない場合があります。

*グローバルの調査結果(和訳)は下記URLからご覧ください。

https://www2.deloitte.com/content/dam/Deloitte/jp/Documents/financial-services/bk/jp-bk-global-banking-survey.pdf

銀行サービスの顧客体験は、支店、ATM等の物理的な接点からデジタルチャネルのオンライン、さらにモバイルへと広がっており、本調査ではデジタル利用の観点で顧客セグメントを次の3つに分類しました。

- 従来型利用者:デジタルチャネルの利用頻度は低く、支店やATMで大半のサービスを利用。

- オンライン利用者:デジタルチャネルを利用するが、モバイルアプリよりもオンラインを選好。

- デジタル開拓者:デジタルチャネルの利用頻度が高く、モバイルアプリの使用を好む傾向が高い

図表3では、世界的に多くの顧客がすでにデジタルチャネルを頻繁に利用しており、デジタルバンキングを受け入れる姿が示されています。オンラインおよびモバイルバンキングを利用したことのある顧客はそれぞれ82%、71%であり、支店(86%)やATM(86%)と比べて決して少ないわけではありません。利用頻度は支店やATMを上回っており、月に6回以上利用と回答した顧客はオンラインバンキングが35%、モバイルバンキングが33%である一方、銀行支店は5%、ATMであっても15%でした。顧客との接点を増やすことは、ブランド認識の改善に向けた最初のステップであり、こうした状況は、銀行がデジタルにおけるサービスを改善すれば、顧客との関係性を向上できることを意味しています。

実際、本調査において顧客のメインバンクとの関係性はデジタルの活用と相関性があることも示されました。メインバンクへの顧客の満足度は「従来型利用者」、「オンライン利用者」、「デジタル開拓者」とデジタルチャネルの活用が進むにつれ向上しており、グローバルだけでなく、日本の顧客においても同じ傾向が認められました(図表4)。支持率も同様で、銀行がデジタル化を進めることが顧客にとって良い影響があることが示されています。

最後の図表は、日本の顧客のメインバンクと優良デジタルサービス企業(Apple、Google、Amazon、Samsung、Microsoftなど)への親近感を比較した結果です。これらの人気ブランドと比べて顧客がメインバンクをどのように評価しているか示されています。ここでは、優良デジタル企業が優れた顧客体験を提供していて、顧客の理解、価値の提供などに関して、メインバンクを上まわっていると顧客自身が感じていることが分かります。グローバル調査でも、その差は縮んではいるものの、やはり全ての項目に渡り優良デジタルサービスがリードする回答となりました。

金融サービスは従来の銀行だけでなくFintechなど異業種による参入が進んでいます。今後デジタルネイティブと言われるミレニアル世代の顧客がますます台頭していくことから、銀行はデジタル化を進めながら、顧客により優良な体験を提供していくことが求められています。

- 世代: 18-21 歳6%、22-36歳46 %、37-52歳 25%、53-71歳 21%、71歳以上 2%

- 世帯年収:300万円未満 16%、500万円未満~300万円 27%、1千万円未満~500万円 41%,1千万円以上 16%

- 性別:男性50%、女性50%

*図表は四捨五入により合計が100%にならない場合があります。

*グローバルの調査結果(和訳)は下記URLからご覧ください。

https://www2.deloitte.com/content/dam/Deloitte/jp/Documents/financial-services/bk/jp-bk-global-banking-survey.pdf

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像

- 種類

- 調査レポート

- ビジネスカテゴリ

- 銀行・信用金庫・信用組合経営・コンサルティング

- ダウンロード