航空業界として世界初のトランジションボンドを発行

~豊かな地球の次世代への継承を目指します~

2022年2月2日

トランジションボンドとは、パリ協定に整合的な長期目標の実現を戦略とする企業が、脱炭素社会への移行(トランジション)に資する取り組みを資金使途として発行する社債であり、「SDGs債」の一形態です。本社債は、JALにとって初めての「SDGs債」の発行であるばかりでなく、航空業界として世界初のトランジションボンドの発行となります。また、本社債は経済産業省の「令和3年度クライメート・トランジション・ファイナンスモデル事業」(*1)に係るモデル事例に本邦航空業界で初めて選定されていることに加え、適合性評価に関するセカンド・パーティ・オピニオンは世界的な第三者評価機関であるSustainalyticsから取得しております。

本社債の発行によって調達した資金を活用し、航空運送事業におけるトランジションの推進と最終的な脱炭素化に向けた取り組みをさらに強力に推進してまいります。

(*1) 経済産業省がトランジション・ファイナンスを普及させるために、モデル事例の情報発信・評価費用の負担軽減を行う事業。経済産業省、環境省、金融庁が共同して策定した「クライメート・トランジション・ファイナンスに関する基本指針」に適合しモデル性を有する事例が選定される。

URL: https://www.meti.go.jp/shingikai/energy_environment/climate_transition/005.html

1.本社債発行にいたる背景

本中期経営計画では、大きく時代が動き価値観が変わるなかで、「安全・安心」と「サステナビリティ」を未来への成長エンジンとして、2030年に向けたJALグループのあるべき姿である「JAL Vision 2030」の実現に向けて、「事業戦略」「財務戦略」に加え、「ESG戦略」を経営戦略の3本柱の一つとして設定しました。

社会全体で持続可能性を追求し、真の豊かさ、幸福を実現しようという機運が高まっているなか、JALグループは事業活動において持続可能な社会の実現を目指すべくESG経営を強力に推進し、2030年のSDGs達成を目指して取り組んでおります。特に、航空機による移動は他の移動手段に比べて単位当たりCO2排出量が格段に多いことから、航空機からのCO2排出量の削減は社会からの強い要請であり、航空業界における最重要課題の一つです。JALグループでは、CO2排出量の少ない省燃費性能の高い最新鋭の航空機への更新や、代替航空燃料(SAF)の搭載量拡大などにより、2050年の総排出量実質ゼロの目標達成を目指しております。これは世界のエアラインのなかで最も野心的な目標の一つです。

2.本社債発行の目的

JALは、初めての「SDGs債」発行を通じて、航空運送事業運営において最大のCO2排出源である航空機からの排出量削減に正面から向き合う姿勢を明確に示したいと考えております。

航空機からのCO2排出量削減には、航空機の省燃費化と、SAFの供給量確保および経済性の改善が大きな役割を果たします。SAFについては、脱炭素社会の実現を目指すステークホルダーの皆さまと共にCO2排出量実質ゼロを目指してまいります。一方、航空機については、現在の技術では、電気や水素など、化石燃料を代替できる航空機は開発途上です。そのため、将来の新技術の活用までの移行期間として、現有技術において最善の手段である最新鋭の省燃費航空機への更新を進めることが、航空会社が最も優先すべきトランジションに向けた取り組みです。以上の理由から、今回「SDGs債」の起債に際して、当社は「省燃費機材への更新」を資金使途とするトランジションボンドの発行を選択しました。

今回の起債に際し、JALでは、資金調達面でもESG戦略に関する取り組みを推進していくため、「トランジションボンド・フレームワーク」(以下、「本フレームワーク」)(*2)を策定しました。

本フレームワークは、国際資本市場協会(ICMA)の定める「クライメート・トランジション・ファイナンス・ハンドブック(Climate Transition Finance Handbook)2020」および「グリーンボンド原則(Green Bond Principles)2021」、金融庁・経済産業省・環境省の定める「クライメート・トランジション・ファイナンスに関する基本指針 2021年5月版」、環境省の定める「グリーンボンドガイドライン2020年版」に則り策定しており、また、第三者評価機関としてグローバルな評価が高いSustainalyticsより、適合性評価に関するセカンド・パーティ・オピニオンを取得しています(*3)。

(*2) 関連する社債などが、ICMAなど参照する各原則の核となる要素にどのように適合しているかについて発行体が説明する文書。発行体の包括的なサステナビリティ戦略の文脈に沿って関連する情報を要約することが推奨される。

URL:https://www.jal.com/ja/sustainability/

(*3) Sustainalyticsセカンド・パーティ・オピニオンの開示先URL:

https://mstar-sustops-cdn-mainwebsite-s3.s3.amazonaws.com/docs/default-source/spos/japan-airlines-co.-ltd.-transition-bond-framework-second-party-opinion-(2022)-japanese3d1d96cc-b48c-419a-bc95-7a7bcd270e7c.pdf?sfvrsn=c124cf42_1

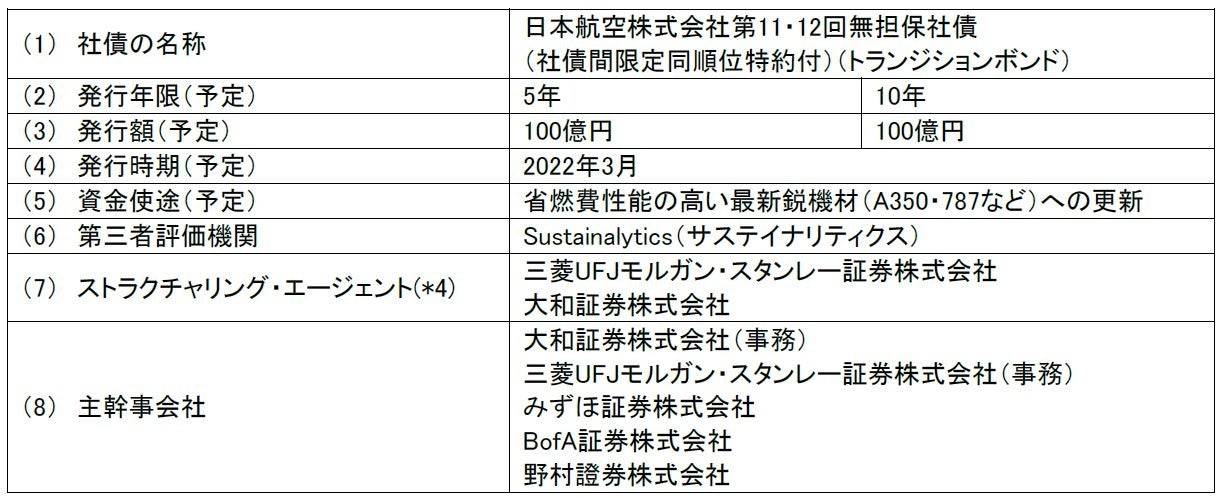

3.本社債の概要

4.本社債で調達した資金の使途

省燃費性能の高い最新鋭機材への更新により、2050年のネット・ゼロエミッションに向け、中間地点である2025年度、2030年度のCO2削減目標の達成に向けた取組みを加速してまいります。

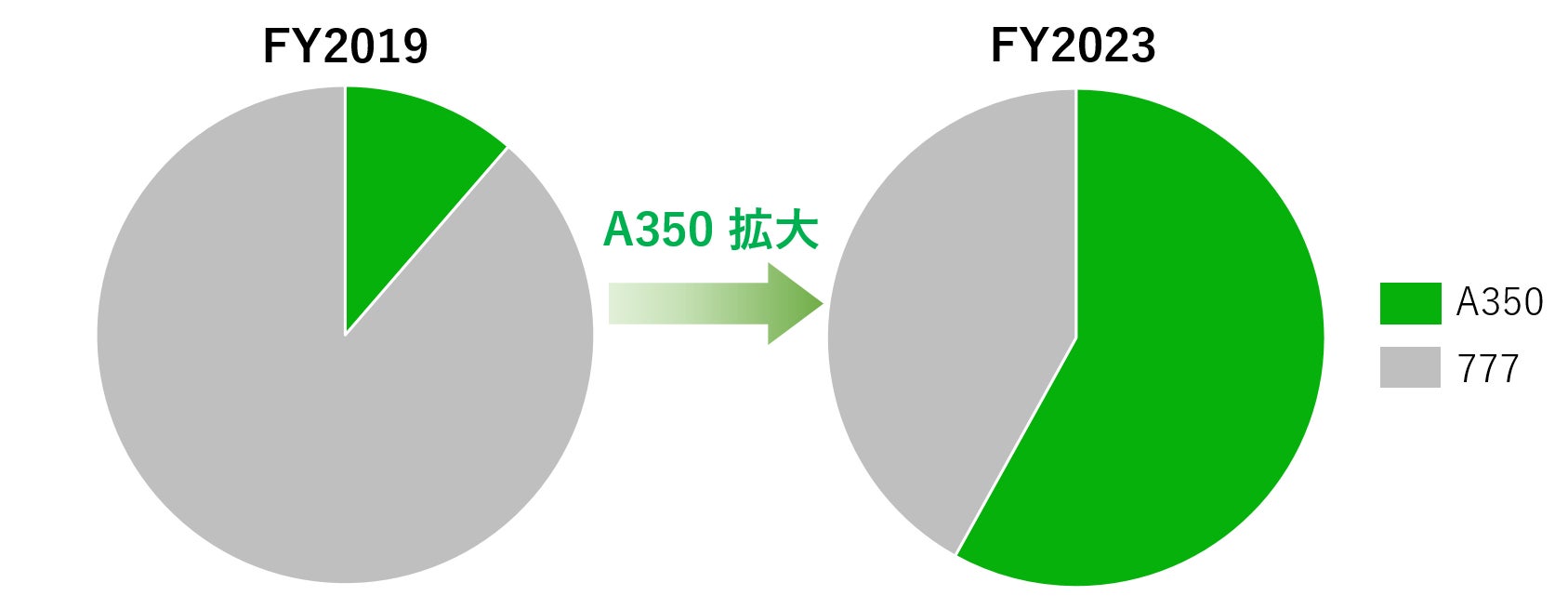

■(参考)フラッグシップの更新イメージ

以上

トランジションボンドとは、パリ協定に整合的な長期目標の実現を戦略とする企業が、脱炭素社会への移行(トランジション)に資する取り組みを資金使途として発行する社債であり、「SDGs債」の一形態です。本社債は、JALにとって初めての「SDGs債」の発行であるばかりでなく、航空業界として世界初のトランジションボンドの発行となります。また、本社債は経済産業省の「令和3年度クライメート・トランジション・ファイナンスモデル事業」(*1)に係るモデル事例に本邦航空業界で初めて選定されていることに加え、適合性評価に関するセカンド・パーティ・オピニオンは世界的な第三者評価機関であるSustainalyticsから取得しております。

本社債の発行によって調達した資金を活用し、航空運送事業におけるトランジションの推進と最終的な脱炭素化に向けた取り組みをさらに強力に推進してまいります。

(*1) 経済産業省がトランジション・ファイナンスを普及させるために、モデル事例の情報発信・評価費用の負担軽減を行う事業。経済産業省、環境省、金融庁が共同して策定した「クライメート・トランジション・ファイナンスに関する基本指針」に適合しモデル性を有する事例が選定される。

URL: https://www.meti.go.jp/shingikai/energy_environment/climate_transition/005.html

1.本社債発行にいたる背景

本中期経営計画では、大きく時代が動き価値観が変わるなかで、「安全・安心」と「サステナビリティ」を未来への成長エンジンとして、2030年に向けたJALグループのあるべき姿である「JAL Vision 2030」の実現に向けて、「事業戦略」「財務戦略」に加え、「ESG戦略」を経営戦略の3本柱の一つとして設定しました。

社会全体で持続可能性を追求し、真の豊かさ、幸福を実現しようという機運が高まっているなか、JALグループは事業活動において持続可能な社会の実現を目指すべくESG経営を強力に推進し、2030年のSDGs達成を目指して取り組んでおります。特に、航空機による移動は他の移動手段に比べて単位当たりCO2排出量が格段に多いことから、航空機からのCO2排出量の削減は社会からの強い要請であり、航空業界における最重要課題の一つです。JALグループでは、CO2排出量の少ない省燃費性能の高い最新鋭の航空機への更新や、代替航空燃料(SAF)の搭載量拡大などにより、2050年の総排出量実質ゼロの目標達成を目指しております。これは世界のエアラインのなかで最も野心的な目標の一つです。

2.本社債発行の目的

JALは、初めての「SDGs債」発行を通じて、航空運送事業運営において最大のCO2排出源である航空機からの排出量削減に正面から向き合う姿勢を明確に示したいと考えております。

航空機からのCO2排出量削減には、航空機の省燃費化と、SAFの供給量確保および経済性の改善が大きな役割を果たします。SAFについては、脱炭素社会の実現を目指すステークホルダーの皆さまと共にCO2排出量実質ゼロを目指してまいります。一方、航空機については、現在の技術では、電気や水素など、化石燃料を代替できる航空機は開発途上です。そのため、将来の新技術の活用までの移行期間として、現有技術において最善の手段である最新鋭の省燃費航空機への更新を進めることが、航空会社が最も優先すべきトランジションに向けた取り組みです。以上の理由から、今回「SDGs債」の起債に際して、当社は「省燃費機材への更新」を資金使途とするトランジションボンドの発行を選択しました。

今回の起債に際し、JALでは、資金調達面でもESG戦略に関する取り組みを推進していくため、「トランジションボンド・フレームワーク」(以下、「本フレームワーク」)(*2)を策定しました。

本フレームワークは、国際資本市場協会(ICMA)の定める「クライメート・トランジション・ファイナンス・ハンドブック(Climate Transition Finance Handbook)2020」および「グリーンボンド原則(Green Bond Principles)2021」、金融庁・経済産業省・環境省の定める「クライメート・トランジション・ファイナンスに関する基本指針 2021年5月版」、環境省の定める「グリーンボンドガイドライン2020年版」に則り策定しており、また、第三者評価機関としてグローバルな評価が高いSustainalyticsより、適合性評価に関するセカンド・パーティ・オピニオンを取得しています(*3)。

(*2) 関連する社債などが、ICMAなど参照する各原則の核となる要素にどのように適合しているかについて発行体が説明する文書。発行体の包括的なサステナビリティ戦略の文脈に沿って関連する情報を要約することが推奨される。

URL:https://www.jal.com/ja/sustainability/

(*3) Sustainalyticsセカンド・パーティ・オピニオンの開示先URL:

https://mstar-sustops-cdn-mainwebsite-s3.s3.amazonaws.com/docs/default-source/spos/japan-airlines-co.-ltd.-transition-bond-framework-second-party-opinion-(2022)-japanese3d1d96cc-b48c-419a-bc95-7a7bcd270e7c.pdf?sfvrsn=c124cf42_1

3.本社債の概要

4.本社債で調達した資金の使途

省燃費性能の高い最新鋭機材への更新により、2050年のネット・ゼロエミッションに向け、中間地点である2025年度、2030年度のCO2削減目標の達成に向けた取組みを加速してまいります。

■(参考)フラッグシップの更新イメージ

以上

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザーログイン既に登録済みの方はこちら

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像