企業の借入金利、半数超が前年度から「上昇」 上昇幅最多は「+0.1%未満」 平均借入金利3年ぶり1%台

企業の「借入金利」動向調査(2023年度決算、24年5月速報値)

<調査結果(要旨)>

企業の借入金利、2023年度は半数超が「上昇」 借入金利の平均、3年ぶり1%台

金利上昇の割合、最も高いのは「卸売業」、「不動産業」「製造業」は低位にとどまる

金利上昇の企業、取引金融機関で大きな差異はみられず

「金利のある世界」に対する中小企業の評価は二分 「経営体力」試される局面に

[注1] 帝国データバンクは、保有する企業データベースのうち2023年度(2023年4月-24年3月)に決算を迎えた企業財務データ(98万社・790万期収録)を対象に、企業の借入金利引き上げに対する影響度について調査・分析を行った。なお、23年度の数値は24年5月末時点で判明した22-23年度決算のうち、「無借金」を除く約8万社の企業財務データに基づく速報値

[注2] 対象は、非営利・特殊法人等を除く国内法人(全国・全業種)

[注3] 「平均値」は、各項目ともに上下各5%、計10%のトリム平均値を使用した

分析にあたっての条件は、下記の通りと定義した

【分析企業】長短借入金を含む「有利子負債」と、それに伴う「支払利息」が発生している企業

【用語定義】借入金利:有利子負債(銀行等、保険、ノンバンク、個人借入等を含む借入金、社債、CP等の総額)に対する利息の割合

企業の借入金利、2023年度は半数超が「上昇」 借入金利の平均、3年ぶり1%台

日本銀行は3月19日の金融政策決定会合において、マイナス金利政策の解除を正式に決定した。政策金利の引き上げは約17年ぶりとなる。日銀が国債保有額を縮小する「量的引き締め」の方針を示すなど金融政策の正常化を進める中で、2022年度末時点で平均1%を下回った企業の借入金利も、市場金利に連動して緩やかに上昇していくことが見込まれる。

帝国データバンクでは、2023年度(2023年4月-24年3月期)の決算が判明した企業で、長短借入金を含む有利子負債を有する約8万社を対象に、借入金利の状況について分析を行った。企業の決算情報は、24年5月末時点の判明分に基づく。

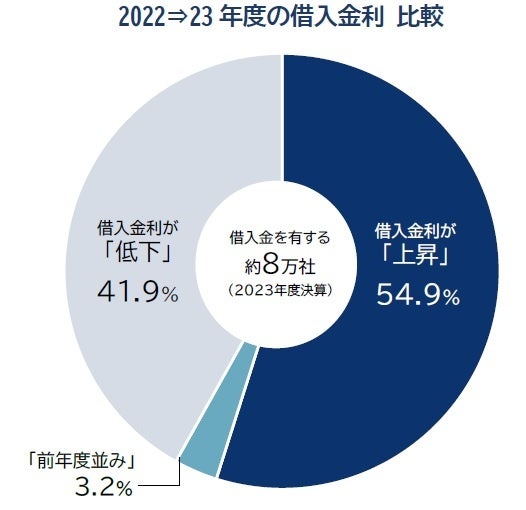

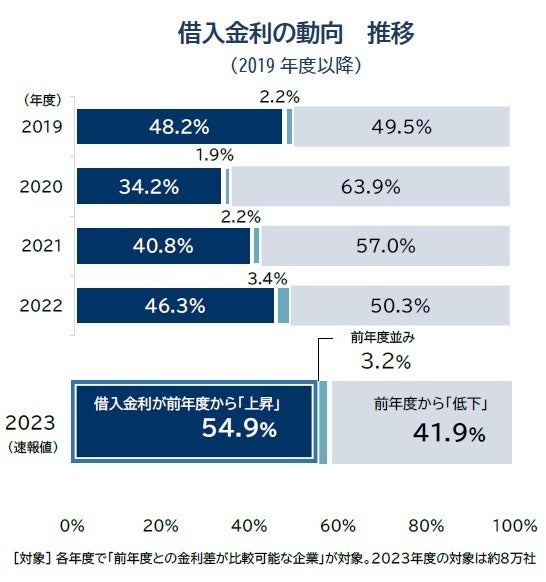

この結果、2023年度決算における借入金利が前年度に比べて「上昇」した企業の割合は54.9%(約4.3万社)に上り、「低下」(41.9%)を上回った。コロナ禍で実質無利子・無担保(ゼロゼロ)融資の導入が急速に進んだ20年度には借入金利が「低下」となった企業が63.9%を占め、過去5年間で「低下」の割合が最も高かった。その後、23年度は過去5年間で初めて唯一「上昇」が「低下」を上回り、「上昇」の割合が50%を超えて最も高くなった。借入金利はポストコロナに向けて上昇局面に突入したとみられる。

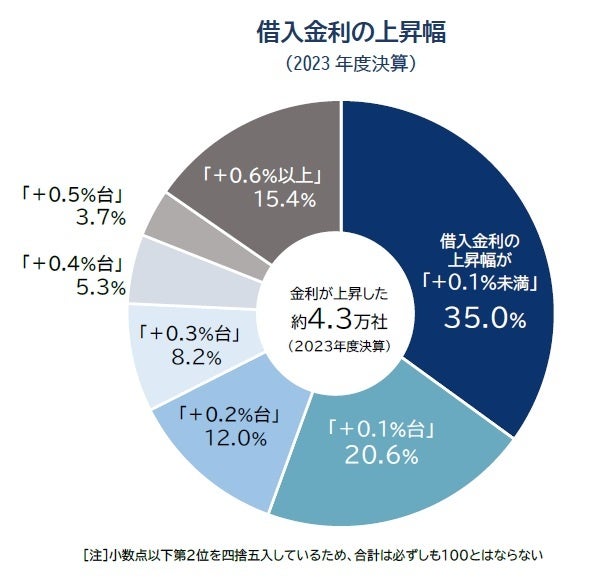

金利が上昇した約4.3万社の金利上昇幅を見ると、最も多かったのは「+0.1%未満」の約1.5万社・35.0%で、多くが前年度から微増にとどまった。以下、「+0.1%台」(20.6%)、「+0.2%台」(12.0%)と続いた。一方、金利上昇が「+0.6%以上」となった企業も15.4%を占めた。「上昇」した企業における上昇幅の平均は+0.23%だった。

また、2023年度の企業の平均借入金利は1.02%(速報値)となり、前年度から0.04ポイント上昇したほか、20年度以来3年ぶりに1%を超えた。企業の借入金利は2007年度(2.33%)をピークに21年度まで14年連続で低下したものの、ゼロゼロ融資の元本返済開始に伴う無利子の借入金減少などを背景に、22年度以降は上昇傾向に転じている。

業種別:金利上昇の割合、最も高いのは「卸売業」、「不動産業」「製造業」は低位にとどまる

業種別にみると、全業種で借入金利が「上昇」した企業の割合が5割を超えた。このうち、最も高いのは「卸売業」で56.4%に上り、なかでも「貴金属製品卸売業」(63.0%)や「家具・建具・什器卸売業」(58.8%)が高かった。次いで「サービス業」(55.9%)で高く、パチンコホールなどの「娯楽業」(59.9%)やIT産業を含む「広告・調査・情報サービス業」(59.1%)が続いた。

他方、全産業のうち金利が「上昇」した企業の割合が最も低いのは「不動産業」(53.3%)だった。土地仕入れ等で借入負担が大きい事業特性も背景に、金利上昇に対してネガティブな反応が大きいことも要因となった可能性がある。設備投資などで借入金額が比較的大きいことも背景に、「製造業」(53.8%)が2番目に低い水準となった。

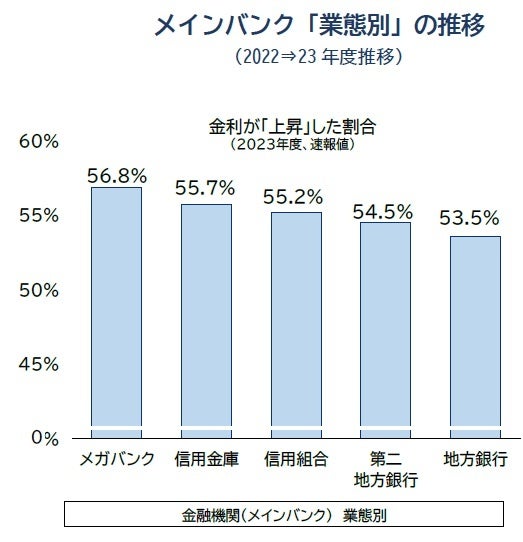

金融機関別:金利上昇の企業、取引金融機関で大きな差異はみられず

企業の借入金利について、取引するメインバンク[1]の業態別に分析を行った。2023年度における借入金利の動向を金融機関別にみると、前年度から借入金利が「上昇」した企業の割合が最も高かったのは、「メガバンク」をメインバンクとする企業で、56.8%を占めた。以下、「信用金庫」(55.7%)、「信用組合」(55.2%)、「第二地方銀行」(54.5%)と続き、最も低かった「地方銀行」では53.5%だった。各金融機関の業態における、市場金利に連動させる残高の割合と短期プライムレートに連動させる残高割合の差異が、金利動向に影響を与えた可能性がある。ただ、いずれの金融機関でも2023年度に金利が「上昇」した企業が半数超を占めた。

日銀のマイナス金利解除を受け、金融機関では企業の借り換え局面などで利上げの提案を進める動きが活発化している。2024年度以降も、メガバンク・地域金融機関を問わず取引金融機関からの借入金利は上昇傾向が続くとみられる。

[1] 帝国データバンクが保有する企業データベース「COSMOS2」(約 147 万社収録、特殊法人・個人事業主含む)のうち、本調査における分析対象8万社の企業が「メインバンク」と認識する金融機関を分析した。複数のメインバンクがあるケースでは、各企業が最上位として認識している金融機関をメインバンクと定義した

「金利のある世界」に対する中小企業の評価は二分 「経営体力」試される局面に

帝国データバンクの調査ⅱでは、金利の上昇が自社の事業にとって「マイナスの影響の方が大きい」と答えた企業の割合が約4割を占め、新規の借り入れや設備投資意欲などへの影響を懸念する声があがった。一方で、「影響はない」とした企業も1割超に上り、預金金利の上昇による好影響や、企業活動の正常化などプラス面を評価する声も多かった。金利の引き上げに対する中小企業の評価は、業種や企業規模、財務内容によって二分された状態となっている。

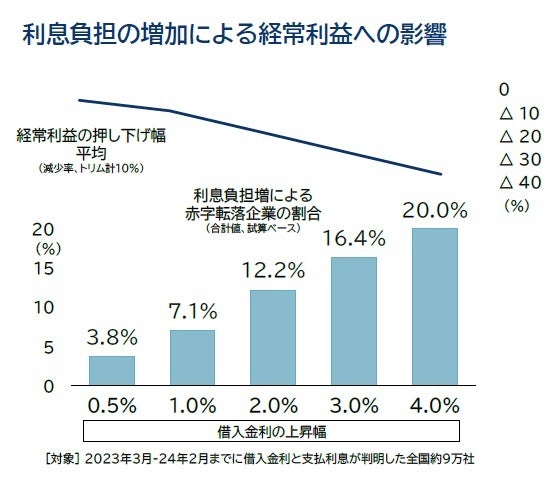

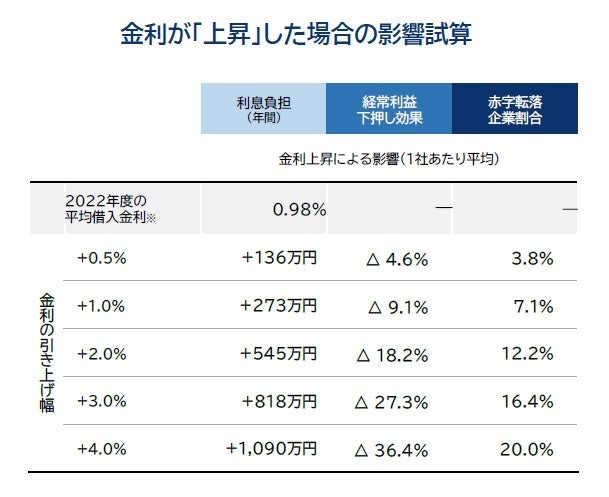

ただ、実際の企業経営の現場では今後の金利上昇に伴い超低金利の環境下で圧縮できた借入金の「利払い費用」が膨らむことが見込まれ、将来的に企業の収益力が低下する可能性がある。帝国データバンクの試算ⅲでは、企業の借入金利が0.5%上昇した場合、利息負担が1社あたり136万円増加し、全体の3.8%が経常赤字に転落する可能性が判明した。足元では、日本銀行によるマイナス金利政策の解除を受け、メガバンクに加えて地方銀行など地域金融機関でも普通預金の金利引き上げが進むなど「金利のある世界」が広がりつつある。2022年度末時点で1%を下回った企業の平均借入金利も、速報値ながら23年度は3年ぶりに1%台へ上昇した。日銀による金融政策の正常化の流れに伴い、借入金利も市場金利に連動する形で緩やかな上昇傾向が見込まれ、2024年度は利上げ局面に対応できるか否か、中小企業の「経営体力」が試される1年となる。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像

- 種類

- 調査レポート

- ビジネスカテゴリ

- シンクタンク銀行・信用金庫・信用組合

- キーワード

- 金利

- ダウンロード