変動金利ユーザーの約4割が早くも負担増を実感!|「住宅ローン金利上昇と返済負担」に関する意識調査

「1万円返済アップで生活費を削る」が7割に迫る、競売回避策「任意売却」の認知度は10%に届かず

首都圏を中心に任意売却サービスを提供するインプルーブメント株式会社(本社: 東京都港区、代表取締役: 安達 真也)は、20代以上で変動金利の住宅ローンを返済中の方/251名を対象に、「2025年の住宅ローン金利上昇と返済負担」に関する意識調査を実施しました。

調査の背景・目的

日銀による金融緩和政策の転換や物価上昇を背景に、日本でも住宅ローン金利の上昇が進む見通しが強まっています。特に変動金利で借り入れを行っている世帯は、年内に返済額の初めての増加を実感するケースが増えるとみられ、家計への影響が懸念されています。

そこで当社では、今回の金利上昇局面における家計への影響をより具体的に捉え、変動金利ユーザーを中心に、どのような不安や対策意向が広がっているのかを明らかにするため、20代以上で変動金利の住宅ローンを返済中の方を対象とした意識調査を実施しました。

調査結果サマリー

-

【38.2%】変動金利ユーザーの約4割が「既に返済負担の増加を実感」

-

【68.1%】「返済額が1万円増えると生活費を切り詰める」方が7割近くに

-

【17.5%】変動金利「5年ルール」「125%ルール」の理解は2割弱にとどまる

-

【51.0%】早めに行動したい層は半数超、残り約半数は“様子見”で対策を先延ばし

-

【9.6%】競売回避策の「任意売却」をよく知る方は1割弱、”言葉すら知らない”が4割以上

調査結果詳細

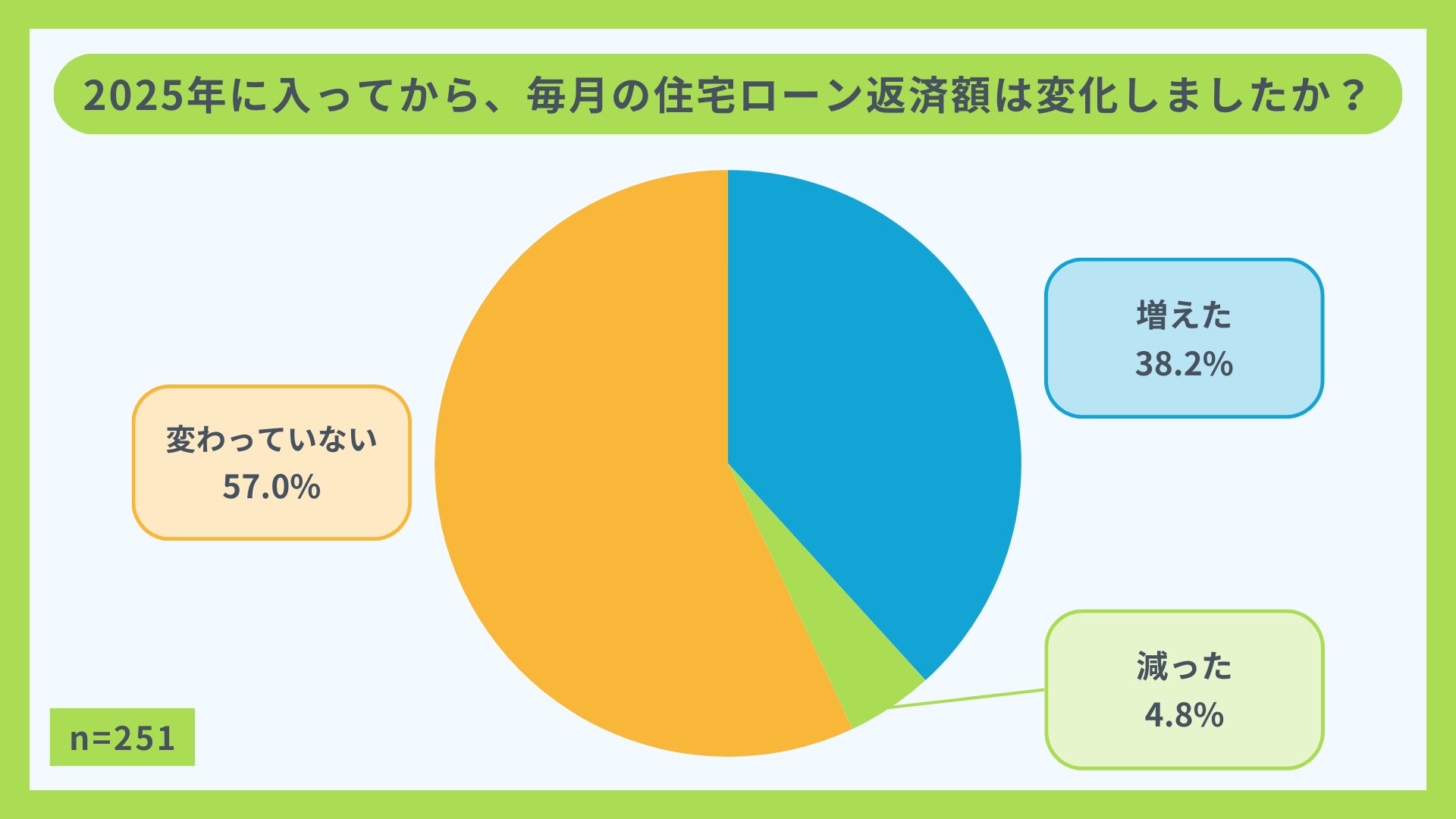

1. 変動金利ユーザーの約4割が「既に返済負担の増加を実感」

-

増えた(返済額が上がった): 38.2%

-

減った(借り換え・繰上返済等で下がった): 4.8%

-

変わっていない: 57.0%

全体として、4割弱が「2025年に入ってから、すでに返済増を実感」と回答しました。2024年7月の追加利上げに伴う金融機関の短期プライムレート引き上げが、半年ほどのタイムラグを経て既存借入者にも波及している状況が読み取れます。

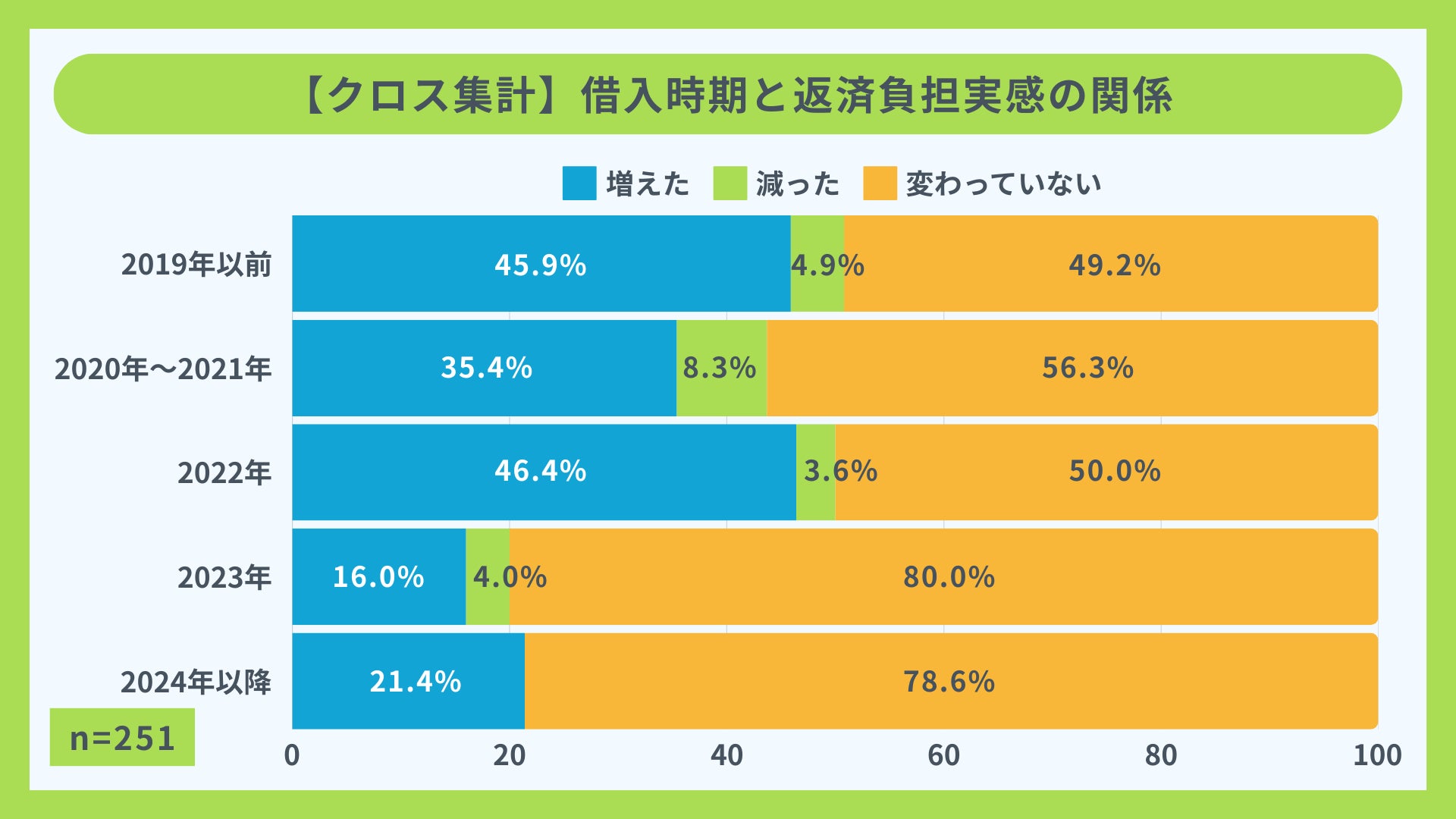

さらに、住宅ローンの借入時期とのクロス集計を行った結果は以下のとおりです。

-

2019年以前: 45.9%が「増えた」

-

2020年~2021年: 35.4%が「増えた」

-

2022年: 46.4%が「増えた」

特に、2022年に借りた層でも半数近くがすでに返済アップを実感しているのが特徴的です。2025年が初めての“5年目”を迎える2020~2021年の借入層は、現時点での増加率はやや低め(約35%)ですが、年内に返済額アップを体感するケースが増える可能性が高いと言えそうです。

また、2019年以前に借りた層でもおよそ半数近くがすでに増加しており、一概に「長く返済しているから安心」というわけではない点が浮き彫りになりました。

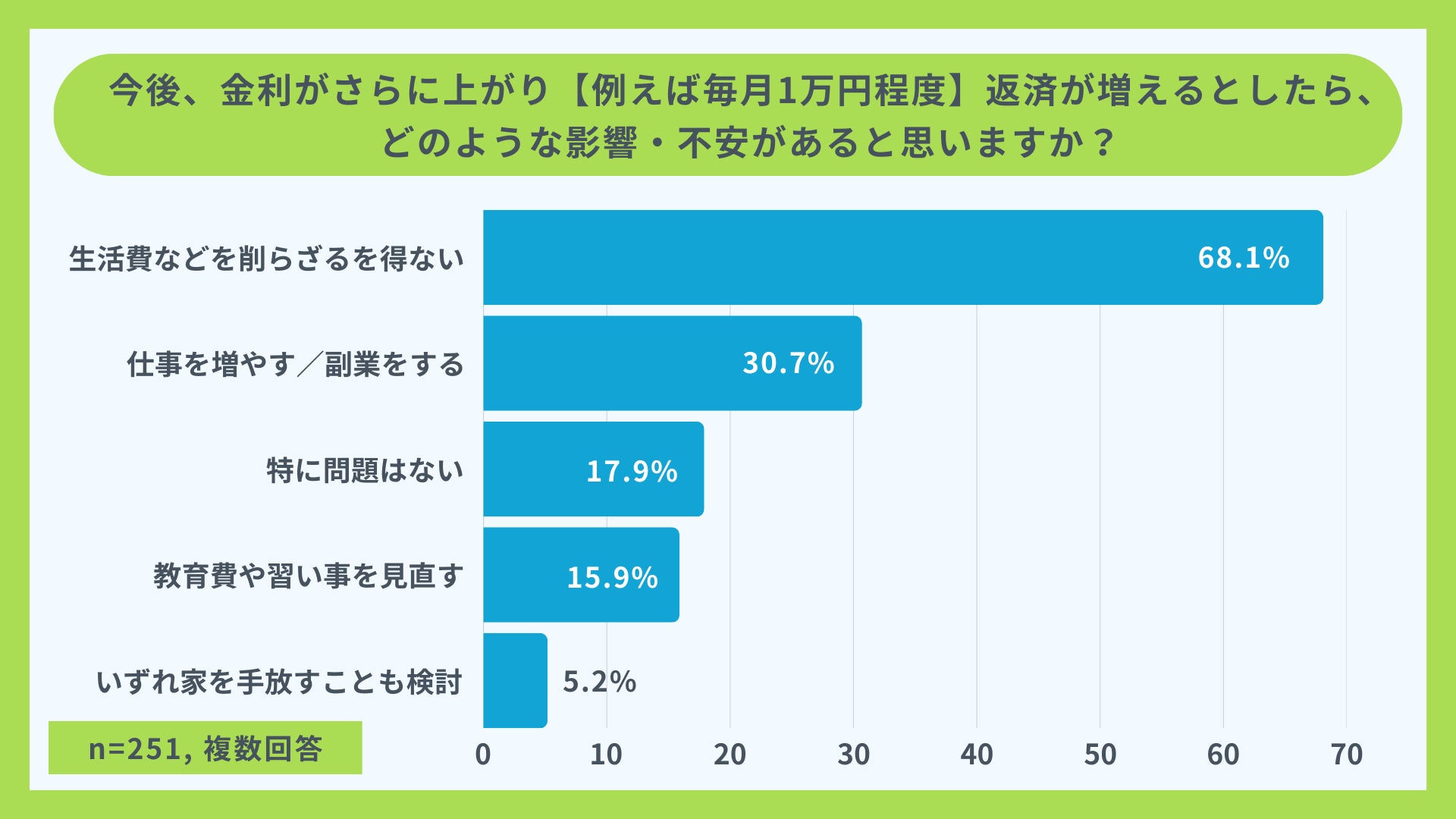

2. 「返済額が1万円増えると生活費を切り詰める」方が7割近くに

-

生活費などを削らざるを得ない: 68.1%

-

仕事を増やす/副業をする: 30.7%

-

特に問題はない: 17.9%

-

教育費や習い事を見直す: 15.9%

-

いずれ家を手放すことも検討: 5.2%

わずか1万円の返済増であっても、7割近くが生活費を切り詰める必要があると回答しています。副業による収入アップや教育費の見直しを検討する層も一定数存在し、家計への打撃が大きいことがうかがえます。

さらに「家を手放すことも検討」する回答もあり、金利上昇が追い打ちをかけて自宅を維持できなくなる可能性も否めません。

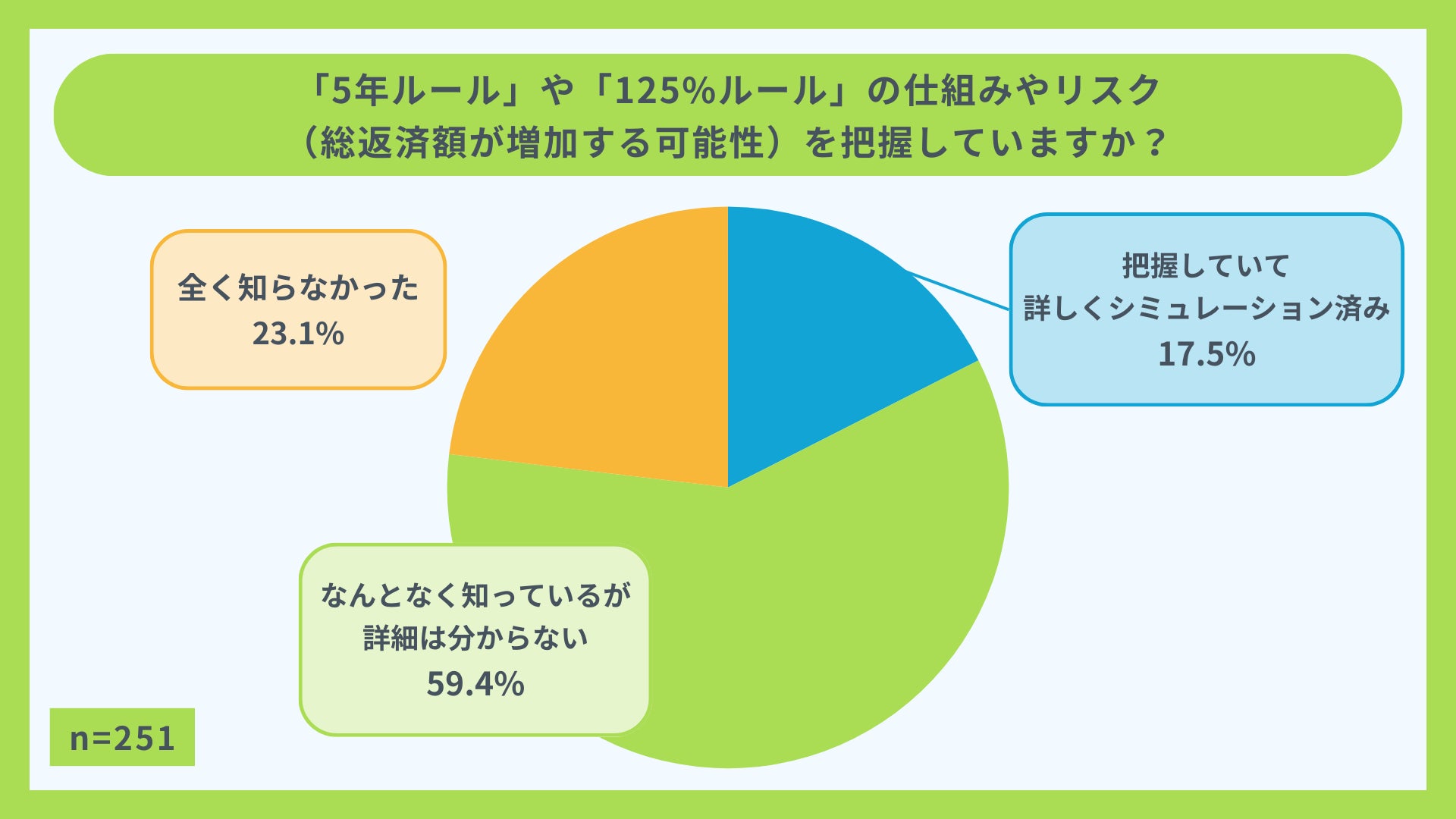

3. 変動金利の「5年ルール」「125%ルール」の理解は2割弱にとどまる

-

把握していて、具体的にシミュレーション済み: 17.5%

-

なんとなく知っているが詳細は分からない: 59.4%

-

全く知らなかった: 23.1%

変動金利には、金利が上がっても当面月々の返済が増えにくい「5年ルール」「125%ルール」が設定されることが一般的です。しかし約17%しか詳細を把握しておらず、多くが「名前は聞いたがなんとなく知っているが詳細は分からない」状態です。

急激な返済増を防ぐメリットの裏で、実際には未払い利息が膨らみ、後からまとめて返済しなければならなくなるリスクがあります。安易に「返済額が上がらないから大丈夫」と思い込むのは非常に危険と言えます。

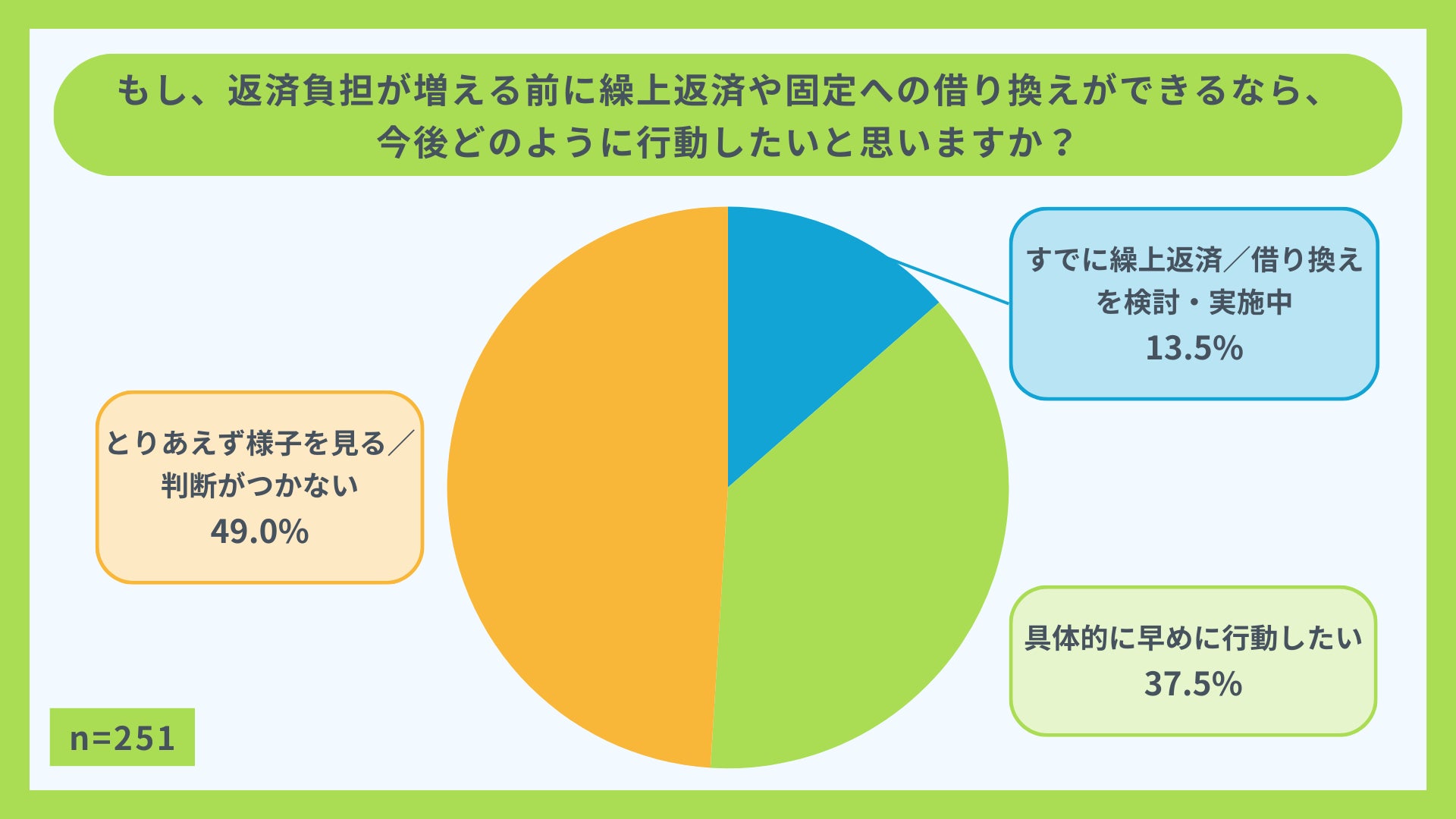

4. 繰上返済や固定への借り換え、「早めに行動」を検討・実施中は5割超。残りは“様子見”でリスクを先送りか?

-

すでに繰上返済・借り換えなど検討・実施中: 13.5%

-

具体的に早めに行動したい: 37.5%

-

とりあえず様子を見る/判断がつかない: 49.0%

「すでに検討・実施中」が13.5%、「具体的に早めに行動したい」が37.5%で、合わせて5割を超える一方、ほぼ半数が「とりあえず様子を見る」または「判断がつかない」と回答しました。

繰上返済や借り換えは、早期に動くほど金利上昇リスクを抑えられる可能性が高い有力な対策ですが、金融機関の金利優遇や手数料の問題などが理由で慎重になる方が多いこともうかがえます。

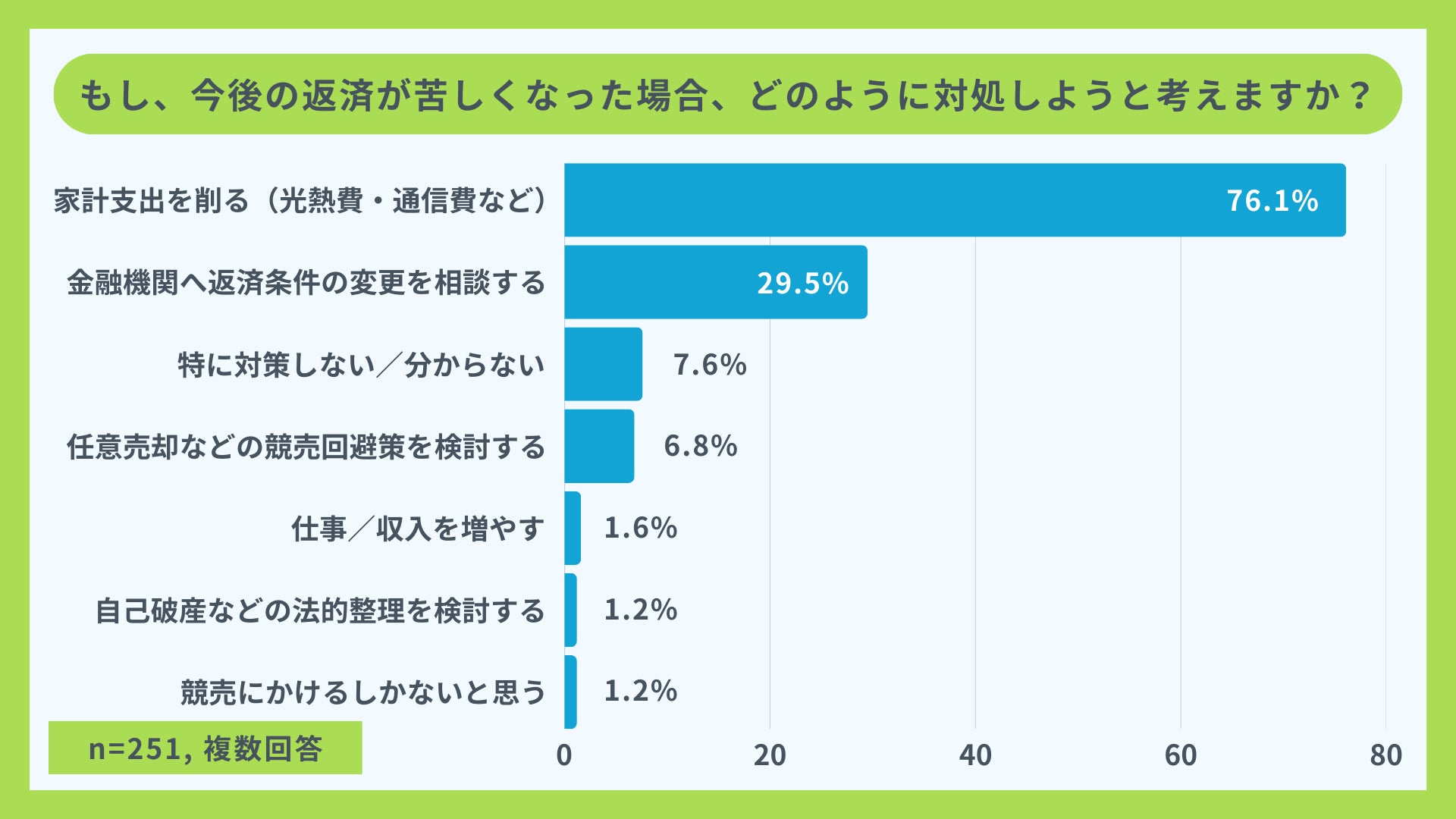

5. 返済苦の対処法で「家計支出を削る」が最多、任意売却の検討は6.8%のみ

-

家計支出を削る(光熱費・通信費など): 76.1%

-

金融機関へ返済条件の変更を相談する: 29.5%

-

特に対策しない/分からない: 7.6%

-

任意売却などの競売回避策を検討する: 6.8%

-

仕事/収入を増やす: 1.6%

-

自己破産などの法的整理を検討する: 1.2%

-

競売にかけるしかないと思う: 1.2%

多くの方が返済苦に陥った際、まず「家計支出カット」を試みると回答。一方で「任意売却」など競売回避の具体策を挙げる方はわずか6.8%にとどまりました。

支出を削減するだけでは住宅ローン問題を根本的に解決できず、延滞・差押えへ進む可能性が高い実態がうかがえます。

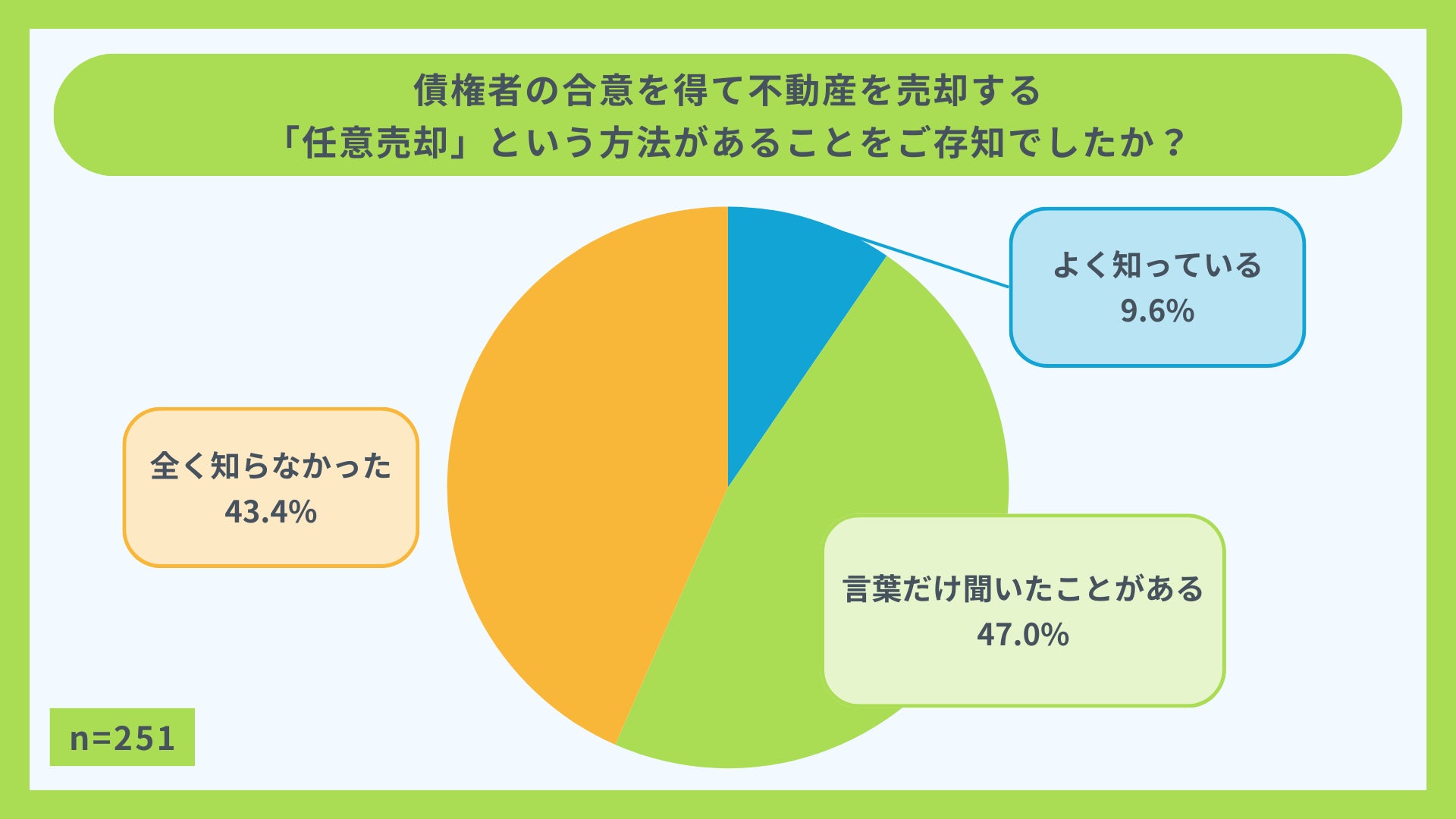

6. 競売回避策の「任意売却」をよく知る方は1割弱、”言葉すら知らない”が4割以上

-

よく知っている: 9.6%

-

言葉だけ聞いたことがある: 47.0%

-

全く知らなかった: 43.4%

任意売却は、競売より高値で売れる可能性が高く、残債を圧縮しやすいなどのメリットがあります。しかし、“よく知っている”と回答した方は9.6%にとどまり、4割以上はまったく知らない状態です。

「競売しかない」とあきらめる前に、早期相談により任意売却・リースバック等の選択肢が見えてくることを啓発する必要性が改めて浮き彫りになりました。

当社代表コメント・考察

インプルーブメント株式会社 代表取締役 安達 真也

今回の調査では、2025年に入ってから変動金利ローンの返済が増えた方が4割近くにのぼり、金利上昇が家計に深刻な影響を及ぼし始めた様子が明らかになりました。一方で「様子見」という回答も多く、追加利上げが予想される中でも、実際の行動に踏み切れていない方が少なくありません。

特に、変動金利特有の「5年ルール」「125%ルール」を十分に理解していない方が多い点は懸念されます。月々の返済額が一時的に据え置かれても、未払い利息が蓄積すれば後から一気に負担が増すリスクがあるため、「自分は大丈夫」と思い込みがちの方ほど注意が必要です。

実際に当社にも、「半年ほどで返済が滞った」「収入や生活環境の変化に対応できなくなった」という相談が増えています。しかし、競売しか選択肢がないわけではなく、任意売却やリースバックなど、早めに手を打てば負担を軽減できるケースは多々あります。

金利の上昇局面では、リスケジュールや繰上返済など、早期に動けば選べる解決策が広がります。「滞納や差押えが見えてから焦るより、少しでも不安を感じたらまず相談を」と、呼びかけを続けていきたいと思います。

調査概要

|

調査名 |

「2025年の住宅ローン金利上昇と返済負担」に関する意識調査 |

|---|---|

|

調査主体 |

インプルーブメント株式会社 |

|

調査期間 |

2025年3月4日~3月15日 |

|

調査方法 |

インターネット調査(自社調査) |

|

調査対象/有効回答数 |

20代以上で変動金利の住宅ローンを返済中の方/251名 |

|

回答者の年代 |

20代/8.8%、30代/37.1%、40代/29.9%、50代/19.9%、60代以上/4.4% |

|

回答者の居住地 |

北海道/4.0%、東北/8.0%、関東/36.3%、中部/15.5%、近畿/21.5%、中国・四国/5.6%、九州・沖縄/9.2% |

|

回答者の住宅ローン借入時期 |

2019年以前/48.6%、2020年~2021年/19.1%、2022年/11.2%、2023年/10.0%、2024年以降/11.2% |

|

備考 |

今回の調査は、第一弾の集計結果です。今後、サンプル数を拡大した追加調査も検討中です。 |

本調査データは、プレス・メディア等での二次利用が可能です。引用の際は「インプルーブメント株式会社」等のクレジット表記をお願いいたします。

リンクが許される媒体の場合は、当社Webサイトへのリンクも付記していただけると幸いです。

-

コーポレートサイト(https://i-m-p.co.jp/)

会社概要

当社は、首都圏を中心に任意売却サービスを提供し、住宅ローンの返済でお困りの方を支援する不動産の専門企業です。

|

会社名 |

インプルーブメント株式会社(サービス名: 未来改善パートナーズ) |

|---|---|

|

所在地 |

〒105-0004 東京都港区新橋2-16-1 ニュー新橋ビル 11階 |

|

代表者 |

代表取締役 安達 真也 |

|

事業内容 |

任意売却に関する総合支援 |

|

URL |

当社サービスの特徴

1. 任意売却・競売回避に特化

20年以上・累計5,000名超の解決実績。離婚や相続、複雑な債権整理等のケースにも対応。

2. ワンストップ対応

弁護士・司法書士・税理士など各専門家と連携し、法務・税務・債務整理まで一括でサポート。

3. 任意売却後の生活再建まで伴走

リースバックや転居先の紹介、残債務の交渉など、売却後も長期的に支援。

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像