【老後2,000万円問題への備えができていない会社員は6割超という実情】理想の資産形成方法とは?

資産形成する上で重視するポイントは『損をしない』『安定性の高さ』『利回りの高さ』が上位を占める。

株式会社ステラパートナー(本社所在地:東京都台東区、代表取締役:遠上 智之)は、全国20代~60代の会社員1,048人を対象に、「老後への備えと資産形成」に関する調査を実施しました。

2019年に金融庁の金融審議会「市場ワーキング・グループ」の報告書によって話題となった、いわゆる“老後2,000万円問題”が記憶に残っている方は多いと思います。

この2,000万円という金額は、夫65歳以上、妻60歳以上の夫婦のみの無職世帯では支出に対して収入が毎月約5万5,000円不足することによって、夫が95歳になるまでの30年間で約2,000万円が不足するという試算に基づくものであり、必ずしも全ての方が必要なわけではありません。

しかし、人生100年時代とも呼ばれるこれからの時代、充実したセカンドライフを送るためにも、多くの方にとって決して他人事ではない金額と言えるかもしれません。

今後の年金支給額が減額される可能性も十分考えられますから、老後に備えて早い段階から資産形成していくことが非常に重要です。

ですが、今般のコロナ禍による経済活動へのダメージは大きく、また、未だ収束の兆しが見えない中では、資産形成の難易度も高まっているのかもしれません。

会社員の方々は、老後2,000万円問題に対応する備えや資産形成に対してどのような姿勢なのでしょうか。

そこで今回、遊技関連企業年金基金サービス『YUKiN(ゆうきん)』(https://stellarpartner.net/yukin.html)のサポートを手がける株式会社ステラパートナーは、全国20代~60代の会社員を対象に、「老後への備えと資産形成」に関する調査を実施しました。

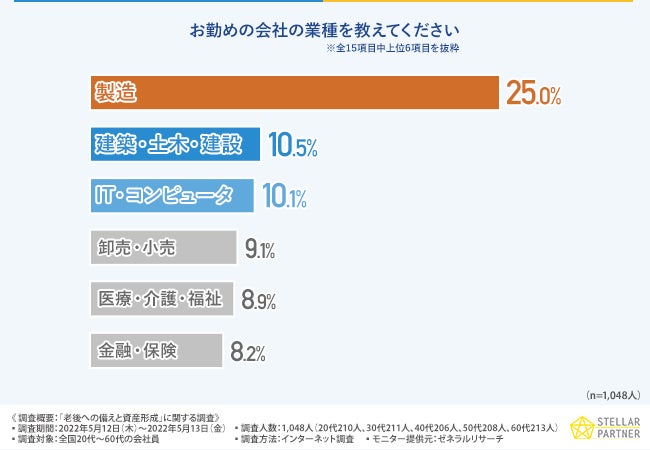

『製造(25.0%)』『建築・土木・建設(10.5%)』『IT・コンピュータ(10.1%)』『卸売・小売(9.1%)』『医療・介護・福祉(8.9%)』『金融・保険(8.2%)』『運輸・物流(5.0%)』『電気・ガス・水道(3.8%)』『専門職(3.5%)』『教育・学習支援(3.2%)』『不動産(2.3%)』『宿泊・飲食サービス(1.7%)』『レジャー・エンタメ(1.5%)』『マスコミ・出版(0.8%)』『その他(6.4%)』

「“老後2,000万円問題”への備えはできていますか?」と質問したところ、『しっかりとできている(9.7%)』『ある程度できている(25.6%)』『あまりできていない(29.3%)』『まったくできていない(35.4%)』という結果となりました。

冒頭で述べた通り、2,000万円という金額はあくまでモデルケースでの試算ですが、多くの方が老後資金への備えができていないのが実情と言えそうです。

■“老後2,000万円問題”への備えができていない理由とは?

【まったくできていない】

・奨学金返済がまだ20年近く残っている。この先結婚などは考えていないが、様々なローンなどを考えると備えられない(20代/女性/新潟県)

・給料がコロナにより減少し、毎月貯金から持ち出しが続いている(30代/男性/東京都)

・今の暮らしで精一杯。貯蓄や投資に回せるほど給料は良くない(30代/女性/神奈川県)

・40過ぎてから戸建を買ったため、ローンの支払いが長期になるため(40代/女性/愛知県)

・可処分所得が少な過ぎ!!(50代/男性/愛知県)

・老後の生活設計ができていない(60代/男性/埼玉県)

【あまりできていない】

・早いうちから貯めないといけないとは思っているが、まだまだ、貯めることが出来ていない。今は2,000万円だがもっと年齢がいったら増えるのではないかと思う(20代/女性/大阪府)

・子供の教育費にお金がかかるから(30代/女性/神奈川県)

・つみたてNISAやiDeCoができていないため(40代/女性/新潟県)

・病弱による医療費、交通費等の高額負担のため(50代/男性/福岡県)

・退職金が未定なため(60代/男性/和歌山県)

子どもの教育費や住宅ローンなどの負担が重くのしかかり、貯蓄や資産形成に回せるほどの余裕がないという方が多く、さらには、今般のコロナ禍による所得額の減少など、さまざまな事情が重なってしまっている様子がうかがえます。

一方、備えができているという方は、具体的にどのような資産形成を行い老後に備えているのでしょうか。

前の質問で『しっかりとできている』『ある程度できている』と回答した方に、「具体的にどのような資産形成をして“老後2,000万円問題”に備えていますか?(複数回答可)」と質問したところ、『普通預金(73.0%)』という回答が最も多く、次いで『定期預金(47.3%)』『株式投資(40.3%)』『生命保険(32.2%)』『投資信託(28.4%)』と続きました。

基本的に元本割れのリスクがない預金で“老後2,000万円問題”に備えている方が多い一方、『株式投資』『投資信託』といった資金運用を行っている方も比較的多いことが分かりました。

■以降の結果

『厚生年金基金(23.5%)』『NISA(一般NISA)(23.0%)』『つみたてNISA(23.0%)』『厚生年金保険(22.7%)』『企業型確定拠出年金(DC)(21.9%)』『iDeCo(14.6%)』『国民年金(14.3%)』『確定給付企業年金(DB)(11.6%)』『不動産投資(6.2%)』『国民年金基金(4.3%)』

『厚生年金保険』『厚生年金基金』のような国の社会保障制度によって準備している、または『企業型確定拠出年金(DC)』『iDeCo』のような自己投資型の年金積立制度で準備している方が一定数いる一方で、企業が在職時に積立を行い、退職時に退職金として支給するような『確定給付企業年金(DB)』は1割程度に留まったことから、広く普及していた従来型の退職金制度を見直されている企業が多いのかもしれません。

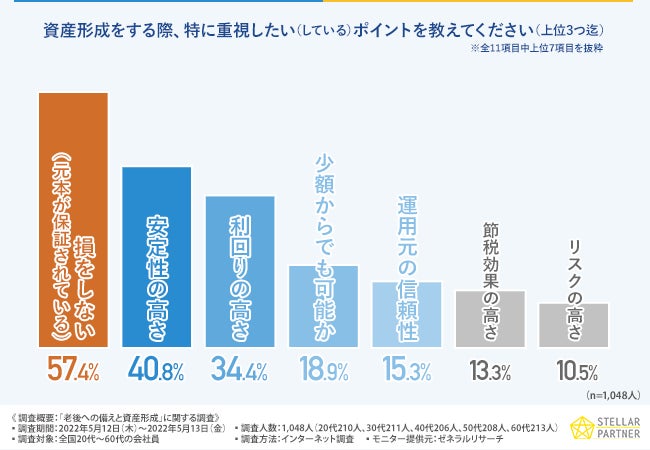

「資産形成をする際、特に重視したい(している)ポイントを教えてください(上位3つ迄)」と質問したところ、『損をしない(元本が保証されている)(57.4%)』という回答が最も多く、次いで『安定性の高さ(40.8%)』『利回りの高さ(34.4%)』『少額からでも可能か(18.9%)』『運用元の信頼性(15.3%)』と続きました。

6割近くの方が『損をしない(元本が保証されている)』と回答し、また、『安定性の高さ』が『利回りの高さ』を上回り次点に続いたことから、着実に資産形成を行いたいという方が多い様子がうかがえます。

先程の調査で、“老後2,000万円問題”への備えができている方が実際に行っている資産形成方法として『普通預金』『定期預金』が上位を占めたことも、こうした考えの表れと言えるでしょう。

■資産形成、これを重視したい!

・【損をしない・安定性の高さ・節税効果の高さ】やっとためたお金を減らしたくない!安全にしっかりと貯めたい(20代/女性/大阪府)

・【損をしない・節税効果の高さ・運用元の信頼性】大切に貯めたお金を運用するのに、損は避けたい。だけど、知識もないし、運用してくれる会社の信用性は大切だと思うから(30代/女性/埼玉県)

・【損をしない・節税効果の高さ・少額からでも可能か】少ない資金でリスクも回避出来ると少しづつ運用も考えられる為(40代/男性/福島県)

・【少額からでも可能か・運用元の信頼性・専門知識が必要か】専門知識の有無は勉強期間にも影響するので(50代/男性/東京都)

・【少額からでも可能か・節税効果の高さ】所得控除されるなら多少マイナスでも大丈夫(50代/男性/千葉県)

・【利回りの高さ・少額からでも可能か・節税効果の高さ】大金は回せないから。また利益が出ても税金引かれると痛い(60代/男性/東京都)

老後のための大切な資金ですから、やはりリスクを避けて堅実に資金形成を行いたい方が多いようです。

また、利益に対する税額を懸念している方もいることが分かります。

■以降の結果

『節税効果の高さ(13.3%)』『リスクの高さ(10.5%)』『柔軟性の高さ(7.4%)』『利払いや分配の頻度(5.7%)』『専門知識が必要か(4.5%)』

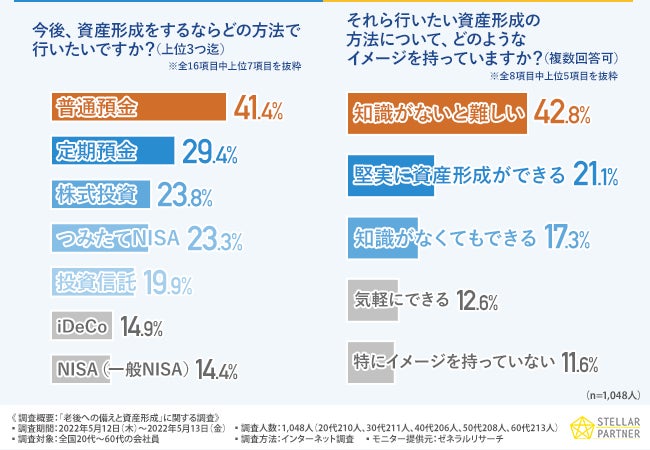

そこで、「今後、資産形成をするならどの方法で行いたいですか?(上位3つ迄)※既に資産形成をしている方は、行っている方法・行っていない方法問わず今後行いたい方法をご回答ください」と質問したところ、『普通預金(41.4%)』という回答が最も多く、次いで『定期預金(29.4%)』『株式投資(23.8%)』『つみたてNISA(23.3%)』『投資信託(19.9%)』と続きました。

“老後2,000万円問題”への備えができているという方が行っている資産形成方法と同様、『普通預金』『定期預金』が上位を占めたことから、やはり元本割れのリスクは避けたい方は多い一方で、多少のリスクがあっても、『株式投資』『投資信託』によって資産形成を行いたい方も少なくないようです。

さらに、2018年より開始された新たな少額投資非課税制度である『つみたてNISA』が2割を超えたことから、着実に行えるだけでなく、節税効果が高い資産形成方法に関心を寄せている方も比較的多い様子がうかがえます。

■以降の結果

『iDeCo(14.9%)』『NISA(一般NISA)(14.4%)』『生命保険(13.7%)』『企業型確定拠出年金(DC)(8.4%)』『不動産投資(5.4%)』『厚生年金保険(5.3%)』『確定給付企業年金(DB)(3.8%)』『厚生年金基金(3.7%)』『国民年金(3.0%)』『国民年金基金(1.1%)』

『確定給付企業年金(DB)』『企業型確定拠出年金(DC)』『厚生年金基金』といった企業年金の割合が低いことから、企業年金制度があまり充実していないなど、企業の福利厚生面に関する課題もその背景にはあるのかもしれません。

一方、関心を寄せているそれらの資産形成方法に対して、どのようなイメージを持っているのでしょうか。

そこで、「それら行いたい資産形成の方法について、どのようなイメージを持っていますか?(複数回答可)」と質問したところ、『知識がないと難しい(難しそう)(42.8%)』という回答が最も多く、次いで『堅実に資産形成ができる(できそう)(21.1%)』『知識がなくてもできる(できそう)(17.3%)』『気軽にできる(できそう)(12.6%)』『特にイメージを持っていない(11.6%)』『ギャンブル性が高い(高そう)(11.0%)』『面倒くさい(面倒くさそう)(9.5%)』と続きました。

『知識がないと難しい(難しそう)』が4割を超えて最多となったことから、株式投資や投資信託、NISAなどの投資商品はもちろんのこと、節税効果のあるNISAやiDeCoについても、上手く活用していくにはそれなりの知識が必要であり、それが難しいと感じている方が多いのかもしれません。

では、もしお勤めの会社に“老後2,000万円問題”への備えができる企業年金基金などの制度があるとしたら、それは魅力的に映るのでしょうか。

そこで、「お勤めの会社の制度を利用して“老後2,000万円問題”への備えができれば嬉しいですか?」と質問したところ、『とてもそう思う(32.4%)』『ややそう思う(43.0%)』『あまりそう思わない(15.3%)』『まったくそう思わない(9.3%)』という結果となりました。

7割以上と非常に多くの方が、“老後2,000万円問題”への備えができる会社の制度に魅力を感じるようです。

続いて、「資産形成で重視したい(している)ポイントを押さえた制度が会社にあれば利用したいですか?」と質問したところ、『ぜひ利用したい(24.6%)』『利用を検討したい(50.0%)』『あまり利用したくはない(15.7%)』『利用しない(9.7%)』という結果となりました。

先程の質問では、資産形成で重視したい(重視している)ポイントとして、『損をしない(元本が保証されている)』『安定性の高さ』『利回りの高さ』が上位に挙がりましたが、それらのポイントを押さえた制度があれば、利用したいという方は7割以上と非常に多いようです。

言い換えれば、従業員はそのような福利厚生制度を会社に求めている、ということなのかもしれません。

また、資産形成で重視したい(重視している)ポイントは『損をしない』が6割近くで最も多いことから、堅実に資産を形成したいという方は多い様子がうかがえます。

具体的には預金や株式投資、つみたてNISAといった方法で資産形成を行いたい方が多いようですが、その一方で、『知識がないと難しい(難しそう)』というイメージが付きまとうのも事実と言えそうです。

人生100年時代を迎えたこれからの時代は老後への備えが非常に重要ですから、できるだけ簡単に、そしてリスクの低い方法で資産形成ができれば嬉しいですよね。

実際、会社の制度で“老後2,000万円問題”への備えができれば嬉しいという方は7割を超えることが今回の調査でも判明しました。

例えば、企業年金基金のような確定給付企業年金(DB)制度であれば、年金資産は一括して運用されるため堅実な資金形成ができる上、運用に伴うリスクを従業員が負う必要がないため利用者(加入者)はリスクゼロです。

充実したセカンドライフを送るためにも、このような制度が福利厚生として備えられている場合はぜひ利用して、資金形成をしていくことが必要なのではないでしょうか。

また、企業側も、こうした福利厚生制度を充実させることが、これからの時代には求められているのかもしれません。

【遊技関連企業年金基金とは?】

遊技関連企業年金基金(以下、遊技基金)(https://yu-kin.jp/)は、2022年に厚生労働大臣の認可を受けて設立された確定給付型の企業年金基金です。

遊技関連業界で働く従業員様を中心に福利厚生や資産形成を支援するために設立され、今日では遊技関連業界以外の法人にも幅広く導入いただいております。

【遊技基金の特徴】

■お問い合わせはこちら:https://stellarpartner.net/contact.html

人が働く目的は、それぞれ違います。

一人ひとりの価値観を尊重し、人事領域の各種サービスを通して、働く全ての人達の笑顔を創り、「個」の成長、「チーム」の成長、「企業」の成長をお手伝いする会社が私達ステラパートナーです。

■遊技関連企業年金基金サービス『YUKiN(ゆうきん)』:https://stellarpartner.net/yukin.html

■遊技関連企業年金基金ホームページ:https://yu-kin.jp/

■株式会社ステラパートナー:https://stellarpartner.net/

■お問い合わせ:https://stellarpartner.net/contact.html

■お電話でのお問い合わせ:03-5812-4312(受付:10:00~17:00 土・日・祝日除く)

調査概要:「老後への備えと資産形成」に関する調査

【調査期間】2022年5月12日(木)~2022年5月13日(金)

【調査方法】インターネット調査

【調査人数】1,048人(20代210人、30代211人、40代206人、50代208人、60代213人)

【調査対象】全国20代~60代の会社員

【モニター提供元】ゼネラルリサーチ

この2,000万円という金額は、夫65歳以上、妻60歳以上の夫婦のみの無職世帯では支出に対して収入が毎月約5万5,000円不足することによって、夫が95歳になるまでの30年間で約2,000万円が不足するという試算に基づくものであり、必ずしも全ての方が必要なわけではありません。

しかし、人生100年時代とも呼ばれるこれからの時代、充実したセカンドライフを送るためにも、多くの方にとって決して他人事ではない金額と言えるかもしれません。

今後の年金支給額が減額される可能性も十分考えられますから、老後に備えて早い段階から資産形成していくことが非常に重要です。

ですが、今般のコロナ禍による経済活動へのダメージは大きく、また、未だ収束の兆しが見えない中では、資産形成の難易度も高まっているのかもしれません。

会社員の方々は、老後2,000万円問題に対応する備えや資産形成に対してどのような姿勢なのでしょうか。

そこで今回、遊技関連企業年金基金サービス『YUKiN(ゆうきん)』(https://stellarpartner.net/yukin.html)のサポートを手がける株式会社ステラパートナーは、全国20代~60代の会社員を対象に、「老後への備えと資産形成」に関する調査を実施しました。

- 【アンケート回答者が所属している企業の業種】製造業が25%で最多

『製造(25.0%)』『建築・土木・建設(10.5%)』『IT・コンピュータ(10.1%)』『卸売・小売(9.1%)』『医療・介護・福祉(8.9%)』『金融・保険(8.2%)』『運輸・物流(5.0%)』『電気・ガス・水道(3.8%)』『専門職(3.5%)』『教育・学習支援(3.2%)』『不動産(2.3%)』『宿泊・飲食サービス(1.7%)』『レジャー・エンタメ(1.5%)』『マスコミ・出版(0.8%)』『その他(6.4%)』

- 【老後2,000万円問題】備えができている方は少ない実態が浮き彫りに

「“老後2,000万円問題”への備えはできていますか?」と質問したところ、『しっかりとできている(9.7%)』『ある程度できている(25.6%)』『あまりできていない(29.3%)』『まったくできていない(35.4%)』という結果となりました。

冒頭で述べた通り、2,000万円という金額はあくまでモデルケースでの試算ですが、多くの方が老後資金への備えができていないのが実情と言えそうです。

■“老後2,000万円問題”への備えができていない理由とは?

【まったくできていない】

・奨学金返済がまだ20年近く残っている。この先結婚などは考えていないが、様々なローンなどを考えると備えられない(20代/女性/新潟県)

・給料がコロナにより減少し、毎月貯金から持ち出しが続いている(30代/男性/東京都)

・今の暮らしで精一杯。貯蓄や投資に回せるほど給料は良くない(30代/女性/神奈川県)

・40過ぎてから戸建を買ったため、ローンの支払いが長期になるため(40代/女性/愛知県)

・可処分所得が少な過ぎ!!(50代/男性/愛知県)

・老後の生活設計ができていない(60代/男性/埼玉県)

【あまりできていない】

・早いうちから貯めないといけないとは思っているが、まだまだ、貯めることが出来ていない。今は2,000万円だがもっと年齢がいったら増えるのではないかと思う(20代/女性/大阪府)

・子供の教育費にお金がかかるから(30代/女性/神奈川県)

・つみたてNISAやiDeCoができていないため(40代/女性/新潟県)

・病弱による医療費、交通費等の高額負担のため(50代/男性/福岡県)

・退職金が未定なため(60代/男性/和歌山県)

子どもの教育費や住宅ローンなどの負担が重くのしかかり、貯蓄や資産形成に回せるほどの余裕がないという方が多く、さらには、今般のコロナ禍による所得額の減少など、さまざまな事情が重なってしまっている様子がうかがえます。

一方、備えができているという方は、具体的にどのような資産形成を行い老後に備えているのでしょうか。

前の質問で『しっかりとできている』『ある程度できている』と回答した方に、「具体的にどのような資産形成をして“老後2,000万円問題”に備えていますか?(複数回答可)」と質問したところ、『普通預金(73.0%)』という回答が最も多く、次いで『定期預金(47.3%)』『株式投資(40.3%)』『生命保険(32.2%)』『投資信託(28.4%)』と続きました。

基本的に元本割れのリスクがない預金で“老後2,000万円問題”に備えている方が多い一方、『株式投資』『投資信託』といった資金運用を行っている方も比較的多いことが分かりました。

■以降の結果

『厚生年金基金(23.5%)』『NISA(一般NISA)(23.0%)』『つみたてNISA(23.0%)』『厚生年金保険(22.7%)』『企業型確定拠出年金(DC)(21.9%)』『iDeCo(14.6%)』『国民年金(14.3%)』『確定給付企業年金(DB)(11.6%)』『不動産投資(6.2%)』『国民年金基金(4.3%)』

『厚生年金保険』『厚生年金基金』のような国の社会保障制度によって準備している、または『企業型確定拠出年金(DC)』『iDeCo』のような自己投資型の年金積立制度で準備している方が一定数いる一方で、企業が在職時に積立を行い、退職時に退職金として支給するような『確定給付企業年金(DB)』は1割程度に留まったことから、広く普及していた従来型の退職金制度を見直されている企業が多いのかもしれません。

- 【安定?節税?】資産形成をする上で重視すること

「資産形成をする際、特に重視したい(している)ポイントを教えてください(上位3つ迄)」と質問したところ、『損をしない(元本が保証されている)(57.4%)』という回答が最も多く、次いで『安定性の高さ(40.8%)』『利回りの高さ(34.4%)』『少額からでも可能か(18.9%)』『運用元の信頼性(15.3%)』と続きました。

6割近くの方が『損をしない(元本が保証されている)』と回答し、また、『安定性の高さ』が『利回りの高さ』を上回り次点に続いたことから、着実に資産形成を行いたいという方が多い様子がうかがえます。

先程の調査で、“老後2,000万円問題”への備えができている方が実際に行っている資産形成方法として『普通預金』『定期預金』が上位を占めたことも、こうした考えの表れと言えるでしょう。

■資産形成、これを重視したい!

・【損をしない・安定性の高さ・節税効果の高さ】やっとためたお金を減らしたくない!安全にしっかりと貯めたい(20代/女性/大阪府)

・【損をしない・節税効果の高さ・運用元の信頼性】大切に貯めたお金を運用するのに、損は避けたい。だけど、知識もないし、運用してくれる会社の信用性は大切だと思うから(30代/女性/埼玉県)

・【損をしない・節税効果の高さ・少額からでも可能か】少ない資金でリスクも回避出来ると少しづつ運用も考えられる為(40代/男性/福島県)

・【少額からでも可能か・運用元の信頼性・専門知識が必要か】専門知識の有無は勉強期間にも影響するので(50代/男性/東京都)

・【少額からでも可能か・節税効果の高さ】所得控除されるなら多少マイナスでも大丈夫(50代/男性/千葉県)

・【利回りの高さ・少額からでも可能か・節税効果の高さ】大金は回せないから。また利益が出ても税金引かれると痛い(60代/男性/東京都)

老後のための大切な資金ですから、やはりリスクを避けて堅実に資金形成を行いたい方が多いようです。

また、利益に対する税額を懸念している方もいることが分かります。

■以降の結果

『節税効果の高さ(13.3%)』『リスクの高さ(10.5%)』『柔軟性の高さ(7.4%)』『利払いや分配の頻度(5.7%)』『専門知識が必要か(4.5%)』

- 【資産形成の方法は数あれど】興味関心を寄せている資産形成とそのイメージ

そこで、「今後、資産形成をするならどの方法で行いたいですか?(上位3つ迄)※既に資産形成をしている方は、行っている方法・行っていない方法問わず今後行いたい方法をご回答ください」と質問したところ、『普通預金(41.4%)』という回答が最も多く、次いで『定期預金(29.4%)』『株式投資(23.8%)』『つみたてNISA(23.3%)』『投資信託(19.9%)』と続きました。

“老後2,000万円問題”への備えができているという方が行っている資産形成方法と同様、『普通預金』『定期預金』が上位を占めたことから、やはり元本割れのリスクは避けたい方は多い一方で、多少のリスクがあっても、『株式投資』『投資信託』によって資産形成を行いたい方も少なくないようです。

さらに、2018年より開始された新たな少額投資非課税制度である『つみたてNISA』が2割を超えたことから、着実に行えるだけでなく、節税効果が高い資産形成方法に関心を寄せている方も比較的多い様子がうかがえます。

■以降の結果

『iDeCo(14.9%)』『NISA(一般NISA)(14.4%)』『生命保険(13.7%)』『企業型確定拠出年金(DC)(8.4%)』『不動産投資(5.4%)』『厚生年金保険(5.3%)』『確定給付企業年金(DB)(3.8%)』『厚生年金基金(3.7%)』『国民年金(3.0%)』『国民年金基金(1.1%)』

『確定給付企業年金(DB)』『企業型確定拠出年金(DC)』『厚生年金基金』といった企業年金の割合が低いことから、企業年金制度があまり充実していないなど、企業の福利厚生面に関する課題もその背景にはあるのかもしれません。

一方、関心を寄せているそれらの資産形成方法に対して、どのようなイメージを持っているのでしょうか。

そこで、「それら行いたい資産形成の方法について、どのようなイメージを持っていますか?(複数回答可)」と質問したところ、『知識がないと難しい(難しそう)(42.8%)』という回答が最も多く、次いで『堅実に資産形成ができる(できそう)(21.1%)』『知識がなくてもできる(できそう)(17.3%)』『気軽にできる(できそう)(12.6%)』『特にイメージを持っていない(11.6%)』『ギャンブル性が高い(高そう)(11.0%)』『面倒くさい(面倒くさそう)(9.5%)』と続きました。

『知識がないと難しい(難しそう)』が4割を超えて最多となったことから、株式投資や投資信託、NISAなどの投資商品はもちろんのこと、節税効果のあるNISAやiDeCoについても、上手く活用していくにはそれなりの知識が必要であり、それが難しいと感じている方が多いのかもしれません。

- 【会社の制度を利用して備えができれば嬉しい?】7割以上が「嬉しい」と思うことが判明!

では、もしお勤めの会社に“老後2,000万円問題”への備えができる企業年金基金などの制度があるとしたら、それは魅力的に映るのでしょうか。

そこで、「お勤めの会社の制度を利用して“老後2,000万円問題”への備えができれば嬉しいですか?」と質問したところ、『とてもそう思う(32.4%)』『ややそう思う(43.0%)』『あまりそう思わない(15.3%)』『まったくそう思わない(9.3%)』という結果となりました。

7割以上と非常に多くの方が、“老後2,000万円問題”への備えができる会社の制度に魅力を感じるようです。

続いて、「資産形成で重視したい(している)ポイントを押さえた制度が会社にあれば利用したいですか?」と質問したところ、『ぜひ利用したい(24.6%)』『利用を検討したい(50.0%)』『あまり利用したくはない(15.7%)』『利用しない(9.7%)』という結果となりました。

先程の質問では、資産形成で重視したい(重視している)ポイントとして、『損をしない(元本が保証されている)』『安定性の高さ』『利回りの高さ』が上位に挙がりましたが、それらのポイントを押さえた制度があれば、利用したいという方は7割以上と非常に多いようです。

言い換えれば、従業員はそのような福利厚生制度を会社に求めている、ということなのかもしれません。

- 人生100年時代、老後への備えは非常に重要!だが資産形成の難易度は高いと感じている方は多い

また、資産形成で重視したい(重視している)ポイントは『損をしない』が6割近くで最も多いことから、堅実に資産を形成したいという方は多い様子がうかがえます。

具体的には預金や株式投資、つみたてNISAといった方法で資産形成を行いたい方が多いようですが、その一方で、『知識がないと難しい(難しそう)』というイメージが付きまとうのも事実と言えそうです。

人生100年時代を迎えたこれからの時代は老後への備えが非常に重要ですから、できるだけ簡単に、そしてリスクの低い方法で資産形成ができれば嬉しいですよね。

実際、会社の制度で“老後2,000万円問題”への備えができれば嬉しいという方は7割を超えることが今回の調査でも判明しました。

例えば、企業年金基金のような確定給付企業年金(DB)制度であれば、年金資産は一括して運用されるため堅実な資金形成ができる上、運用に伴うリスクを従業員が負う必要がないため利用者(加入者)はリスクゼロです。

充実したセカンドライフを送るためにも、このような制度が福利厚生として備えられている場合はぜひ利用して、資金形成をしていくことが必要なのではないでしょうか。

また、企業側も、こうした福利厚生制度を充実させることが、これからの時代には求められているのかもしれません。

- 遊技関連企業年金基金サービス『YUKiN(ゆうきん)』

【遊技関連企業年金基金とは?】

遊技関連企業年金基金(以下、遊技基金)(https://yu-kin.jp/)は、2022年に厚生労働大臣の認可を受けて設立された確定給付型の企業年金基金です。

遊技関連業界で働く従業員様を中心に福利厚生や資産形成を支援するために設立され、今日では遊技関連業界以外の法人にも幅広く導入いただいております。

【遊技基金の特徴】

- 元本保証に加え利息分が受け取れます

- 積立した掛金は退職時、休職時、育児・介護休業時に受け取れます

- 掛金は1,000円から可能

- 掛金は年間2回変更可能

■お問い合わせはこちら:https://stellarpartner.net/contact.html

- 株式会社ステラパートナーについて

人が働く目的は、それぞれ違います。

一人ひとりの価値観を尊重し、人事領域の各種サービスを通して、働く全ての人達の笑顔を創り、「個」の成長、「チーム」の成長、「企業」の成長をお手伝いする会社が私達ステラパートナーです。

■遊技関連企業年金基金サービス『YUKiN(ゆうきん)』:https://stellarpartner.net/yukin.html

■遊技関連企業年金基金ホームページ:https://yu-kin.jp/

■株式会社ステラパートナー:https://stellarpartner.net/

■お問い合わせ:https://stellarpartner.net/contact.html

■お電話でのお問い合わせ:03-5812-4312(受付:10:00~17:00 土・日・祝日除く)

調査概要:「老後への備えと資産形成」に関する調査

【調査期間】2022年5月12日(木)~2022年5月13日(金)

【調査方法】インターネット調査

【調査人数】1,048人(20代210人、30代211人、40代206人、50代208人、60代213人)

【調査対象】全国20代~60代の会社員

【モニター提供元】ゼネラルリサーチ

すべての画像