三菱電機 「グリーンボンド」の発行条件を決定

環境貢献使途に限定した資金調達を通じて、サステナビリティ経営を一層加速

当社グループは、サステナビリティの実現を経営の根幹に位置づけ、2050年を見据えた「環境ビジョン2050(※3)」のもと、「大気、大地、水を守り、心と技術で未来へつなぐ」を「環境宣言」として掲げ、2030年度までに工場・オフィスからの温室効果ガス排出量実質ゼロ、2050年度までにバリューチェーン全体での温室効果ガス排出量実質ゼロを目指すとともに、カーボンニュートラルの実現に貢献する事業の創出・拡大に取り組んでいます。こうした当社の取り組みに対し、多くの投資家に賛同いただき、41社から投資表明を受領しました。

今後も当社グループは、事業を通じた社会課題の解決を加速し、SDGs達成とサステナビリティの実現に貢献してまいります。

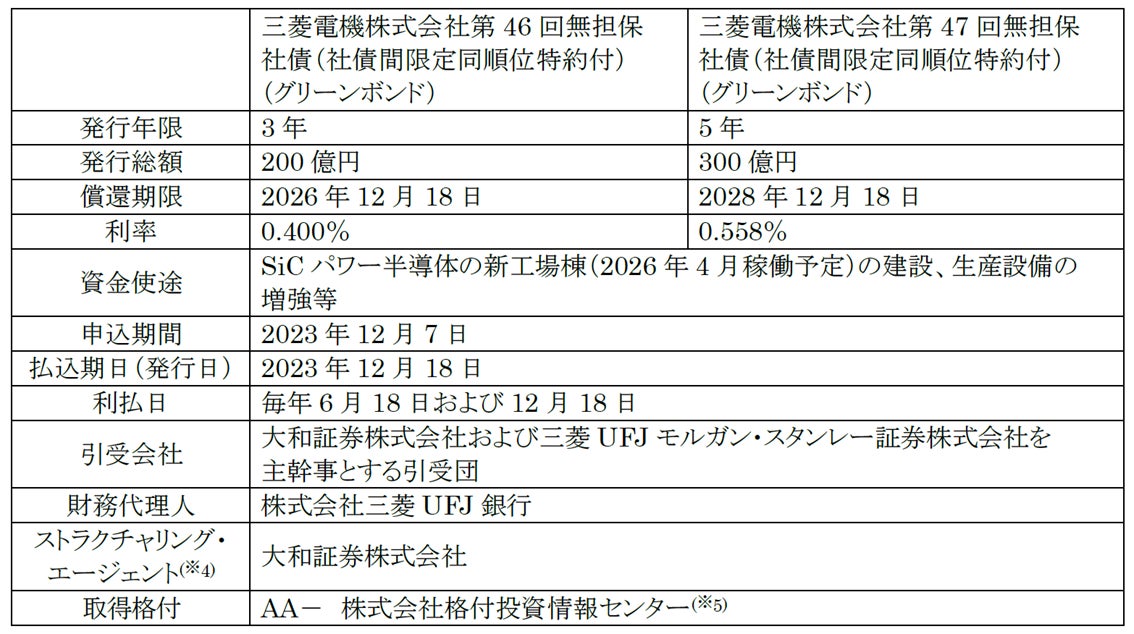

■本社債の概要

本社債の関連情報については、当社オフィシャルウェブサイト内「投資家情報サイト/社債・格付情報(※6)」に随時掲載していく予定です。

■グリーンボンド・フレームワークの策定および外部評価の取得

当社は、本社債の発行にあたって、国際資本市場協会(ICMA)による「グリーンボンド原則2021」および環境省「グリーンボンドガイドライン(2022年版)」に定められている4つの要素(1.調達資金の使途、2.プロジェクトの評価と選定のプロセス、3.調達資金の管理、4.レポーティング)に関する方針を記載した「三菱電機株式会社 グリーンボンド・フレームワーク」を策定しました。本フレームワークについては、第三者評価機関である株式会社格付投資情報センターより、上記原則およびガイドラインに適合している旨のセカンドパーティ・オピニオンを取得しています。

※1 2023年11月10日広報発表 https://www.MitsubishiElectric.co.jp/news/2023/pdf/1110.pdf

※2 2023年3月14日広報発表 https://www.MitsubishiElectric.co.jp/news/2023/pdf/0314-b.pdf

※3 三菱電機グループ環境ビジョン2050

https://www.MitsubishiElectric.co.jp/corporate/sustainability/environment/vision2050/

※4 フレームワークの策定およびセカンドパーティ・オピニオン取得の助言等を通じて、グリーンボンドの発行

支援を行う者

※5 株式会社格付投資情報センター https://www.r-i.co.jp/

※6 投資家情報サイト/社債・格付情報 https://www.MitsubishiElectric.co.jp/ir/stock/bond_rating/

<お客様からのお問い合わせ先>

三菱電機株式会社 財務部

〒100-8310 東京都千代田区丸の内二丁目7番3号

TEL 03-3218-2263 FAX 03-3218-2185

このプレスリリースには、メディア関係者向けの情報があります

メディアユーザー登録を行うと、企業担当者の連絡先や、イベント・記者会見の情報など様々な特記情報を閲覧できます。※内容はプレスリリースにより異なります。

すべての画像