ビール好きの若者ってどんな人?レシート買取アプリ「ONE」が、アルコール飲料の購買傾向を徹底調査!

近年、若者のビール離れが謳われており、あらゆる調査ではその理由として「多様性の時代で『とりあえず生』の文化が薄れた」「消費者の健康志向が高まった」「ビールの味が苦手」などが挙げられています。

今回、国内最多10億枚以上のレシート購買データを収集するレシート買取アプリ「ONE」が、アルコール飲料の購買傾向や若者のビール離れについて調査しました。

ビールを飲まない若者には、どのような購買傾向があるのでしょうか。反して、ビールを好んで飲む若者に共通する購買傾向はあるのでしょうか。ONEで収集したレシート購買データを元に、徹底解剖します。

調査概要

集計期間:①2024年1月1日〜2024年9月30日/ ②2023年10月1日〜2024年9月30日

調査対象:①指定した性別・年齢の全ユーザー/ ②上記期間で毎月20枚以上レシートを投稿している、ONEのユーザー

調査会社:WED株式会社

調査方法:ONEのユーザーが投稿したレシート画像を元に調査

若者の定義:20歳〜34歳

各グループの定義:

F1 女性20〜34歳/ F2 女性35〜49歳/ F3 女性50歳以上

M1 男性20〜34歳/ M2 男性35〜49歳/ M3 男性50歳以上

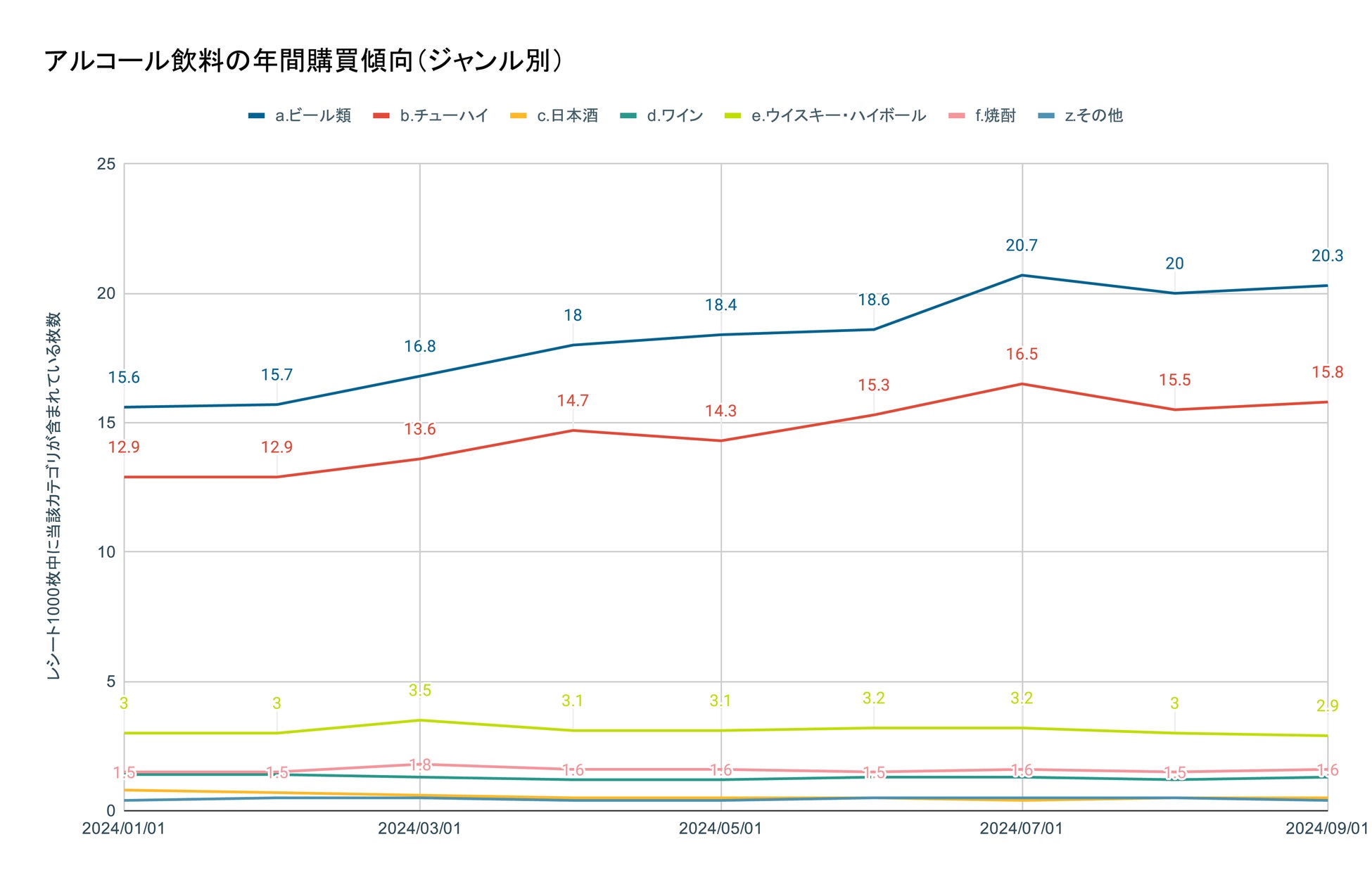

2024年、年代別で見るアルコール飲料の購買傾向

はじめに、2024年9月30日時点での、アルコール飲料における年間の購買動向を見てみましょう。なお本記事では、レシート買取アプリ「ONE」で収集したレシート1,000枚につき、該当カテゴリが含まれる枚数を「出現率」と呼び、その数値を「‰(パーミル)」で表記しています。

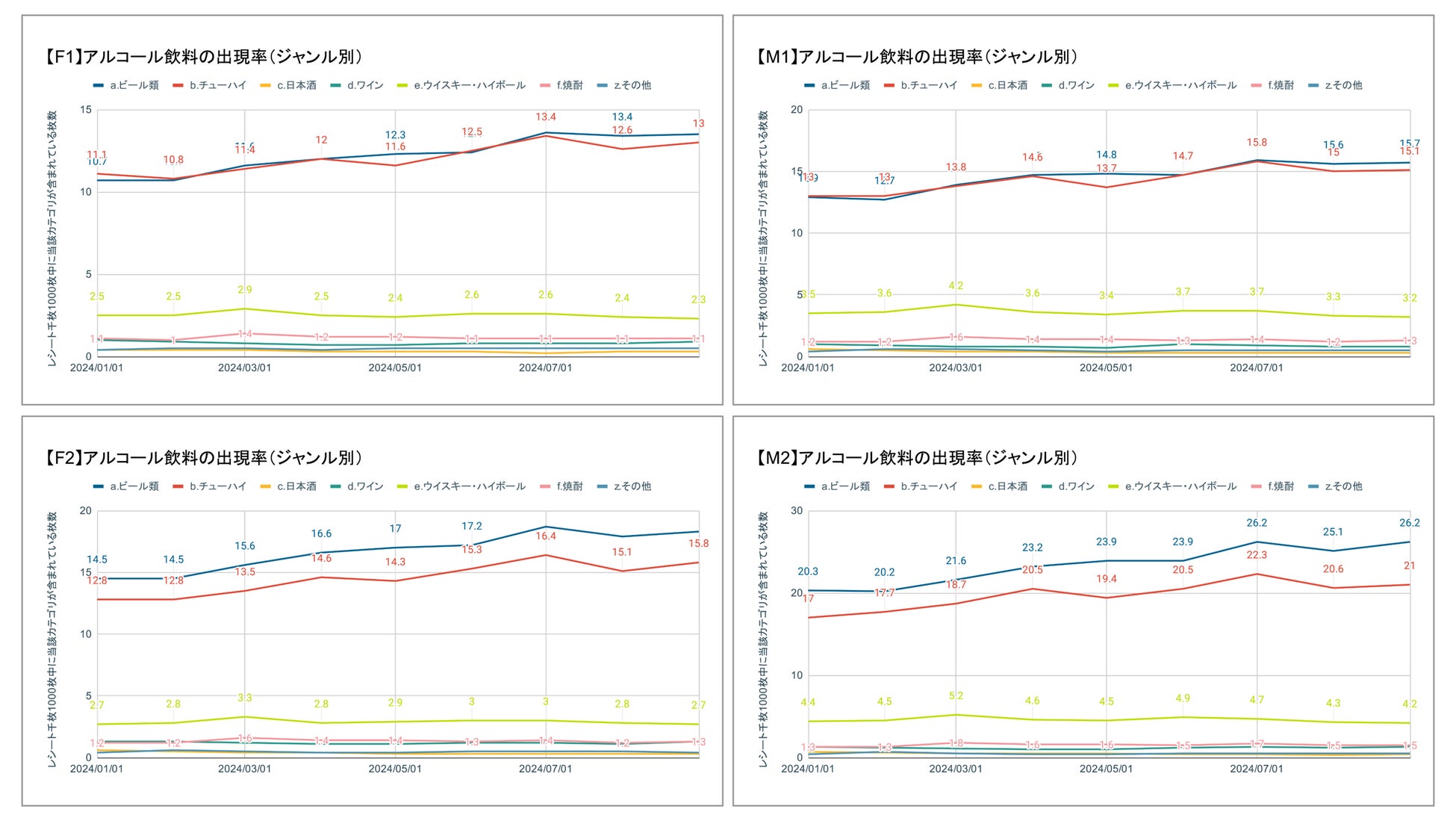

まず、アルコール飲料の中で最も購入されているジャンルは「ビール類*1」、ついで「チューハイ・サワー*2」という結果になりました。これらは「ウイスキー・ハイボール」「焼酎」「ワイン」などと比べて出現率が突出して高いことから、ビール類とチューハイ・サワーはアルコール飲料の定番ジャンルと言えるでしょう。

ビール類については、2024年7月から9月までの出現率が20‰を超えており、夏期に売れやすいジャンルであることが伺えます。

※1.ビール類とは、「ビール」「発泡酒」「新ジャンル(発泡酒②)」を指す

※2.ここでのチューハイ・サワーは缶入りのRTDを指す(ハイボールを除く)

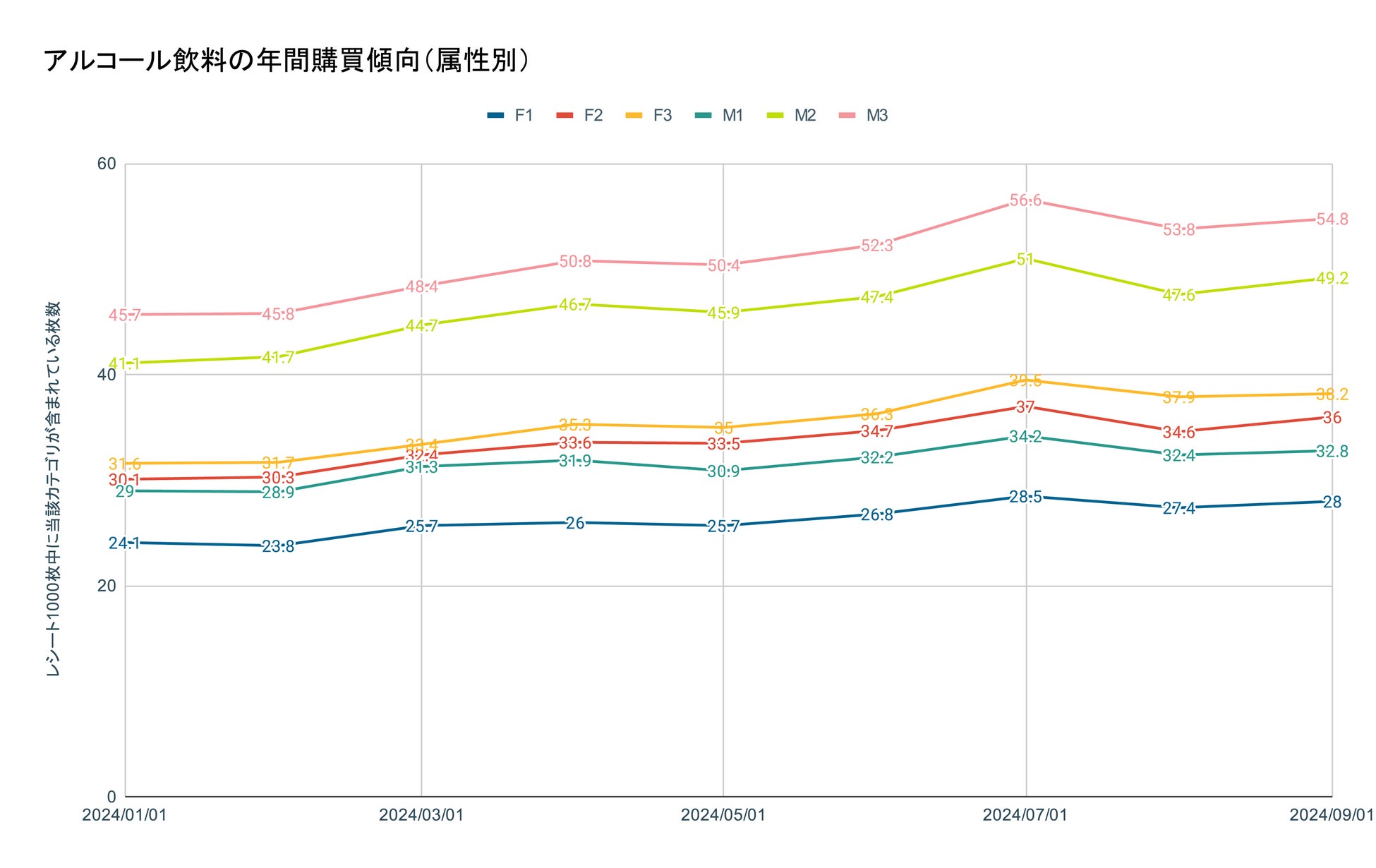

つぎに、アルコール飲料全体の購買動向を年代・性別で6つの属性にグループ分けしたところ、M3の出現率が最も高く、ついでM2、F3という結果になりました。若者は、性別を問わず中高年よりもアルコール飲料を飲む機会自体が少ない傾向が見られます。

※グループ定義:

F1 女性20〜34歳/ F2 女性35〜49歳/ F3 女性50歳以上

M1 男性20〜34歳/ M2 男性35〜49歳/ M3 男性50歳以上

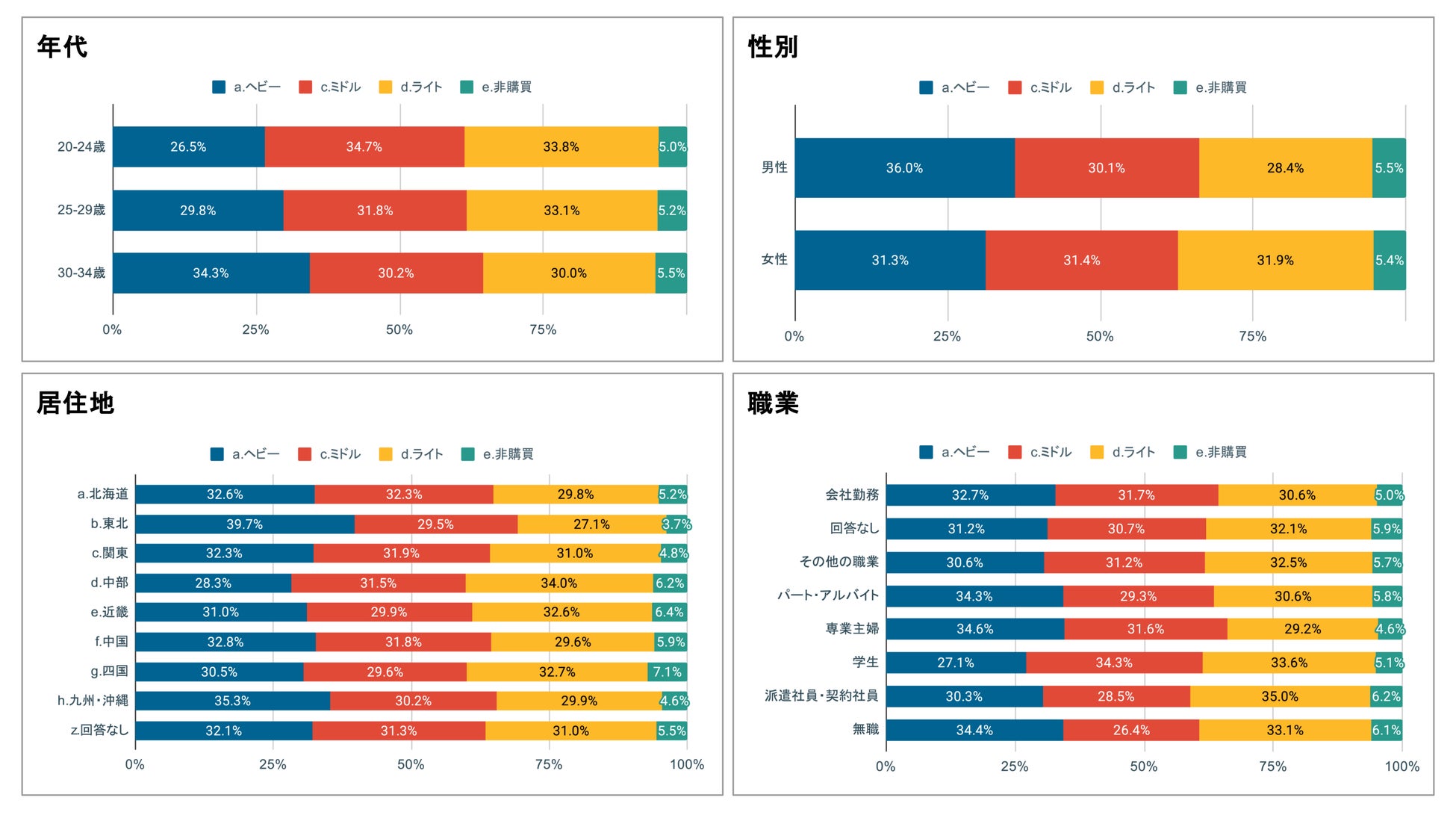

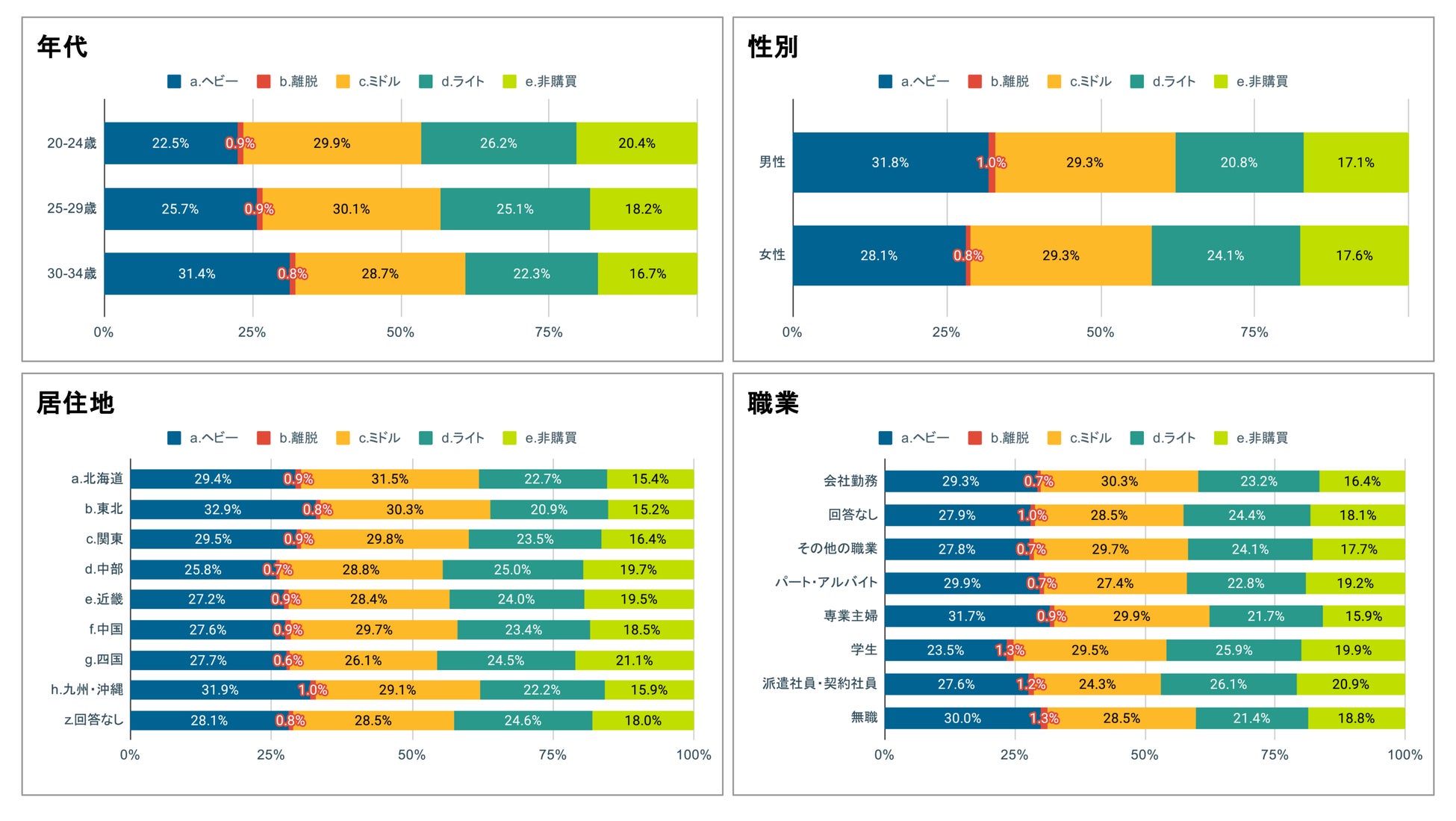

アルコール飲料全体における若者(M1/F1)のデモグラフィックを、購入頻度に応じた「ヘビー」「ミドル」「ライト」「非購買」の4つのグループに分けて、モニタリングしてみました。

まず「年代」に注目をすると、若者(M1/F1)の中でも年齢が上がるほどヘビー層が増えることが分かりました。購買傾向の違いが顕著に現れた「居住地」では、ヘビー層が最も少ない「中部(28.3%)」と最も多い「東北(39.7%)」を比較すると、10%以上の乖離が生まれました。

さらに、若者のうち未婚・既婚で比較してみたところ、ヘビー層は「未婚者(30.1%)」よりも「既婚者(34.9%)」の方が多い結果となり、一方でライト層は「既婚者(29.3%)」よりも「未婚者(32.8%)」の方が多いことが分かりました。既婚者よりも未婚者の方が、アルコール飲料を飲む機会が少ないようです。

※グループ定義:ヘビー 過去1年で21回以上/ ミドル 過去1年で7回〜20回/ ライト 過去1年で1〜6回/ 非購買 過去1年で0回

アルコールを飲まない若者は何を買う?代替品は健康・美容用品?

若者は、中高年よりもアルコール飲料を飲む機会が少ないことが明らかになりました。では、アルコールを飲まない若者は他に何を買い、どんな楽しみ方をしているのでしょうか。

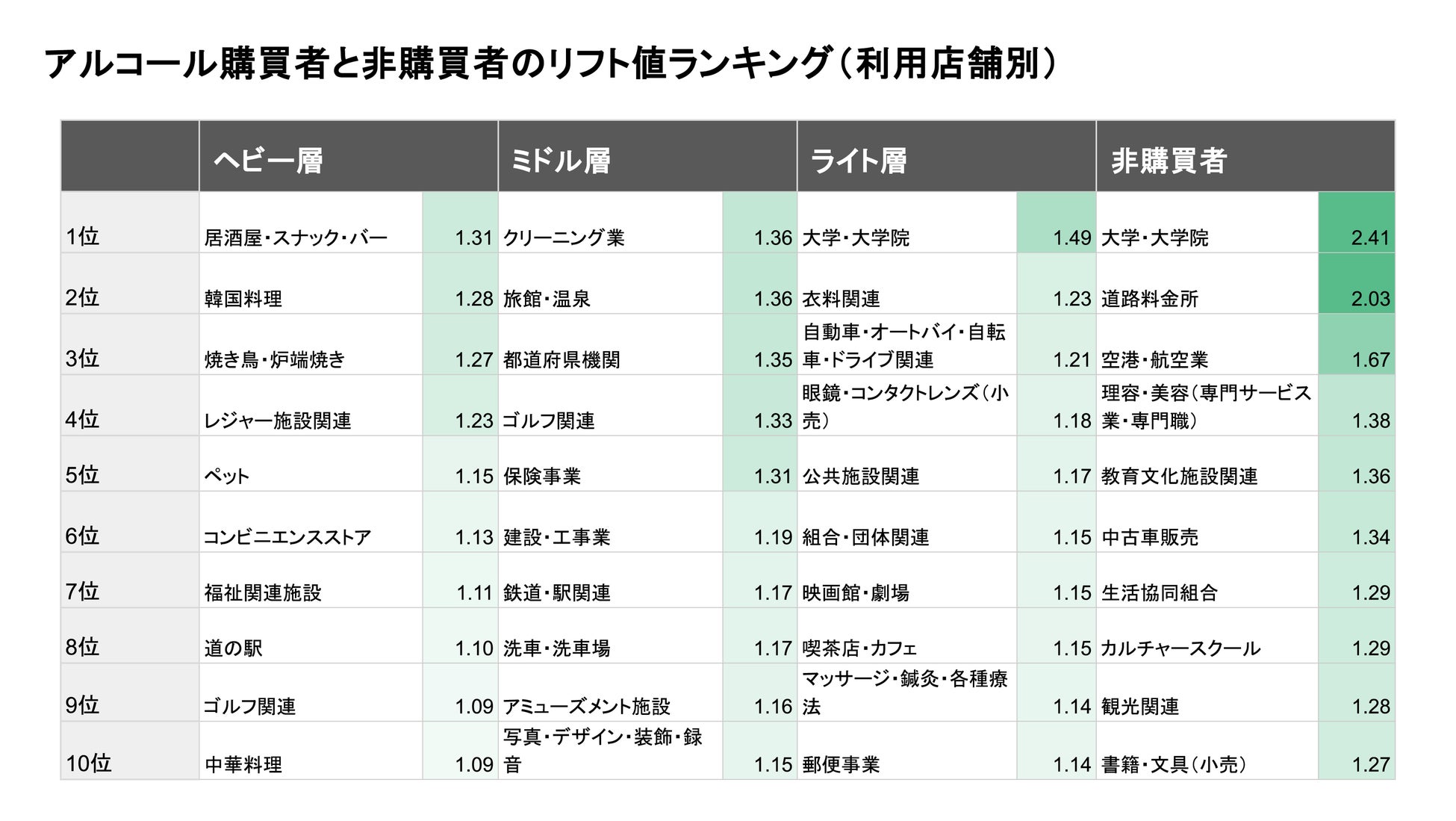

若者(M1/F1)のアルコール購買者と非購買者を比較して、リフト値分析を行いました。なお、リフト値の基準を1.00とし、数値が高いほど該当項目の購買率が相対的に高いことを示しています。

まずカテゴリ別で比較してみると、「健康食品(1.50)」「ボディケア化粧品(1.44)」「ヘアメイク(1.42)」「基礎化粧品(1.40)」など、特に女性が購入しやすいカテゴリのリフト値が高いことが分かりました。ただし、前述のとおり男性よりも女性の方がアルコール飲料のヘビー層が少ないため、これらの結果は性別による要因も影響していると考えられます。

この他にも、リフト値が高いカテゴリとして「デザート・ヨーグルト(1.22)」「菓子(1.13)」「パン・シリアル類(1.13)」「アイスクリーム類(1.09)」が見受けられました。アルコールを飲まない若者は、代わりにデザートやお菓子類を楽しむ傾向がありそうです。

つぎに、利用店舗別で比較すると、特にリフト値が高い項目として「道路料金所(2.03)」「空港・航空業(1.67)」「理容・美容(専門サービス業・専門職)(1.38)」の他、「観光関連(1.28)」や「マッサージ・鍼灸・各種療法(1.24)」などが挙げられます。

これらの結果から、アルコールを飲まない若者は、飲む若者に比べて健康や美容、趣味などに投資する傾向が強いといえるのではないでしょうか。

若者のビール離れは本当!ビールの購入頻度は中高年の2分の1

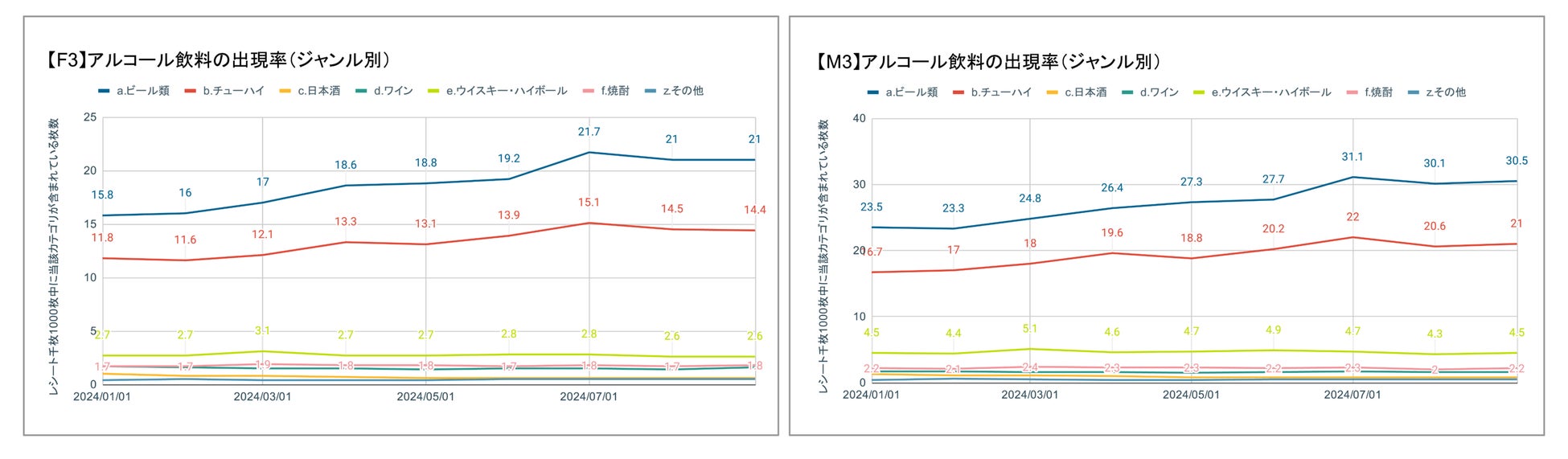

アルコール飲料のうち、ビール類の出現率を年代・性別の6グループ別に見たところ、アルコール飲料全体と同様にM3やM2の中高年男性が多いことが分かりました。出現率が最も低いF1と最も多いM3を比較すると、最大2倍近く差が生じています。

F1/M1の若者層に関しては、ビール類とチューハイ・サワーの出現率に大きな差分はない一方で、F3/M3の中高年層はチューハイ・サワーよりもビール類の出現率が、年間を通じて5‰から10‰ほど高いことが分かりました。

年齢が高くなるにつれて、チューハイ・サワーよりもビール類を好む傾向が強くなることから、いわゆる「若者のビール離れ」が起こっていると言えそうです。アルコール飲料を飲む際に、「絶対にビールが飲みたい」と強いこだわりを持つ若者が少ないのかもしれません。

中高年よりも、若者の方が「本物のビール」にこだわる!?

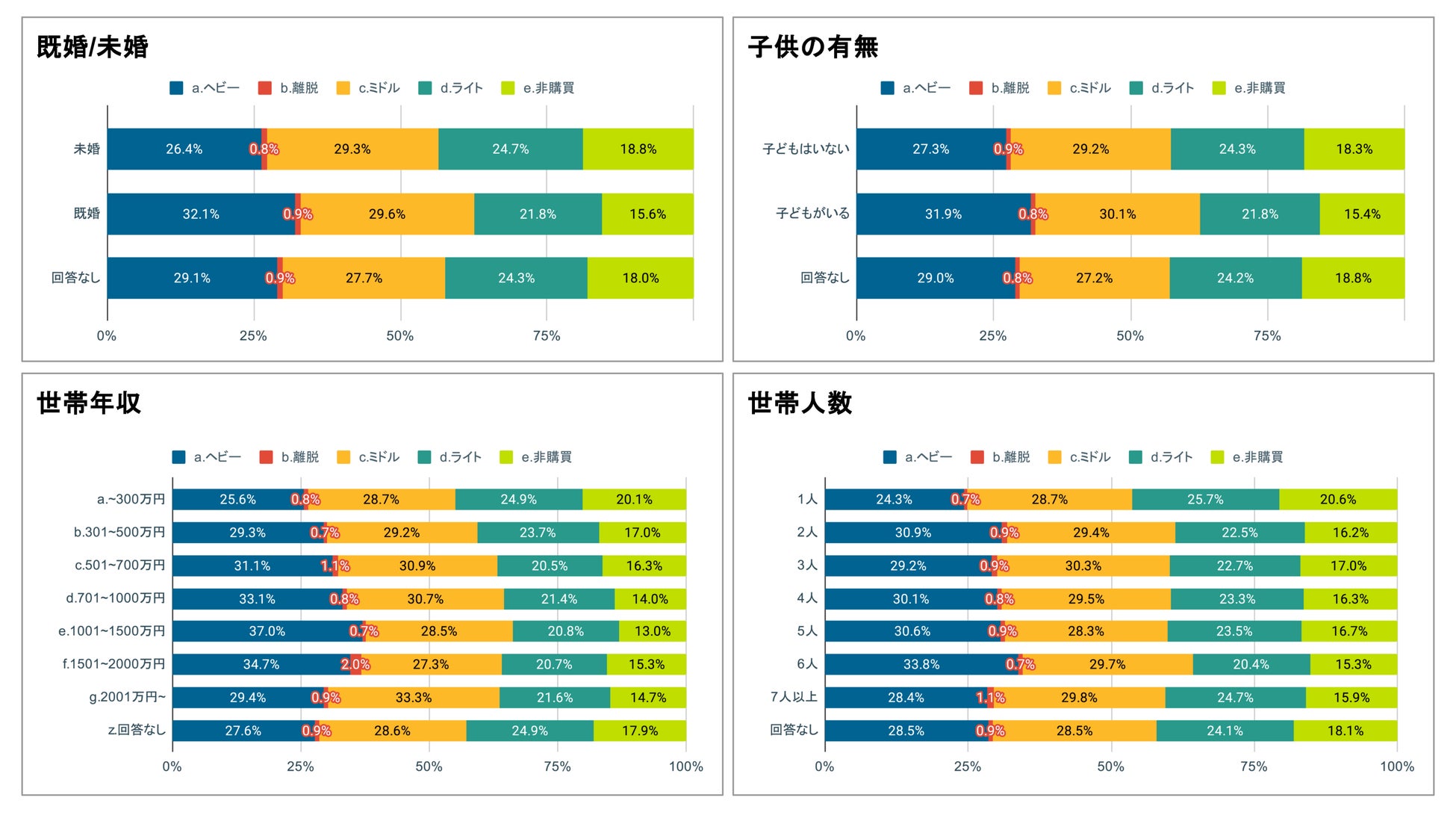

若者のビール離れが明らかになった一方で、ビールを好む若者(M1/F1)にはどのような購買傾向があるのでしょうか。まずは、ビール類におけるM1/F1のデモグラフィックを、購入頻度に応じて「ヘビー」「ミドル」「ライト」「非購買」「離脱」の5つのグループに分けて、モニタリングしてみました。

※グループ定義:

ヘビー:過去1年で、ビール類を10回以上かつ直近3ヶ月購買

ミドル:過去1年で、ビール類を3回-9回購買

ライト:過去1年で、ビール類を1-2回購買

非購買:過去1年で、ビール類を0回勾配

全体の結果として、ビール類購買者のデモグラフィックは、前述で解説したアルコール飲料全体のそれと大きな差は見られませんでした。その中でビール類ならではの傾向として考えられるのは、ヘビー層と「世帯年収」の関係です。

アルコール飲料全体では、ヘビー層の最少は「a.〜300万円(30.1%)」、最多は「f.1,501〜2,000万円(37.2%)」となり、世帯年収によるアルコール飲料の購買傾向に大きな違いは見られませんでした。

一方で、ビール類については、ヘビー層が最も少ないのは「a.〜300万円(25.6%)」、最も多いのは「f.1,001〜1,500万円(37.0%)」となり、10%以上の乖離が見られました。

アルコール飲料の中でもビール類は、若者にとって比較的高価な嗜好品と捉えられているのかもしれません。

つぎに、ビール類を飲む若者は、他にどのようなアルコール飲料を飲んでいるのでしょうか。若者のビール購買者を、「ヘビー」「ミドル」「ライト」に分けて調査しました。

まず、若者のビール類ヘビー層が、ビール類以外に最も購入するアルコール飲料は「チューハイ・サワー」となり、ミドル層とライト層も同様の結果でした。ライト層については、「ウイスキー・ハイボール」「焼酎」「ワイン」などの出現率が低い一方で、「チューハイ・サワー」についてはミドル層程度の購買をしていることが分かりました。

この結果から、ビール類を飲む頻度が少ない若者は、チューハイ・サワーであれば嗜む程度に飲む傾向があるようです。ビール類を頻繁に飲む若者については、ビール類に限らず高頻度でチューハイ・サワーも飲んでいると考えられます。

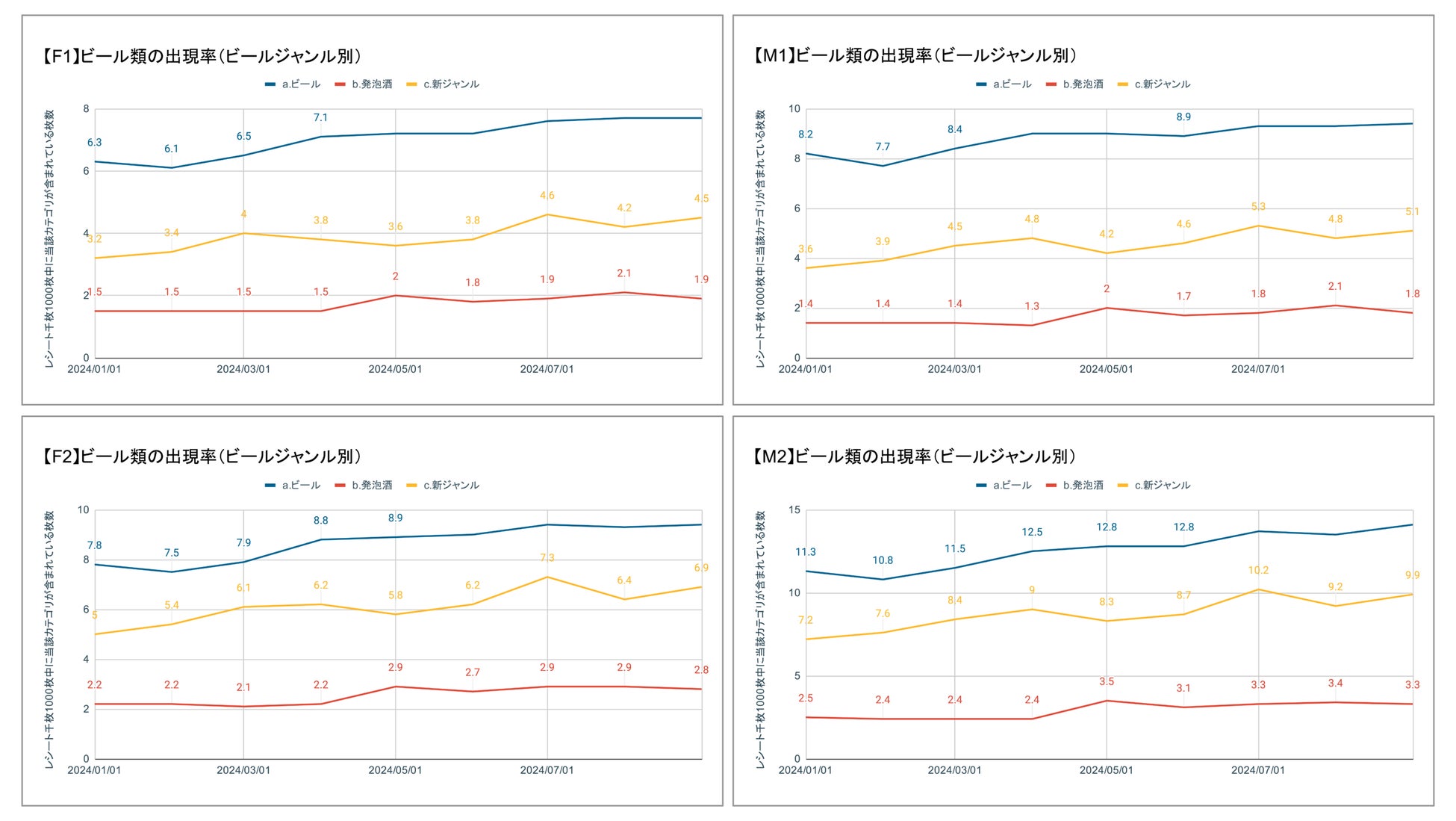

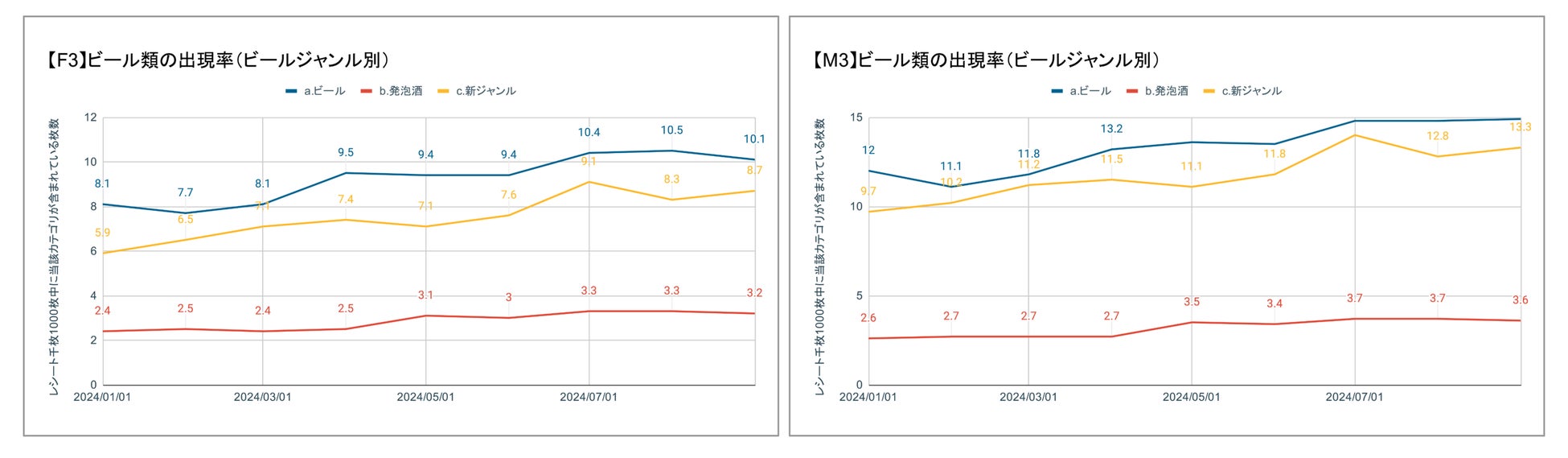

ビール類をさらに「ビール」「発泡酒」「新ジャンル(発泡酒②)」にジャンル分けしたところ、年代によってビールと新ジャンルの購買傾向に、大きな違いがあることが分かりました。

F1/M1の若者層は、年間を通してビールと新ジャンルの出現率に4倍前後の差が出ているのに対して、F3/M3の中高年層では大きな差が見られませんでした。この結果から、ビールを好んで飲む人の中でも、若者の方が本物のビールにこだわる傾向が強いと言えそうです。

N1分析で読み解く。ビールを飲む若者ってどんな人?

統計分析は、消費者の全体的な購買傾向や相関性を把握することができる一方で、個人の具体的な行動や思考、ニーズなどを理解することは困難です。そこで、当社が運営するレシート買取アプリ「ONE」のユーザーの中から、実際にビールを購買する若者Aさんを対象に、レシート購買データを用いてN1分析を行いました。

※調査は当社プライバシーポリシー(https://wed.company/privacy/)に準ずるものとし、個人情報を特定することはございません。

※調査対象Aさんに関する情報は、一部マスクにして公開しております。

以下は、レシート購買データから読み取れるAさんのとある平日と休日の購買行動です。午前中に行動することが多く、朝型の生活を送っていると考えられます。休日は外食や遠出が多く、アクティブに活動しているようです。

|

朝 |

昼 |

夕方 |

|

|---|---|---|---|

|

平日 |

10時台仕事前に食料品などを購入 |

12時前にハンバーガーチェーンや弁当チェーンなどで食事をとることがしばしば |

朝方に買い物を済ましてしまうことが多く、夕方に買い物することはまちまち |

|

休日 |

複数のスーパーやホームセンターなど利用して買い周り |

時々外食に行ったり、遠出して遊びに出かけたり |

時々外食に行ったり、遠出して遊びに出かけたり |

さらに、Aさんの1年間の購買行動を調査したところ、季節ごとの購買傾向が見られました。年間を通して購入し続けている定番のアルコール飲料はなく、年末年始のイベントに合わせて様々な商品を試し買いしていると予想されます。

|

購買傾向 |

|

|---|---|

|

10月~12月 |

年末年始のイベントや集まりが多いためか、ビール、ワイン、ウイスキーなど、様々なアルコール飲料を頻繫に購入。特にビールは4大メーカーの定番商品が中心 |

|

1月~3月 |

ビールを中心に購入。定番商品に加えてクラフトビールにも興味を示すなど、多様な選択肢を求める傾向が見られる |

|

4月~6月 |

アルコール飲料の購入量が大幅に減少 |

|

7月~9月 |

低アルコール飲料の購入が増加 |

ONEで得られたレシート購買データから、Aさんの購買特性を以下のように推測することができそうです。

|

特徴 |

詳細 |

推測されるライフスタイル |

|---|---|---|

|

手軽さを重視 |

毎日買い物、まとめ買いせず |

時間に余裕がない、手軽に購入できる商品を好む |

|

自炊志向 |

生鮮食品購入多、コンビニ利用少 |

自炊中心の生活 |

|

ライフイベント重視 |

ライフイベントに合わせた購入 |

家族や友人との交流を大切にする |

|

レジャー好き |

遠出が多い |

アクティブな生活、旅行やレジャーを楽しむ |

|

趣味は惜しまない倹約家 |

複数スーパー利用 |

自炊やスーパーの使い分けで節約する一方で、趣味には積極的に投資 |

若者のビール離れを打破するには?

今回の調査では、若者のビール離れが事実であることに加えて、ビール類だけでなくアルコール飲料全体の購買が中高年に比べて少ないことが、ONEのレシート購買データから明らかになりました。

さらに、若者のうち高所得者より低所得者の方がビール類のヘビー層になりづらく、ビール類を好む若者は中高年に比べて、本物のビールにこだわる傾向が強いということが分かりました。

ビール類を製造・販売するメーカーが若者のビール飲用を取り戻すには、若者のビール購買者に対してリッチなビールを提供したり、若者のビール購買ライト層や非購買者に対しては、趣味と合わせてビールを楽しめるようなコンテンツ作ってみたりなどの工夫をしてみるのも、いいかもしれませんね。

レシート買取アプリ「ONE」について

当社が運営するレシート買取アプリ「ONE」では、国内最多10億枚のレシート購買データを活用した顧客分析や競合分析など、顧客理解を深めるマーケティングソリューションを多数提供しています。特に今回紹介したN1分析では、統計分析では得られない顧客の深層心理や行動パターンを深く掘り下げることが可能です。

若者のビール離れという現象からも明らかであるように、人々の消費行動が多様化・複雑化する現代において、企業はパーソナライズされたマーケティング活動が求められています。統計分析とN1分析を組み合わせることで、より良い消費者体験の提供やブランド価値の向上に繋げることができるでしょう。

ご興味がある方は、ぜひこちらのフォームよりお問い合わせください

WED株式会社について

■ 会社概要

商号 : WED株式会社

代表者 : 代表取締役 山内 奏人

所在地 : 東京都渋谷区千駄ヶ谷 4-14-4 SKビル千駄ヶ谷 2F

事業内容: レシート買取アプリ「ONE」事業、OCR技術を用いた売上管理ツール「Zero」事業

URL :https://wed.company/

■ 実績

東洋経済「すごいベンチャー100 2022年最新版」掲載 (2022/9)

App Store ショッピングカテゴリ 1位獲得 (2022/8)

経済産業省「行政との連携実績のあるスタートアップ100選」掲載 (2023/4)

■本リリースに関するお問い合わせ

広報お問い合わせ窓口:PR担当

連絡先:pr@wed.company

すべての画像

- 種類

- 調査レポート

- ビジネスカテゴリ

- マーケティング・リサーチスマートフォンアプリ

- ダウンロード